本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:人神共奋,题图来自:视觉中国

一、重回2019

2022年就要过去了,我很怀念2019年。

怀念之余,竟然发现,即将到来的2023年,从市场风格上看可能真的和2019年有一些类似:

第一,可能都是复苏之年。

2019年是中国结束去杠杆、完成供给侧的经济复苏拐点之年,只是这一轮上行周期被疫情打断了。

2023年,如果逐渐退出某些政策,并在某一个时点reopen,整个社会生产和生活恢复正常的话,大概率也是一个复苏之年,一些投行预测明年GDP增速将在5.2%左右,大部分的行业都有一轮增长的机会。

第二,宏观环境可能都是从宽货币走向宽信用。

2019年随着经济复苏,社融增速迅速上升,从宽货币进入到宽信用状态,到了下半年,随着通胀的上升,央行回归稳健的货币政策。

今年是史无前例的流动性宽松和低位徘徊的社融增速,2023年经济复苏到一定程度,社融迅速上升,同样也会退出宽货币的状态。

当然明年和2019年的不同之处也有很多:明年的复苏可能没有那么强的确定性,又失去了房地产这个最大的增长发动机,大疫三年,很多行业的成长弹性可能也非常大。

所以想要展望2023年的市场风格,不妨复盘一下2019年的市场,再从宏观政策、产业政策、货币政策、资金性质、海外,等多个层面比较两者的相同和不同之处。

二、2019年市场风格复盘

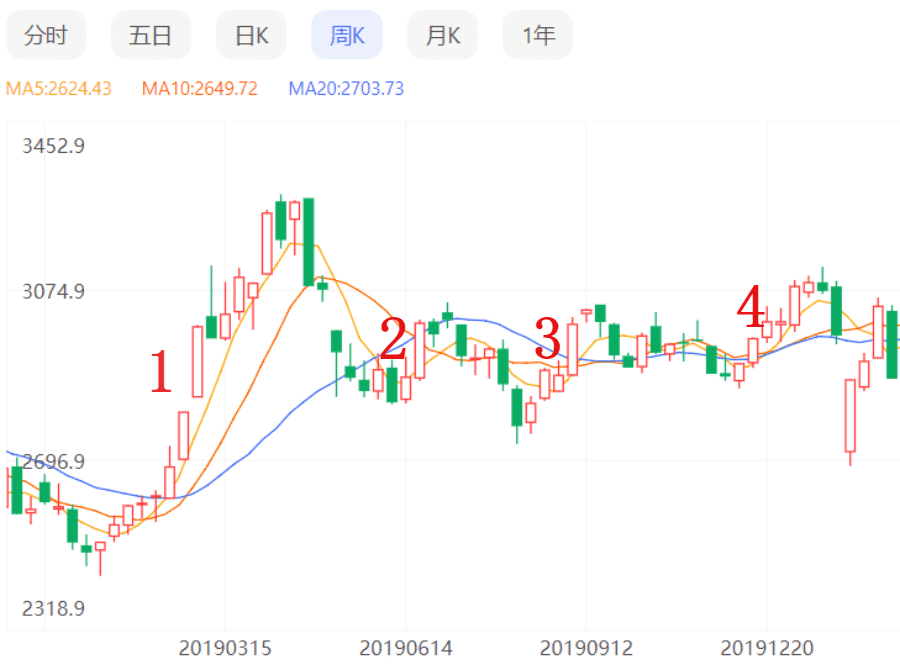

2019年还是很不错的一年,全年上证指数涨了22.3%,特别是上半年的一波行情,涨幅达34.7%,但这一年不但没有赛道,甚至没有贯穿全年的主线行情。

就像我们在2020年曾经很不适应基金抱团的风格一样,习惯了2020年到2022年这三年赛道风格的投资者可能要换一种思维,才能“回到”2019年的轮动风格。

全年的整个市场风格可以分为一个预演和四段行情。

主线板块:白马

2019年的1月是白马风格,主要是资金回避小盘股和创业板的财务风险,这一个月可以说是过去两年“蓝筹股风格”的延续。

第一段行情:2019年的2月到4月

主线板块:5G通信

这是2019年涨幅最大的一段行情,三个多月上证(含1月)涨了34.7%,熊市结束后的牛市开启后,常常会有一段又急又快的行情,这就是熊市末期不宜过低仓位的原因。这一波的高点,一直到2020年7月才被重新突破,所以一旦加仓不及时,全年几乎很难再做出好的收益。

这一段核心板块是5G通信带动的全面普涨行情,是偏小盘偏TMT的风格,习惯A股2015年以前的那种偏概念炒作的投资者,在这段时间收益颇丰,行情到了后期,边缘计算、量子计算、数字孪生各种黑科技概念层出不穷。

不过,这一波行情中,由于外资的积极流入,一些科技白马同样涨幅不俗。

5G也是典型的逆周期行业,当时的经济还未出现明显复苏,交易的主线还是新基建政策的发力。

第二段行情:2019年5到7月

主线板块:消费股

市场正式开始交易经济复苏,首先从消费复苏开始,其标志就是随着茅台零售价站稳2000元,各大名酒纷纷提价,白酒板块最终带动了整个消费板块的行情,涨幅居前的还有家电板块。

从风格上说,消费股的带动下,市场又回到白马大票风格,期间大部分公司的跌幅大于指数。

第三段行情:2019年8月到10月

主线板块:半导体,信创、创新药

2019年年中,特朗普重启对我国高科技行业的对抗,重点目标之一是华为的芯片业务,再加上日本对韩国半导体行业的制裁,整个市场的交易从顺周期的经济复苏,转向了政策导向的半导体和信创等高科技方向。

“复苏线”虽然失去了对行情的主导权,但在与政策无关的行业中延续,包括一级市场投融资复苏引发的创新药行情,消费电子和上游部分电子元器件。

实际上,半导体和计算机中的部分板块,比如模拟芯片、SaaS、企业信息化,不完全是政策催化的行情,也属于经济进入上行周期的“复苏线”。

第四段行情:2019年11月~12月

主线板块:半导体、锂电池、建材

四季度开始,半导体政策产业产生实质性的业绩催化,半导体设备方向首先因为订单增长走向高景气,开启了半导体主升浪行情。

与此同时,另一个与全球产业趋势相关的方向也开始走出低谷,由于欧洲车政策的加码和特斯拉股价的暴涨,锂电池第一个拉开了此后三年新能源产业大趋势的序章。

复苏线仍然在继续,房地产后周期的建材行业成为四季度复苏的最大亮点,消费电子中也新出现了蓝牙耳机等投资亮点。

复盘完2019年的板块与风格,习惯于2020年~2022年这三年风格的投资者可能有一个疑问,2019年的主线到底是什么?

从传统的板块划分,5G通信、消费电子属于TMT,白酒、创新药、建材属于大消费板块,半导体、锂电属于高端制造,2019年的风格在行业上不明显。

从经济周期的角度划分,5G通信是典型的逆周期,消费、计算机是顺周期和后周期,而信创、半导体和锂电是政策主导的独立周期。

2019年并没有所谓的赛道的概念,甚至连主线也不突出,全年只有半导体在下半年持续上涨,其他全年涨幅居前的板块,都是阶段性领涨。

2023年是否也会出现这种“你方唱罢我方登场”的行业轮动行情呢?比较明年与2019年异同,我有三个猜想。

三、2023年风格猜想一:没有赛道、多线轮动

事实上,所谓赛道风格只是2020年后的产物,为什么近三年出现了赛道风格呢?

核心原因在于,A股是一个封闭的金融市场,资金不能在全球寻找投资机会,只能在国内寻找相对景气且逻辑通畅的方向进行投资。而疫情影响了几乎所有顺周期产业,财政窘迫又影响了政府主导的逆周期产业,只有2020年~2022年的新能源,2020年的必需消费品、以及2020~2021年的半导体、军工,等少数板块不受影响。

结果,所有的资金只能在这些行业进进出出,形成了赛道股投资和机构抱团风格。

类似的情况还出现在2014年~2015年,同样是经济下降,资金抱团于“影视传媒”、“互联网+”等少数方向。

可以从中总结一个A股行业风格的规律:

经济下行周期——少数行业景气——赛道风格;

经济上行周期——大部分行业景气——行业轮动。

因此,如果2023年是一个复苏之年,那么它的行业板块效应上最大的特点也会是:板块轮动,没有赛道。

参考2019年的轮动顺序,2023年可能同时有两条线:

第一条是“逆周期——顺周期——后周期”,即从reopen之前的逆周期投资的新能源板块,到复苏阶段顺周期的部分消费医药方向、需求率先恢复的部分制造业,再到最后复苏的房地产产业链、半导体、企业信息化、部分消费板块等典型的后周期行业;

第二条是“政策线”,主要围绕明年的三中全会经济政策,以及中美关系、海外宏观政策变化相关。

这两条线同时穿插进行,阶段性领涨,全年没有贯穿始终的主线。

而2023年和2019年不同之处在于:

1. 2019年的复苏,首先是政府新基建的功劳,其次,房地产投资的居功至伟,最后制造业的投资热情也非常高涨。但2023年,新能源产业趋势演绎了三年,各环节的竞争格局都已恶化,投资产能过剩,很难出现强的逆周期板块;房地产可能继续拖累经济复苏,而不是承担复苏的主导力量;制造业的投资热情也令人怀疑。

2. 大疫三年,很多行业的竞争格局发生了巨变,企业投资意愿较弱,一旦确定复苏,业绩弹性可能远大于2019年,也可能发生较为严重的通胀,导致宽货币的退出早于2019年。

3. 2019年在产业政策上相对平淡,但明年传统上将是政策大年。

所以政策的影响,也是明年市场风格的主导因素。

四、2023年风格猜想二:政策大年、波动大年

明年有三中全会,历史上一些开创性的经济政策都在三中全会上推出,比如大家最熟悉的十一届三中全会,以及提出“有计划的商品经济”的十二届三中全会、确定“社会主义市场经济”地位的十四届三中全会。

如果明年有经济政策的方向性转变,之前必然会有大量的产业政策的铺垫,故明年很可能是一个政策大年。

具体会有什么样的变化,我一个小小的公众号就不“妄议”了,只谈谈政策市的市场特征。

从2008年经济步入下降通道后,宏观政策就取代市场的内在周期,成为稳经济大盘的核心力量,而政策对市场影响的大年密集出现,2009年的四万亿、2014年的“双创”和“互联网+”,2016年的“供给侧改革”,2018年的“去杠杆”,2021年的“双碳”,都对市场产生了决定性的影响。

政策市往往有一些内在特点:

1. 题材股炒作盛行

政策行情分为预期阶段和政策落地阶段,“预期阶段”即炒文件、炒新闻、炒讲话,最大的特点是题材股满天飞,有业绩的票,大家都回避。

大部分政策都只有“预期阶段”,后续要么与股市无关,要么无疾而终,还有一些几年后才能看到影响,只有极少数更直接的产业政策才会在当年产生影响。

2. 高风险偏好资金的流动性驱动

任何超过三个月的上涨行情,不管是政策行情还是基本面行情,都离不开流动性的驱动,但两者的流动性来源不同。

基本面驱动的上涨行情,往往吸引场外追求长期增值的流动性,比如银行理财、外资、养老金,呈现持续流入的状态;而政策面驱动的上涨行情,流动性往往是场内资金的转移,或者高风险偏好的游资和散户提高仓位和杠杆率,流速不稳定。

追求长期增值的流动性主导的基本面行情,风格更偏向于高确定性的白马大票、高景气的弹性牛股、以及强板块贝塔;而高风险偏好的资金主导的政策面行情,风格偏向于三四线黑马的脉冲式上涨行情,每一轮的强度大、但持续性有限。

当然,如果明年真的存在“复苏线”和“政策线”两线行情,那么全年也会呈现类似2019年,既有大票业绩行情,也有题材小票行情,既有基本面驱动,也有政策面驱动的复杂风格。

一旦到了“复苏线”和“政策线”交接的阶段,市场容易出现短期的大幅下跌,明年也会是一个波动比较大的一年,擅长择时交易者,也可以获得超额收益。

3. 政策的“久期”

务实的政策影响在当下,越影响当下的政策,爆发力越强,但影响力持续性也越弱;越重要的政策越务虚,越务虚的政策影响越深远,后者超越了资本市场,影响产业经济的底层逻辑。

长线投资者,不能只关注政策现在有没有投资机会,更应该关注那些没有明确产业对应方向的务虚政策,它们会对市场乃至中国经济产生长期影响。

五、2023年风格猜想三:大小票平衡

一般而言,经济复苏有利于小盘风格,因为小企业弹性更大,但2019年,代表大盘股指数的沪深300涨幅强于代表小盘股指数的国证2000,其原因何在呢?

原因在于增量资金——增量资金决定市场风格。

A股三类主要资金有各自的代表风格:外资偏好蓝筹白马和消费龙头,公募基金的风格偏景气度投资,游资和部分高风险偏好的散户属于题材股投资。

但散户和大部分资金并没有明显的风格,属于“谁赢帮谁”的力量,因此,前三类风格固定的势力,谁有增量资金进入,就会吸引“墙头草资金”的“加盟”,形成主导风格。

2017年~2019年,外资是增量资金,市场风格偏白马,所以,虽然2019年利润增速,创业板好于主板,但小盘股涨幅仍然不及大盘股。

2020年的公募基金大发展,形成了公募在白马股上的抱团风格。

今年各种机构资金占比都有所下降,游资和散户主导市场,所以三四线黑马股、小市值题材股成为主要风格。

那么,明年的增量资金来自何方?

个人认为刚刚推出的每年最高3000亿的个人养老金将是明年的一个关键变量,虽然它只有一部分进入权益市场,但因为是确定性的纯增量资金,对市场风格的影响也可能达到四两拨千金的效果。

个人养老金主要以FOF的形式通过公募基金进入市场,将大大增强公募基金的话语权,而有利于公募基金业绩的风格,又会吸引更多基民申购,形成良性循环。

所以,明年虽然宏观面的复苏有利于小票风格,但从增量资金的角度考虑,至少一段时间内,白马大票会主导市场,明年大小票风格会更平衡。

六、影响2023年风格的四大不确定

行情是走出来的,市场风格也是各种宏观条件的边际变化引发的,所以,在预测市场风格时,要面对可能出现的不确定性因素,我目前能想到的有四个:

1. 不确定一:何时reopen

把2023年类比2019年,有一个重要的前提——明年将逐步reopen,全面正常化,一旦这个前提有变化,前面的分析基础也就不复存在。

所以,reopen的节奏与关键时间点的不确定,导致明年的复苏节奏也难以判断,而reopen也是新的经济政策的基础,也会影响“政策线”。

2. 不确定二:房地产的影响

虽然人口因素决定了房地产已经进入下行周期,整个房地产产业链的估值都是按衰退进行估值定价,但因为今年受到疫情、烂尾楼和地产企业债务危机的三重影响,明年在下行周期的基本上,确实存在以下三个不确定因素:

这种长期下行趋势的短期速率是否被夸大了?

随着经济复苏,被延误的购房需求是否会在明年存在短期修复的可能?

如果存在修复,由于近一年土地拍卖被冻结,是否会出现短期的供应短缺?

如果这三个问题是肯定的,那么将对地产链和消费板块都有正面的影响。

3. 不确定三:海外因素与通胀

今年行情主要由国内因素主导,但随着reopen,海外三大疑问对市场风格可能产生阶段性的强影响:

美国的通胀已经见顶了吗?

美联储加息终点的水平和时间是什么?

美联储何时重启降息?

特别是通胀,有人认为全球通胀将长期化,如果是这样,明年必然会抑制A股的成长风格。如果出现最糟糕的低增长高通胀的滞胀交易,那么市场风格大概率偏价值,而A股偏价值风格时,难有大行情。

4. 不确定性四:各行业供给出清程度

三年大疫,各行业都有不同程度的产能出清,有一些出清是永久不可逆的,但具体程度,在reopen之前很难看清。

以往制约A股行情高度的往往是行业竞争格局很容易变差,导致利润下降,如果这次出现了大范围的行业产能出清,那么本轮复苏的持续性或爆发力将长于以往的上行周期,未来行情的高度可能被打开。

七、减掉三岁

总结一下本文的几个核心观点:

1. 2023年的宏观环境与2019年类似,都是经济复苏,都是从宽货币到宽信用;

2. 2019年的行情分为“白马-5G-消费-半导体等众多行业轮动”几个阶段,主线不突出;

3. 2023年三大风格猜想:多线轮动、政策大年、大小票平衡;

4. 四大不确定性因素:reopen节奏、房地产、通胀和行业供给出清。

80年代初,作家谌容写了一篇伤痕文学的短篇小说《减掉十岁》,它的开头是这样的:

一个小道消息,像一股春风在办公楼里吹拂开来:

“听说上边要发一个文件,把大家的年龄都减去十岁!”

“想的美!”听的人表示怀疑。

“信不信由你!”说的人愤愤然拿出根据,“中国年龄研究家经过两年的调查研究,又开了三个月专业会议,起草了一个文件,已经送上去了,马上就要批下来。”

怀疑者半信半疑了:

“真有这样的事!?那可就是特大新闻啦!”

说的人理由充足:

“年龄研究会一致认为:‘文革’十年,耽误了大家十年的宝贵岁月。这十年生命中的负数,应该减去……”

此刻,我想很多人内心可能也有这样一个强烈的愿望,抹掉这被疫情耽误的三年。

虽然这三年,大部分人的生活被永久地改变了,但生活还是要向前的,希望明年是一个新的起点。

本文来自微信公众号:思想钢印 (ID:sxgy9999),作者:人神共奋