本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:王颖,编辑:王立峰,原文标题:《ESG评级,谁说了算?》,头图来自:视觉中国

ESG(环境、社会和公司治理 )报告,被称为企业的“第二张财报”。

它相对于过去单一的财务报告,考虑到了更多利益相关者,包括对环境的影响,承担的社会责任,与员工、供应商、用户之间的关系等,是对一家公司更为全面的考量。

ESG的概念最早由联合国全球契约组织在2004年提出,是环境(Environmental)、社会(Social)和公司治理(Governance)三个英文单词的首字母缩写,鼓励企业从这三个方面寻求可持续发展。2006年,联合国责任投资原则组织(UN PRI)将ESG纳入投资决策考量过程。此后,ESG逐渐成为海外资本市场评估企业投资价值的重要标准。

随着A股纳入明晟(MSCI)等国际指数、中国企业不断走向境外资本市场,如何披露ESG,成为摆在国内企业面前的当务之急。

过去,国内重视ESG披露的更多是央企、国企。上市公司即便披露了ESG,也只是年度报告中关于“社会责任”的一小部分,表述笼统且千篇一律。随着中国“碳达峰”“碳中和”目标的提出,越来越多的企业将ESG提升为企业的战略目标,主动披露ESG相关信息。

2021年成为国内ESG理念大放异彩的元年。腾讯、阿里、京东、拼多多、网易、百度、微博等头部互联网大厂,纷纷披露了独立的ESG报告。看来即便是处于“降本增效”阶段的互联网大厂,也不敢省这笔钱,对ESG的投入不减反增。

科创板上市公司已经成为A股市场上ESG信息披露的先锋队。全部公司均在2021年年报中专节披露了ESG相关信息,逾90家公司单独编制并发布社会责任报告或ESG报告。

对这些企业来说,现在最重要的是,如何做好ESG实践、讲好ESG故事,从而拿到更高的ESG评级,以吸引投资者的注意。

MSCI ESG评级是如何炼成的?

ESG评价是衡量企业ESG 绩效的工具。目前,全球有超过600家ESG评级机构,包括摩根士丹利资本国际公司(MSCI)、标普道琼斯、富时罗素、Sustainalytics、汤森路透(Thomson Reuters)等国际评级机构和数据提供商,以及社会价值投资联盟、商道融绿、妙盈、Wind(万得)等国内评级机构。但全球的ESG评级体系没有统一的标准,各个评级主体有各自打分和量化的方法论。

当下最权威、影响力最大的当属MSCI。MSCI指数是摩根士丹利资本国际公司所编纂的全球型指数,其ESG评级结果成为全球各大投资机构决策的重要依据。

2018年6月,A股正式纳入MSCI新兴市场指数和MSCI ACWI全球指数,A股上市公司也就此开启了接受 “MSCI ESG评级”的道路。

MSCI ESG一般每年评一次,评级结果从最好到最差共七级,AAA、AA、A、BBB、BB、B、CCC7个等级。最初A股86%的成分股评级都低于“BBB”级,但随着ESG理念在中国的普及,不论是在政策层面,还是在资本市场实践层面,都迎来一种前所未有的热度。此后,中国企业整体MSCI ESG评级有了显著提升,获得最低CCC级的企业数量明显减少。

MSCI ESG与气候研究部执行董事、亚太区主管王晓书曾表示,更多的A股公司进入全球投资者的视野是机遇也是挑战,这意味着A股的上市公司需要跟全球的同业进行比较、竞争。MSCI在美国市场上超过10年的ESG数据积累亦显示,ESG表现最好的公司平均来讲有更好的盈利能力和更少发生暴雷事件的概率。

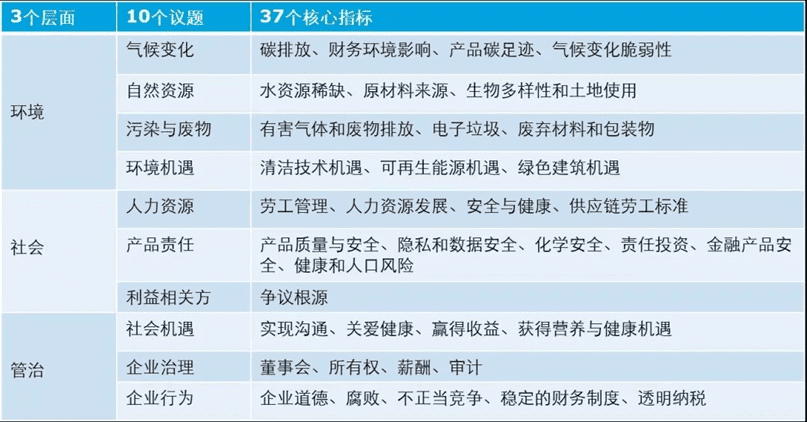

细看MSCI ESG的评级体系,可以分为四层:首先是环境、社会和公司治理三个维度。其次,三个维度衍生出的37项ESG关键议题,涉及污染和排放、人力资本、数据安全、商业伦理等。值得注意的是,MSCI ESG评级做的是同一行业的内部评级,不存在跨行业对比。MSCI按照全球行业划分准则(GICS)将被评分者分为11大类,24个行业组别,69个行业及158个子行业。

接着,不同行业选择不同的关键议题进行打分,MSCI为每项关键议题分配了“高”“中”“低”的影响程度,以及“短期”“中期”“长期”的影响时间。例如被定义为“高影响”“短期”的关键议题的权重将是被定义为“低影响”“长期”的关键议题权重的3倍。最后是各关键议题的核心评估指标。MSCI 对每项关键指标中企业的风险敞口及相应的管理措施进行打分。企业的最终总得分是基于各个议题、指标的得分汇聚而得,加上行业调整后得到最终评级。

MSCI评级的底层数据来源包括:公司披露的年报、可持续发展报告等公告;来自学术机构、政府部门、NGO组织的宏观数据;媒体新闻舆情、争议事件等。王晓书称,MSCI如今已经有大量的科技投入,运用AI挖掘大数据等获取广泛的市场信息来支持评级。

据今年9月MSCI公布的最新ESG评级结果,小鹏汽车、同程旅行、远洋集团、新奥能源等获AA级认可,获得A以上评级的中国企业有蒙牛、兴业银行、复星医药、比亚迪、华润置地等。

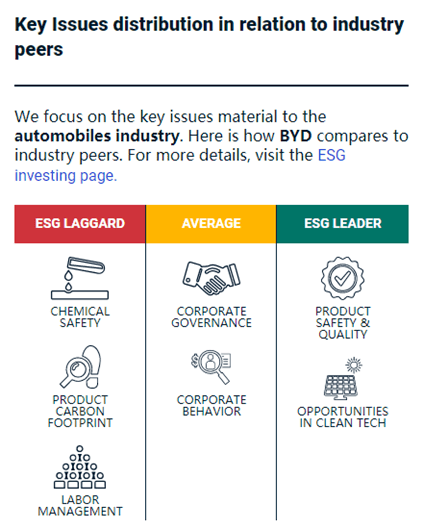

以比亚迪的评级为例。自2017年以来,MSCI对比亚迪的ESG评级一直是A级。MSCI认为,在关键议题方面,比亚迪在“产品安全与质量”、“清洁技术机遇”方面,处于行业领先。但在“化学安全”和“劳工管理”、“产品碳足迹”三个议题上处于落后水平。

以新能源汽车、光伏为主的新能源公司正成为践行ESG理念的先行者。继小鹏汽车2021年按照国际标准发布首份ESG报告后,更多车企开始效仿。今年4月,理想汽车发布首份ESG报告并计划设立ESG委员会;广汽集团则首度将社会责任报告与ESG报告合二为一发布。

不过,目前头部互联网大厂ESG评级不高,整体处于B级区间。

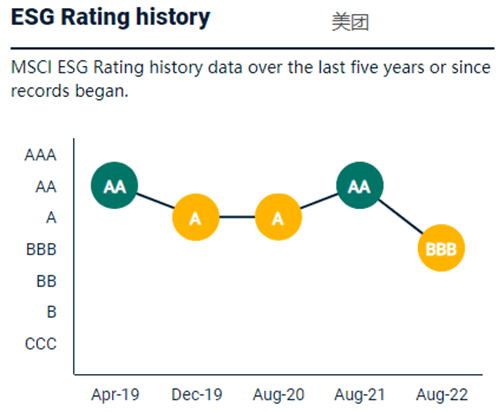

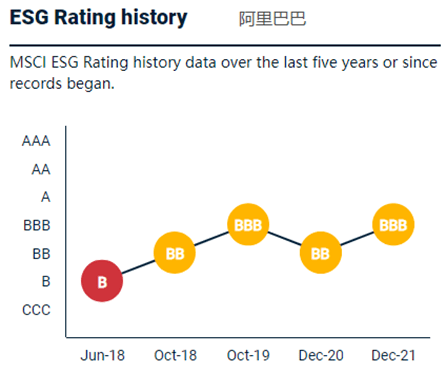

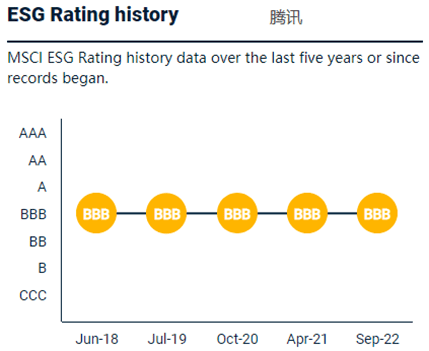

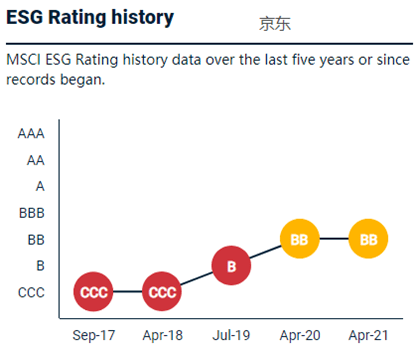

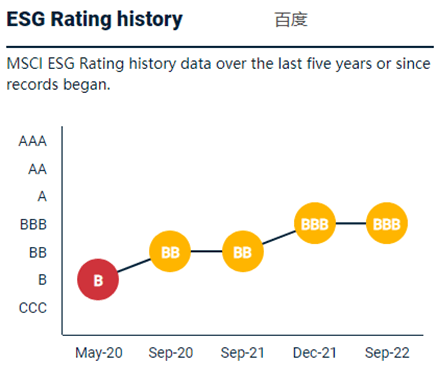

美团曾于2019年、2021年两次获得AA评级,今年降到了BBB级;阿里巴巴从2018年的B级升至2021年的BBB级;腾讯从2018年至今一直维持在BBB级;京东则从2017年最低CCC级上升至2021年的BB级;百度从2020年的B级升至今年的BBB级。对于前述互联网巨头,MSCI提示其在劳动者权益保障、数据安全和隐私保护、受政府监管程度、碳排放和人力资本开发等方面有待加强。

我们需要什么样的ESG披露和评级?

一个不容忽略的事实是,中国企业整体MSCI ESG评级仍普遍较低。以2021年四季度MSCI A股央企上市公司ESG评级结为例,领先级为0家,平均级A、BBB、BB级分别占3.96%、11.39%、20.79%,而在落后级B、CCC级的分别为36.63%、27.23%。

为什么会出现这样的结果?中国社科院教授、中国社会责任百人论坛秘书长钟宏武表示,境外评级机构看不到我国国有企业创造的社会价值,认为国企之间的合作都是关联交易,他们也不理解国有企业的企业治理,“比如两家国企做生意,人家(评级机构)认为,你们都是同一个老板,都是国资委,可能你们之间的结算不是市场交易,是交叉补贴。”

“目前西方国家掌握着全球ESG话语权,中国企业MSCI ESG评级低,跟国内外公司的治理结构差异较大,双方信息沟通不畅有关。另外,大部分中国企业涉足ESG也就是这两三年的事,经验不足,治理机制、信息披露水平有待提高。因此,建立一套接轨国际同时符合中国实际的ESG评价体系迫在眉睫。”有行业人士对《读数一帜》直言。

尽管目前国内上市公司的ESG信息披露意识不断提升,但仍存在着披露程度有限,质量参差不齐,缺乏可量化的基础数据,ESG评级和披露标准不统一、不明确等痛点。

根据中国上市公司协会9月1日发布的《2021年度A股上市公司ESG信息披露情况报告》显示,披露2021年社会责任报告的上市公司共有1366家,占全部上市公司的29.42%。其中,仅有178家上市公司发布了ESG报告。

也就是说,A股多数上市公司仍然延续此前的社会责任报告,而这类型的社会责任报告多数是用文字进行主观定性描述,缺少数据定量分析,由于缺乏权威且完整的ESG信息披露框架,各上市公司的披露层次不清、详略不一。

翻阅多家互联网大厂的ESG报告,更像是社会责任报告CSR的升级版,一系列亮眼的数据,但基本是“报喜不报忧”,缺少对薄弱环节和不足之处的反思。

“中国在ESG方面的实践仍处于起步阶段,需要有统一的披露框架,提高信息披露透明度。”前述行业人士称。

从评级的角度看,德勤中国数据显示,截至2018年,全球已有超过600项ESG评级及排名体系,这些评级标准的对象、体系、方式、呈现形式、用途等各有差异。对于同一家企业来说,收到来自不同评级机构差异较大的评分,难免令人无所适从。

商道融绿的董事长郭沛源认为,不同的评级机构之间给到的信息不同,和评估方法有关,也和基础数据有关。即便是对同一类数据,用的方法不同,效果也有不同:譬如,是选取ESG得分前50的公司,还是剔除ESG得分后50的公司?这就提醒基金公司应该灵活运用ESG数据,懂得鉴别和运用,对于数据卖方也要帮助客户提供合适的方案。不仅要卖面粉,还要转变思路做“新型面包方案提供商”。

另外,ESG衡量标准如何能够可量化,是困扰当前ESG评级的关键问题之一。

阿里巴巴ESG策略负责人刘伟认为,绿色低碳转型是数字平台当前最大的ESG议题,但在实践中仍缺少两个核心指标,一是商品的碳排放数据。目前,全国甚至全球的绝大多数商品和服务仍缺少完善的碳标签信息,例如商品全生命周期的碳足迹数据;二是缺少商品相应的绿色标准。除了白色家电外,更多商品的绿色属性无章可循,导致绿色商品的种类和销量占比低,推进绿色消费的进展缓慢。

随着ESG的加速发展,市场上出现了“漂绿”的行为。所谓的“漂绿”是指,企业选择性披露或者披露虚假ESG信息,夸大自身在ESG方面的努力和贡献,将普通项目包装成绿色项目,以获得更快审批、成本更低的绿色融资,申请绿色贷款等。就金融产品而言,“漂绿”是指ESG基金或者绿色基金言行不一致。比如,宣称以碳中和概念为主,但实际却投资了对环境并不友好的公司,只注重短期回报。

近期,德国联邦金融监管局以及美国证券交易委员会和司法部都已着手调查涉嫌“漂绿”的公司。预计未来滥用ESG标签的公司将面临更严厉的处罚。

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:王颖,编辑:王立峰