一向标榜“国货”的李宁安踏们,就在近期,纷纷低下了高贵的头颅,开启了降价潮。

去年,即使疯狂被吐槽“涨价割韭菜”,安踏也岿然不动。而今年9月,却主动把折扣降到7折,几乎倒退到2年前的水平。

各大媒体上,把“狂奔”“猛涨”挂在嘴边的特步,则啪啪打脸。自2021下半年之后,亲自把价格打了下来,并且还表示要继续“倒贴”,据其2022三季度交流会:Q4(四季度)折扣有压力,折扣有概率去到平均7折或以下。

同样,在投资者电话会议上,承认“产品定价水平太高了”的李宁,甚至因降价“用力过猛”,惹恼了消费者——黑猫投诉平台上,相关投诉已经过百条,是几家国产品牌里最多的。

不过,品牌们放下身段,看似是“知错就改”,实则事出有因。

阿迪达斯CFO Harm Ohlmeyer在今年8月Q2电话会议上,道出了真相:下半年,我们预计公司和整个行业的折扣都会增加,大中华区的促销活动将特别明显,反映了清理市场过剩库存的举措。

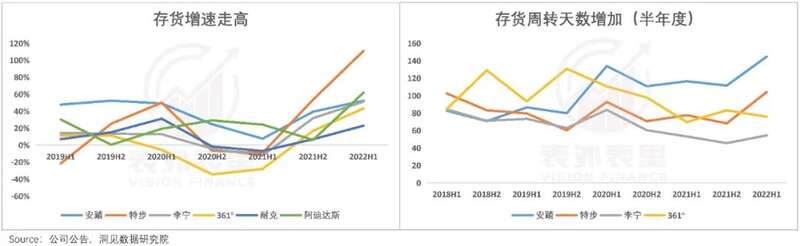

可以看到,自2020年起,运服品牌库存增速猛增,并且危机逐步升级,近半年存货周转天数持续走高,形势严峻。

面对巨额库存,打折清仓是最常见的解决之道。

今年双十一,特步、361°等品牌纷纷打出“折上4折”“不只3折”的降价噱头,比较克制的李宁、安踏,叠加满减、消费券后,不少都能4-5折买到。

但今时不同往日,即便如此让利,囊中羞涩的消费者们会买账吗?面对新一轮的库存危机,运服品牌们能否顺利过冬呢?

一、运服行业的库存“周期劫”,从何而来?

实际上,库存危机在运服行业并不鲜见,2008年北京奥运会之后、2014-2015年和2020年左右,都曾爆发过。

而在库存周期演变过程中,有许多共性可循。

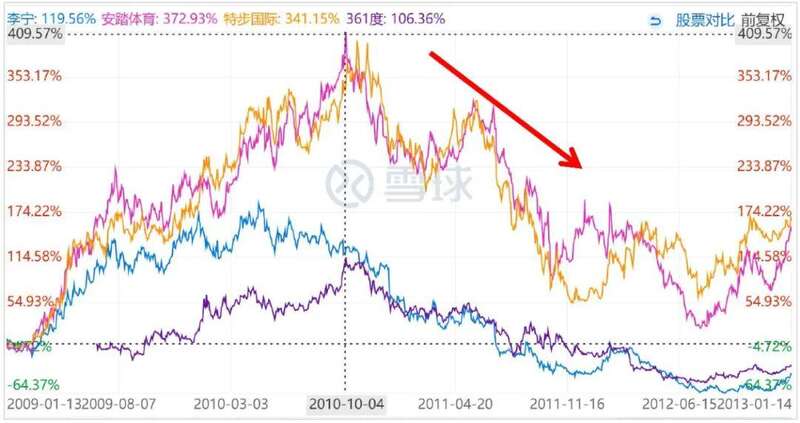

以2008年北京奥运会之后的库存危机为例,相关研究显示,“奥运”叠加“上市红利”,运服行业一路高歌猛进,短短三年就走到了成熟期,到2010年增长开始放缓时,国产品牌积压的库存已经足够全国人民3年的需求。

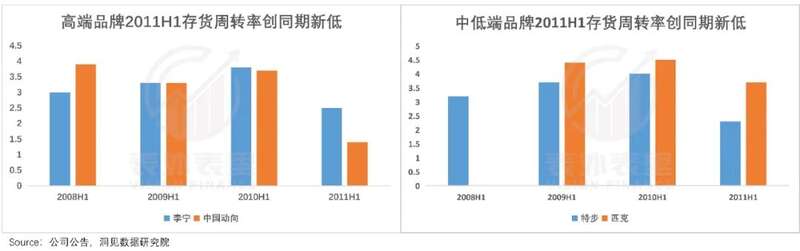

到2011年上半年,资产负债表的恶化开始暴露,可以看到,无论是李宁、中国动向等中高端品牌还是特步、匹克等大众品牌,存货周转率都处于高位。

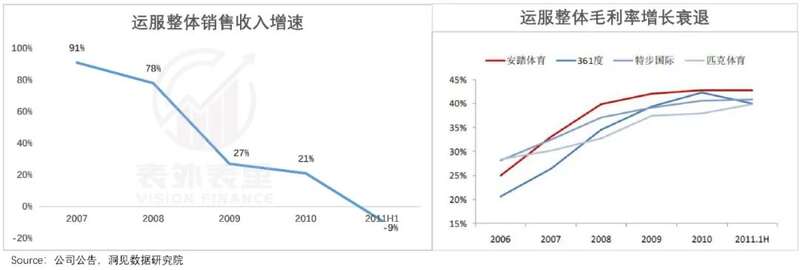

库存积压严重之下,利润表也很快沦陷了。运服板块整体销售收入增速持续下降,2011 年上半年首次出现负增长,与此同时,毛利率增长也渐渐乏力。

当然,运动品牌们对库存问题并非无动于衷,在资产负债表恶化的阶段就开始着手修复,彼时它们采取的策略是——降价清库存。

统计数据显示,2010年到2013年,各品牌的折扣力度不断加大,最高折扣率甚至达到69%。

但如此让利,消费端依然高冷,2011年下半年开始,主要运动品牌的的订货金额均出现同比增速下滑,李宁等龙头甚至出现负增长。

这导致库存困境迟迟没有好转。

据《中国体育用品行业2012年度报告》,2012年李宁、安踏、361度、特步、匹克等六大国内运动品牌的总库存金额高达37.21亿元,比2021底的36.99亿元又有所增长。

如此一来,现金流量表也被进一步侵蚀。

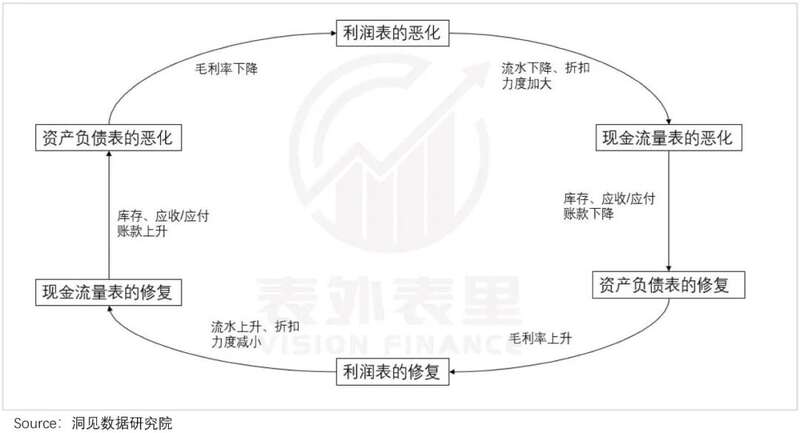

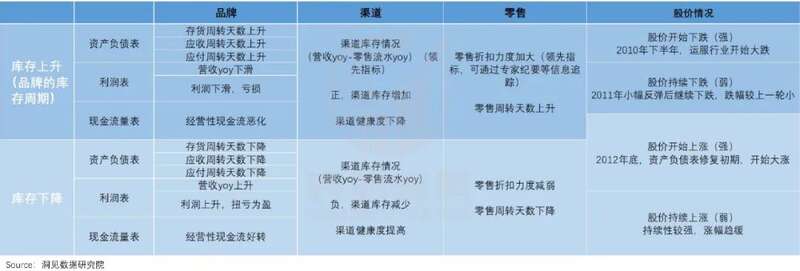

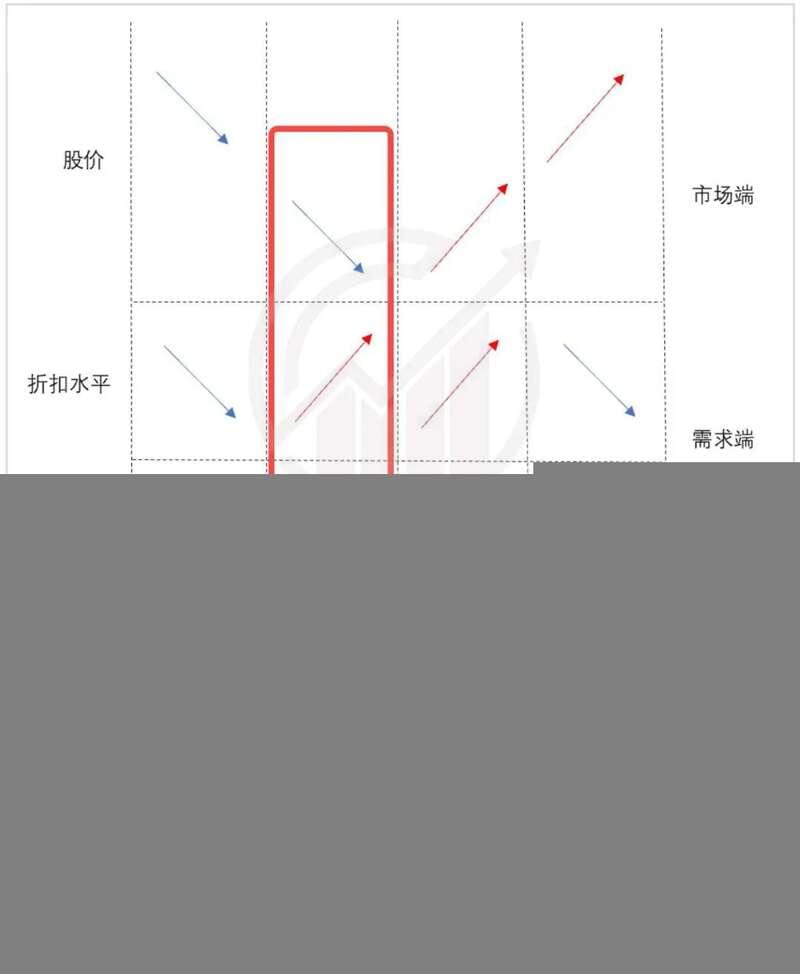

可见,运服行业的库存危机是从资产负债表恶化开始的,并依次传递至利润表、现金流量表,相应地,可以推断出修复阶段也是从资产负债表出发,最终形成一个个“周期劫”。

备注:1、运服行业由产品驱动、供给驱动,库存周期最先体现为存货情况、周转的恶化;2、因为线下渠道的存在,存货具备一定弹性,当增长到一定程度,品牌的营收才会发生变化;3、存货高企会催动终端零售打折促销,以价换量。

仔细复盘2014-2015年和2020年的两次库存危机,这一规律都能得到验证。

而在具体传递过程中,每一个节点都会有相对应的拐点出现,观察三大表的异常指标也可看出端倪。

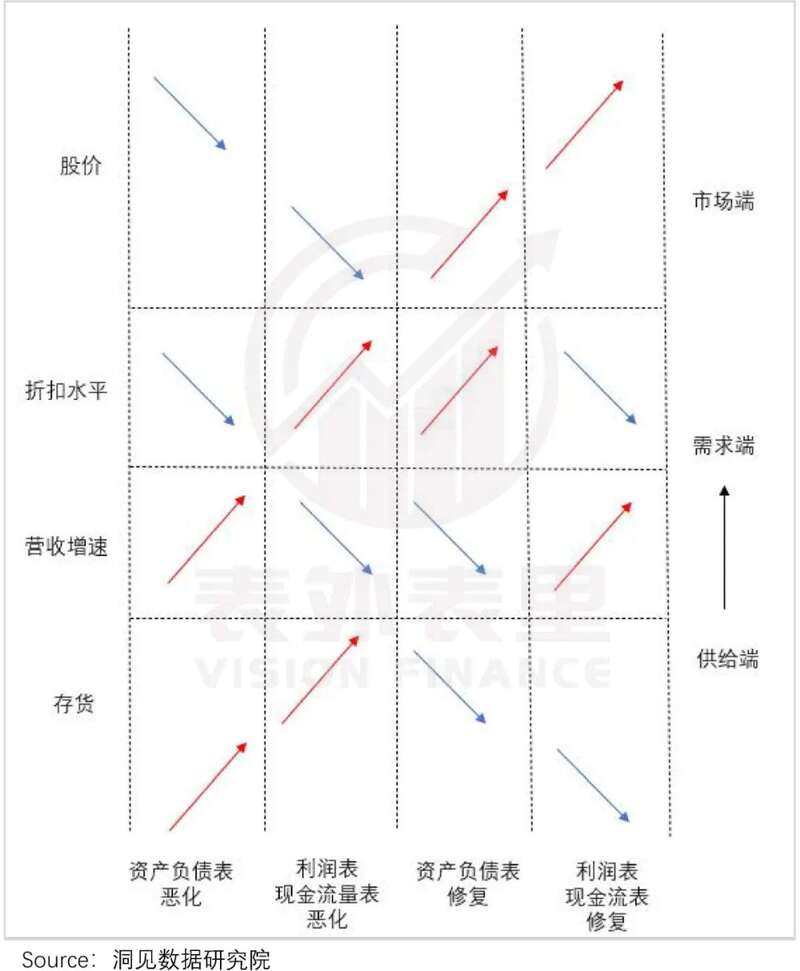

不过,有一些投资者能察觉到周期走势,预判当前所处的位置,因此在上述指标还未完全表现出来的时候,就已闻风而动。

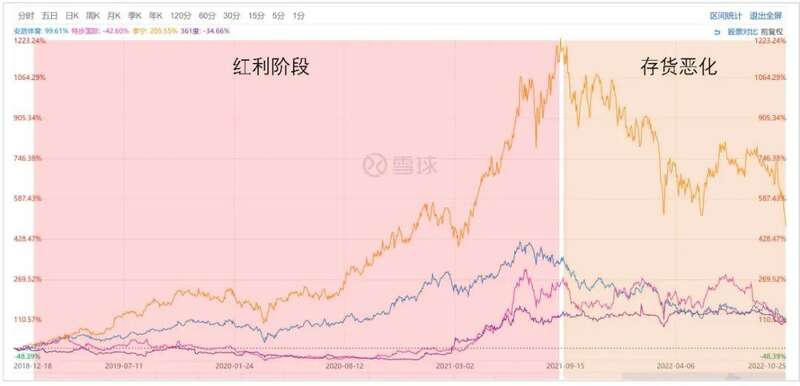

如下图所示,投资市场的反应总是更快一步。

备注:运服行业有大量线下渠道,导致品牌对终端需求的判断和决策相对滞后。

比如,早在2010年下半年,也就是行业进入资产负债表恶化阶段之前,跟着库存走的投资市场就率先预感到危险逼近,纷纷出走,带动各运动品牌股价下跌。

也就是说,运服行业的周期以库存为锚定点,业绩、市场表现随之波动。

结合开头提到,各品牌库存高企、降价甩货的情况,说明运动服饰行业,在新一轮周期中,至少已经滚动到资产负债表向利润表恶化的过渡阶段。

那么,具体所处位置如何?品牌们的修复手段又能产生多大效用呢?

二、错把运气当实力,红利消退风险敞露

一个坏消息是,打折促销对于破解当下的库存难题,贡献十分有限。

这一点,从上文提到的,国产品牌们大手笔降价,但存货增速和周转天数丝毫没有好转上,可见一斑。但国产品牌新疆棉事件的催化下,在消费端取得的认可,也是有目共睹的。

嘴上呼吁“国货当自强”,实际上却不乐意掏腰包,难道消费者是两面派?实际上,群众的眼镜是雪亮的,销路受阻这个锅,还得品牌们自己背。

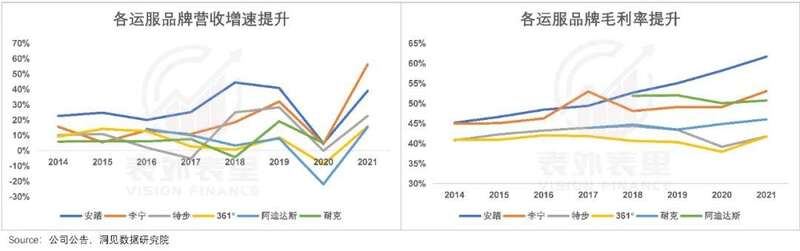

众所周知,在过去两年里,国产运服品牌受益于国潮风和奥运会等利好,可谓扶摇直上。

就国潮风而言,表外表里多次论述过,李宁凭借“时尚潮流”,吃到了最大红利;安踏也不遑多让,据其2021Q1电话会议:流水增40%-45%,安踏品牌所有业务比2020年有双位数的增长,电商增长了大约60%+。

而营收的高光表现,除了消费者的热捧,涨价也功不可没,安踏2021Q1电话会议还透露:零售折扣大货73折(线下),比2020Q1时68折的零售折扣更好一些。

此时的阿迪、耐克因为新疆棉事件打击,正在想方设法恢复元气,外部竞争压力骤减之下,安踏李宁们的野心渐渐膨胀起来。

比如,借冬奥会机遇,加大资本支出,跑马圈地,剑指高端化。

安踏制定了“赢领计划”,预计未来5年内将投入超40亿元研发,包括定位中高端的“国旗”系列。

其高管在2021Q1电话会议中表示:国旗系列是因为未来两年有奥运,与这些的关联度比较高,这是一个好的时机。公司的想法是独立店可能几十家,并且在全国200-300家门店中铺开国旗系列。

为了达到目标,安踏在营销上的投入也毫不吝啬,据其2021财年电话会议:今明都是奥运年,安踏品牌重塑转型升级比较重要,投入增加,广告费增加1-3PCT。

到李宁这边,动作又大一步,推出新品牌LI-NING 1990,走起了轻奢风。

2021年10月李宁发布公告称,以先旧后新的方式配售1.2亿股股份,将筹集约105亿港元的资金用于国际扩张、重组基础设施、品牌建设等。外界猜测这笔资金也将用于LI-NING 1990。

在多重利好和钞能力加持下,国产品牌业绩持续向好,市场占有率也不断提高。

不过,之前的风光,无形中也埋下了雷。

一方面,国潮风、奥运会等红利消退,无可避免。就国潮风而言,我们在《“国货之光”李宁》中论述过,之前国产品牌都爱推的“China中国”字样服装,如今销量都很惨淡。

同时,“奥运后遗症”也开始显露,比如在冬奥会开幕式大出风头的始祖鸟,并没有让安踏坐稳高端的座位,反而因为需要持续投入,加重了负担。

另一方面,疫情的持续反复,消费端或多或少都受到了影响。安踏在2022Q1电话会议中表示:3月受疫情冲击比较大,一些受疫情影响的地区包括上海、吉林、深圳、广州、福建线下流水同比下降30%-40%。

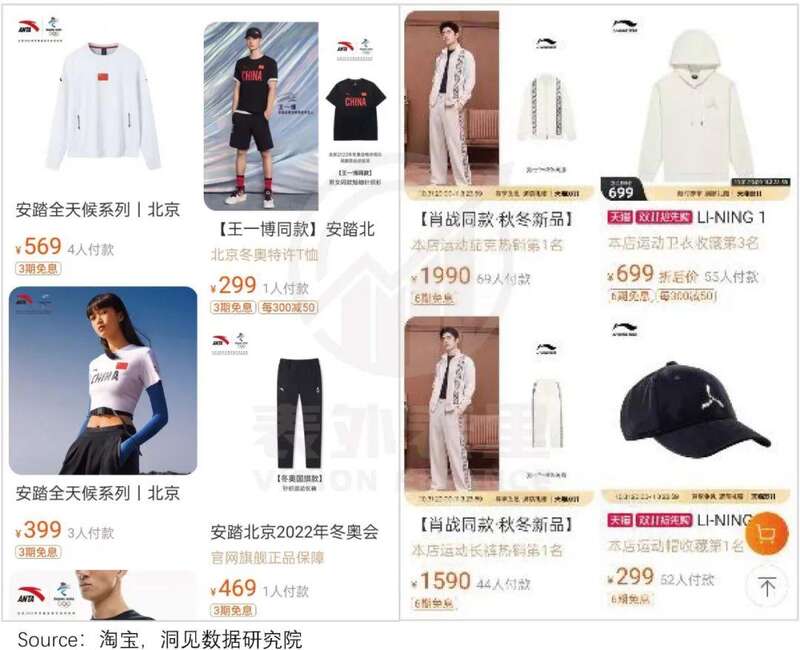

在消费疲软的大背景下,对标高端的安踏国旗系列和LI-NING 1990目前都没支棱起来:安踏国旗系列在淘宝旗舰店普遍只有个位数的月销量,LI-NING 1990月销量好一些,但动辄上千元的售价,也让人望而却步。

消费端如此寒气逼人,降价促销成为国内运服品牌主旋律,就不意外了。不过,即便如此,业务依然处于承压状态。

2021H2达到拐点之后,行业的营收增速开始失速,部分企业更是一路向下,目前还未触底。

供应链上的情况,也侧面表明存货形势不容乐观:上游纺织制造环节的申洲国际、华利集团等公司的存货周转天数在2022H1均明显上升,也没有拐点出现。

反映到投资市场上,行业内公司股价自2021Q3见顶之后,整体不断回调,未有反弹。

股价保持下行,营收增速、折扣水平都已转向,可以判断,行业目前已进入利润表恶化阶段。

简言之,国内运服品牌在诸多利好加持下,错把运气当实力从而大肆扩张,可阶段性红利消失后,库存高企的压力接踵而来,利润表也随之恶化。

至于究竟何时进入修复阶段,就要看库存是否出现边际改善的迹象。

三、双十一会是拐点吗?

历年来,双十一的销货能力,大家有目共睹。

运服品牌们也信心满满,纷纷打出双十一“骨折”优惠,摩拳擦掌准备大干一场。

备注:李宁(左),安踏(右)。

甚至,不少企业将本次双十一,视为清理库存、破局本轮“库存周期劫”的拐点。

李宁电话会议就表示:双十一主要目标是清库存,双十一非常重要……今年线上的主要任务是流水,在尽量控制费用的情况下把流水做大,减轻库存压力。

而据安踏2022Q3电话会议:库销比7-8倍,原因是双十一和国庆旺季备货,Q4以库存健康为主要考量,Q4电商旺季下年底预计回归正常水平。

国际大牌阿迪、耐克们,也对“双十一”去库存寄予厚望。阿迪达斯在电话会议中就特别强调“双十一”,表示“今年将主要使用现有库存。”

可惜,今年的双十一,“掉链子”了。

不仅毫无氛围感,连时间也缩短了——去年的预售是10月20号开始,今年则是10月24号。

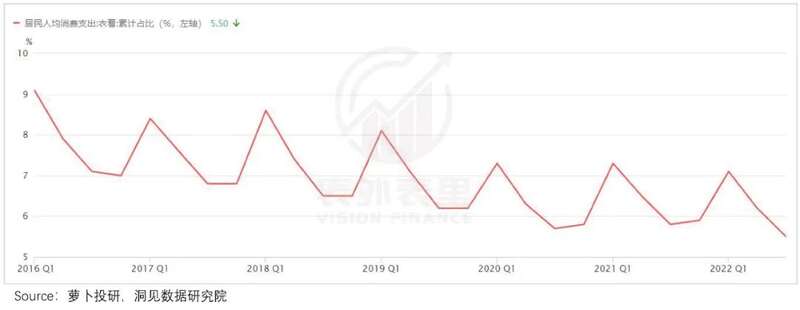

更要命的是,受疫情反复、国际环境等宏观影响,国内经济持续低迷。看不到疫情何时到头的消费者们,购物欲望大大降低,其消费信心指数2022年出现猛降,已低于历史99%的时期。

如此一来,消费者自然优先购买生活必需品,而运服产品,只能“缓缓再说”。

这样的购物偏好,也实实在在反映在双十一预售销量上。

比如,美容护肤类作为女性的必需品,今年在李佳琦直播间的表现依旧抢眼,直接被网友称作“东方清仓”大赏:

逐本卸妆油获得超100万预定量;理肤泉B5面膜获得50万单以上订单量;欧莱雅安瓶面膜卖了80多万单,销售额超3亿元;

……

而运服品牌这次的成绩,就显得不尽人意。其中,国产品牌,甚至出现同比大幅下降:

据不完全统计,对比去年双十一的预售数据,耐克对比去年增长14%、阿迪24.7%;而国产品牌李宁、安踏、斐乐等仅为-21.8%、-17.6%、1.9%。

如此看来,虽然双十一可以清理部分库存,但国产运服品牌想靠一场大促就穿越周期,到达“资产负债表修复”阶段,难度很大。

好在,经过几轮运服周期的洗礼,行业内各大公司面对库存“周期劫”,已不再“手足无措”。

近年来兴起的DTC改革风潮,就是运服企业们对抗运服周期的有力武器。其变渠道商为直营店,将渠道库存收归公司,使得整体营销和门店运营效率得以提高,库存周期幅度、长度得以收窄:

据国盛证券,加盟为主的品牌商,存货周转天数平均低于直营为主公司 50 天左右。

因此,和过往相比,本轮库存周期对国产品牌的破坏力影响,已在减小。

此外,随着近年国产品牌对产品力、品牌力的不懈打造,使其品牌折扣水平自主性得以提高,即便在去库存阶段,前几轮周期中低至2折甚至论斤甩卖的情况,应该不会再发生了。

如李宁会议纪要提到:在健康的库存下,考虑友商打折节奏,2022Q4会动态调整折扣,但不会大幅加深折扣,会保持稳定折扣或小幅下调。

而这意味着,清库存对企业经营业绩的不良影响将减弱。

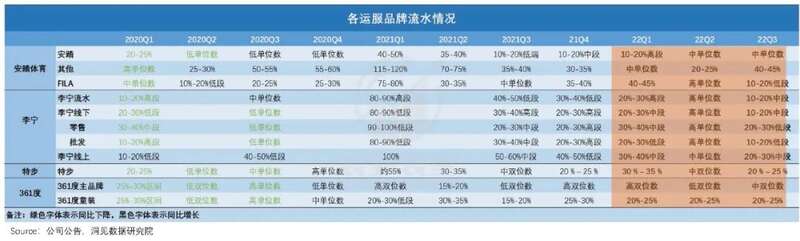

如下图所示,虽然已经在去库存阶段,但当前运服行业整体流水依然保持同比增长。

也就是说,虽然双十一清库存计划,实现难度并不小,但基于渠道和产品力的增强,在本轮库存周期中,现金流量表的变化不会太明显,可能会平稳过渡到修复期。

这不仅会导致各大公司的“拐点”更加隐蔽,同时也意味着,我们或许得换一副眼光来看运服行业的危与机了。

小结

运服行业库存周期,在一轮轮的演绎中,发生了一些微妙的变化。

在各家公司认为“双十一”大促是即将到来的拐点时,降价清仓的老路子,因为此前的涨价风波,叠加可选品在消费端的冷遇,而被堵塞住了。

不过好在,DTC改革以及竞争格局的优化,使得库存周期对国产品牌的影响减小,此前几次危机中的惨烈情况,估计不会再上演。

投资市场交易方面,依然可以关注企业的库存结构,对资产负债表、利润表、现金流量表保持敏感,但在寻觅拐点的同时,也可以思考,行业接下来的变革。