1、人民币兑美元汇率重新跌回7.3以下,仅用了5天时间,3个交易日;

2、稳汇率第一板斧是在人民币美元汇率破6.9接近7的时候,央行于9月5日宣布,下调金融机构外汇存款准备金率2个百分点;

3、第二板斧是央行决定自9月28日起,将远期售汇业务的外汇风险准备金率从0上调至20%;

4、第三板斧是10月25日央行祭出的上调跨境融资宏观审慎调节参数25%;

5、美元利率离这一轮加息顶部已经不远,汇率贬值的至暗时刻很快就会过去。

10月31日晚23点50,人民币再次上演惊人一跳,兑美元汇率重新跌回1:7.3以下,收于1:7.3015,比上一交易日大跌618点,下跌0.86%。到11月1日早9:30,人民币兑美元继续下跌至7.3240,比31日收盘再跌225点,下跌0.3%。

人民币兑美元汇率重新跌回7.3以下,仅用了5天时间,3个交易日。

今年人民币兑美元汇率第一次跌破7.3,发生在10月25日。当天上午10:30,人民币汇率从7.2928跳跌到7.3073,当天下午5:30,人民币最低跌到7.3095,比前一天收盘下跌466点,跌0.64%。

当天下午(10月25日)下班时,央行稳汇率砍出第三板斧,将跨境融资宏观审慎调节参数上调25%。

10月25日,人民银行、外汇局发布消息称,日前,人民银行党委、外汇局党组召开扩大会议,坚持和完善社会主义基本经济制度,毫不动摇巩固和发展公有制经济,毫不动摇鼓励、支持、引导非公有制经济发展。特别谈及汇率时强调,深化汇率市场化改革,增强人民币汇率弹性,保持人民币汇率在合理均衡水平上的基本稳定。

10月25日下午下班后,人民银行网站发布人行决定:为进一步完善全口径跨境融资宏观审慎管理,增加企业和金融机构跨境资金来源,引导其优化资产负债结构,人民银行、外汇局决定将企业和金融机构的跨境融资宏观审慎调节参数从1上调至1.25,一次上调25%,意味着我们在海外的融资额度多打开了25%的额度空间。这是自2021年1月7日央行、外汇局调整跨境融资宏观审慎调节参数后,时隔21个月再次调整该参数。

该决定公布后,人民币汇率应声大涨。25日晚间收盘人民币兑美元涨至7.2928,比宣布前的低点上涨了145点、0.2%。26日收盘再涨至7.1710,大涨1218点、1.7%。

但在27日人民币汇率涨到7.1624之后,开始变盘,当天收跌到7.2244,收跌534点、0.74%。至10月31日收盘,仅3个交易日就将这一次央行稳汇率第三板斧带来的涨幅吞噬殆尽,汇率重新跌回7.3以下,并创下2008年1月1日以来人民币兑美元的汇率新低。

11月1日的人民币兑美元汇率,与我在4月21日《经济周期与汇率周期:这一轮人民币贬值周期何时反转?》一文中,非常确切地告诉读者们,这一轮美元人民币汇率下行的低点,·预估在1:7.36左右的预测值,仅差353点,0.48%。

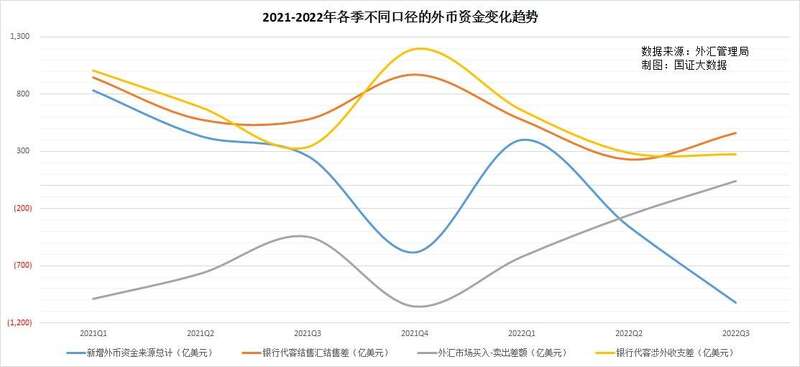

从9月份人民币汇率打破了7-8月的慢跌态势,进入急跌阶段后至今,央行已经三次出手、甩出三板斧稳定汇率。

第一板斧是在人民币美元汇率破6.9接近7的时候,央行于9月5日宣布,从9月15日起,下调金融机构外汇存款准备金率2个百分点,提升金融机构外汇资金运用能力。

这一板斧可以让银行增加外币流动大约180亿美元,不过仅相当于2周的资本流出规模,因而市场反应不大。

9月5日当天,人民币美元汇率跌收6.9340,下跌了0.49%;9月15日,人民币汇率下跌到收盘的6.9936,下跌了0.57%。可见央行降低外汇存款准备金率,并未起到稳定汇率的作用。最多可能减缓了汇率下跌幅度。

第二板斧是为稳定外汇市场预期,加强宏观审慎管理,央行决定自9月28日起,将远期售汇业务的外汇风险准备金率从0上调至20%。

使出这一板斧,是因为在9月份15日后,人民币美元汇率先后攻破了7和7.1两个整数心理关口。9月16日攻破了1:7整数关口,9月23日再攻破1:7.1整数关口。9月26日,汇率继续下挫到1:7.1521之下,1:7.2整数关口也岌岌可危了。

消息发布之后,29日在岸与离岸人民币短线明显反弹,人民币瞬间出现了0.35%的升值。但随后又开始大幅走跌,央行第二板斧的效果不佳。当天上午美元已经全部收复失地。这意味着国内外市场交易主体有强烈做多美元,抛售人民币的意愿,这种趋势是短期内很难改变的。

截至29日下午16:30点,美元对在岸人民币报7.1521,美元对离岸人民币报7.1531,分别比上一交易日下跌0.35%、0.51%。比8月底的收盘价,分别下跌了3.68%和3.49%。

远期售汇业务的外汇风险准备金是央行调节外汇市场的工具之一。从理论上说,将远期售汇业务的外汇风险准备金率从0上调至20%,意思就是银行每个月都要按照上月远期售汇签约额度的20%向央行缴纳准备金,这个准备金放在央行给商业银行造成的利差损失,最后银行会加在购汇手续费上。具体计算下来,意味着远期购汇额外要加差不多700点的成本。这样能有效削减企业与银行的远期购汇合约,即可削弱用汇主体对人民币汇率远期看空的力量。

但因为利差是决定资本流向、汇率变化的主要原因。而在9月22日凌晨,美联储如期宣布今年的第5次加息,连续第3个加息75BP的决定。至此,联邦基金利率目标区间已经上调到3.00-3.25%之间了。中美利差倒挂幅度已经持续扩大到历史罕见水平了。上调远期售汇业务的外汇风险准备金率所带来的成本远不及中美利差扩大所带来的收益,因此第二板斧砍得力有不逮了。

第三板斧是10月25日央行祭出的上调跨境融资宏观审慎调节参数25%。

10月25日人民币美元汇率自2008年1月以来,第一次跌破7.3,创下14年来人民币美元汇率的最低点。央行为增加企业和金融机构跨境资金来源,引导其优化资产负债结构,人民银行将企业和金融机构的跨境融资宏观审慎调节参数从1上调至1.25。

这一招理论上是从外汇供给端来增加外汇供应,缓解资金外流所带来的外汇供求压力,从而有利于人民币汇率企稳。依据国家外汇管理局9月30日发布的2022年6月末中国全口径外债数据,截至2022年6月末,我国全口径(含本外币)外债余额为26360亿美元。跨境融资宏观审慎调节参数从1上调至1.25,意味着外债空间可以扩大到32950亿美元,可增加外债的空间达到6500亿美元。所以这一板斧祭出,初期效果明显,汇率大幅反弹。

但这一招的实际效果其实也受四个因素的压制,很难真正改善外币供给端。

一是目前欧元、美元都在实行加息收缩的货币政策,海外债的增加受制于海外投资需求的收缩;

二是今年以来美元利率、欧元利率、英镑利率,在经过几轮大幅度加息之后,大大提高了外债的利息成本,如今外债和人民币债券成本已经倒挂,汇率叠加利息,发债主体偿债成本大增,这影响了发行外债的积极性和可能性;

三是去年地产企业外债开始风险外暴,世界评级机构对中企海外债的评级普遍一降再降,有些企业甚至被踢出评级范围,这为增加海外债来增加外汇供给添加了阻力;

四是本周美国时间11月1日,美联储将宣布第四次加息75个基点的决定,中美利差倒挂幅度将继续扩大,资本流出的动力继续增强。

在美元激进加息策略下,美债收益率飙涨,导致美元和人民币之间的息差急剧扩大,自然导致人民币汇率大幅下行。10月下旬,一年期美国国债收益率已经突破4.1%,创下近十多年来最高水平,当前中国一年期国债收益率仅有1.8%左右,息差高达2.3个百分点。这就是资本从人民币流向美元的最原始的动力。

因此,这一板斧的作用其实也十分有限,稳定汇率的效果也很难持久。

我们也无需过分担心,毕竟目前的美元利率离这一轮加息顶部已经不远,汇率贬值的至暗时刻很快就会过去。

虽然人行稳汇率的工具众多,还有启动逆周期因子、继续下调外汇存款准备金率、继续上调整远期售汇风险准备金、收紧离岸人民币流动性、最后的人民币加息等等。但从目前的经济形势看,一个非常确定的预期是,美元利率上行趋势尚未结束,明天加息0.75%之后,还存在0.5-0.75%的利息上调空间,亦即美国的国债收益率还会继续上涨,中美息差还会继续扩大。可以预见的是,在美债收益率见顶之前,或者人民币国债收益率与美债收益率缩小之前,或者人民币加息之前,人民币贬值的压力很难消失。

当然,我们也无须过分担心,毕竟目前的美元利率离这一轮加息顶部已经不远,人民币汇率离这一轮人民币下跌周期的底部也比较近了。虽然这一轮美元加息的幅度超出我年初的预估,也超出多数人的预期,人民币降息的力度也超出了年初我的预期,因此,不排除人民币兑美元进一步贬值至7.4至7.5区间的可能,但从7.32跌到7.5,也只有2.4%的下跌空间了,汇率贬值的至暗时刻很快就会过去。

与此同时,央行、外汇局也多次强调,当前,我国经济的潜在增长率保持在较高水平,构建新发展格局的要素条件较为充足,有效需求的恢复势头日益明显,物价水平基本稳定,贸易顺差有望保持高位,人民币汇率保持基本稳定还是具有一定的坚实基础的。我国持续的国际收支顺差和巨额对外投资的净资产,也为人民币汇率稳定提供了有力的保障,人民币长期走强的趋势应该不会改变。