本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:墨羽枫香,题图来自:视觉中国

全球资本市场风声鹤唳,草木皆兵。上周四通胀数据落地,美股神奇V型大涨,纳指从大跌3%飙升至2.2%,周五还以颜色大跌3%,本周一意外再度大涨3.4%。美股带领全球股市动辄暴涨暴跌,令人不安。

汇率市场亦不平静。美元指数上周四大跌,周五大涨,本周一大跌,与股市表现刚好相反。英镑兑美元最近3个交易日整体上行逾2%,似乎有短暂企稳态势。日元汇率在日本央行实质性出手干预的情况下,继续大幅贬值,现值已经来到149附近,已经超过1997年亚洲金融风暴时候的147.6,朝着历史最高峰的155.8迈进。

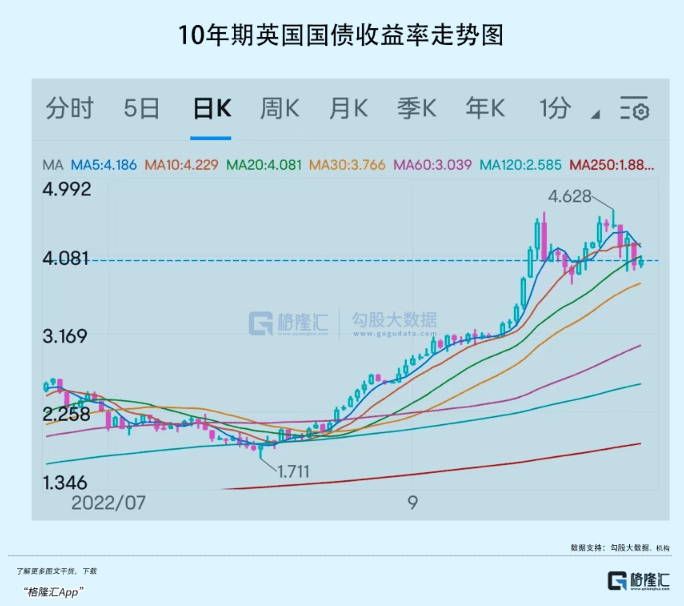

债市亦惊心动魄。美债10年期在上周四盘中拿下4.077%的阶段性新高后,目前仍然维持在4%左右的绝对高位。英国国债市场从上周三最高的4.628%回撤至当前的3.984%,幅度高达64个基点,暂时稳住英债崩溃的状态。日本债市则在10月12日之前出现连续4日“零成交”,流动性危机跃然纸上。

在我看来,海外金融市场颇有一种风暴来袭前,海平面短暂宁静的诡异。

一、英国闹剧

当前,特拉斯首相的位置岌岌可危。

据媒体报道,英国前财政大臣苏纳克的主要支持者召集晚餐会,15~20名前内阁成员和多名高级议员均受邀参加,议题为如何以及何时罢免特拉斯首相职务。另外,超100名英国保守党议员已经准备好提交针对首相特拉斯的不信任案。

如果特拉斯被赶下台,将会是英国历史上在位时间最短命的首相。有网友一针见血:一个国家走下坡路的特征之一就是领导人换得特别勤。日本在失去30年中首相就是走马灯一样换得特别频繁,最长的首相干了2年,最短的干了40多天。现在轮到英国了吗?要知道,英国最近6年换了4任首相。

特拉斯在任职首相之前,做事无厘头、满嘴跑火车的性格令人印象深刻。9月6日正式任职之后,开启一些列骚操作,令本就陷入通胀、能源、疫情等危机中的英国更为动荡不堪。

9月8日,特拉斯宣布实施1500亿英镑的能源计划,将把家庭平均燃气费和电费控制在2500英镑左右。这比当前上限高出500英镑,但比将在10月份实施的3500英镑上限低1000英镑。

此举能够暂时缓解处于水深火热的英国能源企业以及普通居民的困境。但灵魂拷问,政府的钱从哪里来?

一定不要奢望财政收入。市场也料到需要发债啊,英债价格开启持续大跌模式。

9月23日,特拉斯宣布一项减税政策,规模高达450亿英镑,包括取消公司税上调至25%、取消45%最高税率,大幅削减印花税等等。这是英国1972年以来最为激进的减税方案。

这一举措吓坏了本就岌岌可危的债券市场。10年期英债在短短3个交易日之内从3.49%大幅飙升至4.476%,累计幅度高达100个基点。债券市场的混乱,带崩了英国汇率,23日大跌3.6%,26日早间一度暴跌5%。此外,英债崩溃让养老金陷入了危机。

养老金主要持有英国国债,反复国债质押加杠杆,滚大资产规模。其次,通过利率互换,支付浮动利息,未来获得固定利息,相当于买一个利率保险,但利率合约,需要有保证金。

养老金加了7倍左右的杠杆,总资产规模将近3万亿英镑。其中,有1.5万亿属于负债驱动型交易策略。今年,在欧美英大幅加息之下,以及通胀持续走高的大背景下,英国债券不断被市场抛售,价格崩跌,投资银行需要养老金不断补充保证金。

而在特拉斯补贴和减税的冲击下,英债在短时间内大幅暴跌,最终压垮了养老金,爆发了流动性危机。据机构预估,养老金追加保证金规模为6900亿英镑。这将迫使养老金大规模抛售国债等资产,但抛售国债,会继续让英债价格崩跌,收益率持续飙升,陷入恶性循环。

9月28日,英国央行宣布临时扩表购债,压低债券收益率,救养老金于水火。10月10日,英央行更是宣布将50亿单日最大购债额度提升至100亿英镑。12日,英国央行行长贝利表示,按计划对养老基金的支持将于10月14日结束。

今日,据市场消息,英国央行将推迟量化紧缩政策,将等到英国国债市场动荡平息后再收紧政策。

市场动荡与央行玩火,迫使特拉斯放弃减税计划。10月14日,她先是甩锅并解雇了曾经为自己上任首相立下过汗马功劳的财政大臣克沃滕(只担任38天,担任时间第二短),并任命前外交大臣杰里米·亨特为新财政大臣。但亨特上任之后,立马调转枪头对准特拉斯,并声称,她在减税计划中行事过于草率和激进,该计划存在错误,未来政府必须增加税收并削减开支。

今日,特拉斯被迫为制定经济政策时犯下错误而道歉,但拒绝辞职下台。但英国历来有以下克上的逼宫传统,特拉斯还真有可能成为最短命的首相。

如此重要的经济政策朝令夕改,简直如儿戏,反而来又波及英国政坛的稳定,一场闹剧越闹越大。而另一厢,英国的经济、通胀以及金融市场都面临相当危险的处境。

我死之后,哪管洪水滔天。

二、欧洲动荡

英国所遭所遇只是全球危机中的一个缩影。诸如,瑞士信贷的危机还在愈演愈烈。

10月5日,美联储与瑞士央行进行了31亿美元流动性的互换操作。而仅仅一周之后,即12日,瑞士再次向美联储互换62.7亿美元,额度创下该流动性互换工具实施以来的最高水平。

短短2周时间,瑞士央行通过紧急渠道互换借贷了将近100亿美元,极为罕见与诡异。而市场也猜测,这是央行为救助处于破产边缘的瑞士信贷而为。如果是这样,从互换额度的绝对值以及频率,我们可以推断瑞士信贷的情况正在加速恶化。此外,从媒体的报道,我们也能知晓一二。

10月6日,据今日俄罗斯报道,瑞士信贷正在出售位于瑞士苏黎世金融区的著名酒店萨沃伊饭店。该饭店已经有184年历史,售价为4.04亿美元。

10月8日,据媒体报道,瑞士正在加大出售或缩减关键业务资产的力度,作为重整该银行计划的一部分。其中,已将旗下利润最丰厚的业务之一的证券化产品业务挂牌出售。

10月15日,据英国《金融时报》报道,消息人士透露,瑞士信贷正准备出售其瑞士国内银行的部分业务,以筹集资金填补约45亿瑞士法郎(约合人民币321亿元)的资金缺口。

10月17日,据财联社报道,知情人士透露,阿布扎比和沙特在考虑是否趁瑞信的投行和其他业务估值低迷之际,投资于这些业务。

……

英国养老金、瑞士信贷陷入重大危机,难道欧元区就没有潜在的雷曼式黑天鹅吗?

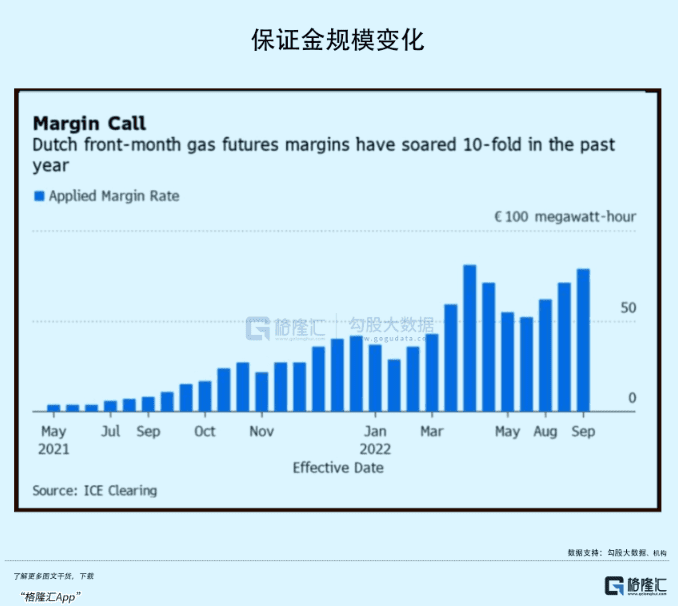

欧洲能源危机持续发酵。据挪威Equinor ASA,欧洲能源交易面临至少1.5万亿美元追加保证金规模。

能源企业除了质押资产换取流行性较高的现金来充当保证金。除此之外,巨头们还会大量向银行借贷来上缴保证金。截止今年3月底,欧盟银行持有能源业未偿贷款和垫款高达3200亿欧元。随着俄乌持久冲突,该数据应该会大幅攀升。

如果能源企业顶不住,将牵连欧洲银行系统,后果极为严重。为此,德国2000亿欧元驰援能源企业和消费者,后来英国也出台1500亿的能源救助。还有奥地利,芬兰、瑞典等国纷纷出台类似救助计划。

但政府救助规模远不及能源企业的资金缺口。更为严峻的是,欧洲央行、美联储分别将在10月27日、11月2日先后加息75个基点,会进一步实质性紧缩全球流动性,会对能源企业带来更大的冲击。

同时,美联储正在加速缩表。9月13日至10月4日,资产负债表缩减了730亿美元,接近每月950亿美元的目标上限。这相较于过去几个月平均300亿美元的水平,有一个明显加速收紧流动性的态势。

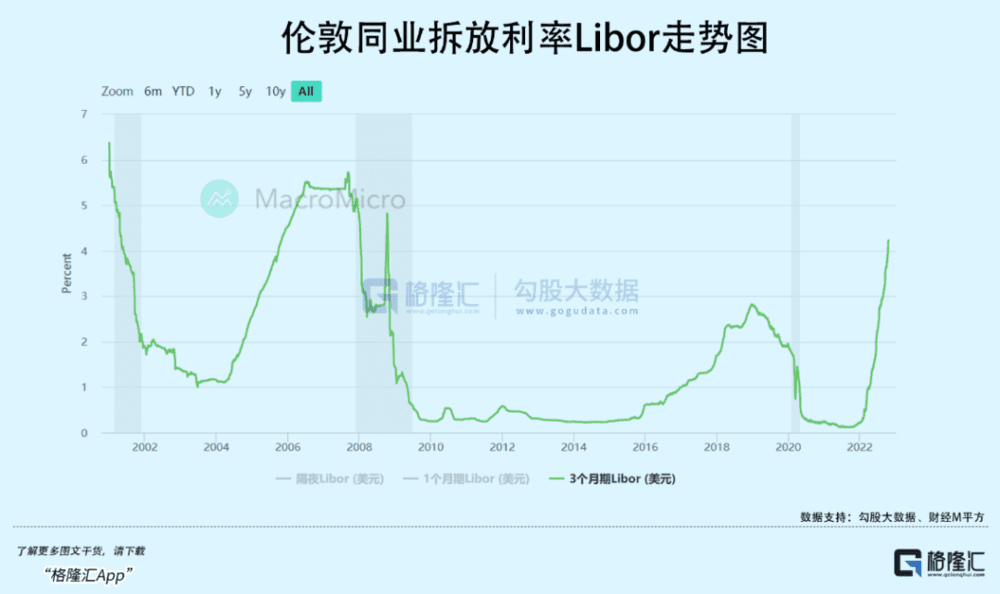

这导致欧洲美元的流动性持续恶化。据统计,当前3个月的Libor已经飙升至4.23%,创下2008年次贷危机以来的最高水平。

这种困难局面要是在过去,欧央行早就开启量化宽松,大规模拯救市场了。但这一次不一样,救市会受到明显限制,因为通胀恶魔已经被放出来了。当前,欧元区通胀已经飙升至10%,继续创下40年新高。

其实,不管是欧元区,还是英国,面对当前各种危机,只能小规模救市延后更大危机的爆发,并不能力挽狂澜。因为它们还要加息,还要紧缩对抗通胀,金融市场的各种雷或许会被陆续引爆。养老金危机、瑞信危机以及欧洲能源企业危机,或许只是暴雷序幕的冰山一角。

三、尾声

今年以来,美联储的加息一直都是超预期的节奏去演化的。在年初,你说美联储今年会加息4.75%~5%,别人一定会觉得疯了。但事实上,市场目前对于11月加息75个基点已经充分定价,对12月加息75个基点的概率也已经明显上升。如果是这样,到年底,美联储基准利率就会高达4.75%~5%。

如此激进的货币攻击政策,美联储不戳破全球金融泡沫的可能性比较低。你试想:美联储背后实际操盘者是华尔街资本,它们会放着几十年难遇的机会放天下财富一马?想通了这个,海外市场的走势也就比较明朗了。熊市大势中会有无数短期反弹,且行且珍惜。

外面的世界并不太平,国际格局与国际秩序的重大变革已经加速,更有百年未有之大变局的深刻意味。英国前首相丘吉尔曾经说过:“永远不要浪费一场危机。一场危机会让我们真实地感受到一个时代的结束,另一个新时代的开始。”

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:墨羽枫香