出品|虎嗅医疗组

作者|陈广晶

题图|视觉中国

“十一”假期前,又一高值耗材价格打到“骨折”。

就在9月27日,国家组织骨科脊柱耗材集中带量采购拟中选结果公布,本轮集采平均降幅84%,每年预计可节约费用260亿元。

相比最高限价,降价力度最大的是来自爱康医疗旗下的北京理贝尔生物工程研究所的单独用颈椎融合器系统,降幅达到93.07%;根据国家医保局官方消息,有知名外资品牌每套价格从6万元降到了4800元左右。

至此,国家高值耗材联合采购办公室组织的第三批高值耗材集采成功落幕。国家组织高值耗材集采啃下了今年最硬的一块“骨头”。

降价对患者来说无疑是一大利好。

此前,因为骨科耗材价格高昂,中国骨科手术渗透率低,很多人因为无法负担动辄两三万甚至十几万元的手术费,不得不选择保守治疗。集采后,价格从万元级到千元级的降幅,也有望解决这一问题。

然而对于骨科耗材企业来说,这种“砍到骨头里”的降价,却是难以承受之痛。

从结果看,本轮集采共520套系统中标,相比申报的872套系统,352套出局。淘汰产品中就有美敦力、强生的进口产品,而市场占有率排名第二、第三位的法国捷迈和史赛克全军覆灭,将让渡出较大市场空间。

脊柱耗材的国产替代进入了空前的机遇期,二级投资市场也一度欢庆。不过,这对本土龙头来说,真的是利好吗?中国骨科耗材市场,乃至整个医药市场又将面临怎样的变化?

决定生死的一战

集采成败,对于具体销售业务板块来说,是生死存亡所在,对小型企业更是如此。

本轮集采171家企业参与竞争,涉及120多万套耗材。最终中选产品,将满足全国6426家医疗机构,可满足临床95%以上的手术需求。

除了10家头部企业及其旗下子公司,其余基本上都是规模较小的企业。

而且即便是头部企业,也并没有形成一家独大的局面。

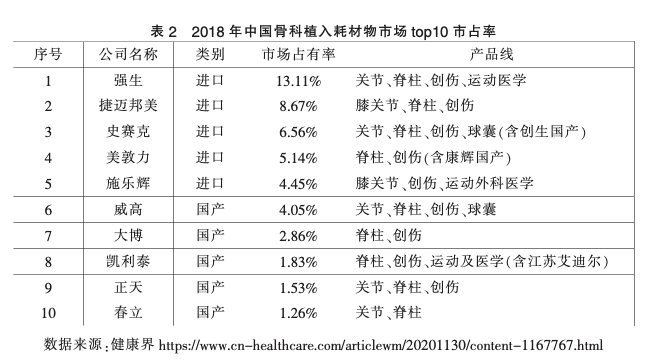

2018年的数据显示,头部的几家跨国公司,就占据了全国37.93%份额。其中,强生占13.11%、捷迈邦美8.67%、史赛克6.56%、美敦力5.14%、施乐辉4.45%。

国产最高的是威高,占比4.05%,其次是大博医疗,占比2.86%,此外还有凯利泰、天正和春立,占比都在1%到2%之间。

同时,骨科耗材市场规模庞大且增长快速。

根据威高骨科招股说明书,中国骨科耗材的市场规模已经超过了300亿元,每年的增长率都在17%以上,预计到2023年可以超过500亿元。其中脊柱耗材市场28.23%,仅次于创伤类耗材。2015年2019年,脊柱类耗材的年复合增长了16.58%,与总体增长水平基本持平。

这种市场规模大而集中度不高的市场也称为“水大鱼小”。各家竞争一直保持微妙的平衡,都没有颠覆性的赶超。

而本次集采或将彻底改变这个局面。

按照规则,主要部件全且有能力供应全国市场,医疗机构采购采购,纳入A组;产品不全,不能供应全国的列为B组。专注新技术的细分赛道,无法提供全品类的企业,其产品一般分在C组。

由此也可以看出,临床需求量和供货能力,是重要的衡量标准,在确保临床需求得到最大化满足的同时,也给用量少的新技术保留了空间。

按照国家组织高值耗材联合采购办公室主任、天津市医保局副局长张铁军接受央视采访所说,这样分组的初衷也是为了让企业竞争更加趋同,以保证价格合理。

不过结合逐渐增加的淘汰率——5家以下淘汰1家,5-10家淘汰两家;11至13家淘汰3家……50家以上淘汰20家,以及可以相互替代的规则,落选产品市场,将被中标者瓜分,这将在一定程度上提高产业集中度,而且本轮集采的执行周期是三年,还包括了翻修的部分。

这意味着,某个产品一旦落标,将很难在重回市场。因此,实际竞争中,每组内部、组与组之间的竞争都是异常残酷的。

特别是对一些规模较小的企业,成败与否就是一锤定音,决定生死的。根据界面新闻报道,有企业在申报前一天还在修改价格;还有企业代表表示“不中标就废了”。

这在最终结果上也得到了印证。

拟中选产品涉及的152家企业中,降价幅度最高的并不是临床需求量最大的产品,反而是那些被归入B组、C组的产品,很多是不知名的小企业。他们紧紧抱住了“饭碗”,也抢占了先机。龙头企业中,爱康医疗、三友、威高,都在细分品类给出了最低报价。

尽管按照规则,降价幅度超过最高限价的40%,都有机会中选,但是实际报价中,相当比例的降幅是在60%到70%区间。

即便是跨国企业,在某些产品上也是不敢“佛系”的。

比如近年来兴起的椎间盘手术所需耗材,价格最低的前三位都是进口产品。根据《中国健康卫生统计年鉴》椎间盘突出2019年,在15到44岁人群发生率超过20%,45岁至59岁人群发生率达到36.4%,60岁以上人群发生率42.7%。随着老龄化的加重,这一市场也会越来越大。

企业“卷”起来,降幅有保障。根据医保部门统计数据,胸腰椎后路固定融合术——占脊柱手术量三成以上,这类手术用到的耗材,平均每套价格从3.3万元下降到了4500元左右,一下省了2.8万元以上的费用。脊柱压缩性骨折的费用直接从2.7万元降到1100元左右。

如此大的降价力度,大大减轻了患者和医保基金的压力,也可避免很多因为费用原因选择保守治疗的情况。而对于还愿意留在场上的企业来说,降价只是开端,接下来的竞争将更加残酷。

国产替代利好本土企业吗?

集采过后,很多人看好本土龙头。正因为此,开标当日,相关企业股价都有不同程度的大涨。威高骨科、三友医疗、大博医疗等龙头企业的涨幅都在10%以上。春立医疗和凯利泰也有所增长。

在本次集采中,确实达到了国产替代的效果。

以前述提到的临床较多采用的“胸腰椎后路固定融合术”为例。该术式用到的胸腰椎后路开放钉棒固定融合系统领域,北京威高亚华、浙江科惠医疗器械、山东威高骨科、大博医疗、三友医疗是A组价格最低的5家,强生排名第六。

按照规则,价格最低的可以拿到100%的医疗机构采购需求量,排在第二三名可以拿到95%的量,第四五名可以拿到90%的量。到第六名就只能拿到85%的量。这意味着,强生在这类产品上,将失去至少15%原本属于它的市场。

对于彻底失标的企业,如捷迈、史赛克等,等于已经将大部分市场拱手让人了。

拿到进口产品份额以后,本土龙头生意就会更好了吗?

从历次集采的经验看,期待与现实往往是相反的,本土龙头恰恰是第一批“受害者”。

在国采之前,地方上围绕骨科耗材的集采已经推进已久,降价幅度普遍也在50%左右;多数企业已经历过关节耗材集采的考验。因为降价幅度较大,本土企业虽然抢到了市场,但是短期营收还是会受到较大影响。

比如大博医疗,在主打的骨科创伤类、关节类、脊柱类相继进入地方或国家集采之后,2022年上半年年报显示,该公司营业收入同比减少2.19%、净利润降幅43.28%,扣非净利润更是降了近50%。公司经营情况分析认为,各省执行骨科耗材集采是影响公司收入的重要原因。

2022年1至6月,以脊柱耗材为主打的威高骨科,其营收虽然仍然是正增长,但是增幅只有0.9%,净利润增幅不到8%。相比之下,2021年同期,营业收入同比增幅31.65%、扣非净利润涨幅45.74%,简直是在“坐火箭”。

失去“脊柱”带来的高额利润以后,预计威高骨科的业绩压力还会更大。

要说集采对龙头企业的影响,甘李药业、通化东宝都是前车之鉴。特别是甘李,在胰岛素集采杀疯之后,今年首尝“苦果”,遭遇了10年来首次亏损。

从这个意义上讲,由于降价幅度过大,短期内,本土龙头在业绩上很可能会受到冲击。

不过,也大可不必因此看衰本土龙头,从长期来看,风险中也蕴含着巨大的机遇,特别是在渠道扩展方面。

甘肃中医药大学经贸与管理学院的刘晖等人,在《骨科耗材带量采购政策对相关上市公司的影响研究》一文中提到,大博医疗作为我国高值耗材领域产品线最全的公司、骨科植入类耗材的龙头,其经营业绩增长较快。而且与同类竞争对手相比,盈利能力更强、整体毛利率更高。

“这表明大博医疗具有重要的渠道优势。”前述文章写道。

行业人士也透露,大博医疗的骨科耗材在公立医院更加常见,也是医生推荐较多的产品。而集采正在以一种更加“实惠”的方式放大该公司在这方面的优势。

大博医疗2022年上半年年报中也坦言“集采政策增加了公司医院覆盖率”,而他们也将更好地利用“创新和服务进一步拓展销售渠道”,以保持乃至提升公司产品的市场占有率。

与药品不同,高值耗材是与医院、医生联系更加紧密的产品。基于风险大、学习曲线长等原因,医生对特定产品黏性更强,不愿意轻易更换产品。因此,在这个赛道上,得医院、医生者的天下。从长期来看,先占据渠道,也是在赢得临床信任,为迭代的新产品快速进入市场铺路。

而且集采也在某种程度上,降低了获取渠道的成本。大博医疗的销售费用2022年上半年同比增幅只有21%,已经是近年来的最低值。要知道2019年,受流通领域“两票制”改革和公司规模扩张影响,该公司的销售费用曾经一度激增238.86%。

接下来,能否在业绩下滑和投资人信心下降的情况下,充分利用好集采赋予的机遇,也将决定谁能成为市场的新王。

最艰难集采背后的较量

本轮集采涉及企业多、产品种类多、规则复杂,堪称最艰难的一次集采。

企业报价难,规则制定更难,既有避免高价中标的淘汰机制,又有避免一味追求低价的“复活”机制,甚至针对临床使用中多用或少用部件情况如何计算费用,都有非常详细的规定。

在这些复杂规则的背后,除了引导企业合理报价的意味,更有补漏洞,尽量保障各方合理合法权益的考量。

“关节集采执行中,发现一些问题。比如在涉及未中标产品时,有的企业忽悠医院,全部按照最高价来组合报价。”

国家组织高值医用耗材联合采购办公室集中采购组组长高雪在报价前的培训会上透露,正因为此,脊柱集采特别规定,增加配件按照最低价来计算,减少配件的时候,按照最高价来减。“所以大家报价一定要考虑清楚,否则吃亏的是自己。”

在过去几轮集采执行中也发现过类似的“按下葫芦浮起瓢”的情况。比如按照医疗器械来设计的胰岛素集采中,因为设置了降价幅度≥40%就可以中标的“复活”机制,部分进口产品就是压线中标的。这导致国产产品降价不少,但是替代进口的量很有限。

在本轮集采中,复活机制仍然存在,但是规则制定者,试图用减少约定采购量来“惩罚”降价不足者,以实现更大程度的替代,这既符合集采“量价挂钩”的原则,也倒逼进口产品给出更有诚意的价格。

而从本质上说,集采不止为了降价,更是为了斩断灰色利益链条,客观上是一次利益重新分配的过程。过去几年,骨科耗材因为自身复杂性,也是临床滥用、骗保、商业贿赂的重灾区。

比如今年年初公开的一个案例中,海南省琼海市人民医院骨病外科原主任胡东山被判处有期徒刑三年,他就是利用职务之便,在骨病外科使用骨科耗材方面,给企业开方便之门。分170多次从8家企业拿回扣,总金额超过228万元。

威高、大博等都曾被卷入商业贿赂案件。

根据人民网报道,骨科耗材回扣比例中,国产耗材可以达到30%、进口耗材25%。其中,关节脊柱类耗材回扣比例20%、创伤类耗材30%。

这些费用转嫁到患者和医保身上。根据临床医生反馈的数据,简单手术的费用在2万到3万元/台,复杂程度高的手术,如严重脊柱骨折后的手术,大约需要5万到10万元,甚至更高。因为费用问题选择保守治疗者大有人在。

前瞻产业研究院数据显示,目前中国骨科耗材各细分赛道的渗透率都不到5%,相比欧美等国家有较大增长空间。

集采后,产品中间环节利润大幅压缩,理论上,企业不再有行商业贿赂的空间。而在实际操作中,新的产品和服务正在试图填补这部分空间。

有接近医保部门人士透露,冠脉支架耗材集采后,药物球囊用量激增,冠脉生理学检查、腔内影像检查出现异常增长,以及骨科耗材集采后,忽然兴起的手术机器人、3D打印模型在简单手术中使用次数增加等,都蕴含着新的利益输送风险。

为了更好地实现新政实施目的,让更多患者享受实惠,医保部门还增加了信息化管理等监管手段,预计在2023年2月份,脊柱耗材集采结果落地时,将全面投入使用,这也将这场“道高一尺魔高一丈”的较量推到了新的高度。

无论如何,在这场攻防战中,为了寻找新的利润增长点,药械企业投入研发的热情明显更高了。从大博医疗公告看,2022年上半年该公司研发投入增长53.52%,超过了1亿元;威高骨科的研发费用也有增长趋势。运动医学等本土药企原本难以突破的领域,是布局重点。

另据首都医科大学国家医疗保障研究院副研究员蒋昌松接受“新闻1+1”采访所说,新药研发支出占企业支出的占比,从2018年的8.5%提升到了2021年的12.4%。“集采没有影响到企业的创新,反而促进和推动了更大规模的创新”。

通过一次次浴集采之火,中国药械产业实现重生、涅槃的日子,或许也不远了。