本文来自微信公众号:芯谋研究 (ID:icwise),作者:王立夫,题图来自:视觉中国,原文标题:《芯谋重磅研报|28nm节点晶圆制造及光刻材料市场研究》

近期国内扩产热情高涨,28nm产线成为各家规划中最先进的节点。与此同时,国内28nm相关材料领域仍亟待发展。近日芯谋研究针对28nm节点及相关光刻材料从事了相关研究,节选部分以飨读者。

28nm工艺节点情况及分析

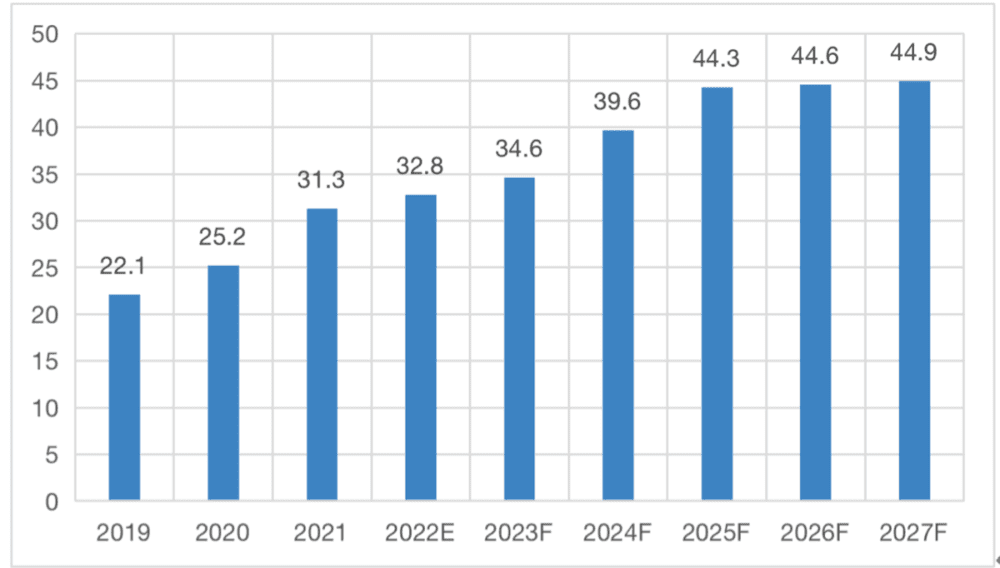

28nm是一个承上启下的节点,全球市场呈现稳中有升的态势。2019年全球28nm芯片市场为221亿美元,并以年均17.5%的增长率高速增长到2021年的313亿美元。由于消费市场萎靡,预计2022年全球终端应用对28nm节点芯片需求增长将放缓。预计将于2024年再次快速放量,至2027年,全球28nm节点芯片市场将增长至449亿美元,年均增速6.7%。

图:全球28nm节点芯片市场及预测(十亿美元)

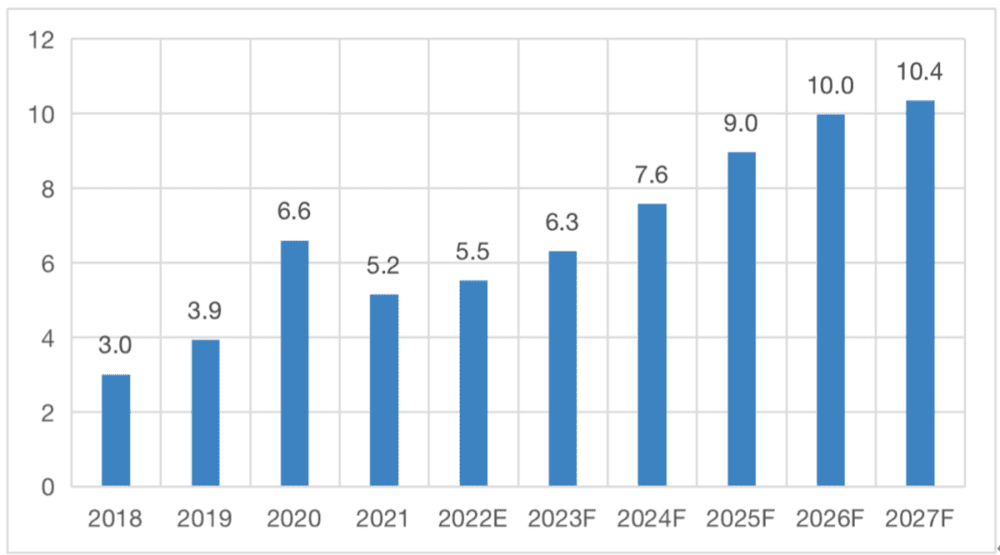

与此同时,我国终端企业对于28nm需求也不断地在增加。2019年我国28nm芯片市场为39亿美元,并以69%的增长率高速增长到2020年的66亿美元。后因华为受美方制裁,国内终端企业对于28nm芯片的需求发生了短暂的萎缩,28nm芯片产品市场至2021年约合52亿美元。预计至2027年28nm芯片市场将增长至104亿美元,年均增速12.3%。

图:中国28nm节点芯片市场及预测(十亿美元)

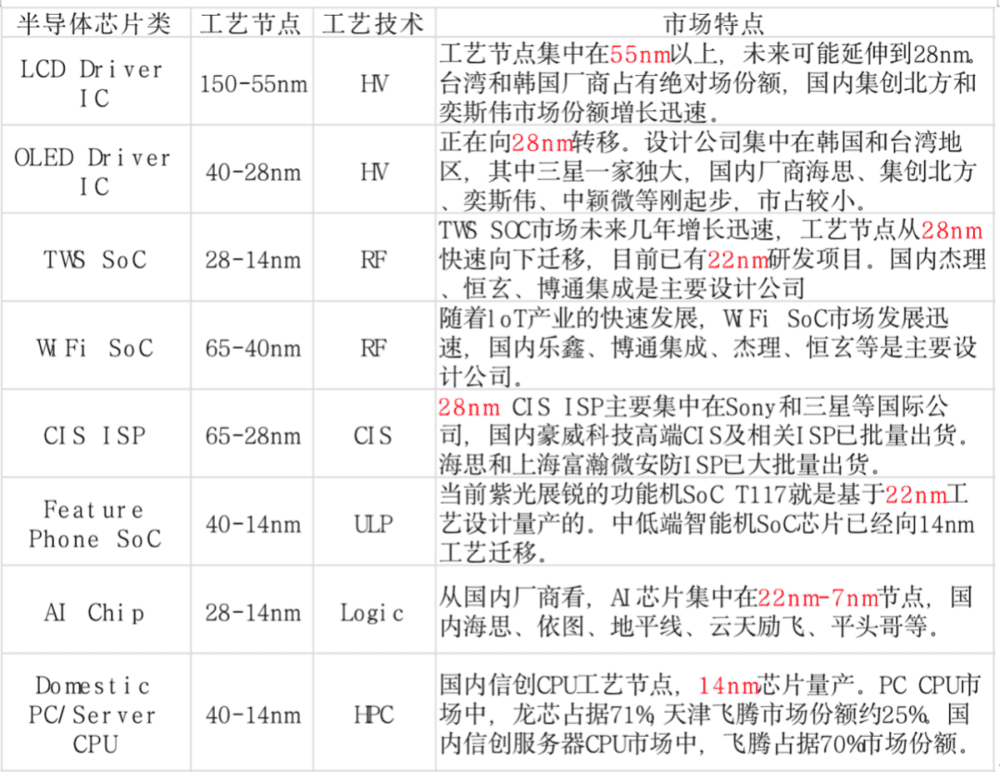

当前28nm工艺节点工艺平台主要涵盖逻辑、RF、CIS等技术,生产的主要芯片种类包括OLED Driver IC、部分TWS SoC、高端CIS ISP、Wi-Fi SoC、存储器控制芯片、高端MCU等,多种芯片如Wi-Fi SoC、OLED Driver IC和LCD Driver IC等市场存在扩大采用28nm生产的潜力。汇总28nm工艺及其潜在主要芯片市场情况如下:

表:28~14nm工艺相应市场及总结

从终端市场来说,虽然消费市场短期承压明显,但全球范围内成熟制程产品的不断迁入并堆积在28nm推动了该节点市场的增长,并进而推动了对代工需求的长期稳定增长。

全球及中国28nm工艺节点代工情况

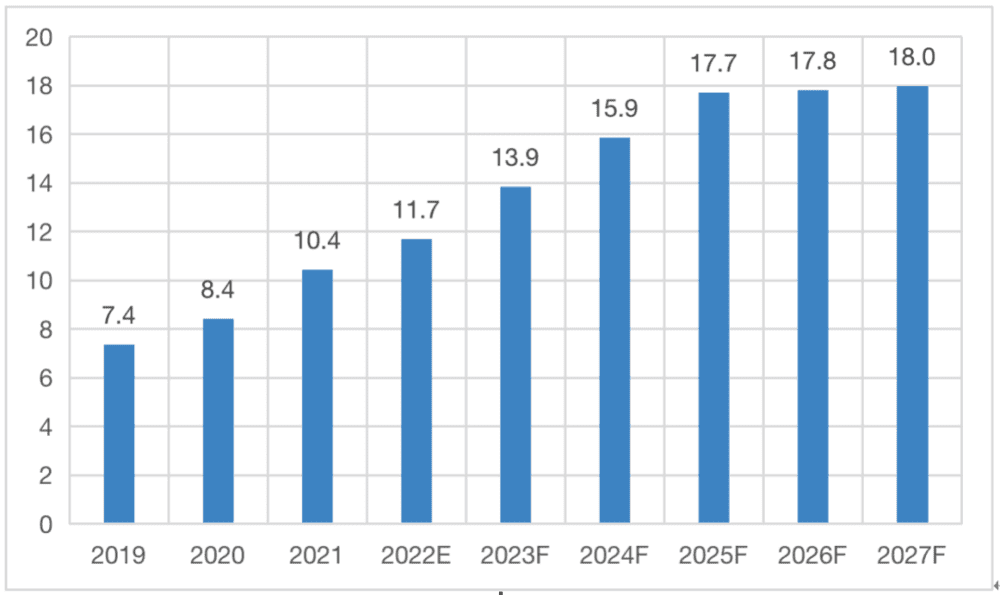

2021年全球缺芯问题爆发,市场严重供不应求,28nm节点也是重要短缺节点之一,晶圆代工需求旺盛。2021年全球28nm节点代工市场约为104亿美元,同比增长24%。预计2022年全球代工市场增速仍将保持12%,全年达117亿美元。至2027年28nm代工市场营收将达到180亿美元。

图:全球28nm节点代工市场增长预测(十亿美元)

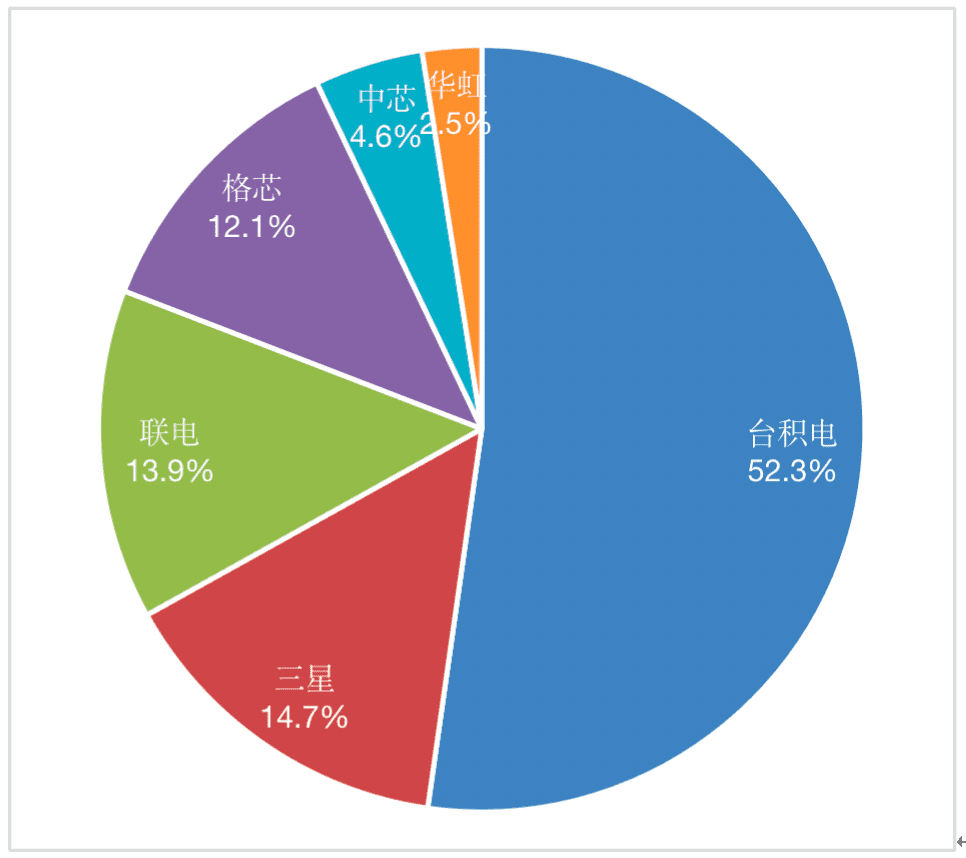

全球主要28nm工艺节点的代工厂商有台积电、三星、联电、格芯、中芯国际、华虹集团等。主要分布在美国、日本、韩国、中国(包含台湾)等国家和地区。其中,台积电是全球28nm产能最大的晶圆代工厂,营收约占全球52%。

图:全球28nm代工市场格局

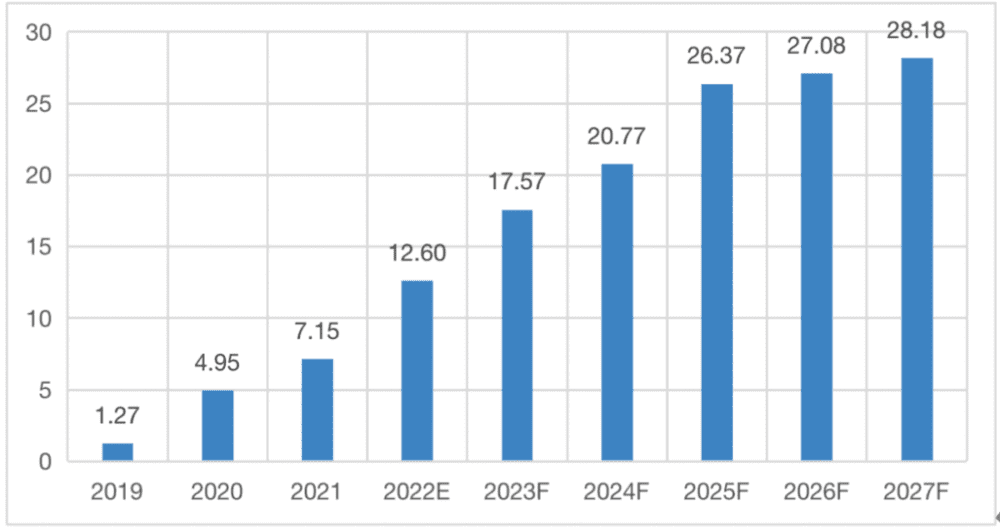

在我国28nm仍属于自主可控产能中较先进的节点,目前仅中芯及华虹拥有量产产线,故而2021年整体营收偏低,仅为7.15亿美元。预计至2027年,国内28nm节点代工市场将增长至28.18亿美元。

图:中国28nm节点代工市场增长预测(亿美元)

受地缘政治影响,国内设计企业为降低供应链风险,不得不把部分原由台积电、联电代工的28nm产能转移至大陆代工。虽然目前国内自主可控28nm代工产能较低,但未来将迎来较大发展。

我国28nm节点产能提升潜在风险点

1.当今中美半导体产业对抗升级,据报道当前各大外资设备厂商已经受到美商务部关于对华禁运14nm设备的禁令。虽然暂时28nm设备仍未被禁止对华供应,但部分装备、材料为14nm与28nm通用,随时面临美方朝令夕改的可能。

2.由于28nm晶圆制造涉及耗材广,且国内供应不足,未来存在材料、耗材供应紧张的风险。一旦供应波动,则大陆晶圆厂将首先承受短缺乃至断供风险。

3.随着未来国内28nm晶圆产线大批规划建设,国内将面临潜在的工艺技术人才紧张问题,极大的拖累产能爬坡和研发技术提升。各大已有主体也可能面临资深工程师被接连挖角的问题,影响正常生产进度。

28nm工艺节点的生命周期分析

28nm是一个成熟的工艺节点,且市场应用在持续不断地成长,主要是有以下几点原因:

1.28nm节点平台覆盖面广

28nm是成熟的工艺节点,自台积电率先推出市场距今已有十余年。各大晶圆厂在28nm工艺节点上做了很多的特色工艺开发,使得28nm节点能满足更多产品需求。

2.28nm节点性价比高

从制造技术上来看,28nm的下一个关键节点是16nm,主要采用FinFET工艺结构。一旦跨入到FinFET工艺,芯片设计和晶圆生产制造成本会急剧的增加。28nm不仅能解决产能开支问题,又能满足性能要求。大部分的应用端芯片只需要成熟工艺,所以具有性价比优势的28nm工艺将是最适合的选择。如通用MCU,一般200~500MHz足够满足大部分需求,而28nm即可满足相应频率MCU生产。

3.成熟产品持续迁入28nm节点

从应用层面考虑,即使现有28nm产品转移向更先进制程,目前仍然有很多40/55nm产品向28nm迁移填补增长,长期需求稳定。如联电与联发科、联咏、高通、三星等8家企业签订了28nm长期战略合作协议。

4. 国产替代持续增加

中国大陆多地晶圆厂陆续规划、扩产涉及28nm产线,并开始加速验证导入本土装备材料。在设备领域,国内清洗设备、CMP设备等已经部分国产化。而材料领域如ArF、KrF光刻胶等,国内光刻胶企业也逐渐形成了国内已有节点中较先进产品的点突破。同时产业资本也在持续助推国产化进程,如去年8月华为哈勃3亿元增资了光刻胶企业徐州博康,为其历史上最大单笔半导体产业链投资。这些领域的替代支撑着国内28nm产品制造的稳步发展。

全球及中国28nm光刻胶市场情况

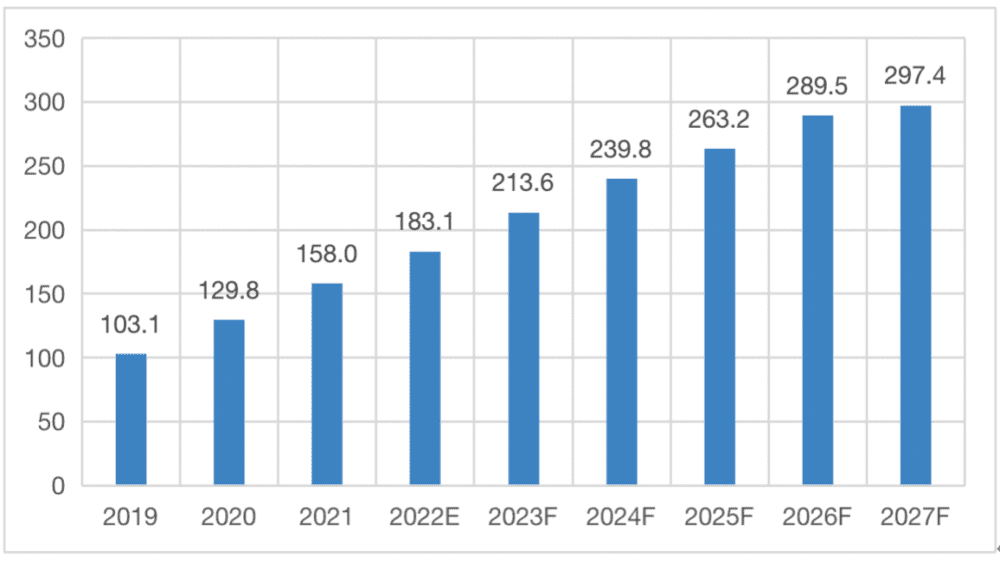

据统计,2021年全球半导体用光刻胶的市场规模为24.2亿美元,比2020年的21.1亿美元增长15%。2021年全球代工厂28nm光刻胶的市场规模约为1.58亿美元,占全球光刻胶总市场的6.5%。预计至2027年达到2.97亿美元,年均增速达11.1%。

图:全球晶圆代工用28nm光刻胶市场规模(百万美元)

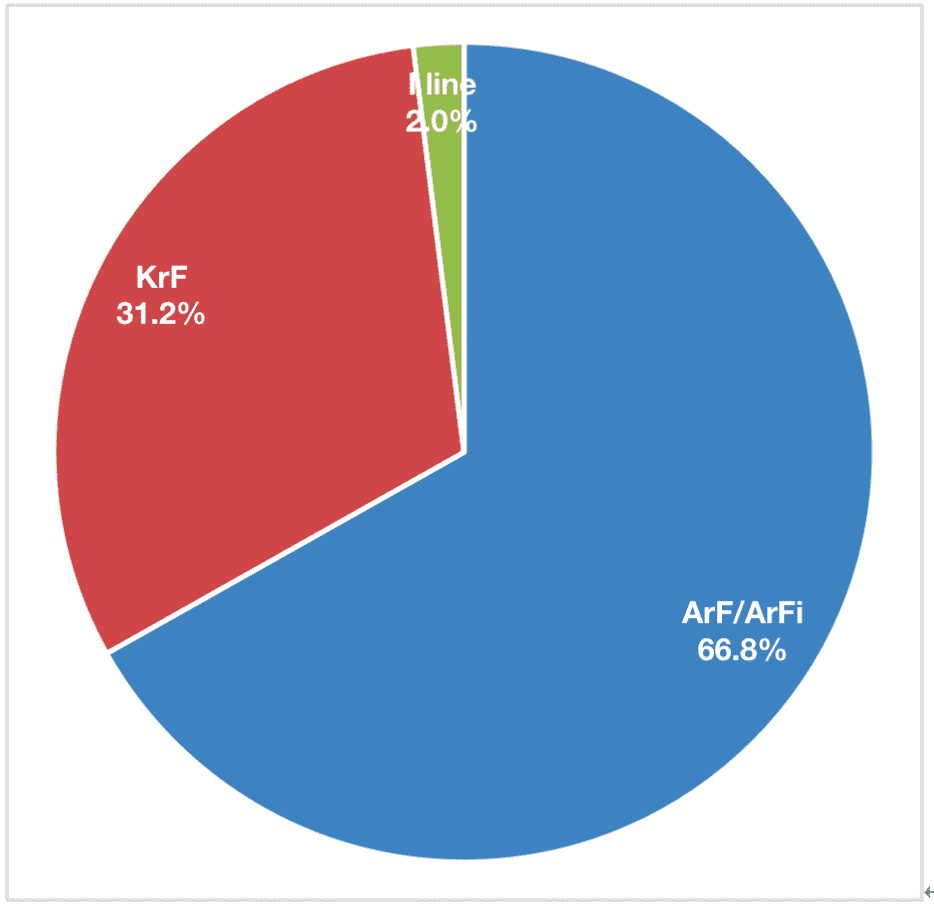

其中,2021年全球代工用28nm节点I line光刻胶规模约310万美元,仅占总市场的2%;KrF约4930万美元,占总市场的31%;ArF约1.05亿美元,占总市场的67%。

图:全球28nm光刻胶按产品分结构

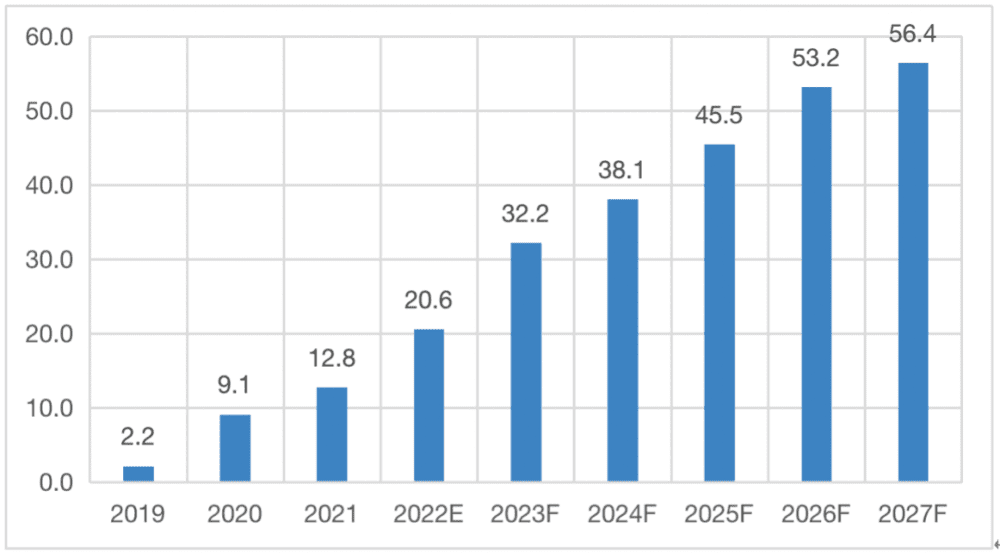

2021年国内代工市场28nm光刻胶的市场规模约为1280万美元,仅占全球28nm代工用光刻胶总市场的8.1%。预计至2027年中国代工用28nm光刻胶市场将达到5640万美元,年均增速达28.1%。

图:中国28nm光刻胶市场(百万美元)

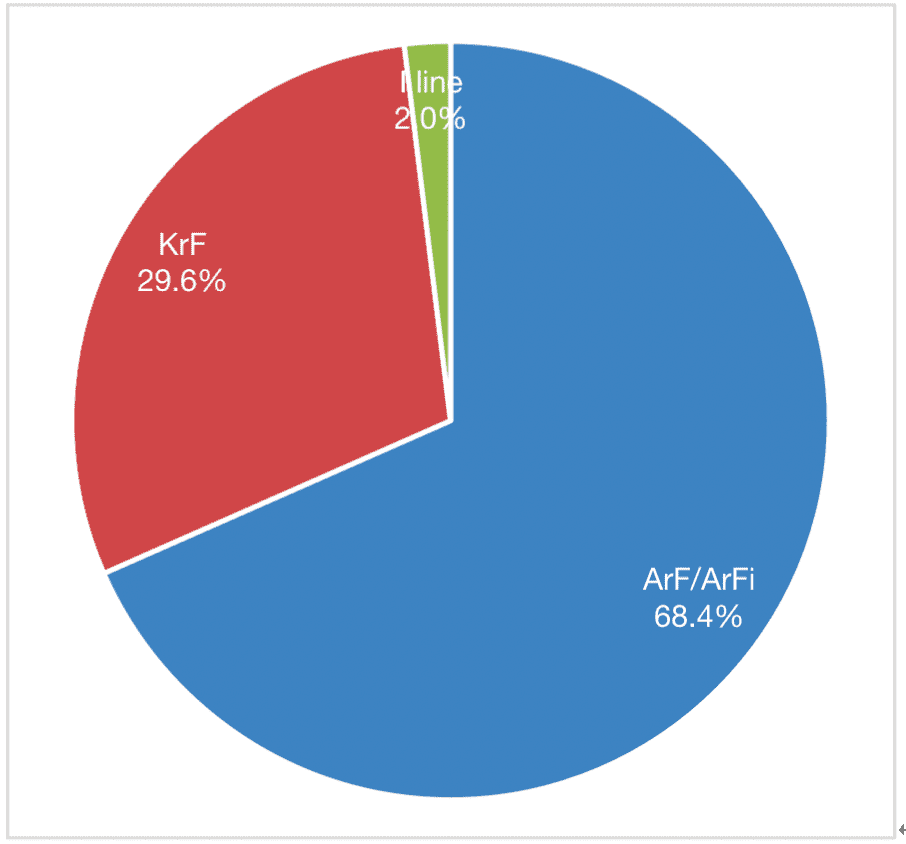

其中,2021年中国代工用28nm节点I line光刻胶规模约20万美元,仅占总市场的2%;KrF约380万美元,占总市场的30%;ArF约870亿美元,占总市场的68%。

图:中国28nm光刻胶按产品分市场结构

总体来说,我国28nm光刻胶市场目前规模较小。但随着未来3~5年国内自主可控产能落地,加之国产化需求驱动,28nm光刻胶市场未来增长动能强劲,在5~10年内将持续保持高速增长。

中国主要光刻胶供应商

国内在I/G line光刻胶产品领域已经形成了部分批量出货,在KrF/ArF领域也有了产品点突破。目前国内主流光刻胶企业有科华、博康、新阳等,产品情况如下:

1.北京科华

北京科华是彤程新材子公司,其KrF光刻胶进入了国内领先代工企业。科华与国内龙头企业合作密切,并参与研发相关先进制程。其产品在Poly、AA、Metal等有突破,尤其可以满足MEMS等特殊工艺的要求。

2.徐州博康

博康拥有完备的光刻胶自供应链(单体+树脂+光酸+光刻胶),可以完全实现由初始原料到成品胶的自主化生产。博康子公司汉拓光学材料,研发多种光刻胶,包括ArF光刻胶。目前已经实现了I线、KrF、ArF的量产供货,第一支国产替代的用于通孔型(C/H)ArF高端光刻胶及KrF高分辨120~160nm胶预计年底在国内12吋厂放量。

3.上海新阳

新阳子公司芯刻微的ArF干法、KrF厚膜胶、I线等高端光刻胶验证工作正在稳步推进。今年5月其宣布KrF光刻胶产品成功打入国内主流芯片企业。另外,ArF(i)光刻胶研发进展顺利,目前已进入客户端进行测试。

我国光刻材料发展建议

受各方影响,目前国内光刻材料突围需求急迫,芯谋研究作出如下建议:

1.对标成熟产品针对性替换

晶圆制造对于设备、材料、工艺的替换都非常敏感,一般在量产时严格遵从研发阶段确定的设备、材料、参数等,不轻易变动。光刻胶是重要的材料之一,直接影响光刻和刻蚀这两种重要工艺。领先的晶圆制造企业与光刻胶企业保持合作,提出光刻胶性能需求并共同评估和改进光刻胶性能;其他第二第三梯队的晶圆制造企业如中芯国际(SMIC)、联电(UMC)等则根据自己的技术路线与某家领先企业更接近而选择相关产品。

国内材料厂商应当对标领先厂商已有成熟产品,提前做好产品研发,抓住市场波动带来的产品验证替换窗口期,尽量做到与已有产品无缝替换,减少晶圆厂验证周期。

2.深化与自主晶圆厂合作力度

由于光刻胶属于极度差异化产品,不同工艺路线、不同前序工艺、不同晶圆底层薄膜等都会影响对光刻胶性能的要求,因此深度参与晶圆厂工艺开发是光刻胶厂商在竞争中取得先机的重要途径。国内厂商应前置合作阶段,针对国内晶圆厂工艺研发部门开发路线开展工作,从研发阶段入手推广产品。由于光刻胶的验证周期普遍较长,如果进行替换,一般需要多个周期验证,一般每个产品验证的时间约为2年。国产材料厂商与晶圆厂商应加深互信,加快推动28nm光刻胶在国内晶圆厂的验证替代流程。

3.拓宽国产化材料验证窗口

过去晶圆厂愿意验证芯光刻胶的主要驱动力有:环保等原因旧产品停产、光刻胶厂商遭遇重大事故不能供货、晶圆厂为了供应链安全而增加第二供应商、晶圆厂因产能结构调整而改变某些层光刻的类型(例如将原来I line光刻层转到KrF光刻)等。而且即使验证完成,由于原有产品惯性大,仍不轻易更换供货商。对于国内企业来说,想要打破日企多年来建立的生态壁垒,十分困难。

去年信越光刻胶供应不足国内市场断供,对于已有成熟产品的外资企业是窗口期,对于国内企业仍然机会有限。国内晶圆厂应加大对国产厂商扶持力度,在稳定的量产平台积极推动验证国产28nm光刻胶产品。

4.支持精细化工园区建设

现有化工园区普遍都是大化工园区,当前光刻胶企业营收较低,难以获得足够的场地、政策支持。建议在有承载条件的区域规划建设精细化工园区,重点支持半导体化学品材料企业建设研发、中试基地。根据产品研发及应用情况,支持光刻胶企业在产业聚集程度较高的地市就近建设量产产线,全面提升国产厂商供货能力。

5.推动企业合作材料验证

由地方政府或有关部门联合科研优势突出的骨干企业、高校院所等,集聚整合相关科研力量和创新资源。重点针对以28nm光刻胶为代表的电子材料领域关键卡脖子产品,带动上下游晶圆厂与材料厂共同参与课题验证,并以产品量产导入为考核指标,推动产品产业化落地能力。

本文来自微信公众号:芯谋研究 (ID:icwise),作者:王立夫