行业是否触底,未来景气度如何?芯谋研究自《中国半导体设备三年成绩单》之后,再次用数据来回答关键问题。

这次我们的工具是各细分领域的芯片库存。库存是企业最关键的数据之一,在反映企业与行业状况时甚至比利润都更能说明问题。事先说明一点,由于目前存储器在主要芯片大类中是最为供过于求的产品,以至于存储巨头SK、Hynix和Micron在今年上半年的芯片供应商排名中掉出前十。为避免数据过于失真干扰判断,我们排除处于极端情况的存储器,选取存储器之外的厂商进行研究。

国际巨头库存持续攀升

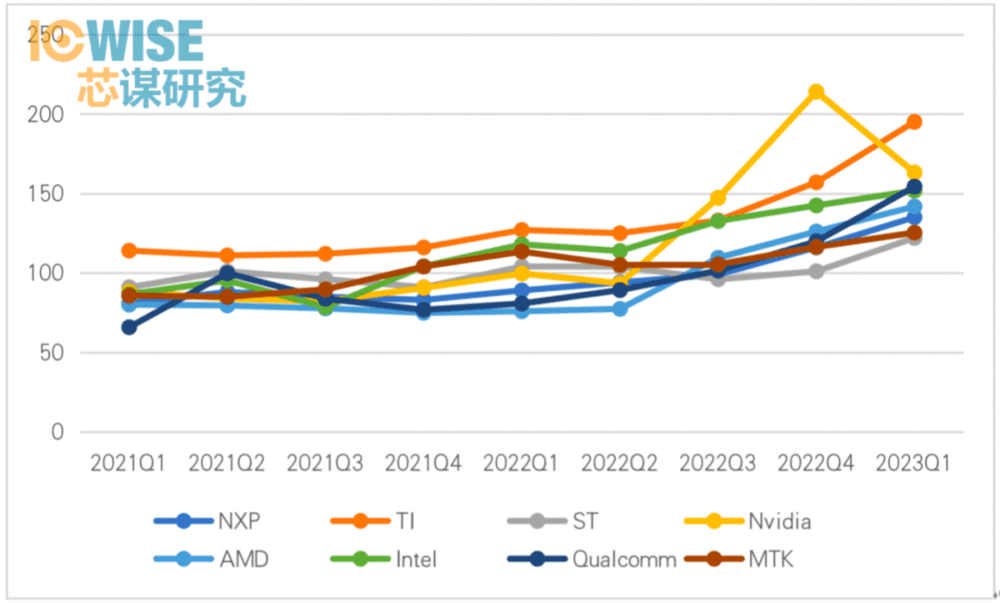

我们观察了排名靠前的国际半导体龙头厂商的每季度库存(按周转天数计,以下皆如此),发现自2021年以来,普遍呈现显著的波动向上趋势。除NVIDIA外,其他企业今年Q1库存均为最近九个季度的最高值。这是因为AI对GPU的超强带动作用,NVIDIA的库存大幅下降。从库存也不难解释为何TI罕见地发起模拟芯片价格战。

图1:国际半导体龙头每季度库存(2021Q1-2023Q1)

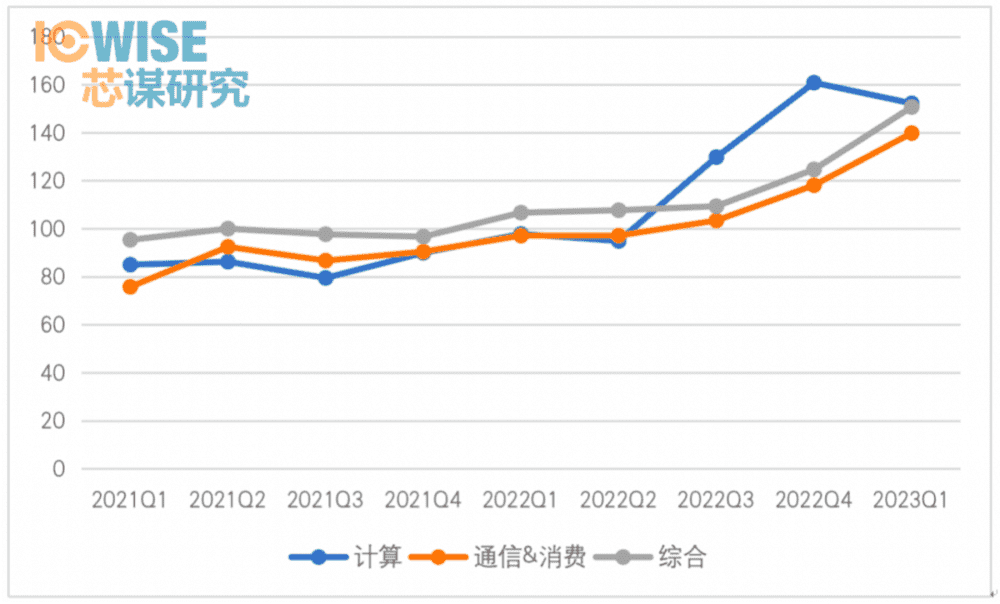

我们把上述多家龙头按领域分为计算、通信&消费、综合(主要是工业和汽车)三大类。观察它们的平均库存,发现综合类的芯片库存竟然一直多于通信&消费类。

这应该是三个方面的原因所致:一是疫情以来的汽车缺芯,ST、NXP、Infineon等都在设法加大MCU和功率半导体的供应。随着库存增加,目前汽车产业基本不缺芯了;二是这些芯片商业周期比较长,相对更新换代较慢,不怕滞销,所以库存多且增长快;三是汽车消费和工业需求,相对手机等领域更为坚挺。

图2:国际半导体龙头三大类芯片库存走势

出乎大多数人意外的是,最艰难的消费领域——手机消费通信&消费类的芯片库存反而最低。这是因为Qualcomm、联发科这样的手机芯片公司很介意高库存,手机芯片更新换代太快,所以一直大力控制库存。另外,也有这些企业对消费领域继续谨慎地考量。

在计算类中,虽然NVIDIA表现超群,但受Intel和AMD的CPU拖累,最近三个季度库存周期最长。Intel也是这八家龙头中,近期业绩表现最令人担忧的公司。

本土公司库存今年暴增

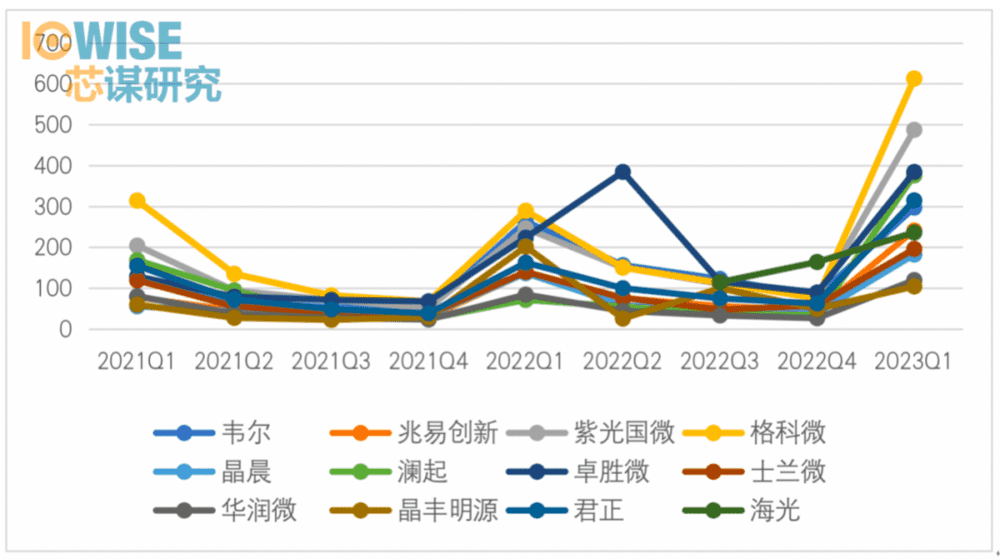

排名靠前的国内半导体龙头厂商的每季度库存变化可谓一波三折,较国际企业更复杂。

受2022年上半年上海疫情影响,产品交付不顺畅,当时库存达到相对高位。随着疫情的逐渐平息,库存逐步回落。但2022下半年全国经济下滑明显,对芯片的需求急剧下滑,又导致2023Q1库存暴增,很多公司的库存甚至超过了疫情期间,以低端CIS为主的格科微的库存增长尤为惊人。这其中也有企业高估疫情放开之后行情恢复力度,备货过多的因素。

图3:本土半导体企业每季度库存(2021Q1-2023Q1)

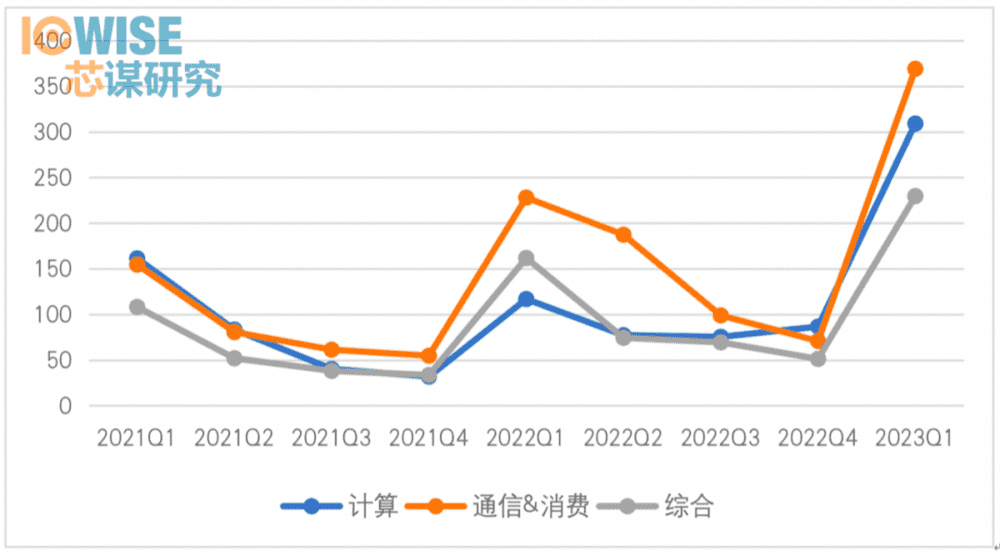

仍然是按计算、通信&消费、综合(主要是工业和汽车)三大类来划分。华润微、晶丰明源等综合类公司库存表现明显好于格科微、卓胜微、海光、澜起等通信和计算类公司。显然,手机、计算机等终端的需求下滑得太厉害。

图4:本土半导体企业三大类芯片库存走势

Foundry业绩不见起色

在调整周期,相比设计企业芯片制造大平台对抗周期波动的优势就充分显露出来。尽管代工龙头业绩也有下滑,但相比大多数芯片企业,依然有东方不亮西方亮的从容。

台积电2023Q2营收预计157亿美元,同比下滑13.7%;预期2023Q3营收171亿美元。虽然环比增长,但远低于去年同期的202亿美元,这还是有NVIDIA的GPU大单支撑的情况下拿到的成绩。

国内代工龙头的营收有起有伏。从2022Q1起,中芯国际产能利用率连续四个季度下滑,2023Q1已经跌破70%。营收和产出也同步下降,2023Q1同比下滑20.6%,环比下滑9.8%。预计2023Q2环比增长约6%至约15.5亿美元,但相比去年同期的19亿美元下降18.4%。

由于一些特殊情况,中芯国际12吋线开始回暖,预计给2023Q3业绩带来利好。但这样的利好的持续性还有待市场检验,预计利好影响不超过今年。

未来景气度的关键词:分化

结合芯片供应商和Foundry的表现来看,目前行业整体景气度并无触底反弹的迹象,只有个别公司有少许亮点。这个亮点并无普遍性,它的出现得益于新技术的带动,但大部分消费领域目前并没有出现足以打动市场的新技术和新应用,所以对于未来的研判也只能谨慎以待。

芯片需求与宏观经济息息相关,为此我们还观察了煤、铁、铝、铜、聚乙烯等生产制造业所需的大宗商品期货价格走势,发现均处于近两年的中低位,侧面说明市场对未来国内外宏观经济尤其是制造业的预期不高。

不过,考虑到半导体的战略性、基础性、武器化(被美国用作制约中国崛起的重要手段)等特殊属性,半导体产业有超脱于宏观经济走出独立行业的机会。但就全球范围来看,基于芯片的真实需求很难持续超脱于宏观经济,整个行业也就无法出现长时间大幅度的反弹。

至于中国的半导体产业,因为独特产业环境和制裁之下的不确定性,如PC、手机、家用电器等产品制造外迁,而汽车、新能源、现代智能制造等行业又在逆境中走强,国内市场对于芯片的需求处于复杂多变的阶段。得益于广阔的国内市场和繁多的应用场景,产业目前虽处于消极中但未来不乏积极因素。相比Ai这种级别的前沿创新,国内有一些细分领域的创新机会。把握住这些新技术和新需求的企业会率先迎来逆转和景气度。

乐观来看,满足国内客户大算力运算、高带宽存储、高速传输、高精度信号链、工业和汽车级的高可靠性等需求的产品,现在就已经走在景气的路上。反之,过于依赖普通的PC、手机、家用电器需求的公司,即使到明年,也未必迎来绝地反弹。

总之,在全球市场重构,国内经济动能转换的特殊时期,国际国内企业都遭遇不小考验。我们一方面要做好继续过冬的心理建设和物质储备,另一方面要积极寻找亮点,主动创造景气。

本文来自微信公众号:芯谋研究 (ID:icwise),作者:芯谋研究