本文来自微信公众号:进深News (ID:leju-sydcsxh),作者:曾树佳、林振兴,头图来自:视觉中国

8月11日,龙湖开盘大涨近10%,用数据正面回击机构做空疑云。

回顾8月10日“惊魂”,这家民营房企意外遭遇做空,盘中最低跌至20.1港元/股,报收于20.9港元/股,跌16.4%,股价创下近3以来新低,单日蒸发超200亿港元市值,几乎相当于蒸发了一个中国恒大。

当日傍晚,龙湖集团紧急召开投资者电话会,许久未现身的吴亚军亲自坐镇,并淡定从容回应称,“对股价大跌公司没有太在意,是市场惊慌造成的,企业根本没有出什么状况。”

过去一年多以来,做空者逐渐形成了针对内房股的完整做空套路。买空者先大量卖空股票和债券,然后通过各种渠道放消息,股债大跌,再低价平仓,赚钱巨额利润。

在信心脆弱的氛围里,这些“做空”动作,或真或假或夸大,但折射出整个地产行业正处于艰难时刻。一个小小的传闻,哪怕一张没有出处的截图,都有可能是压倒骆驼的最后一根稻草。从而放大恐慌情绪,造成外界对于企业经营层面的一些误解。

一些金融圈人士透露,之前有团队专门做空恒大商票,通过媒体大量发布恒大负面,把商票的价格打下来,然后低价收入。只是他们没想到,这一次闹得太狠,所引起的连锁反应,直接击垮了恒大的现金流,商票也无法兑现了。

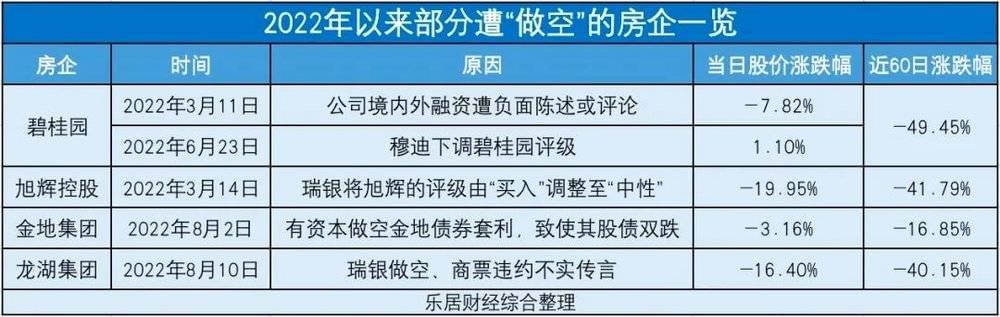

以往人们常说,“苍蝇不叮无缝的蛋”,但现在就算是稳健的企业,也有“秃鹰”在上空盘旋。在龙湖之前,旭辉、碧桂园、金地等优质开发商都有过类似的跌幅和遭遇。

伴随行业走弱,有业内人士表示,能够做空的地产股真的不多了,这也使得“秃鹫们”只能将目光锁定于健在且股价较高的民营房企身上。

一、狙击“优等生”

此次龙湖的暴跌,主要源于两个猜测:一是,部分自媒体传言,龙湖商票存在逾期情况;二是,瑞银发布的一份报告称,对碧桂园、万科、龙湖、旭辉的自由现金流进行了质疑,并将龙湖的评级由“买入”下调至“中性”,目标价从57港元下调至25.7港元。

“商票谣言+做空报告”是做空机构的惯用伎俩。根据目前市场上的种种表现,龙湖大概率遭遇“做空”。

唯一权威的商票信息查询平台——上海票交所,在8月10日晚间罕见发文为龙湖正名,其称,“近日,网传龙湖集团控股有限公司存在大量商票‘逾期’记录,经核实,截止2022年8月10日,龙湖集团控股有限公司无商票违约和拒付记录,相关谣传并不属实。”

同日更早些时候,龙湖集团董事长吴亚军亲自出山,召开投资者电话会议。管理层同样回应商票“逾期”消息,称这是完全的谣言,关注到相关源头,已经准备追诉。龙湖从去年开始完全不做商票。现在商票余额7亿,年底前逐步兑付到位。

吴亚军将股价下跌原因归于市场惊慌,“8月10日股价大跌,我们本身没有太在意,这是市场惊慌导致的,企业根本没出任何状况。”

而对于瑞银的那份报告,业内人士称其相当滞后且不够专业,“龙湖连续六年成为绿档房企,其年销售额不到碧桂园和万科的一半,在手现金却是万科的一半有多”“2021年,龙湖现金短债比高达6.11倍,这个安全系数,超过了所有房企。”

但或许也是因为数据过于坚挺,它自然也成为了做空者眼中的头号目标之一。换言之,相比其他房企,龙湖的股票有更大的做空空间,可以使他们赚得盆满钵满。

据乐居财经统计,暴跌当日,龙湖做空成交比例成倍拉升,做空股数直接从9日的79.15万股拉升至10日的922.2万股,一天之内翻了11倍多,占流通股数的21.5%。异常的数据背后,也证明了确实存在做空的可能。

龙湖,并不是瑞银第一家“做空”的内房股,它还曾发布涉及世茂、新城、旭辉等房企的做空报告。例如,3月14日,瑞银发布研究报告,将旭辉控股股票的评级由“买入”调整至“中性”。

其在报告中称,由于开发商的违约风险不断上升,旭辉合作项目多且合作伙伴多为民企(存信用风险)或金融机构(存挤兑风险)的民营房企,因此面临的潜在风险大。紧随瑞银报告及内房股遭遇空头,旭辉股价连续两日大幅下挫。

随后,旭辉控股董事局主席林中看完报告后,怒怼瑞银“做空”,认为“他们把这个负债放大了,吓金融机构......按理来说,机构应该讲得比较科学和准确,而不是在这个时候落井下石。”

除了龙湖、旭辉、新城这些优质民企遭做空,连“地产一哥”碧桂园也被做空机构盯上。

自碧桂园被惠誉和穆迪调整评级以来,便陆续有机构开始做空碧桂园。它们瞅准这家巨头房企略显疲态之时,散播负面消息,伺机出动、制造恐慌,从中套利。

甚至做空者还盯上了有国资背景的金地。8月伊始,金地集团的股票价格与债券价格不断波动。首先是股价连续阴跌一周,从8月1日开盘11.41元/股,下跌至8月5日收盘的10.41元/股。同时,金地多只债券再次大幅下跌,甚至有的债券盘中一度触发停牌。

对于股价和债券价格的波动,有市场人士分析称,“近期有资本通过做空金地,先低价买入,等到公司消息澄清后、债券价格上涨再高价卖出套利。”但对于做空者的身份,外界并没有确切的说法。

不禁感叹,现在要做空一家房地产公司,真的是太容易了。因为整个的房地产行业,太缺信心了,一点风吹草动就风声鹤唳、草木皆兵。

二、盘旋的“秃鹰”

此次龙湖管理层在回复外界提问的时候,说了一句意味深长的话,“龙湖大跌在静默期、敏感期,我们也不能买。”

的确,一旦处于财报的披露前夕,上市公司便进入了阶段性的“静默期”,地产商有些信息不能披露太多,只能欲言又止,捍卫市值的能力受限。也正因为于此,部分机构迎来了做空地产股的最佳窗口期。

于是,连被列为民企示范的旭辉、碧桂园、龙湖,以及顶着“招保万金”招牌、比以往更为进取的金地,都陆续被做空。一般而言,遭遇做空的当天,地产股的股价均会有不同程度的下跌,并进入较为漫长的修复周期。

据乐居财经统计,近两月间,上述三家民企的股价跌幅,均在40%以上;金地的股价跌幅,也达到了16.85%。由此可见,覆巢之下,并无完卵。

环顾当下的行业环境,地产回暖不及预期、房企迎来还债高峰、融资还未开闸,有些地产商绷紧了资金链咬牙坚持,但仍不知道意外与明天哪个先到。市场上风声鹤唳,一点风吹草动就很容易引起哗然。

在这种情况下,做空机构任意一份研究报告,就能一石激起千层浪。近日瑞银报告对地产行业的冲击,已经充分地证实了这一点。而除了瑞银之外,无差别看空地产股的机构,还大有人在。

6月,穆迪将远洋集团的“Baa3”发行人评级列入评级下调观察名单;此外,海伦堡、碧桂园等一批房企,也均被穆迪调低了评级。

境外评级机构如穆迪、标普、惠誉等,常有降低地产股评级之举。据不完全统计,自去年下半年地产下行以来,三大国际评级机构,接连下调受评房企评级或展望达250余次。

尤其是穆迪,过去9个月,其对发行高收益债券的中国房地产开发商,进行了91次降级,创下新记录。相比之下,截至2020年12月底的过去十年,穆迪仅对此类公司进行了56次降级。

做空地产股的案例屡见不鲜。前有2019年初佳源国际、阳光100的股价闪崩,后有2020年3月,一位网名叫“一个有良知的地产人”,发布了一份对奥园的做空报告。去年以来就更多了,新力这类公司也难以幸免,甚至连房产服务商贝壳,也被浑水做空。

每一笔债务、存货,财报上的业绩增长数据、配股文件中的陈年旧账等,都能成为做空者的有力武器。以往人们常说,“苍蝇不叮无缝的蛋”,但现在就算是稳健的企业,也有“秃鹰”在上空盘旋,只是有时候外界都不知道他们是谁。

三、房企在反击

面对不断出现的做空,房企也采取了一些不同的措施,予以反击。最常见的做法,便是发表声明、展示流动性“秀肌肉”,与做空机构隔空喊话,展开较量。

龙湖发起了交流会自证清白:该公司从去年开始,已完全不做商票,现在商票余额7亿,年底前逐步兑付到位;目前为止到年底,所有债务都还清了,无未偿硬性债务。

后来,上海票交所发声,称龙湖无商票违约和拒付记录,相关谣传并不属实。于是,流言不攻自破。

今年3月,针对瑞银提出的潜在风险点,旭辉也一一给予了硬核回应。尤其在表外负债规模方面,旭辉主动披露,其非并表项目权益后负债为251.3亿元,远小于瑞银推算的600~900亿规模。

在债务方面,3月,旭辉披露已购回本金总额7040万元、于2022年4月到期的6.70%优先票据,相当于原定发行该等票据的本金总额4.4%,加上之前回购的4900万元,累计已回购1.2亿元。

与此同时,林中等人也在马不停蹄地增持自家股票。仅在过去的7月份,旭辉控股股东以及部分高管,便已数次增持上市公司股份。他们对外表示,可能考虑日后于适当时候,进一步增持。

碧桂园也没闲着,此前一接到穆迪调低公司评级的消息,它便直接提前回购了一笔4.11亿美元票据,给予了回应。7月中旬,碧桂园又回购了估值偏离较大的公司债券,首期规模不超过10亿。

据统计,今年以来,碧桂园已累计购回优先票据本金总额5570万美元。截至5月5日,公司董事、监事及高级管理人员购买债券的累计金额,达到4016.02万元。

面对股债双跌,金地集团也于近日表示,公司现金流充裕,连续六年保持三条红线绿档。

据该公司此前公布,其子公司将以市场化方式在二级市场购买公司债券,首期规模不超过10亿元。同日,金地集团董事长凌克及部分核心管理人员,将继续购买公司债券,总规模不超过2000万元。

在行业的深度调整期,房企既要维持流动性,又要构筑流言的防御阵地,确是大不易。不过,如果是优质房企,那终将能经受住考验,穿越周期,迎来下一轮机遇。

本文来自微信公众号:进深News (ID:leju-sydcsxh),作者:曾树佳、林振兴