本文来自微信公众号:远川研究所 (ID:caijingyanjiu),作者:熊宇翔,题图来自:视觉中国

在电动车的发展过程中,看空机构虽然会迟到,但绝不会缺席。

特斯拉在实现连续盈利之前,曾被知名空头“香橼”连续做空五年,在华尔街引发了一场史诗级的“多空大战”;2020年,香橼盯上了当时股价暴涨的蔚来,认定其股价严重虚高,今年6月份,做空机构“灰熊”又再度出手,称蔚来通过电池租赁业务夸大了收入和净利润率,导致蔚来股价波动。

做空机构犹如一位“老大哥”,紧盯着每家上市公司的一举一动,随时都准备给予沉重一击,某种程度上也扮演着市场“清道夫”的角色,让一些骗子公司原形毕露。

过去两年,生于美国的两家新势力Nikola和Lordstown就曾被做空机构狠狠教训过,也让世人领略了美国版PPT造车有多野。

“下一个特斯拉”

2014年,特斯拉刚刚在硅谷掀起热潮,特雷弗·米尔顿(Trevor Milton)用著名电气科学家尼古拉·特斯拉名字的另一半创办了卡车公司Nikola,此举用意明显——电动车的世界里,我和特斯拉二分天下。

在这之前,米尔顿是一位不太成功的连续创业者。在员工口中,他精力充沛、巧舌如簧,“可以在没有雪的情况下将雪卖给爱斯基摩人”,活脱脱一个青春版马斯克[1]。但Nikola要走的路和特斯拉不完全一样。

2016年,氢燃料半挂卡车Nikola One发布,在这场商业首秀上,米尔顿充分展现了口才与野心。在对外公开的规划中,Nikola不仅会打造氢能与电动卡车One、Two、Tre,而且会负责氢能卡车的运维,同时还售卖氢燃料,并计划在北美建设700座加氢站[2]。

这种全链条生态化反的玩法,只比乐视汽车晚了一年。不过美国资本市场当时更喜欢将Nikola称之为“卡车领域的特斯拉”。

当米尔顿摸着马斯克过河时,史蒂夫·伯恩斯(Steve·Burns)创办的电动货车公司WorkHorse快撑不住了,2018年亏损了3650万美元,账上一度只剩150万美金,这让他决定另起炉灶[3]。

2019年10月,通用位于俄亥俄的洛兹敦工厂因连年亏损即将关闭,数千名汽车工人面临失业。关键时刻,伯恩斯以白衣骑士身份降临,宣布收购该工厂,成立同名公司Lordstown,将其改造为年产能50万辆的电动车生产基地,在此生产电动皮卡Endurance。

伯恩斯当时还不知道,他挑中了一个完美的时间点。

数日后,特斯拉发布电动皮卡Cybertruck,三天时间就获得20万个订单,转年,Nikola亦发布氢燃料皮卡Badger。在美国,皮卡每年销售超过200万辆,新能源皮卡将是一个兵家必争的千亿市场。

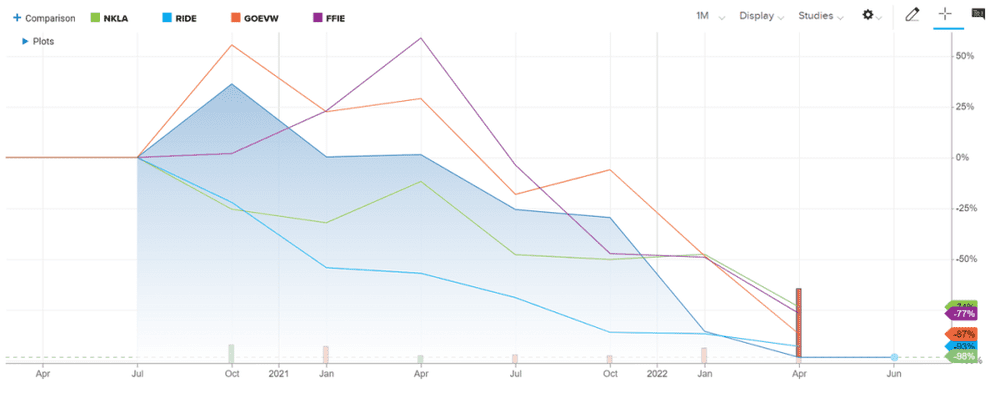

原本与特斯拉错位竞争的Nikola与Lordstown,和特斯拉杀入了同一个赛道。2020年6月,特斯拉股价同比暴涨3倍,未能搭上这艘火箭的投资人急于寻找下一个特斯拉。在资本和媒体的推波助澜下,Nikola和Lordstown被推到了舞台中央。

同月,Nikola在纳斯达克上市,一辆车没产的Nikola市值达到300亿美元,超过了美国第二大车企福特,而后者的年销量是200万辆。Lordstown的上市也箭在弦上,由于手握价值数十亿美元的订单,二级市场对其也如饥似渴。

如果一切顺利,Nikola和Lordstown的高光时刻将在2020年9月降临。

当月,通用宣布将以价值20亿美元的资产和技术换取Nikola 11%股权,并为后者生产Badger皮卡保驾护航,双方结成联盟对抗特斯拉。Lordstown也获得通用7500万美元投资,并在即将上市的关头,作为特朗普拯救制造业的重要政绩亮相白宫,由总统亲自带货。

那么问题来了,在马斯克吹个私有化牛X就被罚2000万美元且丢掉董事长席位的美国证券市场,这些公司为何能在一辆车都造不出来的情况下,大摇大摆上市,大大方方爆雷?

资本饕餮

每一段壮观的资本乱象背后,都有一次用力过猛的金融创新。

2020年,肆虐的新冠疫情和暴跌的美股,让许多公司IPO的计划难以进行,大量公司嗷嗷待哺之际,SPAC被推到了台前。

SPAC是已经上市但没有实际业务的公司,与A股的壳公司类似。它们的存在为初创企业提供了一条曲线找钱的途径:通过收购SPAC公司借壳上市完成融资。相对于美股传统IPO,SPAC上市的速度更快、限制条件更少,监管格外宽松。

过去,SPAC并非主流融资渠道,但在2020年的美股IPO萧条期,高盛、美银、花旗等投行大力开辟SPAC上市业务。在顶级投行的背书下,SPAC市场迅速繁荣,当年融资830亿美元,同比暴涨500%[8]。

在这场资本盛宴中,最受青睐的行业是电动汽车,主力参与者则是散户。

这带来的结果是,这些公司不需要经历严格的层层筛选,通过SPAC,他们可以甚至只攒出一个车壳子,就开始向普通投资人兜售另一个“加速世界向可持续能源转变”的梦想。

在这些监管缺位的逐梦之旅中,普通投资者能够获得多大保障,主要取决于SPAC公司以及保荐商的负责程度。但热钱过于汹涌,良心难承其重。

2020年春天,Lordstown跑遍了传统融资渠道但颗粒无收后,高盛向其介绍了一家前高盛高管创办的SPAC公司:DiamondPeak。公司创始人Hamamoto此前投资房地产,对汽车制造一窍不通,但这并不妨碍他在pass掉150多家公司(其中包括多家房地产公司)后与Lordstown一拍即合[9]。

《纽约时报》在一篇报道中爆料,这位前高盛合伙人在考察Lordstown时,主要关注的是电动汽车的火热“钱景”,而非Lordstown团队的靠谱程度。因为其获得Lordstown的股权成本够低,即使股价崩盘也不会遭受损失[10]。

不过,造车新势力的创始人和高管不会眼睁睁看着股价崩盘而无动于衷,由于SPAC更宽松的限制,他们可以更快套现,不需要在漫长的股权锁定期内和公司同呼吸共命运。

在Lordstown 2020年10月上市后至2021年3月爆雷前的短暂窗口期内,多位高管人士精准操作,累计套现了超过1000万美元。

而在Nikola于2020年6月SPAC上市前,创始人米尔顿就迫不及待地在购买私人农场时用公司股票的购买权来抵押。在公司因涉嫌欺诈陷入困境、股价暴跌时,他仍然两度减持,套现了价值2.84亿美元的股票。

与此同时,Nikola则为米尔顿的谎言,向SEC(美国证券交易委员会)缴纳1.25亿美元的罚款,让本不富裕的现金流雪上加霜。

由于SPAC的镰刀实在太利,2022年,SEC宣布将紧急加强对其监管。为规避责任,投行一改热情态度,纷纷削减乃至取消这一业务,但SPAC催动下的PPT造车已然是一地鸡毛。

美国律师LaCroix 统计,2021年有10家电动汽车公司涉入SPAC相关诉讼中,其中大部分仍在进行[11]。

尽管如此,至今仍未有任何一人受到刑罚。在这场来去匆匆的资本盛宴中,造车新势力高管、SPAC公司以及华尔街实现共富,岁月静好。

但总有人要替他们负重前行。

2021年,投资人对Lordstown发起集体诉讼,70岁的散户投资人George Troicky出面作为原告首席代表。在对Lordstown的投资中, 他亏掉86万美元——这相当于一个美国普通家庭10年的收入。

参考资料

[1] Nikola founder Trevor Milton is facing criminal fraud charges. Insiders say a history of lies brought down the billionaire once considered the new Elon Musk. Business Insider

[2] 尼古拉:氢能源重卡的“特斯拉”样本,中信建投

[3] GM sells Lordstown factory to the offshoot of a struggling EV startup,The Verge

[4] Nikola: How to Parlay An Ocean of Lies Into a Partnership With the Largest Auto OEM in America,Hindenberg Research

[5] GM conducted ‘appropriate diligence’ on $2 billion Nikola deal, CEO Mary Barra says,CNBC

[6] GM cancels deal to build Nikola (NKLA) electric-hydrogen pickup truck after many controversies,Electreck

[7] The Lordstown Motors Mirage: Fake Orders, Undisclosed Production Hurdles, And A Prototype Inferno,Hindenberg Research

[8] SPACs Party Like It's 2020,Ruth Saldanha

[9] Electric Vehicle Makers Find a Back Door to Wall Street,纽约时报

[10] Behind the Lordstown Debacle, the Hand of a Wall Street Dealmaker,纽约时报

[11] And Again: Another Post-SPAC Merger EV Company Hit with Securities Sui,Kevin M. LaCroix

本文来自微信公众号:远川研究所 (ID:caijingyanjiu),作者:熊宇翔