这家基金,就是在投资界地位与巴菲特的伯克希尔·哈撒韦地位相当的成长股投资大师,曾靠投资特斯拉狂赚290亿美元的Baillie Gifford(柏基投资,简称BG)。

随后下午又传出消息,此次清仓阿里的传闻可能与此前巴菲特清仓比亚迪类似,实际上是将其持仓由美转港,将在美上市的ADR转至香港上市的普通股。

但事实究竟如何,BG方面并未正式给出回应。另一方面,相关文件显示,BG在今年第一季度砍掉阿里41%的持仓。除了阿里,BG第二季度也大规模砍仓了持有的中概股,包括京东、网易、腾讯音乐、百度、贝壳、哔哩哔哩等,其中京东的持仓由原本的约6.8万股降至只有1股,贝壳被砍仓90%,网易和哔哩哔哩也遭砍仓超60%。

长期投资者突然抛弃中概股,这究竟是怎么了?

1 重仓阿里、特斯拉、亚马逊

赚得盆满钵满的投资大师

在全球投资界,BG基金可以说是与巴菲特的伯克希尔·哈撒韦地位相当的另一传奇。这家总部位于苏格兰爱丁堡的基金,拥有110多年历史,截至2022年第一季度末,BG的资管规模高达2770亿英镑(3650亿美元)。

和其他基金不同,这家基金擅长长期投资。众多国际巨头的机构股东名单中,都有BG的身影,如全球基因测序巨头Illumina、拉美版eBay的电商平台MercadoLibre、流媒体音乐服务平台Spotify、还有国际互联网巨头Google、如今改名为META冲击元宇宙的Facebook、以及国际芯片巨头英伟达等等。BG在这些企业中,都有不少的持仓,是其重要的机构股东。

“真正的投资者以十年为单位思考,而非以季度为单位思考。”BG认为,真正的投资需要寻找并且长期陪伴极少数卓越公司,因为绝大多数的市场回报都来自于此。

△来自BG官网

在此投资理念下,Baillie Gifford的权益类投资策略通常都聚焦于长期投资最具竞争力、创新性和成长效率的极少数优质企业,并取得超额回报。

其典型的投资案例的就是亚马逊和特斯拉。BG刚开始投资亚马逊时,亚马逊的营收不过70亿美元,到2021年,这一数字已飙升至近4700亿美元,股价飙升超过60倍。

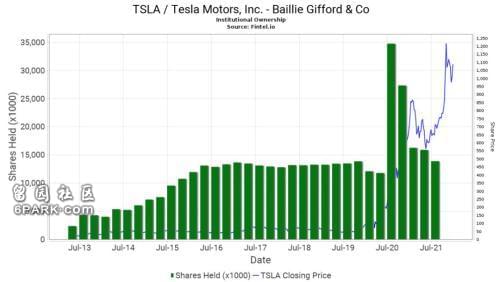

对特斯拉的投资也是如此,BG在2013年投资特斯拉时,成本仅8900万美元,平均持股成本仅38.7美元。从2013年至今,特斯拉股价已飙升超过30倍,市值从不到200亿美元翻倍至突破10000亿美元。期间,BG还不断从二级市场加仓,成为常年稳居仅次于马斯克的第二股东地位。BG旗下的苏格兰抵押贷款(SMT)基金也因在特斯拉上狂赚290亿美元(超过1000亿人民币),在投资界一战成名。

此外,中国企业也是BG押注的重点对象。近年来,BG先后投资了蔚来、网易、腾讯、中国平安、阿里巴巴、京东、美团、拼多多、字节跳动、宁德时代等诸多中国一流企业。

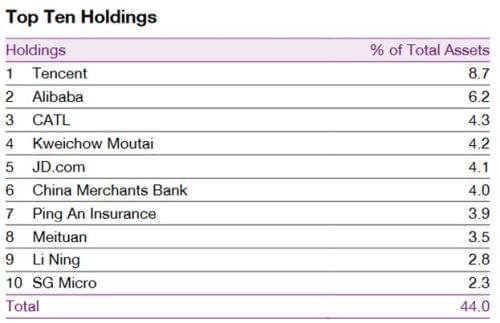

中国市场也很受BG看好,2008年BG发行了其第一只中国主题的基金,布局中国市场。截至今年3月底,该基金规模在490亿英镑左右,重仓腾讯、阿里巴巴、宁德时代、京东、美团、茅台、李宁等企业。

2 早期投资者,正在抛弃阿里

BG是否真的清仓阿里,还是仅仅只是将ADR转为港股普通股?目前尚不得而知。不过可以知道的是,BG确实在陆续减持其持有的阿里持仓。

BG是阿里巴巴的早期投资者,早在2012年投资了阿里。2017年时,BG合伙人安德森还被马云邀请参加天猫双十一晚会。被不断增加的双11销售额震惊的他,在晚会后写了一篇文章再次表态,21世纪是属于中国的。他认为,在未来5到10年后,这个数字会变成每日正常消费,而不是促销节的数据。

但据SEC今年第一季度披露的13F文件,BG大幅减持阿里巴巴4,096,750股,减持幅度达41%。自2021年二季度至年末,BG合计减持77.97%的阿里巴巴持仓。

但BG减持阿里的原因,至今没有对外表示。

不过,曾在BG任职期间,靠着投资“东南亚腾讯”的东海集团(SEA)大杀四方的基金经理马克森·布朗认为,腾讯与阿里巴巴正在走向衰落。他认为,这两家公司正在输给新的竞争对手,比如字节跳动的TikTok和快手。因此,他从BG离职后的第一个行动,就是清仓了这两家公司的股票。

另一方方面,阿里巴巴的另一大机构投资者软银,也在减持阿里。

8月5日,有市场消息称,软银集团今年已经通过“预付远期合约”卖掉阿里巴巴的半数持仓,出售了其持有的2.13亿阿里股票,共套现220亿美元。抛售后,软银手中的阿里持仓已经从第一季度的23.9%,下降至15.85%。

没过几天,软银又宣布,将进一步增加减持阿里的持仓。8月10日,软银宣布,董事会同意结算至多2.42亿份阿里巴巴ADR的远期合约,预计交易总收益达4.6万亿日元(约合345亿美元,人民币2300亿),持股比例降至14.6%。

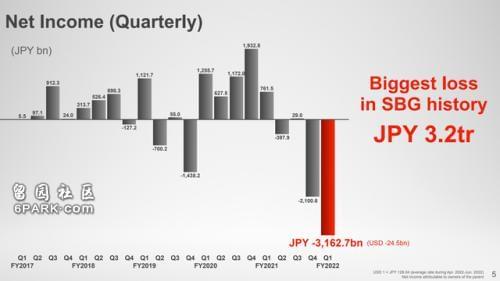

此次软银大举减持阿里的直接原因,主要还是因为亏损。据最近软银发布的第二季度财报显示,本季度软银亏损持续扩大,高达3.2万亿日元(约合245亿美元,1600亿元人民币),加上此前第一季度的亏损,软银半年来就亏了高达5.3万亿日元。其中,仅愿景基金亏损的,就高达493亿美元,约3300亿人民币。

而愿景基金,还是软银在2016年首次减持阿里套现超100亿美元才成立起来的。但自此以后,每当软银亏损,就会选择减持阿里套现“自救”:

2019年软银再次出售阿里7300万股美国存托股票,套现金额超130亿美元,持股比例降至25.8%;

2020年软银巨亏1.35万亿日元,当年3月底表示将从阿里套现140亿美元。

堪称是软银的“提款机”。

面对2022年连续两个季度的巨亏,软银毫无意外的,再次选择了减持阿里。

3 不为中概股站台了?

BG大规模减持中概股

被减持的中概股不止是阿里巴巴。据相关文件显示,BG的京东持仓也由原来的约6.8万股,降至只有1股。网易持股由26.3万股,降到10.3万股,仓位被砍60%;百度ADR持股也有375万股,降18%至308万股;腾讯音乐持股由5009万股,降38%至3109万股;贝壳二季度仓位直接被砍90%,哔哩哔哩被砍66%......

美股方面,BG的特斯拉持股由原本的1057万股,降40%至630万股。

值得注意的是,BG前十大持仓中,增持了蔚来,持股由8875万股,增至9673万股。

可以看到一个趋势:BG的投资策略,正在从互联网,转向新能源。

BG对中国新能源行业的看好,始于特斯拉,也始于蔚来。

在华尔街一众看空特斯拉,不看好新能源汽车的时候,BG重仓了特斯拉,并在7年后,获得了超过20倍的收获。

由于在特斯拉身上投资获得了成功,BG在新能源汽车领域的看到了信心,并将在特斯拉上的那一套模式,套用在了刚在美国上市不久的蔚来身上。

2018年10月,BG大举买入蔚来11.4%的股份。但这一举动并没有重新让华尔街对蔚来另眼相待,反而受到众多机构的看空。此后,蔚来股价一路走低,一年后股价甚至一度跌至1美元的区间,几乎处于死亡的边缘。但BG并没有撤退,就像同此前与特斯拉共同走过破产危机一样,BG也一路陪跑蔚来。

另一边,BG中国基金也押注了宁德时代,占有5.3%的权重,仅次于腾讯、阿里的占比。

BG中国基金的基金经理苏菲·恩肖(SophieEarnshaw)认为,如果有任何地方能够赢得电动汽车竞赛,那将是中国,因为政府在充电基础设施等方面投入了大量资金。

恩肖对于中国新能源看好甚至超过了美国,面对中国2025年将所有新车销量的25%实现电动化。恩肖的搭档罗德里克·斯内尔(RoderickSnell)分析:“宁德时代控制着中国一半的市场份额,并且成本更低,意味着只要取消对电池行业的补贴,宁德就会变得更强大。”

BG的投资逻辑看起来十分质朴,没有“渗透率”、“景气度”、“估值适当”等词汇,更多的是出于一个比较宏大的未来推演。毕竟对BG而言,他们是投资者而不是投机者。长期投资,才是他们的投资理念。