本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:墨羽枫香,原文标题:《玩场外期权,路子真野啊》,头图来自:视觉中国

2020年9月9日,中国裁判文书网公布了二审刑事判决书,“老鼠仓”大案最终尘埃落地——从2010年7月到2013年8月期间,基金经理蒋某“掌舵”一只公募股票型基金。期间其父亲和丈夫控制使用他人9个账户,趋同交易188只股票,交易金额近30亿元,非法获利1.1亿元。

2021年12月,广西一起“老鼠仓”要案浮出水面:蒋卫强担任某基金信息技术部总监职务,在2017年5月17日至2021年4月22日使用“郭某珍”证券账户趋同交易股票245只,趋同交易成交金额达到6.69亿元,趋同交易盈利575.29万元。这起案件是遭证监会大数据捕获的。

马克思曾说过,当利润达到300%的时候,资本敢于践踏人间一切法律。我们经常也听到过这句话:当家里有一只蟑螂的时候,绝大概率意味着这仅仅是冰山一角。

老鼠仓现象让股民们深恶痛绝,但屡禁不止,又无可奈何。

一、老鼠仓升级

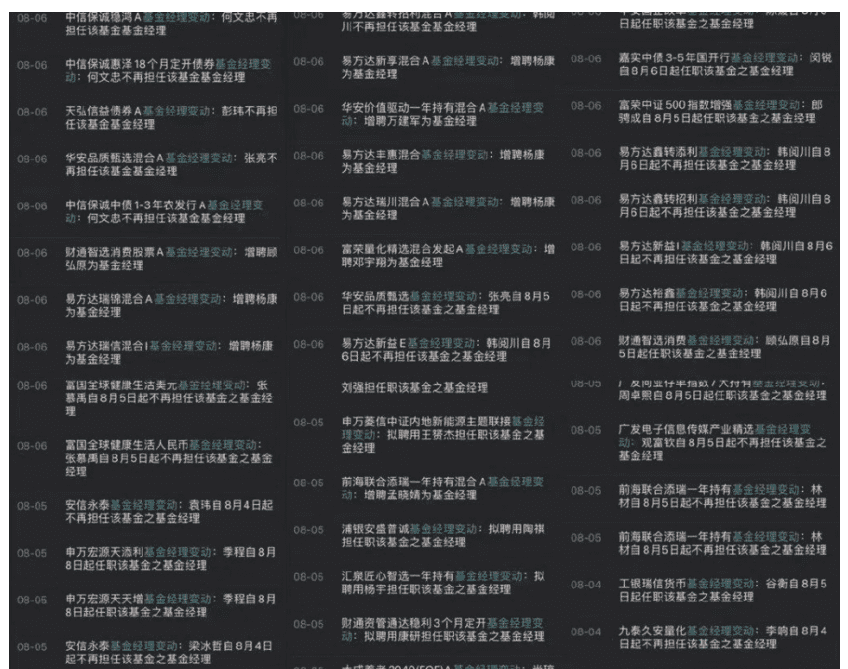

8月8日晚间,一则“公募基金有史以来最大丑闻”、“很多基金经理做场外期权被查了,涉及300多位基金经理,锁定30多位”的坊间传闻刷屏财经圈。很巧合的是,最近几日有数十位基金经理发生了管理人变动。

在港股以及美股,个股以及指数的期权交易制度比较成熟。个人投资者均可正常开户实现交易。而在A股市场,机构与个人在场内可以交易为数不多的股指期权,诸如沪深300,上证50,但并没有个股期权。要交易个股,只能场外,进行非标准化的期权交易。值得注意的是,根据期货法规,个股场外期权业务必须要有券商担任交易商,而券商又不能和个人开展个股期权业务。

那么,如何场外期权搞老鼠仓赚外快,且逃避监管追查?

比如基金经理小明掌舵一只规模还不小的基金,要想抬拉某只股票趁机发个人财。需要先找到一家私募基金(亦或其它合格机构)建立合作关系,由该私募与券商签订场外期权协议。这样一来,签订协议的是券商和私募基金背后的投资者,但实际上风险承担者与受益者均是基金经理小明。由于场外期权普遍带有极高的杠杆,并且老鼠仓尤为隐蔽,一旦获利将极为丰厚。比如,一只正股上涨50%,小明或将至少获利500%。

万万没想到啊,老鼠仓策略还能玩出新花样,路子确实够野的!

据中证协数据,2021年证券公司场外衍生品累计新增名义本金规模8.4万亿元,同比大增76.56%,其中场外期权累计新增名义本金规模为3.63万亿元,同比增长39.41%。

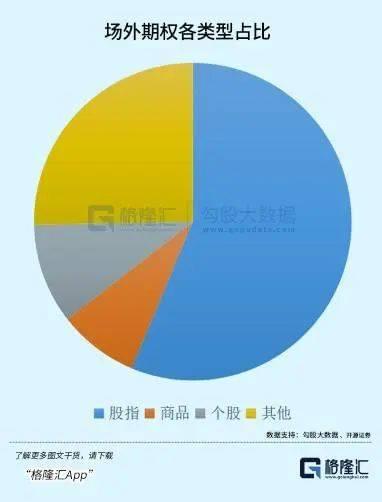

截止2021年1月末,场外期权期末存量名义本金10917.17亿元。其中,股指类场外期权交易本金为6149亿元,占比高达56.3%,个股为1113亿元,占比为10.2%。

这些年,场外期权交易规模持续攀升,券商相关业务也迎来了大丰收。2021年末,排名前20的券商场外期权业务净收入高达112亿元。其中,中信、申万宏源、华泰、中金、海通均超过10亿元。

场外期权交易信息不透明,监管也主要以行业自律为主。那么也就容易滋生因牟利产生的不合规现象。

今年6月2日,证监会发布公告,处罚3家券商,均涉及场外期权业务。其中,中金因场外合约对手方为非专业机构投资者,中信建投因合约股票指数挂钩标的超出规定范围,华泰因合约个股挂钩标的超出当期融资融券范围,未对部分期限小于30天的场外期权合约出具书面合规意见书,场外期权业务相关内部制度不健全等三方面问题,均被证监会警示函措施。

以上这三家券商均是一级交易商,属于头牌中的王牌。其实,能够在沪深交易所开立个股对冲交易的专用账户的一级交易商仅仅只有资质较好的8家而已。而另外36家二级交易商只可以通过一级交易商来交易个股期权。

场外期权交易,一边连着券商,已发现有违规乱象,一边连着机构,背后是投资者。而投资者中是否都是纯正的投资者,是否夹杂着小明不得而知。

据Wind统计,根据基金合同的“投资范围”,目前全市场9974只基金中,共有1948只可投资于股票期权。这里面暂不能确定是否有坊间传闻场外期权搞老鼠仓的基金经理,但理论上确实存在这种为了“财务自由”冒进的可能性。

二、神秘期权

什么是期权?其实一般人并不理解。

它指买方有权在特定时间以特定价格向卖方买入或卖出约定标的证券的标准化合约。

期权的买方付出权利金,叫权利方;期权的卖方获得权利金,叫义务方。买入期权和卖出期权所获收益以及承担的风险是不一样的。买入期权(看涨或看跌)收益无限,亏损有限;卖出期权则是收益有限,风险无限。一般来说,个人投资者选择期权买方会更好。

期权交易一般会有4种情况,买入认购(看涨)、卖出认购、买入认沽、卖出认沽。比如你看好标的价格未来会上涨,可以买入认购,亦或卖出认沽。

影响期权价格,主要有4种因素,包括标的价格、剩余时间、利率变动、波动率。短时间内,期权价格主要由前两者起主导作用,即内在价值以及时间价值。

内在价值,由相关资产现价和期权行权价的差价决定。比如你买入一张看涨期权,当标的现货价格上涨,期权也会同向上涨,当正股现价大于行权价,成为价内。买入看跌期权,当正股价格低于行权价,亦成为价内。

时间价值是指一只期权离到期日时间越长,理论上趋向于价内的可能性更大,因此时间值越高。随着时间的临近,时间值损耗。这种特性不利于期权买方,但是有利于期权卖方。所以,时间是期权卖方的朋友。

在A股,开通期权交易是有较高条件的:证券市值和资金可用余额前20个交易日日均不低于50万元;全市场累计开户6个月,且有融资融券业务参与资格或金融期货交易经历;通过相应等级“投资者期权知识测试”等。

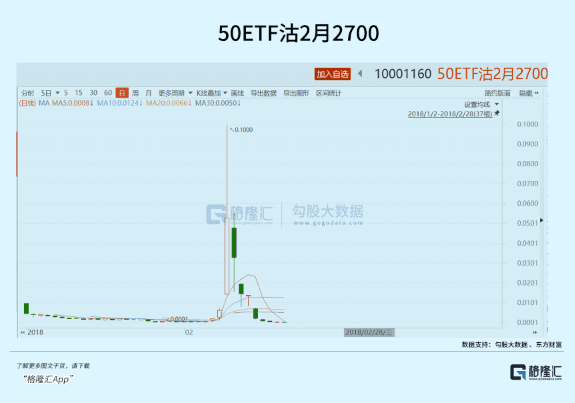

A股期权交易标的并不多,主要是股指期货。期权交易有些时候能够带来脉冲式的财务梦想。比如,2018年2月2700的50ETF认沽期权,在当年1月29日最低价为0.0001元,2月9日最高价已经飙升至0.1元,短短9个交易日一度大涨1000倍。

美股有个股期权交易,也有投资神话。有人在4月20日之前买入NFLX220422 270P(奈飞270看跌期权,到期日4月22日),4月20日奈飞业绩披露暴雷,股价一度大跌40%,收跌35%。有投资者贴图显示豪赚58倍,2000美元的本金,一夜之间赚了10万美元。当然,方向赌错,且极其靠近到期日,买入方的期权金有一夜归0的巨大风险。

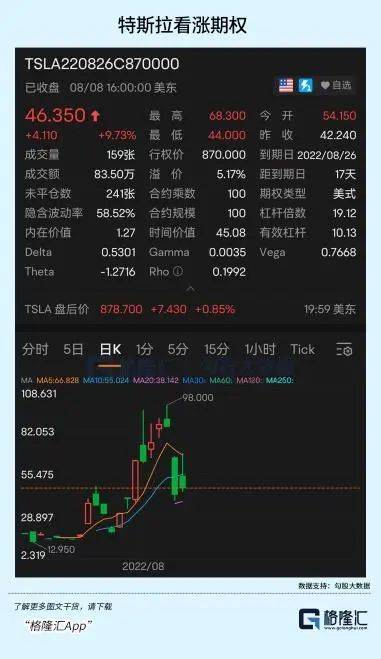

一般而言,期权价格波动相较于正股波动10倍以上,非常常见。比如现在持有一张特斯拉看涨期权——TSLA220826C870000。周一正股下跌6.63%,该期权大跌49.95%,周二正股上涨0.78%,该期权上涨9.73%。

期权其实对投资者的专业度要求很高,不但是要判断好涨跌方向,且下手时机也特别重要,否则即便看对了方向,没把握好时间一样可以巨额亏损。这决定了期权暴富游戏并不适合普通人。

基于期权的巨大回报诱惑,基金经理如果搞“老鼠仓”玩期权,一旦搞对一波行情,是可以实现财务自由的。富贵险中求,一旦暴露,身败名裂。

三、尾声

不管是股民,还是基民,对于基金经理搞老鼠仓去操作场外期权是很愤怒的。拿投资者的钱不当钱,以公谋私,是谁都受不了。

最近几年,基金投资圈浮躁不堪,通过打造网红基金大把割韭菜的现象令人心痛。如何操作的呢?

发行几个基金分别赌一个行业——对赌对行业的基金大势宣传,形成示范效应——再发该行业主题新基金,圈钱抱团增持推高股价——基金公司收到大把管理费后加大营销投入,吸引新基金申购——再发新基金,再抱团增持推高股价。

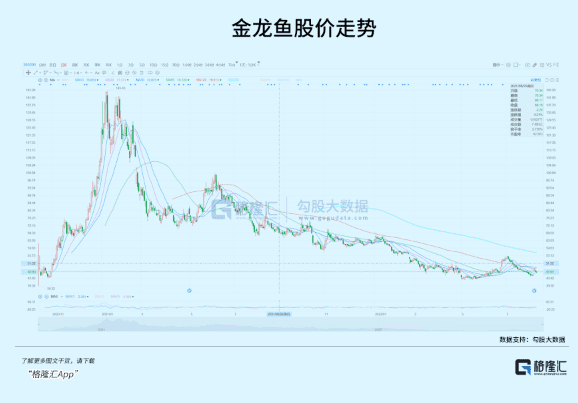

这种野路子持续了挺长时间。在2021年2月之前,市场出现了“牛头熊”的股灾式的牛市,几乎各个赛道的龙头均被疯狂爆炒,上证50、沪深300泡沫程度超过2007年与2015年顶峰。比如,金龙鱼市值一度高达近8000亿元,现在市值区区2500亿元。这只是龙头们持续暴跌的一个缩影,套牢了太多股民与基民。

基金公司紧随潮流,转变营销套路,精准推送明星基金经理来做门面,来扩大基金公司整个管理规模。这几年,突然冒出来了很多所谓顶流基金经理。一方面是基金行业恒者恒强、趋势使然,另一方面更多是资本打造,基金公司猛推,媒体跟进,隔三岔五宣传,扣上顶流、大佬的名号。这背后带来了源源不断的生意。

2020-2021年,太过火爆的白酒、医药、汽车、芯片相关的行业顶流基金经理涌现了一大批。但事实上看,从去年开始翻车的,所谓顶流基金经理太多太多。但这并不妨碍基金公司赚得盆满钵满。而背后的基民却是最受伤的。

当前,基金机构越来越有趋势化、散户化的特征,表面上大张旗鼓标榜自己是价值投资者,背地里干的是趋势投资。即一段时间内疯狂扎堆一两个热门赛道,把未来10年的逻辑3年炒完,把3年的逻辑1年炒完,1年的逻辑3个月炒完。当炒完之后,龙头估值泡沫极高,切换到另外一个赛道继续新的循环。而在切换过程中,大量看多研报涌现,不管估值的使劲吹嘘其内在价值,把散户忽悠得一愣一愣的,套在高高的山岗上。而在股价暴涨之前,却没有什么研报分析其价值。

金融离钱很近,离人性更近。乱象背后是基金公司、基金经理以及基民股民对赚快钱的极致追求。不管怎么乱,前两者都是赢家,后者大概率是输家。

在我看来,如果把炒股当成一个正当职业,其竞争激烈程度不亚于任何一个行业。表面上投资门槛很低,开个户就行,但实质上门槛很高,能够持续赚到钱的成熟投资者屈指可数。把股民基民投资者看成一个整体,其基础回报率也就是社会平均回报率,刨除交易等费用,可能连社会平均回报率都达不到。

谁都想成为成功的投资者,但成功并没有捷径。巴菲特曾说过,多数时候,多数证券,市场的定价都是有效的。定价错误的机会,没人告诉你。这需要你自己深入研究,深刻理解,跟随市场节奏与步伐,赚到认知范围之内的钱。

丢掉股市财富自由的幻想,对于一般人而言,是很重要的。

本文来自微信公众号:格隆汇APP (ID:hkguruclub),作者:墨羽枫香