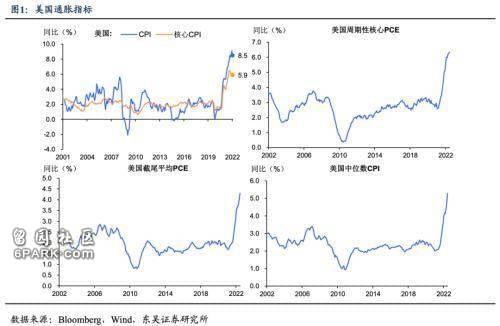

从细项上来看7月通胀数据,汽油价格环比回落抵消了食品和住房租金的上涨,CPI环比增速为零:汽油环比降7.7%(前值+11.2%),食品环比升1.1%(前值+1.0%)。8月第一周汽油价格延续了7月的下跌,而期货市场预期年内此趋势将延续,助力CPI逐步放缓的趋势。

不过,核心CPI的走势仍有待观察,尽管其7月环比增速放缓至0.3%(前值0.6%),但5.9%的同比增速与上月持平。由此可见,年内通胀下行不及市场预期的风险点尚存,我们认为主要有三个:

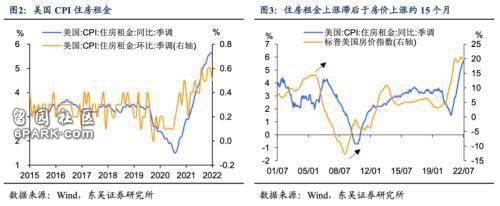

首先,住房租金作为美国通胀超预期的最大风险点。7月住房租金同比增幅扩大至5.7%,环比增速回落0.1%至0.5%(图2)。标普美国房价指数领先住房租金约15个月,以此倒推,2022年8至11月对应2021年5至8月,而彼时标普美国房价指数持续跳升,直到2021年9月上涨动能才减弱(图3)。因此,住房租金环比动能最早可能在2022年12月才能减弱,而住房市场整体趋势性的降温要到2023年年中才能有所体现。

再者,车辆作为核心商品的重要组成部分(占比CPI近8%),其价格下行趋势尚不稳定。尽管7月新车价格环比增速回落至0.6%(前值0.7%),二手车价格环比增速回落至-0.4%(前值1.6%)。鉴于芯片供应问题尚未完全缓解,并且受到被压抑的需求释放的影响,车辆价格增速的回落尚未形成稳定态势(图4)。

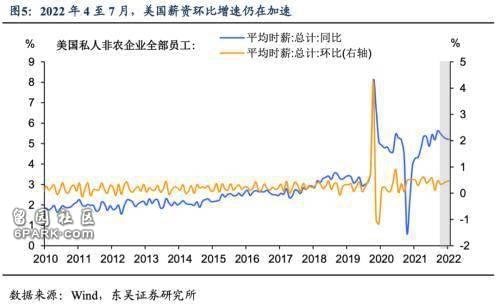

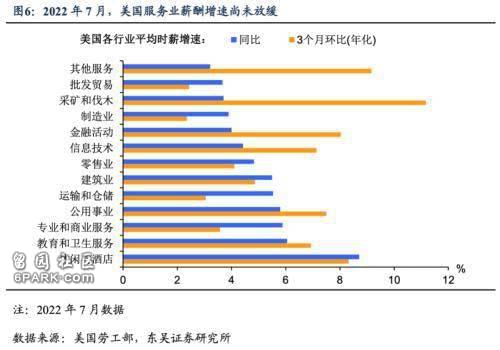

最后,薪资环比增速仍在回升,加剧通胀的粘性。7月美国平均时薪增速回落至5.2%,回落幅度不及我们的预期。尽管制造业、批发贸易等行业工资增速放缓,但是以增幅最大的休闲和酒店业为代表的服务业尚未放缓(图5-图6)。而降至3.5%的失业率更是印证了美国经济尚未放缓,这需要美联储进一步采取行动,才能使得经济“降温”。

我们的模型显示2022年年内核心CPI回落至5%、核心PCE回落至4%均面临挑战(图7)。如此来看,直至2023年末,通胀回归美联储2%的目标难度很大,锚定3%或许更为现实。

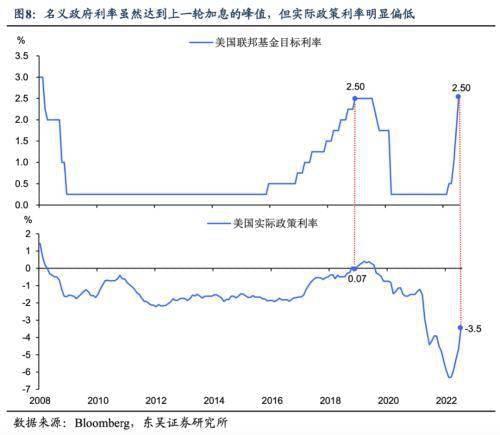

通胀回落还未形成趋势,尚不能排除美联储年内加息至4%的可能性。我们此前的报告参考了当前中性利率的估计(0.3%)和上一轮加息周期(2015-2018年)的经验,认为只有当实际政策利率回归到零附近时,本轮加息周期才会结束(图8)。这意味着若想要年内核心PCE回落至4%附近,美联储仍需加息至少150bp,才能将实际政策利率引导至零。

不过鉴于通胀数据比就业对于美联储加息的指引性更强,我们认为9月加息75bp的概率下降。将在美联储9月20至21日的议息会议前发布的8月通胀数据至关重要,若届时通胀持续下降,则可以基本排除9月加息75bp的可能性。为此我们将对美联储官员的表态以及8月25-27日杰克逊霍尔会议上鲍威尔讲话释放的信号进行持续的跟踪。

至于加息步调何时回归25bp的常态?7月议息会议上鲍威尔曾表示,在物价涨势以“令人信服”的方式放缓之前,还会继续升息。我们认为CPI至少要持续下降3个月,美联储才会认可通胀上升模式的转变,而对加息步调回归25bp的讨论最早要到11月的议息会议。鉴于未来的加息节奏将更多依赖于经济数据,9月议息会议前公布经济数据仍有超市场预期的可能,这会让美联储放缓加息的选择更加困难。

从债券市场定价来看,美联储引导实际利率上升的做法是成功的,7月议息会议以来,10Y美债收益率上升主要受到实际利率上升的带动(图9)。

而参考历史数据,在美联储以利率作为政策目标的时期,10年期美债收益率的高点往往不低于联邦基金利率的高点,这意味着当前10年期美国国债2.8%的利率水平过低,年内回升至3%的问题不大。

风险提示: 新冠病毒变异导致疫苗失效,确诊病例大爆发导致美国经济重回封锁;俄乌局势失控造成大宗商品价格剧烈波动