本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:王立峰,编辑:郭楠,原文标题:《4792家上市公司财报拼图:走通胀的路,赚周期的钱》,头图来源:视觉中国

2018年,来自美国的两位经济学家——威廉·诺德豪斯和保罗·罗莫共同分享了当年的诺贝尔经济学奖。两位经济学家的共同之处是,都强调创新和增长。

增长,是任何一家公司永恒的话题,也是最难的问题。或产能扩张,或产品与技术创新,抑或商业模式创新、组织方式的变革,一切的一切,都是为了增长。疫情冲击之下,加之全球贸易格局动荡,加剧了企业寻求增长的困境,即使被称为中国最优质资产的上市公司也不例外。

为探寻2021年A股公司的增长路线,《读数一帜》对于上市公司的业绩进行综合分析。截至目前,除去11家公司(如紫鑫药业、未来股份等)因为种种非正常原因尚未披露财报外,4792家上市公司披露了2021年业绩报告。数据统计的结果显示,就2021年而言,整体上市公司的业绩不断扩张,营收和净利润同比实现较大幅度增长,但是创新不足,扩张路径单一的问题也进一步暴露。

一、看增长:营收扩张,毛利率下滑

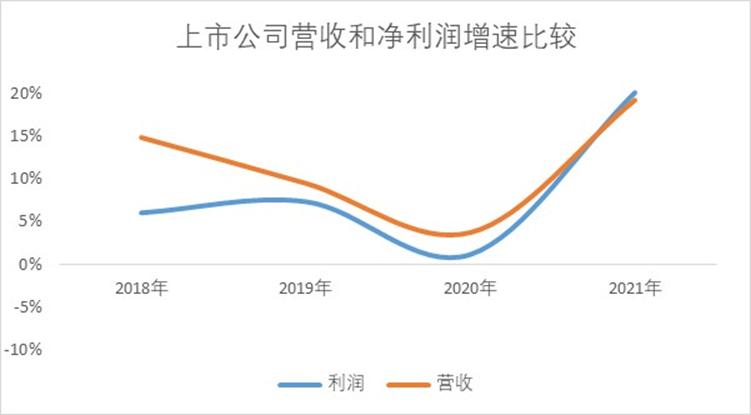

财报分析的结果显示,整体上市公司2021年的营收与利润扩张明显,纳入评价范围的4792家上市公司实现营收66万亿元,同比增长18.6%,对比疫情前的2019年增长24%;实现净利润5.5万亿元,同比增长20%,对比2019年增长21.6%。

考虑到2020年净利润的低基数,上述数据实际意味着上市公司整体利润增长速度慢于营收扩张,且延续了疫情之前的趋势。数据从侧面说明,整体A股上市公司增长的质量仍有待提高。

过去两年上市公司业绩增长,更多依赖市场规模的简单扩张,整体产品附加值不够,市场竞争力有待提升。

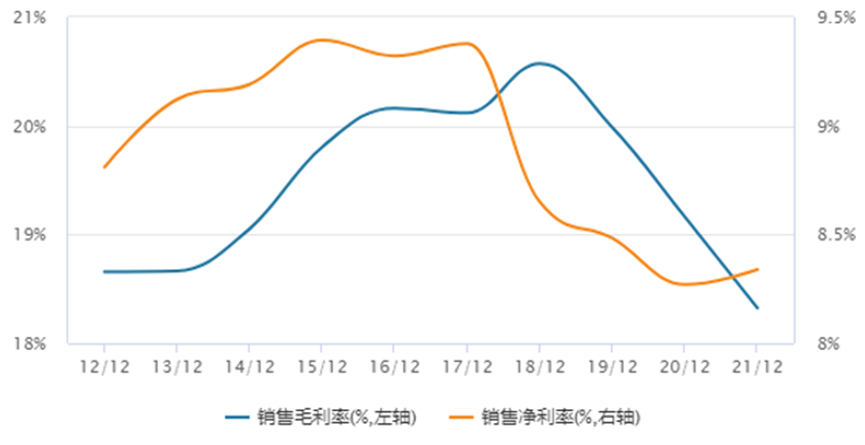

A股毛利率的变动趋势从侧面可以说明这一点。Wind数据显示,不含金融企业的上市公司毛利率从2018年20.12%的高位回落至2021年底的18.32%。

数据也显示,剔除非银与银行业务以外的29个申万一级行业中,2021年毛利率上升的仅有12个,另外17个行业的毛利均出现不同程度的下降,近六成行业毛利率下滑,其中农林牧渔、房地产以及公用事业的毛利率下降均在6个百分点以上。

公司角度,以A股最具创新性的公司之一宁德时代为例,尽管其在全球市占率超过30%,中国市场超过50%,但是如此高的市占率以及市场影响力,并未捍卫宁德时代的卖方“权力”。宁德时代的毛利率从几年前的35%下降至了2021年的25%,今年一季度进一步下降至15%。

动力电池的定价权在上下游之间实现了不利于卖方的部分转移。宁德时代的董事长曾毓群将这一现象甩锅给上游产品涨价,但是处于其下游的特斯拉的毛利率反而上升到了2021的26%,今年一季度进一步升至29%。分处同一产业链上下游,宁德时代与特斯拉的毛利率对比,恰好说明了宁德时代通过技术攻关和创新以巩固市场份额的必要性。

再以同处面板行业的京东方和TCL为例,两大面板企业尽管联合拿下全球LCD面板过半、OLED领域超15%的市场份额,但是两家公司的毛利率最高在20%左右,这与韩国三星电子40%以上的毛利率相比,相去甚远。

2022年毛利率扩张的行业集中在煤炭、钢铁以及有色金属等强周期行业,以及弱周期的化工业。受益于价格上涨,煤炭、石油化工、基础化工毛利率明显扩张,其中煤炭行业的毛利率上升超过4个百分点,这也为相关行业上市公司带来丰厚的利润。

昊华能源、恒远煤电、陕西煤业、潞安环能等11家煤炭企业利润涨幅超过200%,约半数(17家)煤炭企业利润涨幅翻倍。

与此同时,政策层面的“双限”“双控”也推动了钢铁价格的上升,钢铁企业利润增长同样惊人。数据显示,2021年,钢铁行业净利润同比增长88%,创下历史最佳业绩。

应该承认,这些行业毛利率的上升,并不能有效表征技术水平与创新能力的提升,更多代表简单的价格现象。

二、看质量:费用管控提升,现金流不容乐观

持续多年的去杠杆政策,特别是房地产领域的去杠杆,上市公司的负债水平不断下降。过去5年,上市公司的资产负债率下降了约两个百分点至82.64%(2016年为84.79%)。

Wind数据显示,从2015年至今,化工、钢铁行业的资产负债率均下降了约15个百分点至46%和55%;房地产行业的负债率维持了数年的高位后,基于“房住不炒”以及房地产的“三条红线”政策压力,资产负债率也开始稳步下移。

此外,有色金属、电力以及机械设备等传统行业的资产负债率也有近10个百分点的下降。农林牧渔是少数几个杠杆率逆势上行的产业。

杠杆率的下降,客观上表征上市公司财务风险的下降,也暗示相关行业整体业务扩张需求的下降,这与前述毛利率的下降实际相互印证。

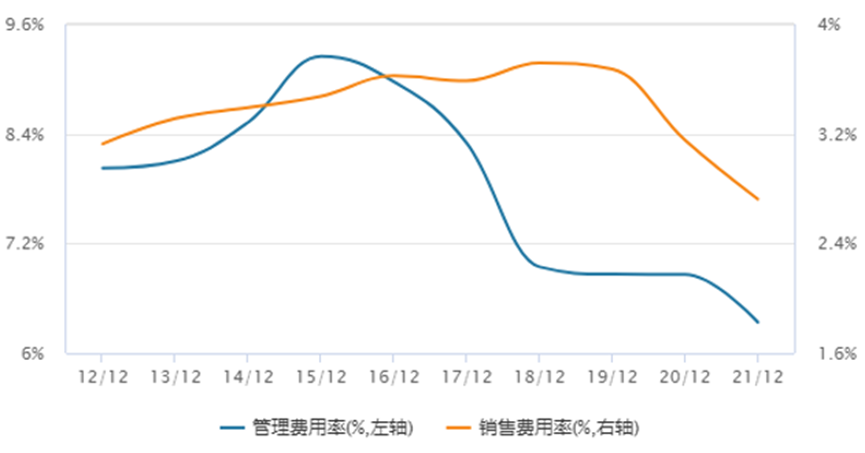

从公司经营的角度,上市公司治理层面的另外一项进步来自费率水平的下降,管理费用率以及销售费用率均下降明显。数据显示,上市公司管理费用占销售收入的比例在过去的六年间下降了3个百分点至6.34%。销售费用率则相比两年前下降了1个百分点至2.72%。

从行业来看,2021年,全部31个申万一级行业中,只有银行为代表的6个行业的管理费用率小幅回升,其余25个行业均为下降。销售费用率的趋势大体类似。

管理费用率与销售费用率的下降,代表着公司管理能力的进步,治理水平的提升,结合收入与业绩的扩张,同等或者更低的费用投入换取了更高的公司业绩,公司经营走向精细化。

问题同样存在,尽管公司管理效率也有所提升,反映上市公司现金流状况的部分指标则反映出上市公司的当前的财务风险依然不容乐观。

2021年,上市公司实现净利润5.5万亿元,当年实现经营性现金流净额7.7万亿元,经营性现金流金额/净利润的比率为1.4,处于过去六年以来相对低位,且较2020年的2.1大幅下降。这一数据的下降,实际上代表着并不乐观的公司经营环境,贸易环境不确定性加大,疫情冲击消费与供应链,能源与材料成本上行。

经营性现金流与短期债务的比率也在持续下降。过去六年,该比率从2015年底的59.46大幅下降至2021年底的19.62。上市公司经营性现金流与短期债务的比率持续下降,代表公司偿债能力在下降。这些现金流指标的下降,实际意味着上市公司的财务状况并没有杠杆率的下降所表征的那么健康。

三、看结构:周期与通胀躺赢,科技创新道阻且长

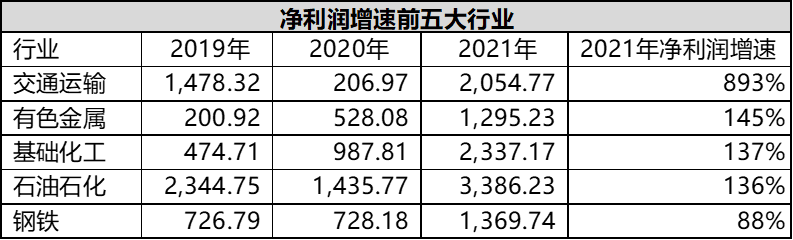

从行业增长的角度,2021年上市公司的业绩扩张,主要受益于两条主线,周期与通胀。

据中信一级行业分类,行业利润规模超过500亿元的21个行业中(合计占全部上市公司净利润的96%),利润增长最快的五个行业分别是交通运输、有色金属, 基础化工、石油化工以及钢铁,如下表。这些行业2021年行业扩张的典型特点受益于能源与供应链的紧张,价格大幅上涨。

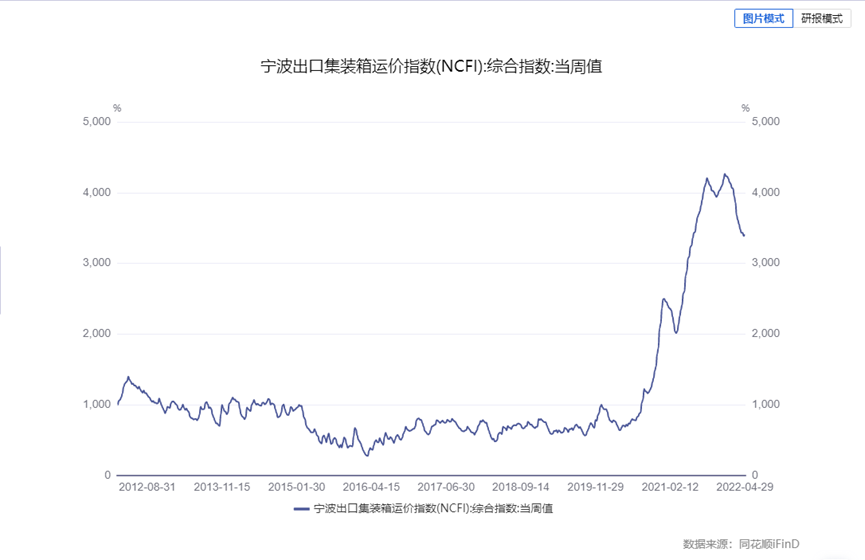

交通运输堪称2021年行业“黑马”。新冠疫情持续反复,全球物流供应链中断,海运价格飙升。以宁波出口集装箱运价指数为例,该指数2021年涨幅近200%,集装箱一箱难求。

受益于价格飙升,两大央企中远海控、中远海发均实现营收和净利润的大幅增长,特别是中远海控,全年扣非净利润892亿元,超8倍幅度的增长,一年赚的钱近3倍于过去19年净利润之和。

减碳路线图下,传统能源(尤其煤炭)的减产以及2021年逐步恢复的经济增长对能源的需求,分别从供需两端刺激着全球能源价格的神经,天然气、煤炭、石油价格轮番上涨。

布伦特原油期货结算价从2020年底的51.8美元/桶,上涨至2021年底的77.78美元/桶,涨幅超50%;纽交所天然气期货结算价格2021年最高涨幅超140%。煤炭方面,国内动力煤期货结算价从年初的794元/吨上涨到10月份的2300元高位,涨幅接近两倍。

受益于减碳与环保因素驱动传统能源价格飙升,三桶油(中石油、中石化以及中海油)2021年累计实现净利润2700亿元,是2020年净利润的接近2倍。石油石化以及基础化工两大行业全年实现净利润5700亿元,占全部上市公司盈利的比重超过10%,同比增长138%。

不可否认,这些行业的另外一个显著特点是基本都属于强周期行业。过去很多年,这些强周期行业的业绩表现往往伴随着房地产与基建的表现而起舞。2021年,则更多表现为供应紧张背景下的价格通胀。

随着全球供应链问题缓解,各国政府推进碳中和路径和节奏的调整,这些周期行业的业绩强势能否维持市场存疑。

与之形成对比的则是消费的疲软。在净利润规模超过500亿元的中信一级行业中,家电、食品饮料,乃至汽车等这些消费性行业业绩增长速度明显落后于上述周期性行业。食品饮料行业2021年净利润增长9%,汽车行业同比增长22%,家电行业同比增长5%。

进一步的结构分析,会发现更多问题,消费方面,去掉白酒,食品饮料实际负增长;汽车行业的增长主要由新能源汽车贡献。

电力为代表的公用事业是去年价格通胀的“受损”者,煤炭、天然气价格大幅挤压热电厂利润。据国新办发布会,2021年煤电企业全年亏损1017亿元。发电企业糟糕的业绩拖累了电力行业利润表现。2021年电力及公用事业实现净利润733亿元,同比大幅下滑59%。

2021年业绩增长的亮点在于,光伏、锂电、新能源车等代表未来的细分产业蓬勃发展。

据国家能源局,2021年中国可再生能源装机规模突破10亿千瓦,2021年光伏新增装机容量53GW,同比增长10%;新能源车全年销量352万辆,同比增长160%,渗透率接近15%。包括宁德时代、比亚迪以及中创新航等在内的11家中国动力电池企业拥有全球过半市场份额。

受益于行业的快速发展,以及绿色电力推广,2021年中国电力设备及新能源行业实现净利润1468亿元,同比增长31%。宁德时代、中国核电、特变电工、隆基股份、通威股份等均实现了全年净利润的大幅增长。这些的确代表中国创新科技的发展。

同样应该看到也存在一些发展中的问题,比如上述新型企业多偏重基础设施类,而在偏重用户端的创新方面,存在明显的创新短板。比如,新能源汽车领域,尽管中国发展较早,也有众多企业参与竞争,但是迄今尚未出现一款如特斯拉一样的现象级产品。国内新能源车龙头企业比亚迪的毛利率与特斯拉相比落后约10个百分点。

本文来自微信公众号:读数一帜 (ID:dushuyizhi007),作者:王立峰,编辑:郭楠