本文来自微信公众号:XVC收藏夹 (ID:XVCfavorites),作者:胡博予(XVC合伙人 ),题图来自:视觉中国

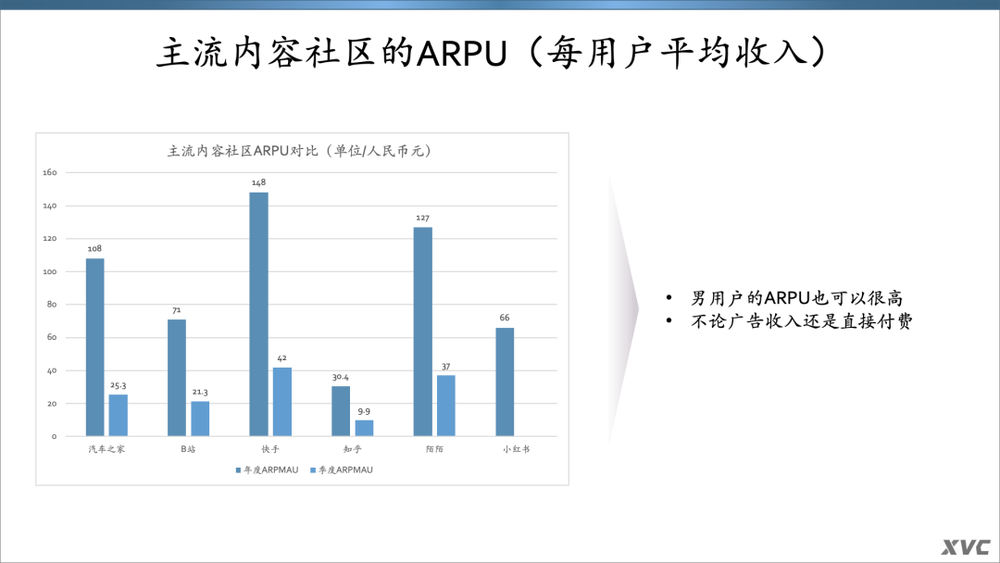

知乎今天早上完成了在港股主板的二次上市,开盘以后股价跌了超过20%。前段时间他们公布了自己2021财年第四季度和全年的财报,从财报来看,知乎收入增速不错,但跟内容社区的竞对横向对比来看,他们的基数仍然比较小。跟快手做下对比:从第四季度数据来看,快手月活跃用户数是知乎的5倍,营收是知乎的近24倍,付费用户数是知乎的8倍。从季度ARPU值(每用户平均收入)的角度来看,快手(42 rmb)是知乎(9.9 rmb)的4倍多。

同为内容社区,知乎在变现率的比拼中几乎完败。

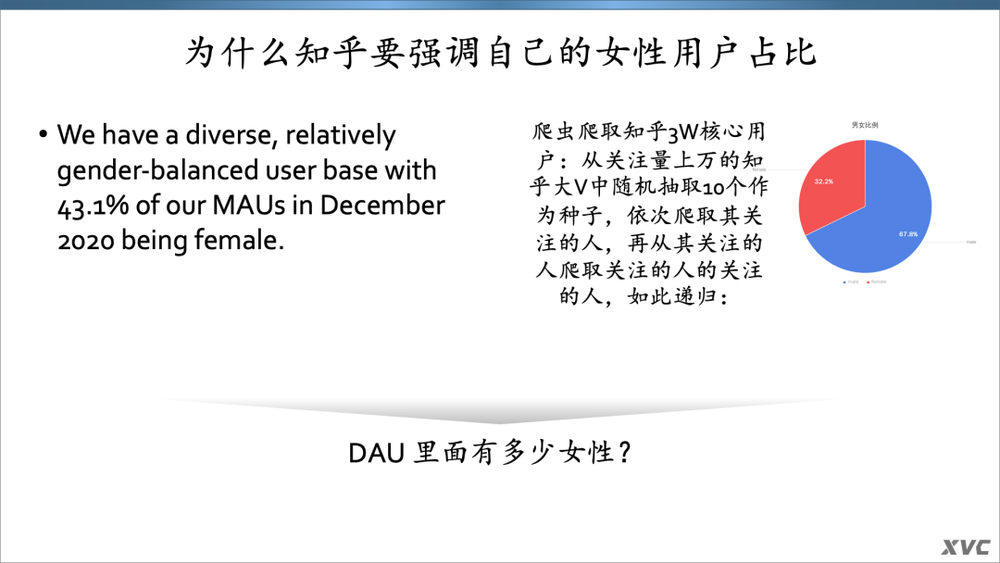

知乎自己其实也挺在意这一点,他们的美股上市招股书里面有一句话的表述很有意思:We have a diverse, relatively gender-balanced user base with 43% of our MAUS in December 2020 being female。在这段话里,他们先是强调了自己的月活跃用户是性别均衡的,又特意强调了其中有43%的女用户。

这个比例和我的认知有些偏差,于是我到网上查了一下,发现知乎上市前有人针对他的用户做过一个爬虫,方法是随机抽了10个大V作为种子,然后爬取这些大V关注的人,之后再爬取被关注的人所关注的人,如此递归爬了3万个用户。大致上我们可以认为这些用户是知乎最活跃最核心的用户,结果是这些用户里2/3是男性,1/3是女性。这个比例基本上符合我个人的观察结果。

那么知乎为什么要强调自己的女性用户比例呢?在中国的互联网圈子里,一直流传着这样一条消费能力的鄙视链:年轻女性>儿童>中年人>狗>普通男性>高学历男性>高学历且刚刚参加工作的男性。

鄙视链最末端的这个用户画像,几乎就是知乎的核心用户。我们将这条鄙视链作为理论基础似乎能够解释为何知乎的变现能力比较差,但它真的有道理吗?

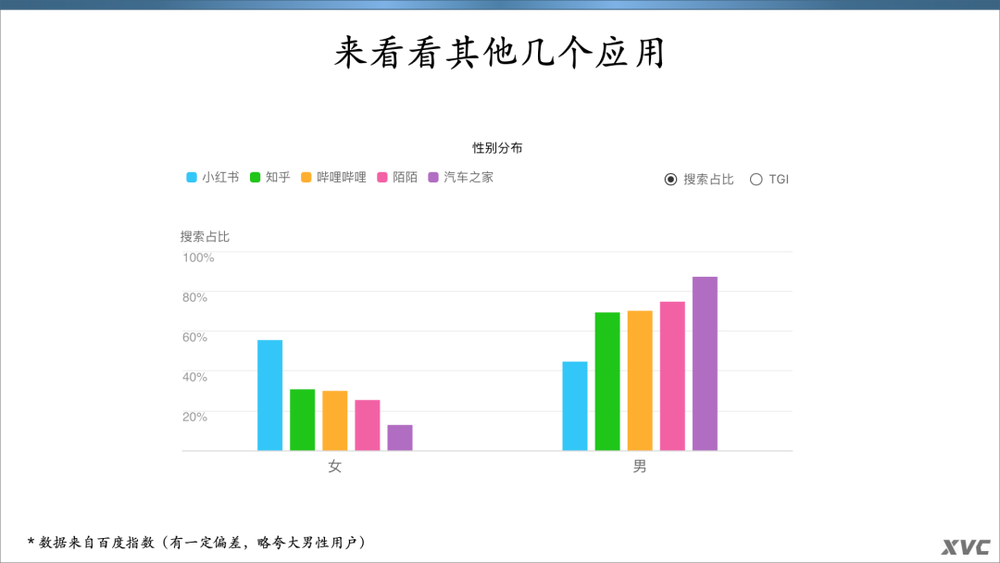

数据来自百度指数(有一定偏差,略夸大男性用户)

我在百度指数里面搜索了另外几个主流内容平台的用户性别比例,上图中几个不同颜色分别对应小红书、知乎、B站、陌陌、汽车之家。这里面补充说明一下,百度指数可能存在一定的数据偏差,略微夸大了男性用户的比例。原因在于搜索微信的数据时,百度指数呈现的结果也是女少男多,但按照常理来说,这种国民级应用的性别比例应该和国家总人口的性别比例差距不大。

不管如何,上述结果给了我们一个统一的尺度,让我们可以在不同的APP之间做横向对比。我们可以发现,B站、陌陌、汽车之家的男性用户比例其实比知乎还要高。

基于各企业2021年年报 小红书基于媒体报道推测

(计算方法:季度ARPMAU=季度收入/季度月活,年度ARPMAU=年度收入/年度月活)

但就像开篇所说的,B站的ARPU值要远高于知乎。而以2020年的年报数据来看,男性用户比例更大的陌陌和汽车之家的ARPU值要更高,是知乎的3-4倍。所以至少从这几家公司来看,消费能力鄙视链的理论是站不住脚的。

那我们该如何分析知乎的变现问题呢?知乎的变现天生有短板还是有相当大的潜力尚未兑现呢?2014年的时候,一位ID叫做孟小七的知乎用户对中国的网络社交app做了一个如下的分类。

中国网络社交阵营九宫格(来源:知乎用户孟小七)

按照我的理解,图中所提到的守序其实是指理性,而混乱则是指感性。这确实也符合我们对这些平台的认知:比如知乎、果壳都是偏理性,以知识输出为导向的社区;而豆瓣、微博、贴吧都是偏感性的社区,里面有大量情绪驱动的内容。

从这个视角来分析这个问题,其实可以找到一些启示。

我把一些内容/社交平台放到了这样的一个坐标系里。这其中,纵坐标度量的是社区内核心内容的驱动力,上端代表着情感价值驱动,下端代表着实用价值驱动;纵坐标则度量了社区在行业中的竞争状态,左侧代表着有较多的同类社区,右侧则代表着社区对相关内容有一定的独占能力。

我们可以看到,大部分公司的 ARPU值分布其实符合一定的逻辑:越是感性驱动的平台,ARPU值会越高,越是理性驱动的,ARPU值越低;有选择空间的,ARPU值会低,没有选择空间的,ARPU值会高。但在这个坐标系里面有一个bug,那就是汽车之家。它跟知乎都出现在了ARPU值本应最低的第三象限,但真实的ARPU值却和出现在第一象限的陌陌相当。

为什么汽车之家是一个例外的?

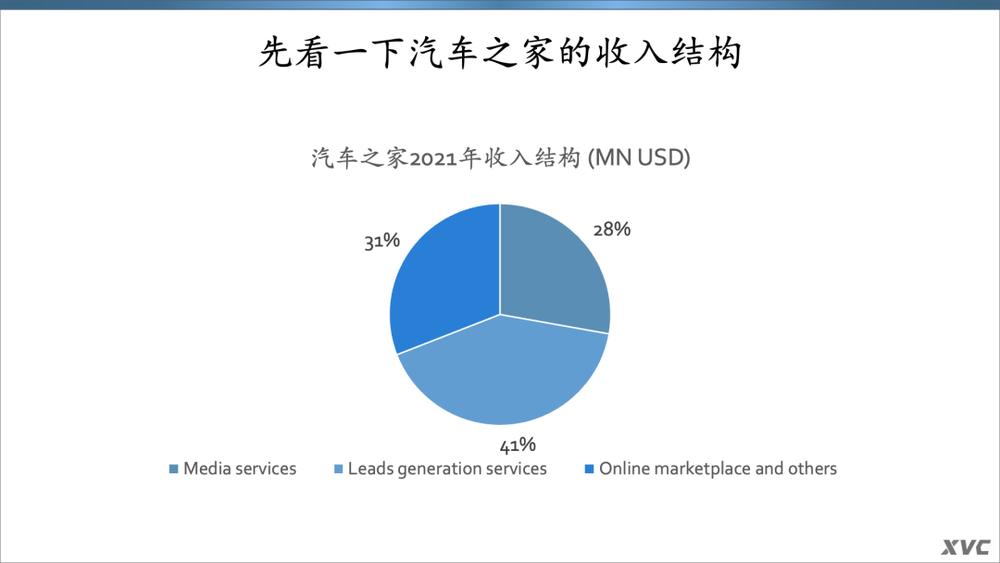

汽车之家2021年收入构成,来源:财报

我们看一下汽车之家2021年的收入构成。去年汽车之家约28%的收入来自于media services,有41%的收入来自lead-gen services,这两部分其实都是广告收入,只不过对应不同的广告主。Media services的广告主是主机厂以及金融公司,Lead-gen services的广告主主要是4S店。整体来看,汽车之家的广告主贡献了它收入的69%。所以它的ARPU值高,最重要的原因是广告主愿意给它付费。

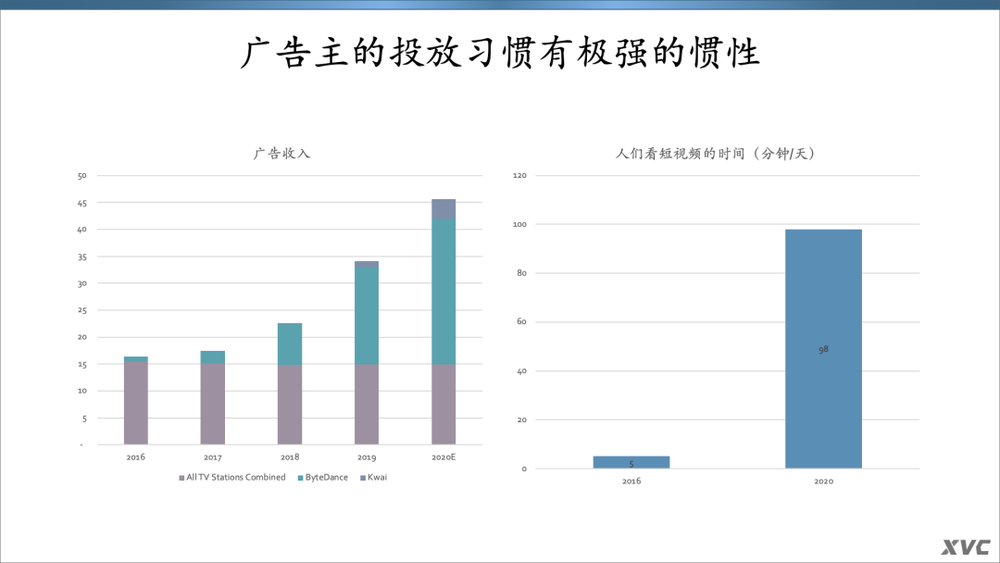

上图是我们在2021年年初做的一个数据统计,我们可以看到广告主的付费习惯有一个有趣的趋势。在过去的五六年里,用户的注意力已经发生了大幅度的迁移,2020年用户人均看短视频的时间已经达到了98分钟,大幅度抢占了用户看电视的时间。在这段时间里,广告主在短视频平台的投放确实在快速增长。但有意思的是,电视渠道的广告收入竟然几乎没有降。

这个图表告诉我们,广告主的投放习惯有很强的惯性,这一方面是源于广告主本身的惰性,另一方面也是由于这些渠道有一定的不可替代性。

所以我们可以认为汽车之家的广告主也有同样的投放惯性。当然,它们在某些特点上非常符合广告主的投放逻辑,比如它的用户人均收入高,购买力强,买车的需求极度低频,广告主缺少其他的精准投放渠道。

另外,广告主的投放动力中,还有一个非常有意思的因素,那就是4S店体制内博弈引发的投放内卷。

在汽车之家收入结构中的Lead-gen services,其实是它们跟汽车4S店收的一种“税”。用户决定买哪一品牌的车,买哪一款车,并不是通过4S店的广告来决定的。他们更多的会受到主机厂商广告的影响。4S店在汽车之家投广告,主要是跟同一个品牌的其他的4S店互相竞争,这有点类似于针对4S店之间的竞价排名。理论上如果主机厂商能够管理好所有4S店的广告投放,可以节约大量的广告成本。但现实中,主机厂在这一方面的管理能力其实不强。

从在排除了汽车之家这个可解释的bug之后,我们可以发现用来分析变现能力的坐标系是有一定道理的:平台要针对感性用户,用生理需求去驱动他们的付费行为。

这背后隐含了这样一个逻辑,感性驱动的消费决策,可以让商品/服务的售价脱离成本,它对平台的变现能力有杠杆加成。

电子消费品的品牌决策逻辑

我们用电子消费品的购买决策逻辑来验证一下这个想法。我们可以发现高毛利的品牌,消费者在进行购买决策时都有很大比例的感性部分。比如说像第一象限的苹果手机,消费者在购买时会有管理自己形象的需求,会有一定的社交需求,会有不愿意进行系统迁移的需求。这也能够部分解释,为什么在当下安卓生态如此发达,体验性能都大幅度提升的背景下,苹果的硬件业务仍然保持着38.4%的高毛利。

第二象限是戴森,虽然它的产品,像吸尘器、吹风机有很大的选择空间,但它仍然能够维持高定价,高毛利。核心原因是用户在购买戴森的决策过程中,不单纯以功能、性能这些实用价值因素为考量,他们也会看重这些产品的审美价值,品牌价值以及给自身形象管理带来的价值。这是消费决策中的感性部分。戴森的毛利率高达90%,这说明了企业针对感性部分的投入如果能获得消费侧认可,有潜力带来极高的ROI,给变现能力增加杠杆。

再看两个小米的例子。

小米手机的毛利只有12%,原因在于小米手机起家时主打的就是性价比,这导致它圈的是一群最理性驱动的用户。这些用户会分析手机的性能,配置,综合表现,会着重考虑手机的性价比是否高,这些和成本强关联。而且手机是一个红海市场,理性驱动的用户在有选择空间的时候,对品牌的忠诚度就会低。我们此前针对手机用户的忠诚度做过调研,在华为尚受困于芯片断供之前,它们的品牌忠诚度要远高于小米。

另外一个产品是小米的空气净化器,它的售价虽然不高,但用户忠诚度极高。小米空气净化器的市场份额常年位居第一,核心原因是它确实在供应链端建立了极高的壁垒,几乎没有其它厂商能把同样质量的东西做这么便宜。虽然购买空气净化器是一个实用价值驱动的决策,但用户并没有太多的选择。

零售渠道的流量逻辑

我们再看一下零售渠道的流量逻辑。先简单定义一下零售渠道流量逻辑的概念,它不是指用户在某个渠道中做购买决策的逻辑,而是指用户在面对这些渠道本身时,是如何做出选择哪个渠道进行购物这个决策的。

从这个坐标系的角度来看,这些渠道在某些方面都有其不可替代性,所以用户在渠道上的选择空间都不大。而像淘宝、ZARA、拼多多、Costco这些消费渠道,几乎都设置了某种上瘾机制,它让用户在打开这些APP,或驱车前往线下的门店的决策过程中多了生理需求的驱动机制。而在第四象限的这些平台,用户在选择时理性决策的比重更大,他们在消费端的变现能力没有那么强,但在供应端他们都形成了极高壁垒,所以他们的利润主要来自于供应链那一端。

综合上述的这些案例和观察,我们再来分析一下to C的品牌该如何做好变现:

第一个,也是最好的方法是获得并留住感性决策的用户,比如说像小红书。如果做不到,就像汽车之家一样去找内卷的广告主来买单,我觉得这也是知乎最好的策略。

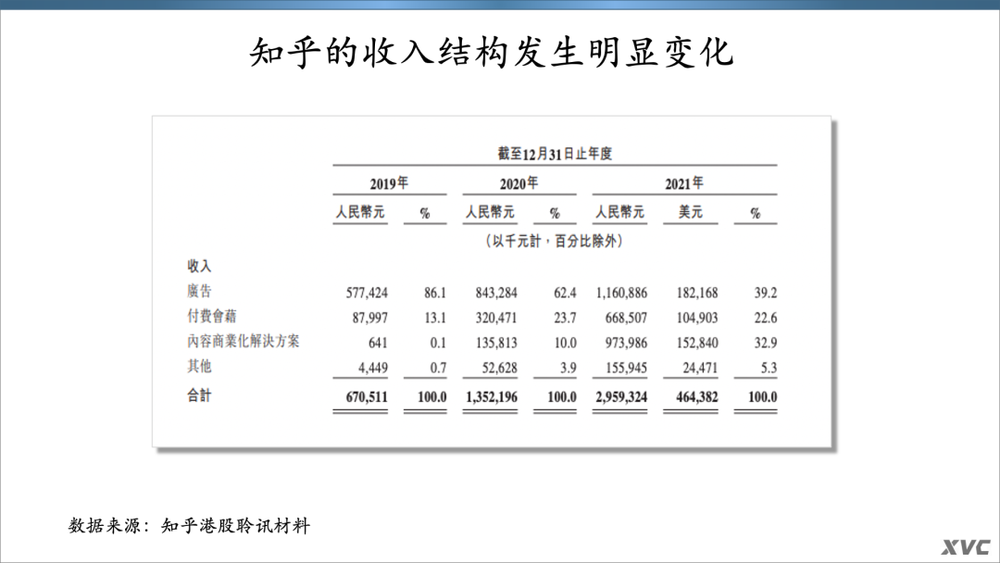

从知乎的港股招股书来看,他们也正在这条路上摸索。2021年,为知乎贡献了最多营收的业务版块是广告,其次是“内容商业化解决方案”,直白来说,就是知乎根据企业客户的广告需求,匹配合适的内容生产者,在知乎平台输出广告类内容。其实这两部分都是针对广告主的to B业务。

知乎港股聆讯材料中披露的收入构成

汽车之家也类似,用户会讨论汽车的性能,汽车的配置。社区内最吸引人的内容是提车日记,作者会测新车的操控表现以及油耗等等。但是没关系,这些的消费者不需要付费,广告主会来付费。

区别在于,知乎还没有找到自己有垄断优势的内容领域,它对广告主来说并非不可替代,广告主们卷不起来。

如果既找不到感性的用户,又找不到内卷的广告主,那就要想办法用产品和运营的方法来实现提高变现能力的目标。

第一是可以让用户在更为感性的时刻来做决定,比如陌陌。

第二是通过运营手段,提升感性部分在决策过程中的权重,或者让感性驱动的用户互相影响从而提高变现能力。这里面有几个案例:

第一个案例是唯品会的闪购机制。唯品会最初是每周只开放两天闪购,后来变成三天。每一次闪购商品开始卖都是差不多10分钟就能卖完。你加入购物车的商品如果不在15分钟内把它付钱买下来,就会失去购买资格。在商品抢购页,用户能看到别的用户也在抢,商品的库存在实时地快速下降,这会加重用户的焦虑。

另外唯品会在早期没有搜索功能,这在抑制了用户比价行为的同时,提升了他们的寻宝乐趣。所有的这些运营手段,都是为了提升“占便宜”这个感性价值在决策过程中的权重。

另一个例子是抖音不提供列表页。快手之前一直有列表页,用户可以在一个双列的视频列表里面去选择一个点进去看,结束了再退出来,继续在列表里选择感兴趣的内容。我2014年投快手的时候还没有抖音,当时我曾经问过程一笑:为什么快手要搞成双列,为什么要让用户选。程一笑当时的回答是:我们的内容还没有办法推荐的很精准,让用户在列表页选一下,其实有利于他整体体验的提升。

抖音从一开始就不提供这个列表页,我相信这一点导致它很容易上瘾。它降低了用户的用脑程度,让感性在决策机制中占了上风。用户在不断被小惊喜冲击的环境中会沉浸在刷视频的乐趣里。哪怕你的已经眼皮子打架了,明天还要上班,你还是想知道下一条视频会给你带来什么惊喜,然后不知不觉从1:30刷到4:30。

第三个案例是拼多多的一键下单。拼多多不搞购物车,你选择了一个商品进到详情页,按一下按钮就可以一键下单。这也是一个减少决策链路,让感性压过理性的运营手段。

第四个案例是苹果早期的合约机。2008年的时候,苹果推出了iPhone 3G,他们当时跟包括美国电信运营商AT&T、香港运营商“3”在内的世界多家运营商进行了合作,消费者签订了每月消费一定话费的合约,就可以以低价或者免费获得iPhone。

在这个合作的过程中,苹果获得了很好的收益分成。但它实际上不仅仅是让运营商给苹果垫钱,给苹果提供了稳定现金流,它的核心价值是减少理性部分在消费决策过程中的参与度,提升感性部分的权重。苹果当时的裸机价格是599美元起,对普通消费者来说太贵。但通过运营商补贴,用户获得手机的价格大大降低。

比如AT&T补贴后的价格是199美元起,合约是2年内每月70美元。长期来看,用户的消费其实更多,但在做交易决策时,用户的消费门槛降低了。这一策略,大幅度提高了苹果的市占率,为iOS系统的崛起奠定了基础。

变现能力在很长时间内都是心理学的研究对象,如何利用用户群体的感性决策来提升变现能力也是一个很有意思的研究话题。变通思路,从不同角度去寻找用户更加感性的瞬间是一个艰巨的挑战,但从这个意义上讲,知乎的变现能力似乎仍有较大的潜力可挖。

本文来自微信公众号:XVC收藏夹 (ID:XVCfavorites),作者:胡博予(XVC合伙人 )