本文来自微信公众号:XVC收藏夹(ID:XVCfavorites),作者:陆宜(XVC合伙人),原文标题:《当我们谈论云的时候,我们在谈什么》,头图来自:视觉中国

一、这几家公司你会投么?

我想以三个云服务企业的案例来开始今天的分享。

第一个案例

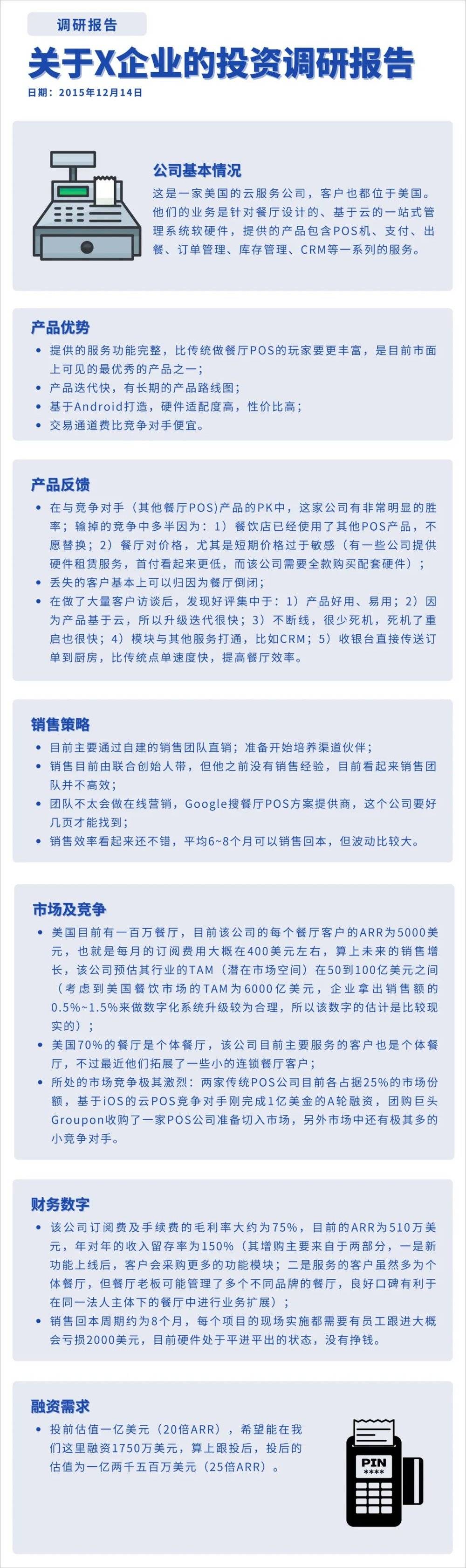

我是你的研究员,今天我把一个项目的调查清单发给了你,需要你来做最后的投资决策。

我作为你的研究员,目前能给你提供的就是上述信息,根据以上信息你会投资这家公司吗?或者你要做出投资决策还需要哪些信息呢?

给大家一点思考时间……

接下来揭晓谜底。

这家公司是Toast,是美国风投机构BVP投资的一家公司,以上关于这家公司的调研信息都出自BVP的投资备忘录。

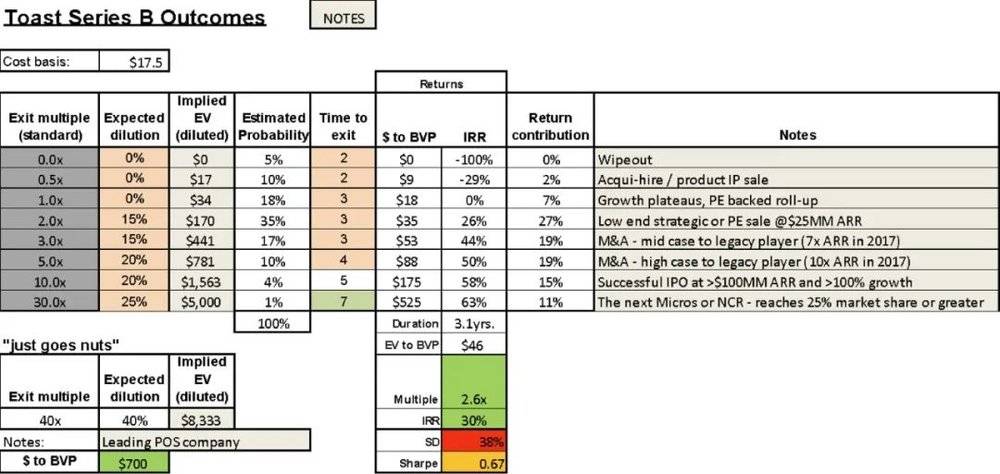

BVP在调研结束后做了一个表格,预测该项目在不同的环境下的表现。他们的结论是,按数学期望值,这个项目他们可以在三年左右退出,大概会有2.6倍的增值空间,能反映30%的IRR,而且它的夏普比率还是挺高的。

当然还有一个非常小的可能性,就是这家公司杀疯了,最后在餐厅行业里成为了一个垄断性的ERP加POS加CRM加SaaS的巨无霸。

2021年9月Toast在纽交所挂牌上市,市值巅峰时大概是300多亿美金,最近两个月跌了下来,当前的市值是130亿美金左右。如果我们按BVP在2015年投这个公司时1.25亿美金的估值折算到现在,假设他做了40%的股权稀释,它第一笔投资的IRR是104%,回报是12.8亿美金,是一个非常成功的投资。

第二个案例

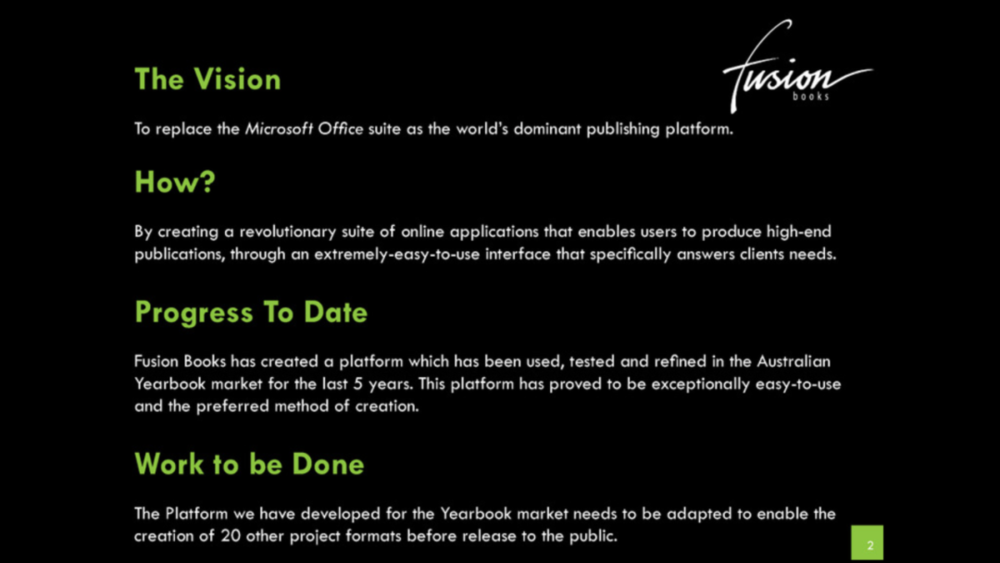

现在我是一家公司的创始人,我们的产品Fusion Books正在寻找天使轮的融资,下面我来给大家讲一下我的商业计划书:

这个产品始于2007年,现在5年了(现在是2012年)。我的长期愿景是替换微软 Office,成为这个世界上最领先的出版平台。

如何做到呢?你们看现在所有的出版工具都是PC端的软件,我想做一个在线、可协作的,可以让不同编辑同时参与修订的工具。

目前我们的平台已经运营了5年,主要业务是帮学校的学生做年鉴,或者说纪念册。

比如某个学校的学生要毕业了,他们的整个年级或者班级会有需求做一本纪念册,我的网站就是帮大家来做这个东西。你可以用我的平台编辑照片、图片和想说的话,有调整需求的人可以一起在线编辑调整。当你们设计定稿了之后,我会帮你们都打印出实体纪念册邮寄给你,这个就是我们过去5年所干的事情。

我们的业务现在发展很不错,有几百个学校在用我们的产品。我们今年有一百万美金的收入。当然我们的网站是免费的,收入主要是用户为购买实体纪念册所付的费用。这样的收入构成意味着我们的利润率不是特别高。

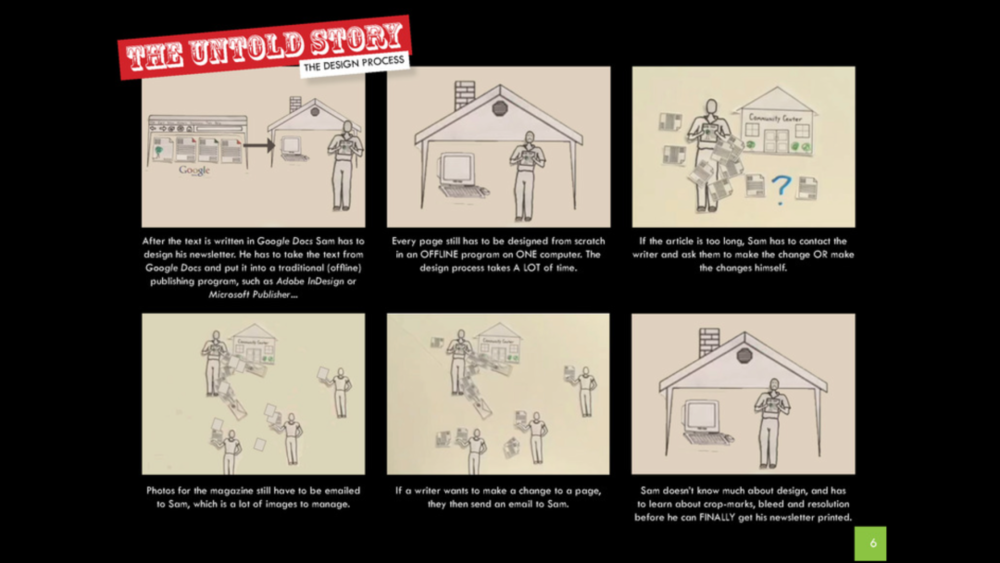

来说一下我们为什么要做这个事情。现在大家是怎么做出版的呢?我需要在本地先用软件写文档,先写了文章以后我要通过邮件发给我的编辑或者其他协作者。协作者和编辑会把文档修改后再发给我。几番拉扯之后将文章发到出版社那边。

由于这个过程当中不断的会有编辑和修改,所以我的邮箱里会不断收到邮件,这个过程是很痛苦的。这个过程中会有版本控制的问题,会有协同的问题,会有沟通的问题。

这是我想解决的问题。

当大家打开我提供的网站,所有跟最终产品相关的人都能在文档中进行实时编辑,当大家达成一致以后我就能一键发布。对所有人来说,没有反复沟通拉锯的问题,没有修改版本控制的问题。

我们最核心的竞争优势有以下几点:

第一,它是一个在线的网站,所以你不用去安装软件,有网就能用;

第二,所有的参与者都能同步进入网站进行修改;

第三,我们的工具操作简单,你并不需要去学习很专业的技能,你登录就可以用。

我们之前获过一些奖,我们也有些IP资产。

这是我们的创始团队。我(上图右)是创始人,大学学的是艺术和管理,现在的正职工作是在西澳大利亚大学教设计。CEO是我的男朋友(上图左),他学的是历史和教育。包括我俩在内,现在我们整个公司有七个人。

我们目前还没有技术团队,之前我们提供服务的网站是找印度程序员外包来开发的。当然我们融到资之后,就会去组建一个技术团队,把我们想做的事情做得更好一些。

哦,对了,我还帮你们设计好了退出路径。当我们在美国开展业务,并且发布了设想中的20款模板之后,可能会被苹果、Adobe、谷歌、微软这些公司战略收购。实在不行,鉴于我们可能会有非常棒的现金流,我们也可以试试独立上市。

以上是我的项目情况,不知道你们有什么问题吗?我想融300万美金。

给大家一点思考时间……

下面揭晓答案。

这对兼职创业的情侣用了两年的时间见了100多个投资人,最终2013年在硅谷拿到了300万美金的天使轮投资。

而后,从这家原本叫Fusion Books的企业中,孵化出了Canva——一个估值400亿美金的公司。从天使轮融资后Canva的数据就开始飙升。2015年拿A轮,2016年拿B轮,2018年的年初拿C轮然后进了中国。现在它们差不多有6000万的月活用户,10亿的ARR,年对年的增长超过100%,而且现金流是正的。

这段时间我深度使用了Canva,结论是真的太好用了(P.S,第一个案例中的调查清单是用Canva生成的)。如果不需要用一些很高阶的PS功能,它在很多场景下已经实现了替代,比如做海报,名片,banner。

它的模板库很丰富,大家可以看一下这家公司过去三年的收购动作。总结下来就是两个目的:第一是收购场景化的模板库,它要给用户去创造尽量多的基于场景的模板,让用户的使用门槛更低。第二是它也像视觉中国一样收购了大量的图片库,让付费用户可以在更大范围内去选择资源。

目前整个企业服务软件公司最大的IPO是Snowflake,IPO的时候市值是700亿美金,而Canva有可能收获比Snowflake更大的IPO,因为Canva的ARR、增长、利润率都比Snowflake更好。

回过头来我们再看看Canva最初融资BP的最后一页:他们的产品Fusion Books即将跨越终点线,而Google Docs和微软都受困于过时的模式苦苦挣扎。这感觉就像是一家靠代工生产电动自行车的小作坊扬言要干掉特斯拉。如果我们在当时看到这个图肯定会觉得很荒诞,更不会去投他们。

第三个案例

我来简单分享一家叫做Repl.it的公司。

这家公司的业务简单来理解就是编程版的Figma/Roblox/Google doc。使用这款工具的程序员可以在Repl.it上写代码,部署托管写的程序,但并不需要懂后端是怎么来实现的。

它有几个非常吸引人的产品特性:

第一,它几乎支持所有的编程语言;

第二,它会自动配置环境来适应你写的代码;

第三,当你的代码需要一些特殊的开发包,它的服务器会自动把这些包给配置到开发环境里,它可以自动插入GitHub里面的代码和配置环境;

第四,当你写一些更复杂的功能时,它有自己的商店,方便你购买调用别人写的插件和API;

第五,当你写完了代码,你不用去买云服务器就可以直接发布和托管;

第六,在Repl.it上你还可以卖你写的程序,这非常像是App Store。

Repl.it的CEO阿姆贾德·马萨德是约旦人。2011年毕业之后,他出于兴趣做了一个开源、基于浏览器的云IDE。但是他并没有重视这个产品,做完了以后就开源到了GitHub上,用业余时间简单做一下维护。从2011年到2016年,马萨德一直都有正经工作,他相继在雅虎、CodeAcademy以及Facebook做全职工程师。

2016年4月,不知出于什么原因,他突然决定从Facebook辞职,全职维护Repl.it。这之后的三年里他三次申请YC都被拒绝,直到第四次申请才进入YC,之后没多久A16Z以及彼得·蒂尔就投了他的A轮,去年的9月份,Coatue投了B轮,现在它的估值是8亿美金左右。

这个平台现在发展得非常好,截止到2021年12月份,Repl.it有1000万的注册用户,50%的用户小于18岁的。它的月活跃用户数达到了100万,活跃用户的日均在线时长是60分钟。但这家公司目前的收入还不是很高,大概是150万美金的ARR。

我认为这家公司未来还有不错的发展潜力,原因在于它占比超 50%的未成年用户。让我们想象一下,当大部分的年轻人都通过Repl.it来学习编程,且这个工具本身变得足够强,能在低使用门槛的前提下完成足够专业的任务,它就有可能能颠覆下一代人的开发范式。

二、这些企业都有什么特点?

我们回头看一下这三家公司,可以发现他们有一些共同点:

第一,这三家公司都是云原生的,云原生能带来非常高的迭代性和连接性,开箱即用;

第二,他们本质上都是标准化的软件产品,有很高的杠杆,而且并不需要特别强的运营活动;

第三,他们的产品体验都非常优秀,用户增长主要来自于产品驱动(Product Lead Growth),对用户有强粘性;

第四,使用门槛非常低,几乎没有任何相关领域专业知识的人,也能快速上手,不需要很复杂培训过程;

第五,Canva和Repl.it还是一个强调分享、协作和展示的工具,这又会给他们带来病毒传播性。

2011年的时候,A16Z写过一篇很有预见性的文章,叫software is eating the world。他们在写这篇文章的时候,整个美股市场正处于金融危机后的低迷期, 苹果当时的市盈率只有15倍,所有人都觉得科技股还是像2001年一样,是一个巨大的泡沫。但当时A16Z不这么想,他们认为我们目前的世界正在被软件深刻地改变。

站在现在这个时间点,事实证明了A16Z预判的正确性,而与此同时,另外一句话也在变成共识——while cloud is eating software。

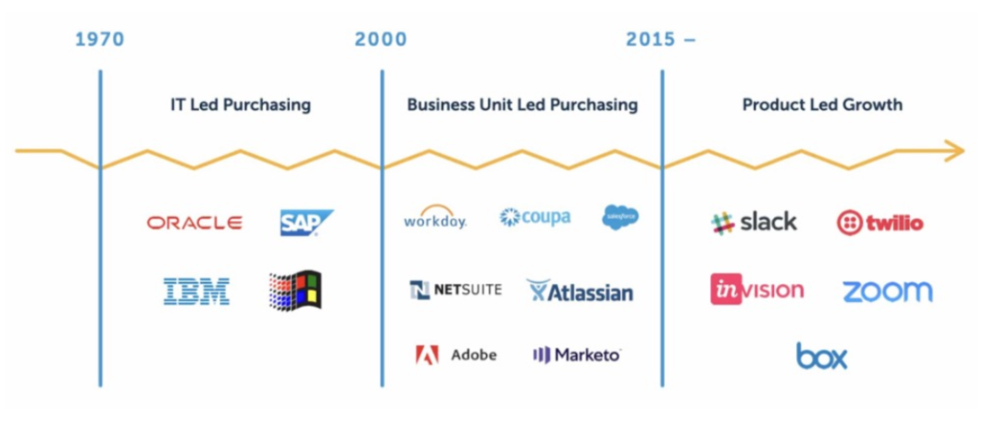

这一切是怎么发生的呢?从过去50年的历史来看,购买软件的决策者的身份正在被云慢慢转变。

50~30年前,软件的购买决策往往是由大企业的IT部门来做出的。他们会考虑企业需要用什么操作系统,要用哪家企业提供的OA。那个时间点起来一批特别大的公司,像oracle、sap、微软。

到2000年以后,慢慢出现了云的概念,最典型的公司就是salesforce。在那个时候,软件购买的决策者是各个业务部门,比如市场部门会决定CRM采购salesforce, IT开发的协同会决定采购 Atlassian,设计部会决定我的软件要采购 Adobe, 人力资源部会决定采购 workday。

再到了2015年,越来越多的软件使用者变成了终端用户,购买决策者就是个人。比如有的人会使用百度云盘,有的人会用Dropbox,有人会用私有云;再比如有的人设计会用Figma,有人会用Canva。每一个单独的个体会决定他要使用哪个软件。

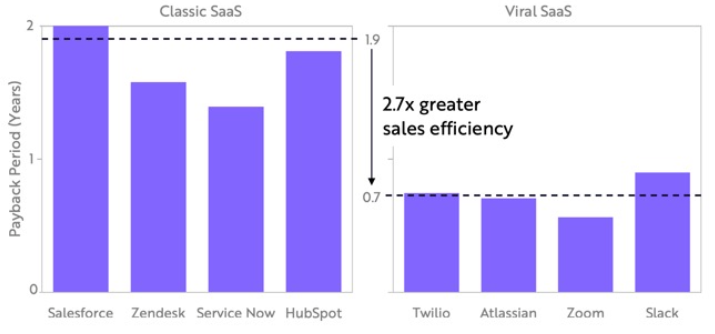

这种变迁会带来哪些方面的改变呢?我们来看几个数字。

2000年起来的那一代软件公司,平均销售回本周期大概是1.5~2年,而最近这一代针对个人使用者的软件,平均销售回本周期只要0.7年。相较而言,新一代的云服务企业销售回本速度和扩张速度会快很多。

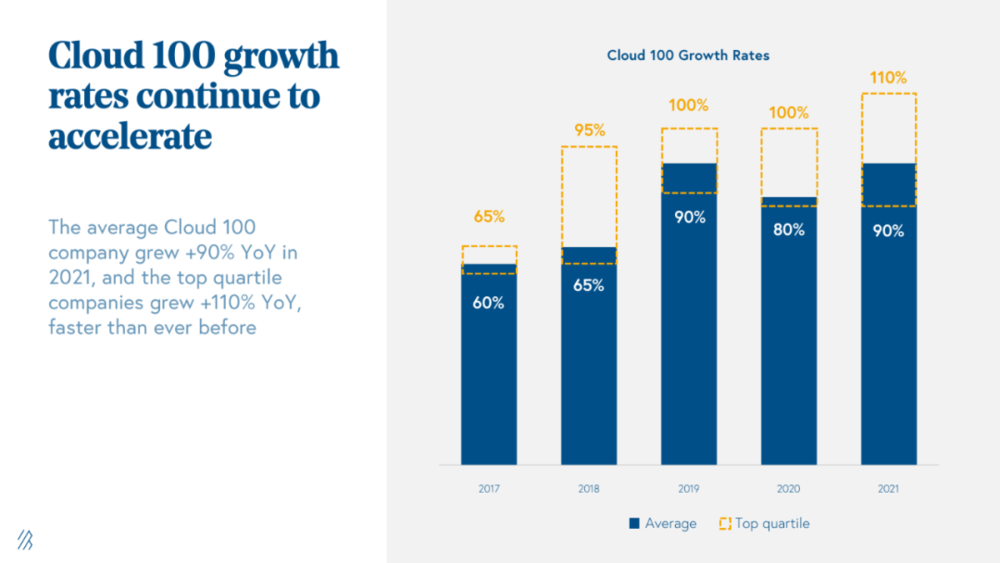

另外我们可以看到,入选Cloud100的云企业服务公司体量变得越来越大,但业务增速反而也变得越来越快。2017年Cloud100企业业务的年平均增速是60%,但是在2021年,这帮公司的业务年增速达到了90%,头部的前25%年增速是110%。

我认为其背后核心的驱动力,就是越来越多云软件的采购决策者正在从企业层降到业务层又降到个人层,这种趋势让软件的传播和销售变得更简单。

三、投资者为何要关注云服务行业

关于云服务公司的市场空间,我曾经总结过两个简略的公式:

$TAM = f(Scale, Penetration, # of Service, $ spending)

Market Cap of Top SaaS Company = f($TAM, concentration)

我们从云服务的整体来看,它的TAM(潜在市场空间)是关于潜在用户规模,渗透率,单个用户使用的服务数量,单个服务的付费金额等要素的一个函数。进一步简化来看,TAM应该是后面四项的乘积。

而对于头部的云服务公司来说,它的市场天花板则是TAM和市场集中度的一个函数。

如果我们将上文的一些观察代入到这两个公式中就会发现,由于购买决策者由企业向个体的迁移,云服务的整体市场空间以及渗透率都在上升,单个用户购买服务的数量也在上升(一个用户可以同时使用云盘、云协作、云设计、日程管理服务),这些转变带来了TAM的上升。而垂直领域头部公司产品云化带来的网络效应、传播特性,以及用户对于标准化产品的接受度提高,都将带来市场集中度提升。这意味着云服务领域将出现更多值得投资的巨无霸。

为了进一步回答这个问题,我们再来看几个数字:

1. VC行业可能迎来周期性波动

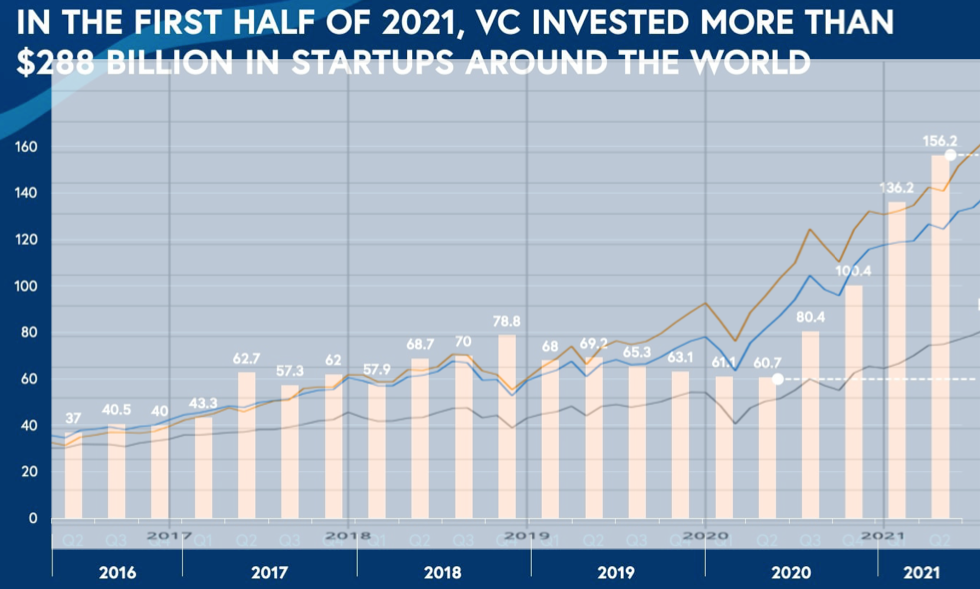

过去的六年里,全球的VC行业经历了一些短期震荡,从2016年开始,很多人都在喊行业进入了“资本寒冬”。但从2020年的Q3开始,VC的投资活动重新进入了快速增长期。

去年上半年,全球VC的投资额达到了2880亿美元,为历史之最。这不难理解:各种突然出现的结构性变化催生了很多新机会。我们在过去一年的切身感受也是如此,投资节奏和投资金额都在快速上升。

这种上升趋势是可持续的吗?

我差不多是从2015年开始做投资的,能明显感受到在中国的VC环境里有两个比较冷的时候:一个是2016年,另一个则是从2018的下半年到2019年。这个周期其实和二级市场的指数非常接近。

如果我们把VC行业投资额和二级市场指数的变化趋势放在一起,可以看到VC行业投资额的变动往往会比二级市场慢一到两个季度,但是二者的变化趋势非常雷同,这证明二级市场的情绪会延迟传导到一级市场。

我们知道美股二级市场自2020年3月份暴跌之后一直在往上走,但是持续疯涨的趋势在过去2个月已经突然刹车。纳斯达克自2021年11月底新高之后,目前已经跌破了半年线的支撑。而这份悲观情绪预计很快就会传导到中美两地的一级企业服务市场投资中。

这种情绪会直观的反映在对企业的估值倍数上,这意味着我们需要去寻找增长更为稳定,更具有抗周期风险能力的行业。

2. 云服务增长迅猛

BVP过去几年都发布了名为Cloud 100的云服务行业调研报告,统计了云服务领域内的独角兽公司,以及行业的整体发展趋势。这份报告为我们研究云服务提供了非常详实的参考。

从发展趋势来看,2008年LinkedIn作为第一个跟企业服务相关的独角兽出现。而到2021年,全球范围内已经有了大概150家估值超过10亿美金的云计算服务公司。这个行业孕育着巨大的投资机会。

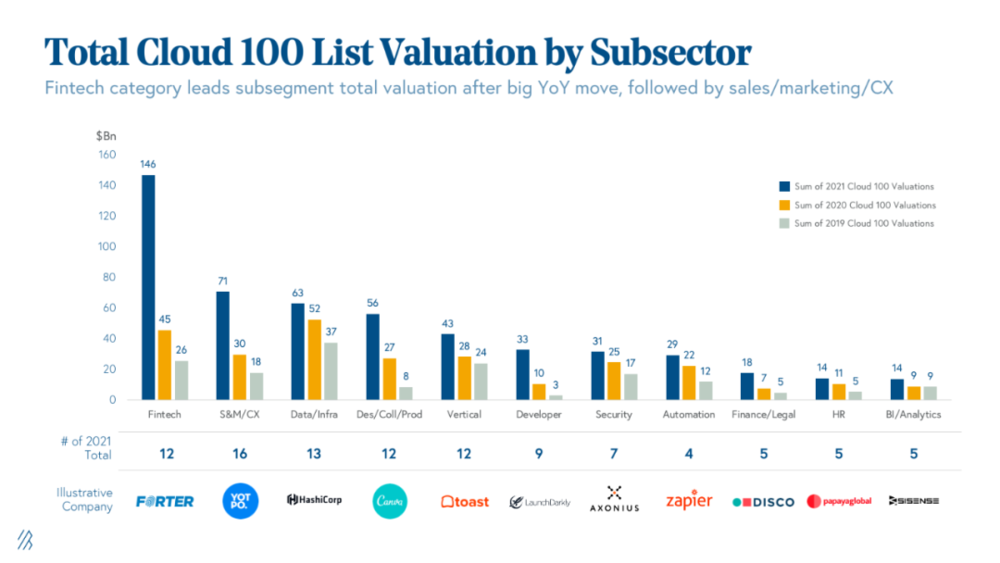

上图的列表将跟云计算有关的独角兽公司进行了分类筛选。我们可以看到,在过去的3年时间里,跟云计算有关的独角兽公司主要出现在4个垂直领域里:Fintech(金融科技)、S&M/CX(销售,市场以及用户体验)、Data/Infra(数据和基础设施)以及 Des/Coll/Prod(设计和协作相关)。其中市场份额最大的是金融科技服务,它的市场总价值涨幅也最为显著,从2019年的260亿美金涨到了2021年的1460亿美金。

另外我们再看一下Cloud 100榜单中企业的平均估值, 2016年,它们的平均估值大概是11亿美金左右,到了2021年,平均估值涨到了52亿美金,整个行业都获得了近4倍的增长。

3. 云服务是优质的投资标的

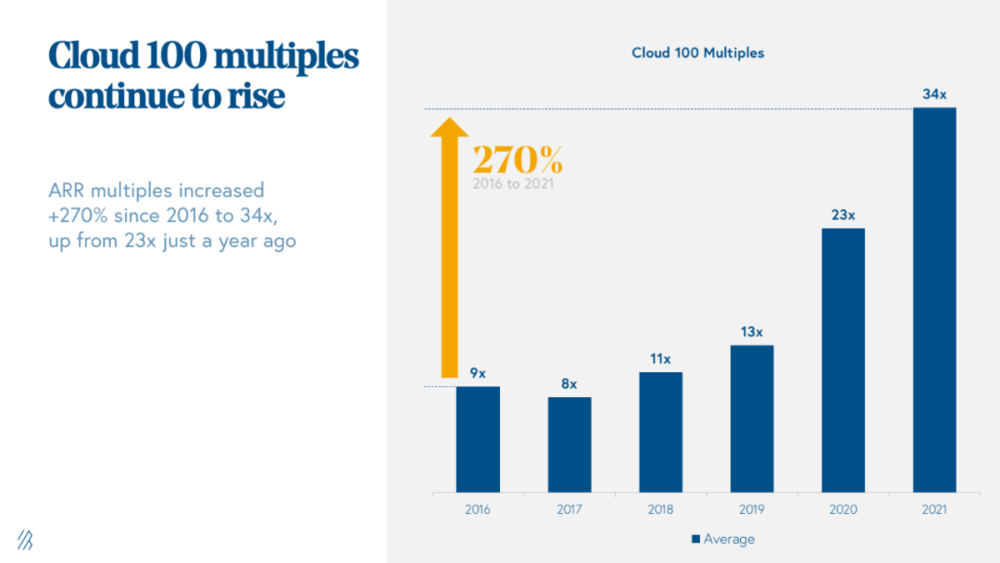

从上图我们可以看到,云服务公司估值增长的驱动力,除了本身的业绩的增长外,还有整个一级市场对这类公司的估值倍数的增长。

在2016年,云服务公司的估值大概是ARR的9倍,然而到了2021年,这一数字已经涨到了34倍,这是否意味着高估值的背后存在着巨大泡沫,而使得这一行业不再是良好的投资标的了呢?

为了回答这一问题,我自己做了几个计算。

在真实的场景中,Cloud 100榜单中的公司2016年的总市值大概是990亿美金,到了2021年,这些公司的市值是8680亿美金。如果我们以这100家公司的市值做一个指数基金,而我们恰好在2016年投资了这个基金,那到2021年我们的IRR是54%,这是一个非常牛X的数字。当然就像前面所说的,这个数字背后本质上有市场流动性泛滥带来对估值中枢的转移。

那我们假设整个市场行情倒过来,在2016年这些企业相对于ARR的估值倍数为34倍,而到2021年整个市场行情下滑,估值倍数只有20倍,那会出现什么情况呢?我简单算了一下, IRR是6.4%,不好,但是也没有坏到不可接受,前提是如果这些公司有可持续的现金流和增长,且他们的业务产品是企业客户的刚需,那么他们就可以永续经营,等待资本市场认可的时间窗口。

第三个计算,我假设这个市场的估值中枢不变,一直按9倍ARR来进行估值,那在2021年整个市场的估值大概是229.8亿,那我们投这些公司的IRR大概是18.3%,从一个指数的角度来看这个数字其实是不错的,因为决策的前提是“无脑选择了头部优秀云服务公司进行投资”。

所以结论是,即便刨除市场流动性泛滥带来的溢价,云服务市场仍然是一个很不错的投资标的。

四、对于云服务投资的六个猜想

在分享的最后,我们来具象化一下今天的主题,关于云服务行业里面投资逻辑我想试着提出六个潜在投资逻辑的猜想。

1. 场景化的工具将和专业化工具分庭抗礼

这本质上是一个傻瓜相机的逻辑。

我们在这里简单举几个例子,Canva在替代photoshop的功能,Figma在替代Adobe XD的功能,Repl.it在学生群里面替代了visual studio的功能,airtable在很多生产力环境下替代了Excel的功能。

从本质上来看,绝大多数用户在使用软件时,目的是为了解决某个特殊场景下的具体问题,解决这个问题并不需要100%的功能堆叠。

针对场景解决问题,可以帮助我们提高软件的标准化程度,并且某个具体场景下的模板是可以被穷尽的(Canva收购模板公司的目的所在),被穷尽的模板将极大地降低用户使用产品的门槛,这进一步扩大了目标用户的用户量和渗透率。举例来说,如果所有人都要去学visual studio才能写代码的话,世界上程序员是很有限的。而现在,我家的小朋友在上核桃的编程课程,核桃后是scretch这种图形化的编程。如果一个7岁的小朋友都能编程,那编程工具的用户规模将大幅度扩张。

继续来说,由于云原生和协作的特性,会加速这些优秀软件的传播速度,同时资源、用户使用数据、第三方的插件和模板市场的丰富度、协作网络的接受度(类似于社交软件的接受度),会抬高终端使用用户的切换成本,让头部的公司可以形成事实垄断。

所以我认为可在线协作的场景化工具,将来会和专业化工具分庭抗礼,虽然在很多非常专业的项目上它们还无法完全替换,但是在低度使用上场景化工具已经能做得相当好了。

2. 低触达、高优先的环节将诞生更多机会

我给这个猜想起名叫做背锅逻辑。

我们先理解一下什么叫低触达高优先。低触达是指这个功能本身不是企业的核心业务,企业也不愿意去分配额外的资源做相应的开发。高优先是指这个功能对企业核心业务有至关重要的影响,就如果这个功能宕机了,会严重影响我核心业务的开展。这种服务就像一个锅,对企业重要,出了问题很要命,但对企业业绩贡献不大,他们不愿意背,所以希望能找到一个专职背锅侠。

我举两个很简单例子。

第一个叫okta,它是一个做统一认证的公司。比如一家公司里的普通员工和用户可能同时要用到二三十个软件,每个软件都有安全和登录系统。用户如果在每个软件上都用同一套用户名和密码,会有安全风险,而如果每个软件都单独设置一套用户名和密码,管理起来就很麻烦。okta的服务是为企业用户做了一个统一认证,让企业用户可以管理使用者的权限。哪些用户,哪些级别能做哪些事和不能做哪些事情,企业可以统一来管理。

在这个场景里面,登录并不是企业的核心业务,它是一个场景非常小时间又很短的需求,但是登录这个动作对于企业的账户管理,对企业的安全性,对业务开展又很重要。这就是低触达、高优先的场景。

第二个例子是stripe或支付宝。对于电商公司来说收钱本质上并不是他们的核心业务。电商的业务情况更多的取决于客户营销好不好,获客做的好不好,产品好不好。但是你钱收不上来,又会对核心业务造成极大的影响。所以对于电商公司来说,收款也是一个低触达、高优先的环节。

我认为,在上述这种低触达、高优先的环境里面,企业最终会根据它的成本、体验、安全感来做一个综合的考量。从结果来看,如果市场上有足够优秀的产品选择的话,我们会看到越来越多的企业愿意采购这类的服务,这也是很多PaaS平台提供服务的根本逻辑。

所以在寻找PaaS行业机会的时候,我的一个很核心的方向就是要找低触达、高优先的环节。

3. 虚拟化技术将会吃掉基础设施层的利润

我称其为二房东逻辑。

我们看整个云服务的发展,从 On-Premises到IaaS,到容器即服务,到PaaS,到FaaS(function as a service),整体演进历史可以被总结为:企业越来越关心自己的核心业务,越来越不用维护底层和业务无关的基础设施。

在最早我们得自己搭服务器或者到电信运营商去买服务器。到了IaaS时代,企业不用自己去买服务器去建机房了,但是仍然需要做很多开发的工作,基建和研发成本还是比较高,但通过服务化的进程,降低了它们的搭建服务器的进入门槛和成本。

而在当下,通过虚拟化和容器化的技术已经实现了无服务器计算,对前端使用具体功能的企业来说,它们可以实现零运维,可以弹性计算资源,在此基础上,他们可以只关心自己的业务逻辑。

对于处于中间的FaaS服务商来说,由于他的服务使用者是业务方,所以他可以掌握大量的数据,进而掌握用户习惯,继而通过不断地调优来提升产品的底层性能;它的后端又实现了封装和弹性计算,对IaaS供应商实现规模化采购。在这两者的共同作用下,它可以形成对竞争对手的规模竞争优势。

这个逻辑里已经有一个被证明很成功的例子,就是Snowflake。Snowflake现在的毛利率大概是55~60%左右,它的前端使用者并不关心自己的服务最终是部署在AWS,还是Google,还是Microsoft上面。这个时候Snowflake就是这些企业用户的二房东,他向IaaS的服务提供商租用计算资源,经过自己的“精装修”,再把可以实现具体功能的服务提供给他的终端用户。在这个逻辑里面,Snowflake本质上是跨了SaaS加PaaS加一部分的IaaS。

除了Snowflake以外,包括Repl.it、Dark,AWS Lambda都在做类似的事情。这些服务提供者依靠服务形成规模优势,成为IaaS层的入口从而去挤压IaaS层的利润,这非常类似于曾经自如在租房市场上干的事。

4. 中国工程能力卷全世界

这个逻辑叫做“卷卷更健康”。我来举两个企业的例子。

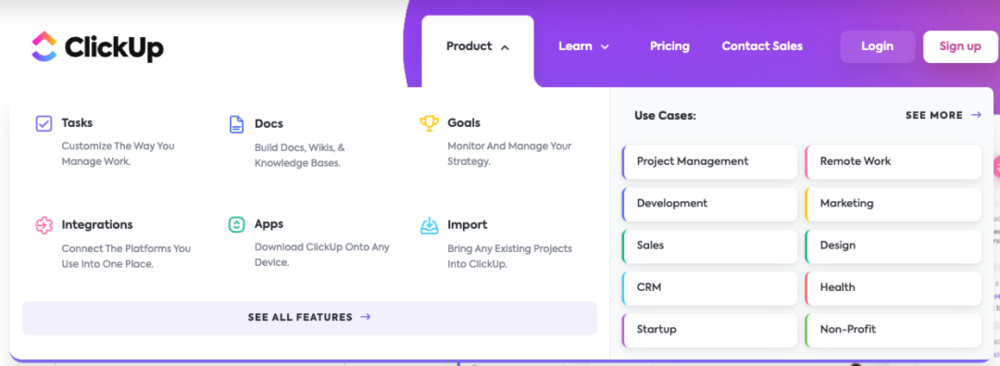

第一家企业叫ClickUp,它2018年的年底才成立,只用了三年时间估值就达到了40亿美金。它的业务逻辑叫做all in one,直观来看就是把我们能想到的SaaS服务都融到一个产品里面,或者我们也可以称其为针对企业用户的“一站式服务”。

上图是它的产品界面,你可以看到它集成了项目管理、开发、销售、CRM、设计、法务甚至还有EMAIL以及企业社交软件。虽然它功能都有,但收费并不高,最贵的企业版单用户每个月也就是19美金。19美金你可以理解为是一个单功能的美国普通SaaS服务的收费标准,所以它的宗旨就是All in one APP, and price for just one APP,用超低价格加一站式服务来卷死其他的SaaS公司。

第二家公司叫做Freshworks,这是印度一家做企业销售服务的SaaS公司,这家公司在去年上市,目前市值是150亿美金左右。我要以这家公司举例的核心原因在于它的运作模式,它在美国只有销售办公室,而产品研发部门都是在印度。所以它的人力成本比大部分的美国SaaS公司都要低。

既然印度可以有这样的公司,那我认为未来在中国也可以有这样的公司。它可以在中国开发,在企业服务和云服务目前接受度更高的欧美市场来销售,用目前中国的工程能力和工程师人力成本红利去卷全世界SaaS。

5. 云原生驱动基础软件及开发者工具革命

这个逻辑相对比较好理解,本质上就是一个技术革命的逻辑。

移动互联网发展带来了数据爆炸和场景延伸,使得我们原本所依赖的那些基础软件和开发者工具在某些特性已经过时。

每一个代际更迭的时候,就有新一代软件革命的机会。这个里面比如说像PingCAP和TiDB,它诞生的契机就是移动互联网发展,带来了对云原生分布式数据库的需求。

6. 庞大的用户量意味着庞大机会潜力

这个和C端的投资逻辑比较像,本质上是个渗透率逻辑。

这里面有几个尚未被证明,还在证明过程中的例子:一个是POSTMAN,一个是蓝湖,还有一个是我们投资的Apifox。

POSTMAN现在在全球有2000万的用户,意味着它已经覆盖了全球接近一半的职业程序员,这能证明它提供的服务是程序员的刚需。基于程序员刚需这个前提,它将来有两个想象力:第一个,它的核心功能和系统网络本身就可以收费;第二个,基于它的用户所提交和托管的API,它是否能再做一个API Hub。这两个或许是POSTMAN未来的潜力点。

当然这背后最基础的核心逻辑,就是他们掌握了大量的用户,且成为了这些用户依赖和喜欢的生产力工具。而拥有有庞大用户且优秀用户粘性的软件,本身就意味着生命力。

以上是我关于云服务的六个猜想或者说核心投资主线。让我们过5年再看看,有哪些猜想会被证伪,有哪些猜想会茁壮成长。

参考资料

[1] BVP/Memos/Toast

[2] BVP/2021 Cloud 100

本文来自微信公众号:XVC收藏夹(ID:XVCfavorites),作者:陆宜(XVC合伙人)