本文来自微信公众号:白鲸出海 (ID:baijingapp),作者:zhaolisa,原文标题:《“Lululemon”做运动鞋你是否买单?我问了92位月薪1w+的小姐姐》,头图来自:视觉中国

前几天,不少同事在朋友圈刷到了 Lululemon 的广告,Lululemon 开始做运动鞋了。

作为一个在前有 Nike、Adidas、PUMA 等运动品牌占领用户心智情况下,用 20 多年做成了市值超过 350 亿美金的多品类运动品牌,Lululemon 演绎了一段“后起之秀一鸣惊人”的热血故事。发展至今日,Lululemon 也变成了前浪,承受着保持增长的压力。

做运动鞋品类,还有什么可为?

近日,Lululemon 在 3 月 28 日推出一款慢跑鞋,正式进入运动鞋赛道。通过相关新闻以及品牌官网介绍可以看到,Lululemon 的这条产品线主要有以下特征:

1. 专为女性设计。Lululemon CEO McDonald 表示,品牌会以当年开辟服装业务的思路开辟鞋类业务,一是通过产品抓住用户未被满足的需求,二是女士优先(首先为女士打造产品)。Lululemon 的计划是 2023 年推出男鞋,同时继续拓展女鞋的类别。

2. 首发的 blissfeel running shoe 是一款慢跑鞋,售价 148 美元(合人民币 940 元)。而这条产品线上实际共有 5 款鞋,预计会陆续发售,除了慢跑鞋,还有低帮、中帮的日常健身鞋(workout shoe)、训练鞋(training shoe)以及运动后用的拖鞋。

根据官网介绍,设计这条产品线的过程中,团队扫描了超过百万的女性脚型,而首先推出的 blissfeel running shoe 将会有 3 个亮点,合脚、鞋底柔软、轻巧。

3. 新款产品将仅仅在美国、中国以及英国的指定门店及指定线上渠道销售。

从对外发言中看得出来,Lululemon 对拓品到“鞋类”赋予的期望远高于之前的品类拓展,虽然 CEO 表示其发展思路和 24 年前一样,但 Lululemon 如今是在 Nike 等运动品牌最擅长的类目下搞事情,鞋类究竟是否可能成为 Lululemon 的又一增长点?等待市场验证。

比男性增长更快的女性运动鞋市场,Lululemon是否有机会?

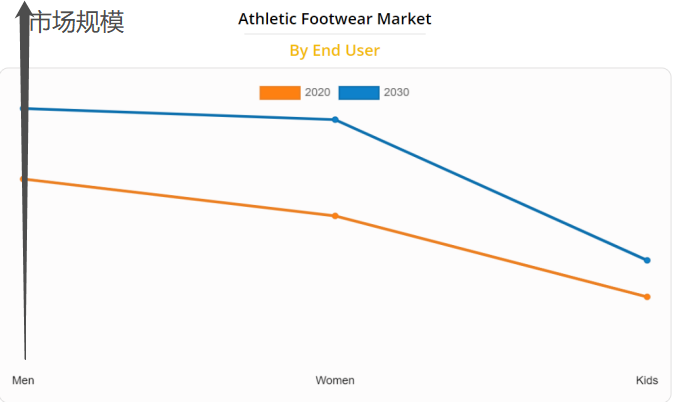

根据 Allied Market Research 2021 年 12 月发布的报告,到 2030 年,全球运动鞋市场预计将以 4.2% 的年复合增长率扩大,其中女性运动鞋市场的增速将高于男性市场,这对要做女鞋的 Lululemon 是个利好。

但对于很多企业来说,选择进入的都会是一个增量市场,但能否从其中拿到自己的市场份额,更多还是你做的产品,消费者买不买单。

针对于 Lululemon 在产品介绍中提出的几大产品亮点(鞋底柔软、合脚、轻巧),笔者请身边的年轻女性做了一个小调研(范围划定在月薪 1w+),问题设置如下:

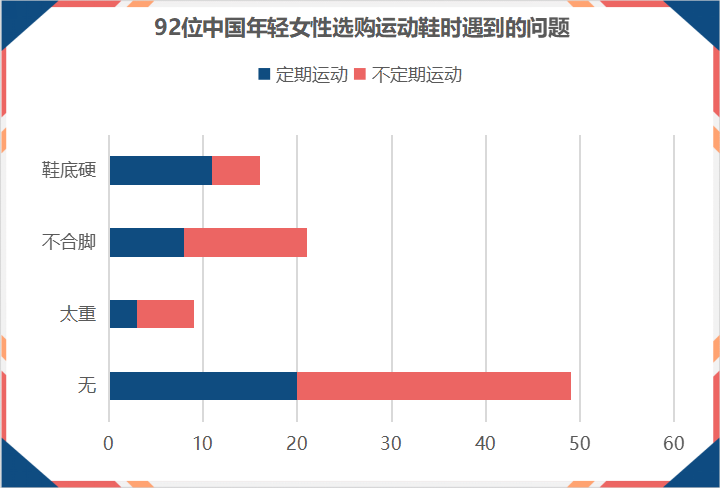

在亲朋好友、同事们的帮助下,笔者拿到了 92 份有效答案,统计结果如下表。首先可以明确,即使是购买信任度较高的品牌,消费者在使用过程中也出现了各种问题,其中不合脚是参与调研的女性最常遇到的情况,有运动习惯的女性朋友们更常觉得运动鞋鞋底不够软。

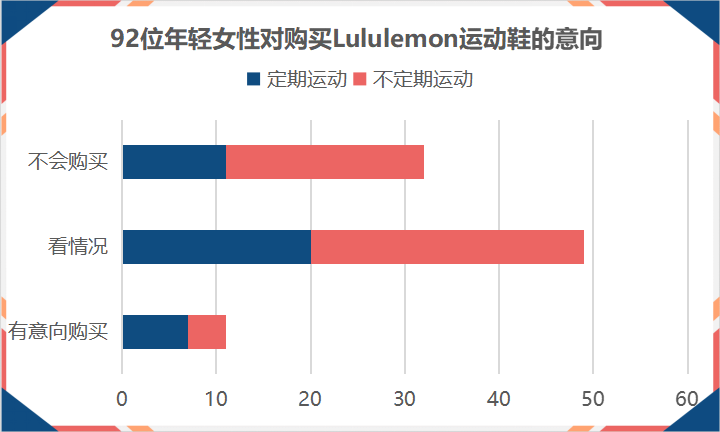

值得注意的是,92 个参与调研的女性中,有 49 个认为她们选购的 Nike、Adidas 运动鞋足够合脚、轻巧、鞋底够软,选择该选项的人群占比最大。虽然小范围调研结果不足以支持下结论,但有 32 位受调研用户明确表示即使 Lululemon 的运动鞋聚焦 3 大痛点,也无意向购买,主要原因是有价位更低、在运动鞋领域更有积累的品牌完全可以满足自己的需求。

而选择视情况而定的用户主要考虑到鞋子价格仍然偏贵,因此会根据款式、颜值来做决定,另外也有人明确指出,不是专业做运动鞋、没有专业运动员背书,是她们看持中立态度的主要顾虑。

综上能够判断,Lululemon 锁定的用户痛点的确存在,但针对痛点的解决方案是否足够吸引人,可能要打一个问号。

目前,Lululemon 的线上渠道中只有微信小程序开放了购买通道,但笔者没有找到有关销量或评价的信息,而小红书上的一些测评褒贬不一,因此只能从调研的角度来看,顺便验证下自己的想法是否和多数人一样。因为看到新闻的时候,从笔者的角度,Lululemon 的女性鞋履类目,存在价位不够吸引人、差异点不够明确的劣势。

我们用一款价位相似的 Nike 公路女鞋做对比。在价位相似的前提下,Nike 的这款鞋运用了 Nike Flyknit 和 Nike React 技术,前者是鞋面技术,这是一个比较大的变革性创新,有助于鞋面与人脚更加贴合,后者是鞋底技术,最早用在篮球鞋上,为了达到缓震、增强抓地力和耐用性的效果。

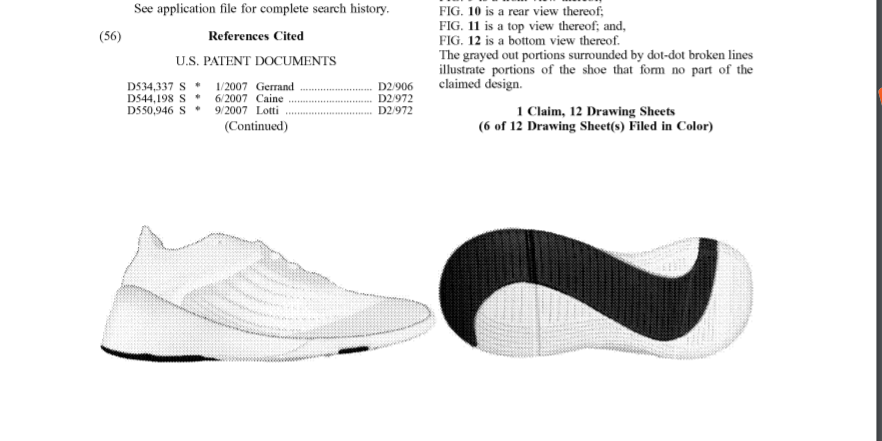

相比之下,目前 Lululemon 对外公布了 3 个鞋类专利,一个是外观专利,另外是分别针对鞋底和鞋面的 2 个技术专利,以解决我们在第一部分说到的 2 个痛点。但正如上文所说,在早先就推出产品来解决类似痛点的其他品牌面前,Lululemon 的鞋子能做到水准以上,但长处不够明显。因此笔者推测 Lululemon 运动鞋短期内恐怕只能起到巩固原有用户粘性的作用,也就是用户在购买瑜伽裤这样的经典产品,同时顺便带双运动鞋。

但还想强调的一点是,当用户消费的时候,需求自然是第一位,对应的是产品力,但做购买选择时,胜出的依然可能会是那个将品牌理念植入消费者脑中的“优胜”品牌,例如有没有一个专门服务女性运动场景的鞋履品牌。

整体看国内的运动鞋市场,有 Nike、Adidas、也有李宁、安踏,大家都在讲专业、讲科技,但除了 Nike 在这两年拍了一系列宣扬女性力量的广告,并没有哪个品牌专门定位女性运动鞋品。但这个机会是早已经将品类拓展到男性用户、拓展到健身器材的 Lululemon 的吗?也不一定。

不断探索新机会点,却忘记了“守江山”?

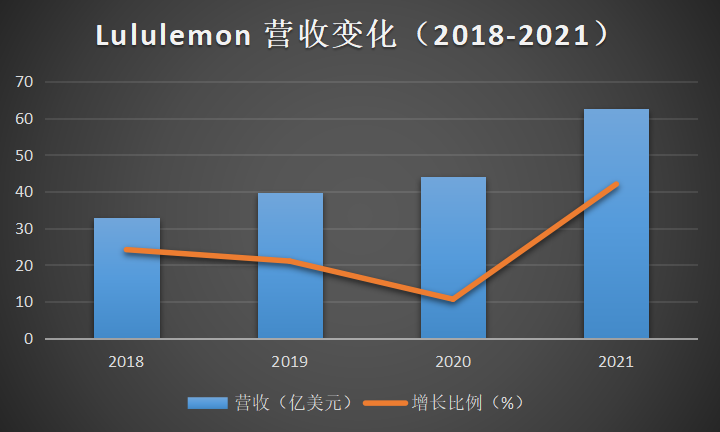

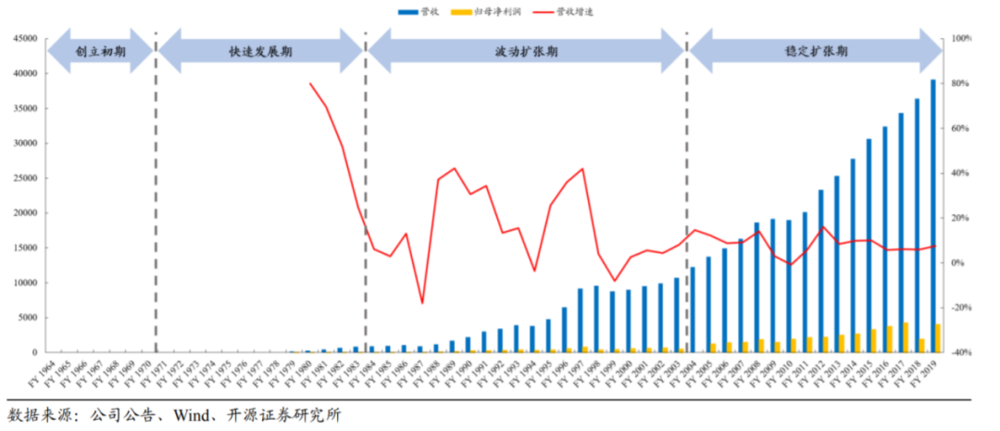

近年来肉眼可见,Lululemon 的国际扩张速度变得更快,产品线也越铺越多,包括今年开始做运动鞋,Lululemon 似乎在做着各种尝试。对比 Nike 在成长阶段的营收增幅,基本可以判断,Lululemon 进入了波动扩张阶段,高调扩张和各种尝试都无可厚非。但在财务数据和增长势头都很不错的状态下,也能看到 Lululemon 在发展中的迷茫。

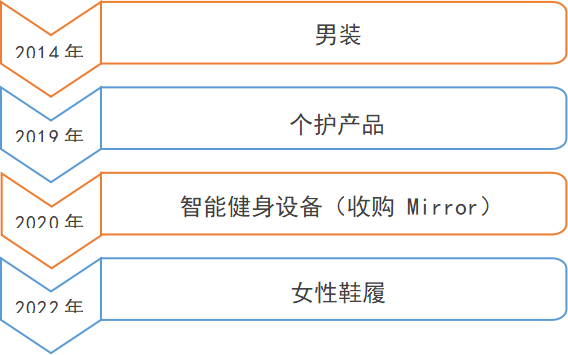

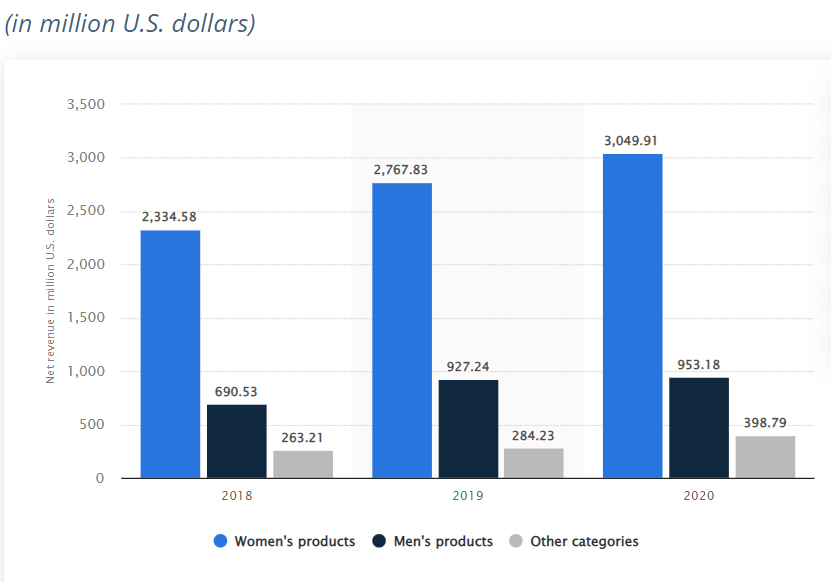

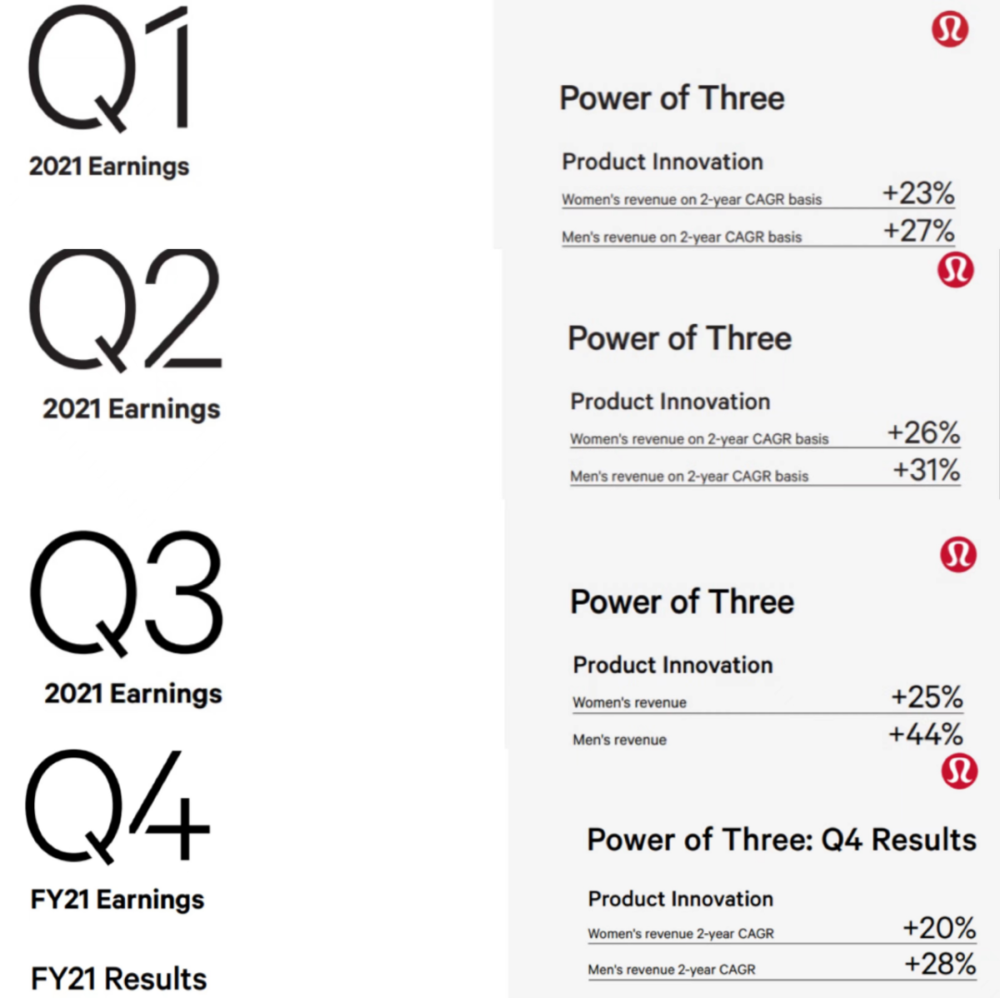

Lululemon 的男士产品业务在一开始确实不被看好,但最近几年,局面变得不一样了。从这 2 年的男装增速和营收来看,营收翻一番的目标甚至会提前实现。2021 年开始,Lululemon 男装销售额的增速连续 4 个季度超过女装。现在 2021 年年度还未披露,但估计男装营收能够达到 10 亿美金上下。

男装线的发展之所以能相对稳定,在笔者看来有 3 个原因:

1. 男装线也打造出了创新产品。随着 Lululemon 将产品线从瑜伽这个偏女性向的运动场景扩展到休闲类别,男装线就有了更多发展空间,比如其推出的 ABC 长裤,主打的就是休闲商务风,这个系列的裤子成了爆款,让更多男士接受了 Lululemon。后来,Lululemon 对 ABC 长裤进行了升级,也推出了另外的一些休闲、通勤、办公室场景的男装,这让不少男士逐渐将 Lululemon 视作进阶版的优衣库。

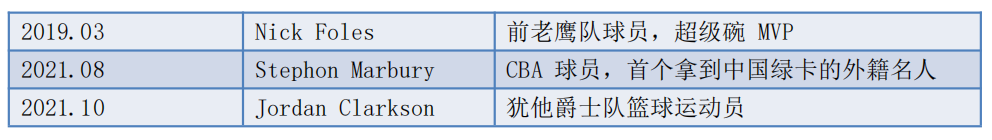

2. 名人引导。虽然很少找影视界典型的娱乐明星做代言,但为了吸引男性用户,Lululemon 还是签约了一些重量级的男性运动员作为品牌大使。

3. 把握品牌原有优势,继续抓住女性消费者,由女性消费者为男性产品线增加营收。2019 年的时候,Lululemon 关闭了 2 家只卖男装的线下店。Lululemon 放弃了男女装独立的思路,而是男女装一起卖。据 Forbes 报道,Lululemon 40% 的男士服装销售额都来自为伴侣购物的女性。Lululemon 一心想摘掉女性向标签,到后面却发现可以走迂回路线,即使继续聚焦女性需求,也可以提升男性产品线销量。

这也可能是 Lululemon 这一次横跳回女性运动鞋的原因。男装品类的确能给 Lululemon 带来更多营收,但在讨好男性的同时会不会让原有的女性降低对品牌的感知?这可能是 Lululemon 不愿看到的。

Lululemon 男装产品营收不断上升的同时,女性产品的营收占比仍然在 70% 左右。男士产品线想做到与女装对等可能还要等很久,而 Lululemon 早已不是那个一心为女性打造最好的瑜伽裤的品牌了。

智能健身设备也是 Lululemon 很大胆的一次尝试,2020 年 Lululemon 收购 Mirror 的时候,安踏体育以 4.2 亿美元将主打跑步机的品牌 Precor 抛给了 Peloton。虽然 Peloton 也陷入瓶颈,但家庭健身场景一直被看好。Mirror 硬件售价为 1495 美元,与 Lululemon 主打的高价值群体较为吻合,同时也可能成为 Lululemon 触达用户的另一种方式。不过 Lululemon 在 2021 年 Q3 财报发布时,下调了 Mirror 的预期年营收。

看得出来,在寻找新机会点的路上,Lululemon 有自己的思考,但除了男士产品线初见成效,其他发力点还未掀起太大水花。

扩张中,品牌文化开始“变味儿”了?

Lululemon 一直以来以“全员巫师化”的线下门店与包容性的品牌价值观吸引了很多忠诚用户,其营销方式也成了品牌广泛学习的模板。

但笔者也注意到一些认为 Lululemon 正在失去初心的观点。主要的质疑在于,Lululemon 的品牌文化带来了品牌溢价,让用户愿意为其高价产品买单,但是在 Lululemon 市场快速扩张、产品线越铺越大的过程中,注意力难免分散,一些原先坚持的精神或做事标准大打折扣,让部分用户感到失望。

比如,门店店员不再有之前的朝气或者过分要求员工展现正能量给员工带来压力。再有就是品牌的提价行为,McDonald 在财报发布时的电话会议中表示,2021 年 Lululemon 对部分商品提价是为了减少一些生产成本的压力。但是在 Lululemon 本身就比同类产品价位高出不少的前提下,即使稍稍提价都会显得扎眼。

元气资本在《包容性与利己主义:Lululemon的“双重人格”》一文中表达了这样的观点,品牌文化带来的品牌溢价有极值,一旦品牌文化被过度利用,品牌溢价反而会消耗品牌力。

从目前的增长战略来看,Lululemon 依然把握女性消费者,通过拓展品类,满足她们在运动及生活各场景下的需求。Lululemon 在市场份额上的增长让人们喜欢将其与 Nike、Adidas 等大众品牌做对比,但 Lululemon 在价位上又明显高于这些品牌。

就像前文说到的,产品线增加、扩大市场都是一个品牌在波动增长阶段一定会有的行为,但同时要做的就是守住品牌原有忠诚用户。基于上面的一些负面评价,维护好自己的产品力、维持住自己的品牌定位,可能要被放在更重要的位置,毕竟打江山易、守江山难。

本文来自微信公众号:白鲸出海 (ID:baijingapp),作者:zhaolisa