本文来自微信公众号:读数一帜(ID:dushuyizhi007),作者:王立峰,编辑:陆玲,原文标题:《上市快两年了,金龙鱼的米面油生意还是这么难》,头图来自:视觉中国

上市快两年了,金龙鱼(300999.SZ)的农产品和食品加工生意还是非常难。

2月22日晚间公布的业绩预告显示,2021年金龙鱼实现营收2262亿元,同比增长16%;同期实现扣非后归母净利润49.97亿元,同比大幅下降43%。增收不增利的困境明显。

这一困境凸显了金龙鱼米面油生意的艰难:上游的小麦、大米等原材料在涨价,下游的米面油价格提不上去。以厨房食品来说,业绩预告称:“虽然公司上调了部分产品的售价,但并未完全覆盖原材料成本的上涨,利润同比减少。”此外,饲料业务方面,大豆采购量和压榨量同比下降,也造成了公司利润的下降。

公告还指出,导致2021年利润下降的另外一个原因,是“为套保大豆相关业务的衍生金融工具产生了一些损失”。业绩预告没有披露全年套期业务的损失情况,不过公司财报显示,2021年上半年该等业务的损失接近20亿元。公司认为这些是公司正常经营所需。

机构曾对金龙鱼的业绩抱有极大的信心,就在一个月前,机构普遍预计其年度净利润有望超过80亿元,实际不足50亿元。受到这一明显低于预期的业绩预告的冲击,周三金龙鱼开盘后低于大跌超过9%,截至收盘,报收于54.36元,跌幅4.45%,总市值跌破3000亿元。

金龙鱼是国内最大的农产品和食品加工商之一,可以向消费者提供大米、面粉、面条、色拉油等众多厨房食品;除此以外,金龙鱼还销售一部分饲料产品。总括来看,前者占营收的约60%,后者占营收的比重约40%。

一、与同行相比,金龙鱼的生意有多难?

按照全年2262亿元的营收预计,金龙鱼去年的营收是贵州茅台的一倍还多(贵州茅台预计2021年1090亿元),但是贵州茅台全年实现归母净利润约520亿元,大约十个金龙鱼的体量。

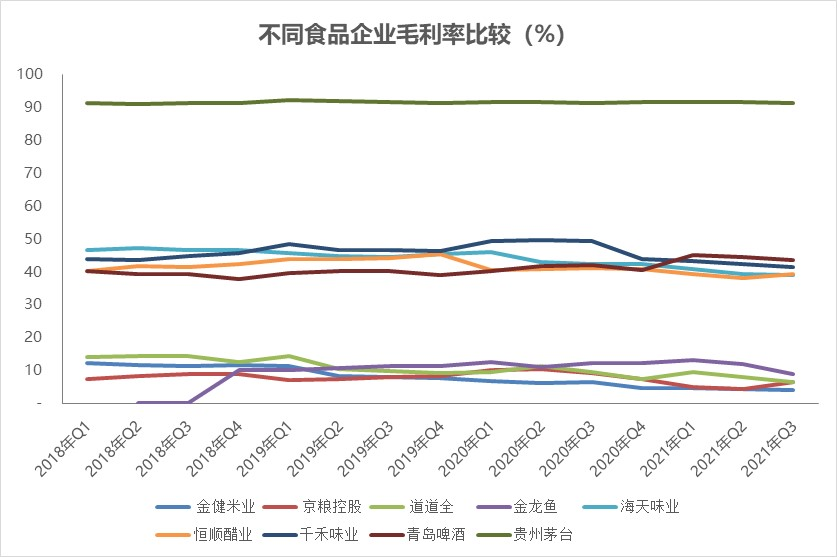

这一数据凸显金龙鱼盈利能力的低下。透过毛利率这一数据可以很明显的看出不同上市公司之间盈利能力的高低。下表列出来A股部分食品企业2018年以来的毛利率信息。

不难看出,整个食品企业毛利率梯队分层极其明显:上层是贵州茅台为代表的白酒企业,腰部是海天味业为代表的食品加工企业,最底部是以金龙鱼、道道全、京粮控股等为代表的粮油企业。

这些粮油企业的共性是毛利率非常低。毛利率的高低,反映企业产品市场定价能力的高低。过低的毛利率,意味着金龙鱼等粮油企业在面向消费者的时候,定价权不足,更无法将其上游原材料的涨价压力向下传导。如其在业绩预告中所称的那样。

从市场份额来看,金龙鱼在米、面、油等领域市场份额实际是国内第一。据招股说明书,金龙鱼大米、面粉、食用油的市场份额分别为18.4%、26.7%以及38.4%,远远领先市场其他竞争对手。但是金龙鱼依然缺乏将市场转换为盈利的能力。

事实上,金龙鱼面向消费者定价权不足,一方面,与其所在的民生行业息息相关。但凡涉及民生领域的生活必需品,消费者对价格极其敏感。一旦提价,消费者将很容易的转向其他品牌生产商。如京粮集团的古船,中粮集团的福临门,以及道道全,山东鲁花等等。

另一方面,跟行业门槛有关。这一行业不存在什么竞争门槛,主要靠规模取胜。除了上述京粮控股、道道全等是金龙鱼的竞争对手,实际市场上还充斥着众多的小型厂商,他们也在不同程度蚕食金龙鱼们的议价能力。

二、无债务不扩张

金龙鱼的财表报表充满着一些矛盾。在并不缺钱的情况下上市融资139亿元;账面超过500亿元的货币资金,依然大手笔带息借款融资超过800亿元。经营性现金流方面历来也非常稳定。在毛利率不高的情况下,每年支付巨额利息费用于业务扩张。

一个可以借鉴的角度是,由于毛利率过低,影响股东回报,金龙鱼、京粮控股以及金健米业、道道全等粮油企业往往通过维持高杠杆来扩张业务和提升股东盈利。

以2021年前三季度为例,前三季度金龙鱼的总资产扩张了168亿元至1959亿元,但是这部分资产的扩张主要来自债务的扩张,其中短期借款增加了111亿元,长期借款增加了52亿元,二者加在一起几乎就是当年的总资产净增加额。

这一操作带有明显的两面性。从ROE(净资产收益率)角度,在毛利率较低且资产周转能力(反映经营效率)受限的情况下,的确可以通过提升杠杆让ROE维持在一个相对好的位置,但是代价也很大——沉重的利息费用。

从业绩预告的数据来看,截至2021年底,金龙鱼的资产负债率再次升至了58%,位居高位,金龙鱼过去几年的资产负债总体维持在60%上下的高水平。

看一下报表。截至去年三季度末,1959亿的总资产,其中725亿由短期借款驱动,占比37%,加上99亿元的长期借款,合计占比为42%。

大量借款带来高额的利息费用。以2020年刚刚上市的那一年为例,当年营业利润89亿元,利息费用就高达18亿元。换句话说,如果不是因为如此高的利息费用的话,当年盈利水平可以提升约20%。

从过往历史看,金龙鱼利息费用占税前的利润的比重一直较高。

后来随着金龙鱼上市,这一局面略有改观。从数据来看,差不多相同的经营效率以及毛利率格局下, 2020年的利息费用相比2019年下降了约10个亿。上市之初募集的139亿资金一度缓解了其债务的压力和需求。

然而这一利息费用下降的趋势未必能持续。2021年前三季度的利息费用与2020年前三季度相比大体持平,并未进一步下降。如果接下来业务规模进一步扩张,利息费用会不会再次攀升?

三、危险的套期

高杠杆之外,大量资金从事套期业务,凸显这家公司经营风格偏激进。

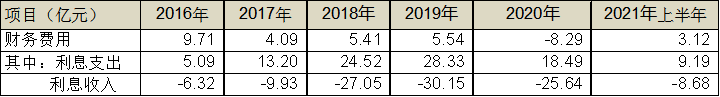

透过金龙鱼财务报表,一个很明显的趋势是高额的利息费用与利息收入共存,这意味着这家公司市场上长期以来存在着较为明显的利息“套利”组合。

具体来说,一方面通过大额定期存款等获取利息收入,另外一方面,大量负息举债的方式维持日常经营周转资金需求,最终目的是这部分利息收入不仅要满足覆盖当期高额借款利息支出,还需要满足套期、汇兑损益等额外要求。

但是这样的操作,不一定带来稳定的利润,且多数年份得不偿失。

数据显示,从2016年至今,只有2020年金龙鱼实现了8.29亿元的财务利息正收益(根据报表填报相关要求,下表的负数实际代表当期正收益)。

导致这一组合难以实现盈利的一个最重要原因在于昂贵的套期成本。

金龙鱼是从事食品加工行业里面少数投入大量资金从事套期业务的上市公司之一,其同行对手如道道全、京粮控股等虽有涉及但是业务规模远低于金龙鱼。从2017年至2021年上半年,金龙鱼在报表里面确认的累计套期成本就高达23亿元。

从2017年至2020年上半年,金龙鱼累计实现税前利润约为362亿元,也就说,前述23亿元的套期成本约占税前利润的6%。

随着业务规模整体扩张,金龙鱼套期业务也在增长。招股书显示,金龙鱼2019年套期的平均保证金越余额为10.84亿元;到2021年上半年,金龙鱼“其他应收款”科目核算的“押金/保证金”项目余额猛增至35.78亿元。

金龙鱼从事套期等交易的收益很不乐观,且波动剧烈。从风险管理的角度,虽然套期保值可以帮助公司转移和规避价格风险,但公司在开展套期保值业务时,依然面对套期保值交易本身所带来的各种风险,如基差风险、利率风险,乃至偏离套期保值宗旨的期货交易风险等。操作不当,将给公司带来巨额损失。

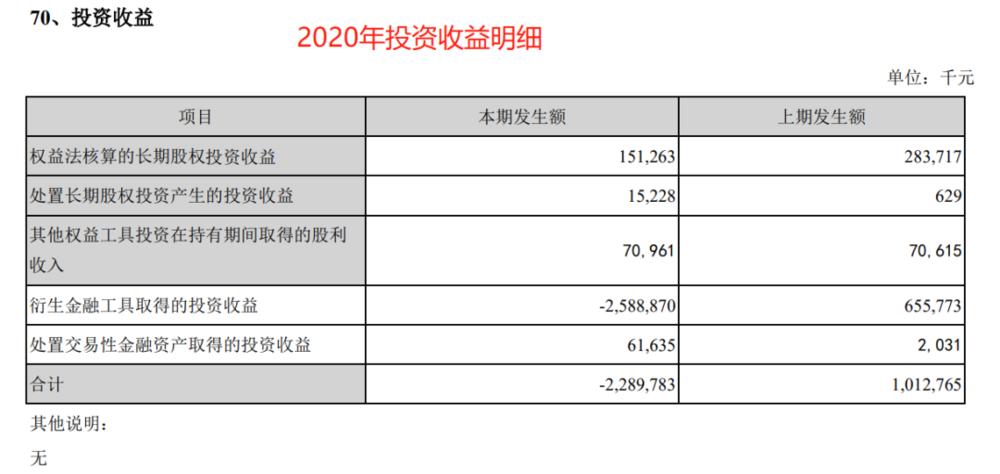

除了前述的套期成本,2020年,金龙鱼在报表中确认了合计22.9亿元的投资损失,其中就包含了25.89亿元的衍生金融工具投资亏损,相对2019年约66亿元的收益大幅下滑。

2021年上半年,金龙鱼再次在报表中确认了19.48亿元的衍生金融工具投资亏损(下图),对于2021年上半年盈利构成重大拖累。

本文来自微信公众号:读数一帜(ID:dushuyizhi007),作者:王立峰,编辑:陆玲