本文来自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:荆玉,头图来自:视觉中国

随着2021年中国人口增长出现了触顶的趋势,不少行业的发展逻辑得到了市场的进一步确认,家电行业的表现尤其鲜明。

家电行业咨询机构中怡康指出,随着人口和互联网红利走弱,我国家电行业的市场规模已经进入存量时代。可以看到,2021年至今,白电“双雄”格力和美的在二级市场已经被定出了低于20倍PE的悲观估值。

在此背景下,除了出海寻求增量外,整个家电行业中仅剩的是细分品类的结构性机会。其中具备成长潜力、且被资本看好的细分赛道,当属个护小家电。

公开信息显示,中国个护小家电的市场规模持续扩大,2021年实现总销售额达480亿元,相较于2017年的236亿元,五年时间内实现了翻倍增长。

且消费者收入水平的提升以及对个人健康、颜值的关注催生了个护小家电市场从简单的电动剃须刀、电吹风等,发展为美发、美牙、美容、美体“四美”并行的局面。新需求不断产生,一批把握住机会的创业公司也在此过程中不断发展壮大。

岁末年初,个护小家电企业在资本市场谋求规模扩张的步履不停。除了已经提交招股书的小米生态链企业素士科技之外,电动牙刷品牌Usmile的母公司广州星际悦动股份有限公司也于近期启动了上市辅导。

这些新锐初创品牌普遍采用轻资产模式——将生产制造外包,自己只负责产品的设计、研发和销售,且普遍借助社交电商开展营销、以线上为主力销售渠道,这与戴森、飞利浦、飞科等采取经销模式的国内外传统品牌有着明显区别。

那么,这些新创的品牌是否能在竞争中脱颖而出,成为中国的戴森、飞利浦?这是本文试图探讨的问题,也是资本最关心的话题。毕竟全新的小品牌要生存下来,足够的资本可能是第一位重要的。

01 “双低”模式

电动牙刷成功的“双低模式”,就是以中低端价位攻打低渗透率市场。

一家创业公司如何实现从0到1,在巨头企业的包围当中脱颖而出?

选择大于努力,最关键的可能是选对一个细分赛道。

2015年,主打性价比的国产品牌纷纷进入电动牙刷市场,包括素士、Usmile、萌牙家、吉登、花上等品牌都创立于这一年。

2016年素士第一代声波电动牙刷在小米发起众筹,以39.9元的惊爆价格在48小时内便首发10000支告罄。2017年1月上市的Usmile新品定位在200-400元间的Y1罗马柱2018年单品销售额即突破1亿。

两家企业虽然在初始产品定位上有所不同,但殊途同归,都得益于电动牙刷赛道得天独厚的优势。

一方面,2015年国内口腔护理市场仍处于起步阶段,电动牙刷的渗透率仅有3%,相较于欧美市场42%的产品渗透率有着巨大的市场空间。

从2015年开始,电动牙刷市场开启了快速的增长。欧睿口径数据显示,2020年国内电动牙刷市场规模达到了77亿元,2015-2020年的年复合增长率达到了惊人的40.1%,堪称行业的爆发。

且国内电动牙刷市场此前均以外资企业为主。欧睿数据显示,2010年至2015年间,中国电动牙刷市场份额排名前四分别为宝洁(欧乐B)、切迟杜威(炫洁)、高露洁、飞利浦。这些外资品牌更偏高端、在中低端产品线上的布局较弱,给了国内玩家以弯道超车的机会。

另一方面,得益于电动牙刷生产成本的全面降低,使得国内玩家无论是低价走量,还是赚取高溢价都得以更好实现。

据AI财经社报道,一个包含牙刷、刷头和充电线的电动牙刷标准套装,成本在五六十元。市面上售价三四百元和千元级别的电动牙刷,生产成本上也仅仅相差四五十元。

以上两个因素对于素士和Usmile两家企业从0到1的崛起都至关重要,能够踩中电动牙刷风口对于两个创始人来讲都堪称幸运。

对于荣耀产品经理背景的素士创始人孟凡迪来说,其此前的创业项目体脂称未能PK过大公司以失败告终,进入电动牙刷赛道才获得小米的支持。

对于有宝洁背景的Usmile创始人陈建群来说,在公司成立早期实际上面临着很大的考验,其自称也面临着“弹尽粮绝”的压力。

熊猫资本曾在一篇文章中指出,大公司规模化管理的思维和经验,使宝洁人更擅长从10到100。陈建群之所以能够完成从0到1的积累,与电动牙刷赛道的高增速、高毛利率和彼时较为宽松的竞争格局都有密切关系。

在此背景下,素士和Usmile两家企业最终都成功实现了从0到1的突破,并在机构一轮轮的融资支持下补足了产品、渠道和供应链等多项能力,赢得了和巨头企业PK的入场券。

02 中间地带有多大?

素士和Usmile的定位则位于戴森、飞利浦等外资品牌和飞科和超人等国产品牌的中间地带。

个护家电市场之所以被创业者看好,增速较快,有成长潜力是很重要的原因。

公开数据显示,目前国内个护小家电市场的渗透率依然较低,当前我国保有量为千人135.6台,远低于美国2019年的481.2台,有着较大的成长空间。

另一方面,个护家电并不是一个垄断通吃、挤压新进入者空间的市场。相反仍不断有许多新兴小家电品牌前赴后继。

某券商家电首席分析师告诉巨潮,个护家电市场的特点是具备较强的个性化,其购买决策是由个人做出的,而不像空调、冰箱等大家电由家庭决策。

这样的好处是行业不易形成垄断,新玩家总有一定的机会,坏处则是很难把规模做大,和资本的预期并不相符。

在产品的设计上,两家企业都具有个性化的特色。

Usmile产品经理曾对媒体表示,飞利浦和欧乐B的设计完全是欧美功能性小家电的风格,颜色大多是白蓝绿,对于中国消费者来说缺少情感触达。因此从第一款产品开始,Usmile就有意识地去做差异化的设计。

同样的,素士的产品也是个性化较强,其色彩饱和度较高,相对的也更偏女性化一些。远翼投资创始合伙人杨俊指出,女性是中国家庭日常消费的意见领袖,不但电动牙刷、电吹风、洗牙器等温情品类由女性来主导消费决策,连素士男性剃须刀一半的销量都是由女性买来送伴侣或长辈的。

个性化成为了个护小家电领域创业公司们普遍的差异化的选择,这是其早期重要的生存之道。

但硬币的另一面,则是对于新手友好导致赛道过于拥挤。甚至就连小米生态链当中,都有贝医生、须眉科技、映趣等多个素士的竞争对手。

据悉,目前国内美容个护小家电逐渐演化为多个主力阵营:

一是以戴森、飞利浦、博朗为代表的外资品牌;

二是如海尔、九阳等传统家电品牌孵化或入股的个护新品牌如LINGLEE、直白;

三是个护小家电赛道上的传统国内品牌,如飞科和超人等;

四是以素士、Usmile为代表新锐初创品牌。

素士和Usmile的定位,与戴森、飞利浦等外资品牌和飞科和超人等国产品牌形成差异化,即以中端产品为主,整体定位低于外资品牌,但高于国内传统品牌。

相比飞科和超人等走线下经销渠道的国产品牌,素士和Usmile等新锐初创品牌普遍采取线上直营为主的方式,能够以数据驱动生产和营销决策,且品牌更有活力、更具科技感。

而与外资巨头企业相比,初创品牌虽然技术上有所不及,但胜在反应灵活,且主打是外资布局较为薄弱的中端产品。陈建群曾对媒体表示,飞利浦和欧乐B三四年才出新品,但国内品牌离消费端、研发端和供应链端更近。

杨俊告诉巨潮,现有的个护家电品牌不管是国外还是国内,都存在品牌老化和渠道迭代的问题,因此定位、设计和价格迎合当下年轻群体的感受和心理需求的国产新消费品牌存在着巨大的机会。

03 做品牌靠烧钱

在近两年流量成本越来越高的情况下,素士和Usmile都面临着不小的营销投入压力。

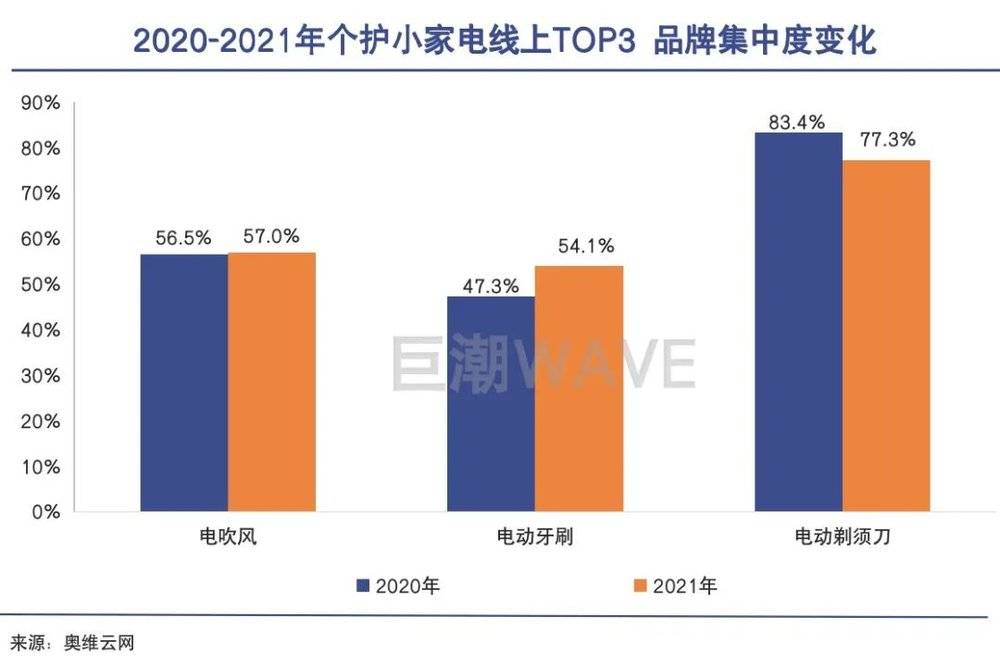

从传统品牌飞科的业绩来看,其近年来的确出现了品牌老化的问题。飞科2019、2020年的业绩出现了持续的下滑。且在其强势的剃须刀领域,飞科和飞利浦“双龙头”的市场份额减少,集中度降低。

不过,在规模体量和研发投入的绝对值上,新创业品牌仍然无法与传统国产品牌相比。素士近三年半的研发投入为1.48亿元,低于飞科同期的2.65亿元。

随着个护小家电行业竞争日趋激烈,外资品牌正在推出价格下探的中端产品抢占下沉市场,而传统品牌如飞科则通过品牌和渠道的革新做高端升级,还有贝医生、须眉科技、映趣等获得融资的创业公司抢夺份额,对于具备一定体量的素士和Usmile,想要突出重围、持续快速增长绝非易事。

这其中,最大的挑战可能来自于品牌的高效率投放。

几年前在微博圈有个说法,“没接到电动牙刷广告的大V不是真大V”,从中足见素士和Usmile等创业公司在品牌运营方面下了大力气。

对于飞利浦和飞科来说,或许担忧的是品牌老化不够个性,但对于素士和Usmile来说,无人知晓更值得担忧。这需要其投入大量的营销成本,还有足够长的时间。

险峰长青副总裁吴炳见指出,消费电子的品牌形成,是三个因素的相乘:足够好的口碑、显著的市场份额,和能将二者维持足够长的时间窗口。行业里似乎没见过速战速决,和仅凭营销驱动的成功案例。

由于Usmile尚未公布相关信息,从素士的招股书中可以看到,2018-2021年上半年,素士砸出的广告及市场推广费分别为 1497.47 万元、6617.29万元、18563.73万元和13361.3 万元。其在2020年烧掉的费用比当年Pre-IPO轮融资的钱(1.75亿元)还多。

尤其是在近两年流量成本越来越高的情况下,素士和Usmile都面临着不小的压力。流行市场研究平台PARKLU的信息显示,2018至2020年,中腰部KOL和头部KOL的价格平均涨幅超过18%。

可以预见,想要巩固品牌地位的素士和Usmile,在上市获得资本支持后,还需要在品牌打造上继续投入,抢占用户心智。

相比飞利浦、戴森、博朗等外企在品牌上的优势,以及传统家电巨头美的、海尔等用户认知度,占领用户心智、处理流量成本高企的问题对于素士和Usmile们更加严峻。

值得一提的是,在品牌的营销和运营上,创始人有宝洁背景的Usmile比产品经理背景的素士似乎略胜一筹。

两家企业同时在2015年创立,据素士披露,在加入小米生态链后,其在2018年出售的电动牙刷超过 250 万支,曾在百元以上价位带的中国品牌中位列第一。

但目前Usmile已经完成了赶超,拿下电动牙刷领域的市场份额第二,仅次于飞利浦。素士则在电动牙刷之外,将业务扩展至冲牙器、电动剃须刀、电吹风甚至鼻毛修剪器等一系列产品。

有分析人士指出,2019年和2020年,在B站和小红书的达人合作费尚未飙升时,Usmile已经在这两个风口上的平台进行大胆营销,因而收获了流量的红利,属于无法再复刻的操作。

规模化营销能力,即在ROI越来越低的大环境中保持高效投放,仍然是两家企业必须面对的挑战。

本文来自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:荆玉