本文来自微信公众号:风暴眼工作室(ID:qiyanglu4hao),作者:韭零后,原文标题:《市值观察|1元/股股权激励、解禁后就套现 苏泊尔真的不是利益输送吗?》,头图来自:视觉中国

近日,苏泊尔的一则股权激励的公告引发了投资者的广泛讨论。

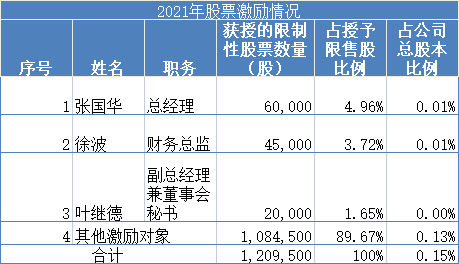

公告内容显示,苏泊尔计划拟授予限制性股票数量为120.95万股,约占激励计划草案公告时公司股本的0.150%。此次股权激励计划股票的授予价格为1元/股,授予293名员工,按照回购价相当于人均赚了25.58万。

而激励的股票来源是从A股二级市场中回购的普通股。另外,公司层面业绩考核要求是2022年和2023年两个会计年度归母净利润同比增长5%。

公告发出没几天,苏泊尔就在二级市场中完成了此次回购计划。其中最高成交价为65.00元/股,最低成交价为61.38元/股,支付的总金额为7615.08万元(不含交易费用),平均每股价格为62.96元。

记得格力电器推出半价股权激励方案时,很多投资者还“炮轰”董明珠搞利益输送。但和苏泊尔1元/股的股权激励方案相比,真不叫什么事。

一、多次1元/股激励,解禁期一到高管就套现,被质疑利益输送

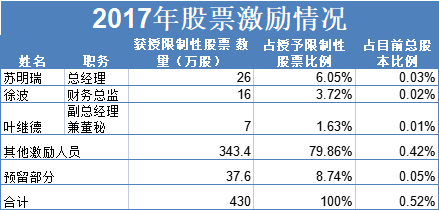

据了解,苏泊尔高价回购1元/股激励,已经不是第一次这样操作了。早在2017年,苏泊尔就用1.82亿元回购了430万股用于股权激励,激励价格也是1元/股。关于高管部分,总经理苏明瑞获得26万股,财务总监获得16万股,副总经理兼董秘叶继德获得7万股。

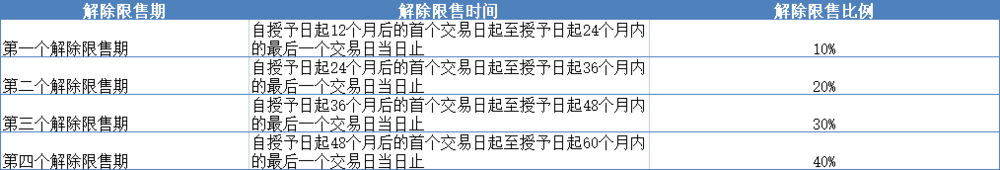

以下为当时回购股票的激励和解除限售期情况:

Wind数据显示,总经理苏明瑞在2017年获得股权激励后,部分解禁股到期后进行了两次减持套现,合计7.8万股,套现约598.6万元。

另一位获得股权激励的高管徐波,在2017年4月26日-5月12日期间,累计卖出股票5.8万股,成交均价47.885元/股,套现约280.56万元。在部分解禁股到期后,徐波又累计减持了23.78万股,套现约1764.28万元。

叶继德因为本身就是公司高层从2009年至今套现约1931万元,其中2017年获得的股权解禁后套现约645.67万元。

值得注意的是,2021年12月14日的公布的股权激励方案中,徐波和叶继德依然在列。

对于此次股权激励,有投资者表示,“还是熟悉的味道”。

也有投资者表示“吃相太难看”。

对于高价回购股票,然后以1元/股的股权激励形式给公司高管和员工的行为被监管层质疑利益输送。同时,监管层还质疑苏泊尔本次方案将股权激励业绩考核指标设置为归母净利润同比增长不低于5%的科学性及合理性。

上市公司股权激励管理办法中提到,授予价格不得低于股票票面金额,且原则上不得低于下列价格较高者:

股权激励计划草案公布前1 个交易日的公司股票交易均价的50%;

股权激励计划草案公布前20 个交易日、60个交易日或者120个交易日的公司股票交易均价之一的50%。

苏泊尔表示,本次激励计划限制性股票授予价格为1元/股,未低于股票票面金额;低于草案公布前交易均价的50%,已按照《管理办法》的规定在股权激励计划中对定价依据及定价方式作出了明确说明,并聘请中国国际金融股份有限公司为独立财务顾问,其出具的独立财务顾问报告也对此进行了说明。因此本计划授予符合《管理办法》的规定。

关于授予价格的合理性,苏泊尔表示,根据以往股权激励实施经验,以1元/股的价格授予激励对象可以保持公司激励政策的连续性及薪酬结构的合理性。

苏泊尔还表示,以1元/股的价格授予公司核心人员限制性股票,激励对象不必支付过高的激励对价,能够实现有效的激励效果;

此外,监管层还质疑苏泊尔本次方案将股权激励业绩考核指标设置为归母净利润同比增长不低于5%的科学性及合理性。

据了解,苏泊尔除2020年的归母净利润同比增长出现下滑以外,其余年报公布的归母净利润同比增长均高于10%,2021年第三季的归母净利润同比增长14.82%,而且近些年苏泊尔第四季度的归母净利润也都同比增长超10%,这也意味着5%的增长目标,苏泊尔可以轻松达到。

高价回购,然后以1元/股给到员工,然后员工再进行减持套现,似乎形成了一个循环。

Wind数据显示,苏泊尔的重要股东这些年一共有过141次减持,累计约为7.24亿元。此外苏泊尔还有过6次增持记录,不过总计仅为107.54万元。

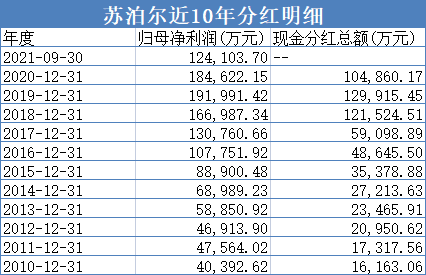

值得注意的是,苏泊尔的股票分红也不低,近十年里苏泊尔归母净利润为113.37亿元(剔除2021年度),而现金分红金额累计为60.45亿元,现金分红占归母净利润的53.32%。

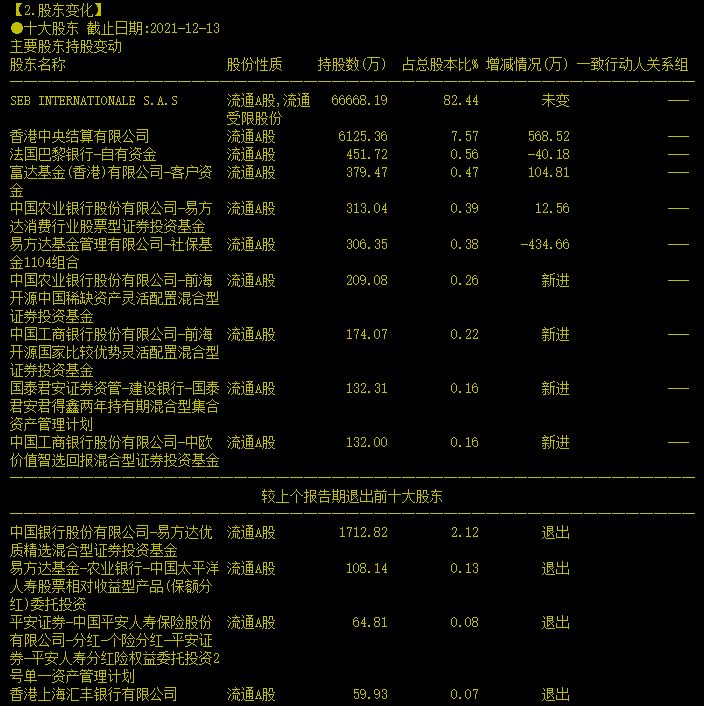

而截止2021年12月13日,苏泊尔的控股股东SEB持有82.44%的股票,这也就意味着巨大部分的分红是落在了SEB集团手里。

公开资料显示,苏泊尔的第一大股东是SEB国际股份有限公司(SEB INTERNATIONALE S.A.S),持有苏泊尔82.44%的股份。该公司是一家法国股份有限公司,在巴黎证券交易市场上市。业务领域包括炊具(不粘锅、压力锅)和小家电(电熨斗、电饭煲、吸尘器等)。

二、顶流基金减持套现,多家机构下调了目标价

如果说股东们减持套现可能是因为“缺钱”,那明星基金减持可能就是“不看好”。

有“公募一哥”之称的张坤自2016年开始进场苏泊尔,甚至在2021年的第一季度还是在加仓,但是张坤从第二季度开始陆续的减持苏泊尔。截至9月末,易方达优质精选持股数量为1712.82万股,但是到了2021年12月13日,张坤的基金已经消失在前十大股东中,这意味着不到两个半月,该基金卖出近1600万股,甚至可能清仓。

张坤此次减持持仓5年的爱股出于何原因?或许从他的选股标准能看出些许端倪。

张坤表示,企业的生意模式、护城河和行业前景共同决定了企业的定价能力,而定价能力是投资获得高回报的最持久的决定因素之一。张坤也曾公开谈及对家电板块的看法,“家电的价、量都有天花板,全球都没有很大的家电企业。不过家电企业可以通过小家电品类扩展空间,但是小家电对于国内家电巨头来说已经无济于事。”

不过,在张坤在减持之时,也有人在增,如萧楠管理的易方达消费在12月13日公布的信息中显示增持,但其持股的数量规模与此前的张坤有很大差距。

另外,新进的“前海开源中国稀缺资产”和“前海开源国家比较优势”,均为灵活配置型,持股数量为209.08万股、174.07万股,位列第七、第八大流通股股东,现任基金经理均为曲扬,在管基金总规模不到500亿元。

第十的“国泰君安君得鑫两年持有期混合型”、“中欧价值智选回报混合型”均为小规模基金,持股均在132万股左右。

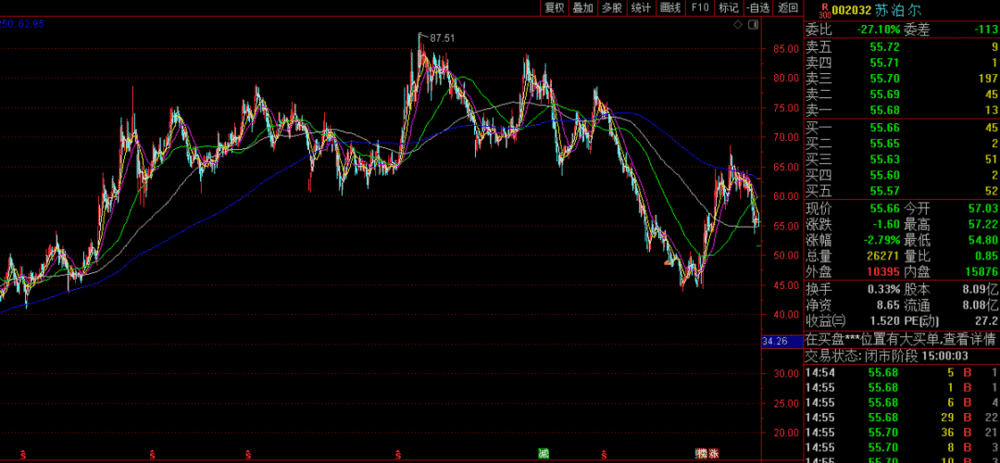

十大流通股数据更新之后,市场似乎也对苏泊尔的走势“失去了信心”,自2021年12月13日以来,苏泊尔股价跌超10%。

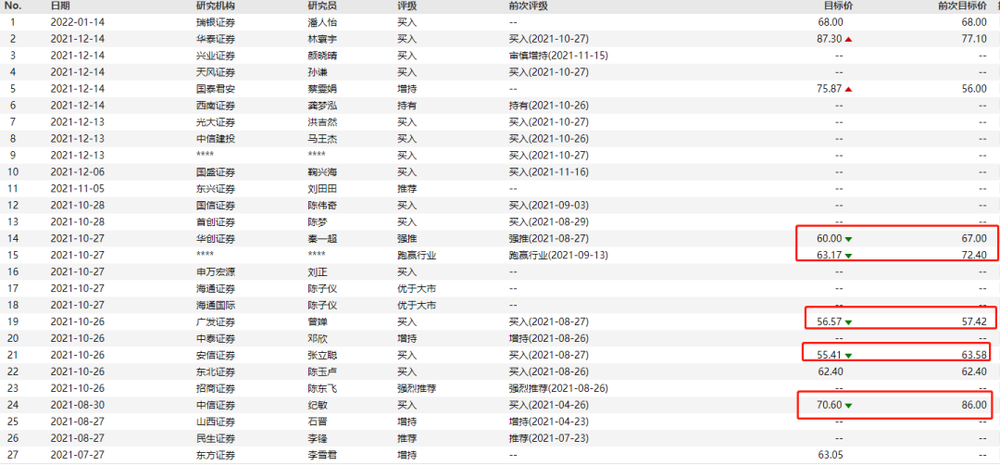

值得注意的是,近半年机构们对于苏泊尔的评级也出现了明显的变化,10家给出目标价的机构中,其中5家下调了目标价、2家调高、3家维持。

对于机构的评级,一位机构内部人士对凤凰网财经《市值观察》表示,“机构给的评级和目标价,其绝对值意义不大,其变化趋势倒是有一些意义。”

三、净利润下滑,研发费用率低于同行

股东套现,顶流基金减持或许与苏泊尔的净利润下滑、研发费用率下降有关。

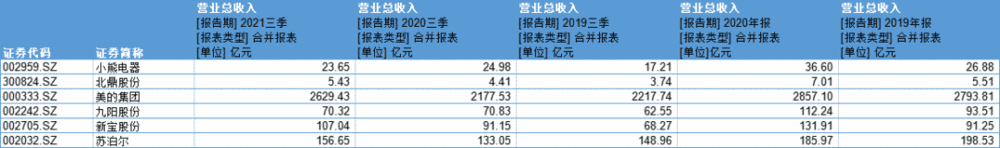

根据目前苏泊尔公布的业绩数据来看,2021年前三季度,苏泊尔实现营业总收入156.7亿元,同比增长17.74%;归属于上市公司股东的净利润12.41亿元,同比增长14.82%。

凤凰网财经《市值观察》注意到,2019年前三季度苏泊尔实现营收149亿元,同比增长11.22%;归属于上市公司股东的净利润12.48亿元,较上年同期增长13.04%。

从数据来看,2021年前三季度苏泊尔虽然业绩有较大幅度增长,但主要还是建立在2020年疫情期间较低的基数上取得的。此外,苏泊尔营收虽然比2019年同期要高,但归母净利润已经出现了下滑。值得注意的是,苏泊尔第三季营收52.3亿元、同比增长2.22%,归母净利润3.75亿元,同比减少9.4%。

所以,2021年取得这样的业绩,谈不上高增长,只能说是恢复到了疫情前的水平。而且相比其他公司业绩情况,只有苏泊尔与美的集团2020年业绩出现了下滑。

从苏泊尔业绩增长情况来看,苏泊尔主要增长点是在外销。2021年上半年,苏泊尔国外业务较2020年又增长了13.91亿,同比增长68.65%。

国外业务虽然给苏泊尔带来了一定的业绩增量,但其主要营收其实还是在国内,2021年中报中国内业务营收占总营收比例为67.25%。

值得注意的是,苏泊尔2020年较2019年业绩下滑主要的部分是源于国内业务的下滑,其国外业务较2019年还增长了6.17亿元的营收。

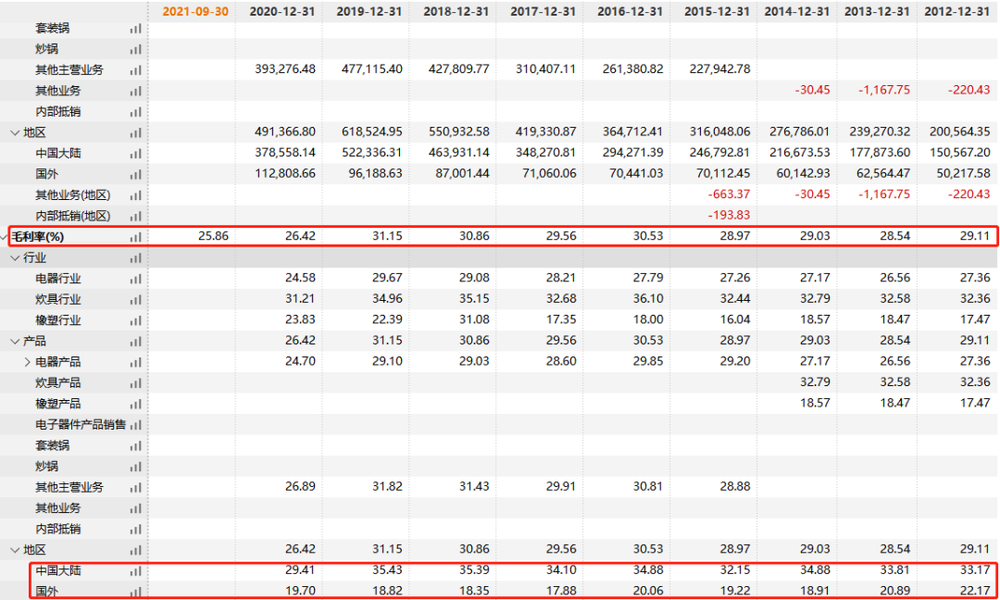

凤凰网财经《市值观察》栏目还发现,苏泊尔的国外业务虽然得以发展,但苏泊尔海外业务主要是给控股股东SEB集团做代工,而且因为原材料上涨导致其毛利率越来越低,这也是导致苏泊尔净利润下滑的原因之一。

东方证券在一份研报中称,由于苏泊尔外销业务主要为代工业务,毛利率稳定在18%左右,显著低于以自有品牌销售为主的内销业务。财报显示,2021年上半年,苏泊尔内销和外销业务毛利率分别为31.70%、14.16%。其中,苏泊尔外销毛利率同比下降3.6%。

对于外销业务毛利率下降,苏泊尔表示,公司利润率受外销影响较大,2021年外销业务毛利率因原材料上涨有所下滑,“2022年初公司会与控股股东SEB集团重新商定新的原材料价格,预计2022年公司利润率会有所改善。”

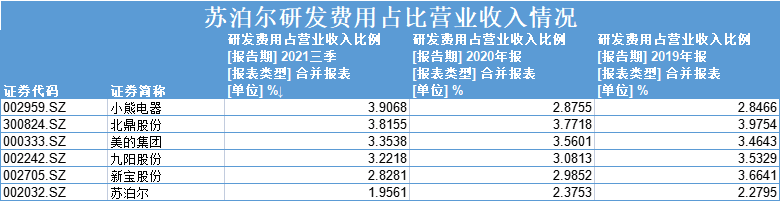

作为一家小家电公司,苏泊尔的研发费用占比营业收入也低于同行。

2019年~2021年第三季度,苏泊尔的研发费用分别为4.53亿元、4.42亿元和3.06亿元,研发投入占营业收入比例分别为2.28%、2.38%和1.96%。

同行业可比公司中,小熊电器、北鼎股份、美的集团、九阳股份、新宝股份的研发费用占营业收入比例均高于苏泊尔。

苏泊尔方面曾表示,“强大的基地研发制造能力和优质的研发团队强有力地保证了苏泊尔的产品品质和创新能力。”

但现在无论是业绩增长还是研发情况,均有落后之势。

与同类小家电公司相比,苏泊尔的品牌种类很多,涉及的领域也广,但缺少自己的“核心竞争力”。

作为曾经的“炊具上市第一股”,这些年苏泊尔越发的“后继无力”。

想要重新获得市场的认可,尽量多注重“核心竞争力”,少一些“资本的套路”。

本文来自微信公众号:风暴眼工作室(ID:qiyanglu4hao),作者:韭零后