Photo by m. on Unsplash

Corrie Driebusch 和 Peter Santilli在华尔街日报上总结了2021年进行IPO的股票,发现虽然今年的IPO市场异常火爆,但是在繁荣的背后,却是三分之二的上市公司跌破发行价的残酷现实。作者分析了这种下跌的原因以及对未来股市的影响。

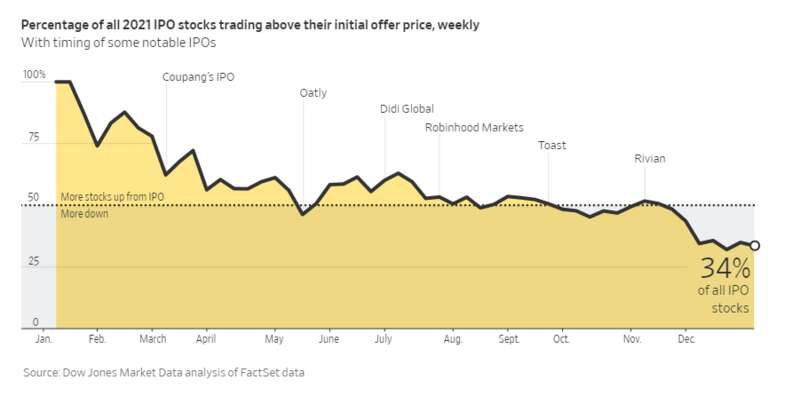

在2021年IPO(首次公开募股)破纪录的融资背后,隐藏着一个更黑暗的事实:在今年最后几天,高增长股票遭遇抛售;今年在美国上市的公司中,有三分之二的公司股价低于其IPO价格。

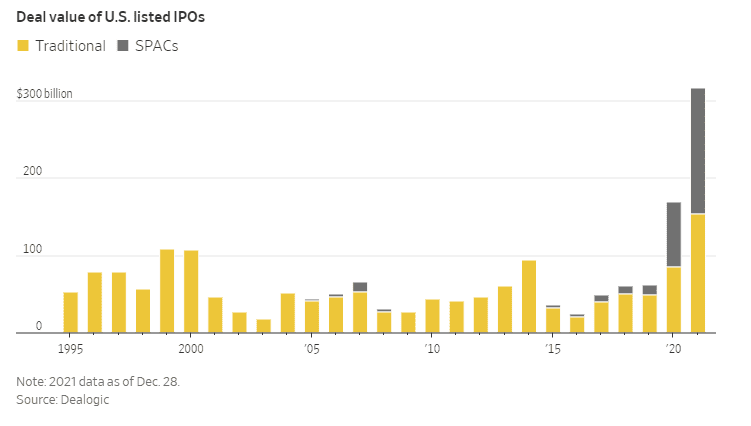

2021年,由于创业公司的创始人和早期投资者试图从天价估值中套现,传统的IPO筹集的资金比以往任何时候都多。在今年的前八个月,IPO公司的股价上涨。根据Dealogic的数据,在11月,2021年的IPO公司股价平均上涨12%。到12月下旬,它们的股价比IPO价格低9%。

在2021年所有IPO股票中,当前交易价格高于发行价占所有IPO的比例,数据源:道琼斯市场数据分析

充满波动的IPO市场,以及各种类型和规模的公司,很难作为一个整体来跟踪。因此,我们绘制了2021年的每一宗IPO的股价示意图,展示它们在一整年中的表现,来说明市场发生了什么,以下是数据显示的情况。

IPO股票正在遭遇抛售,投资者担心明年即将到来的加息会抑制投资者对风险较大资产的胃口。与今年早些时候的趋势相反,在2021年上市的股票中,有近三分之二股票的当前价格低于IPO价格。

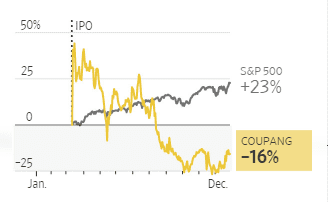

今年的IPO一开始就很火爆。截至3月中旬,韩国电商巨头Coupang刚刚成功上市,每三只IPO中就有超过两只的交易价格高于其发行价,为投资者带来了巨大的回报。

Coupang的股价走势(黄),目前已低于发行价16%,数据源:华尔街日报

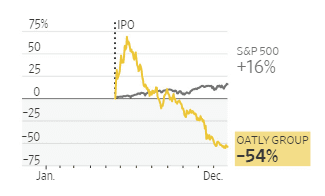

5月份,市场遭遇了一个小挫折,在瑞典燕麦牛奶制造商Oatly上市之前,股价下跌的IPO公司数量短暂地超过了上涨的数量。

Oatly的股价走势(黄),目前已低于发行价54%,数据源:华尔街日报

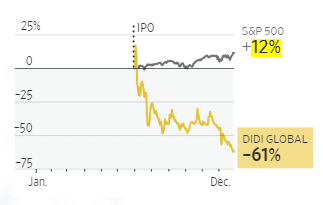

到了7月,市场再次活跃起来,大约三分之二的新上市股票的交易价格高于其发行价。中国叫车公司滴滴出行的股票在上市后的几天内上涨,但这种成功只是昙花一现。

滴滴出行的股价走势(黄),目前已低于发行价61%,数据源:华尔街日报

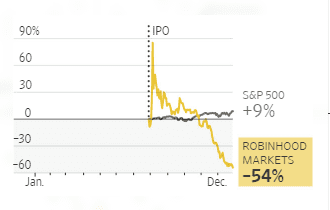

8月初,交易应用程序罗宾汉(Robinhood)从其备受期待的IPO中上涨了17%,但市场开始冷却,之后,罗宾汉的股票稳步下跌,现在的交易价格远远低于其38美元的上市价。

罗宾汉的股价走势(黄),目前已低于发行价54%,数据源:华尔街日报

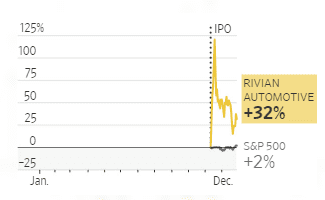

11月,电动汽车制造商Rivian Automotive上市,成为2014年以来美国规模最大的IPO,需求如此火爆,这家公司的股票在首次亮相后就开始飙升,甚至在其他IPO表现摇摆不定的情况下也是如此。

Rivian Automotive一枝独秀,目前仍高于发行价32%,数据源:华尔街日报

在美联储主席杰罗姆·鲍威尔暗示将加快撤回刺激措施后,IPO在今年年底加速下滑。截至12月28日,Coupang、Oatly、滴滴出行和罗宾汉及餐厅管理公司Toast的交易价格均低于发行价。Rivian仍高于发行价,但也已经从最高点跌落。

投资者、银行家和交易员说,进入年底后,有两个主要的罪魁祸首。

在通货膨胀率飙升的情况下,各国央行发出了明年将加息的信号,导致科技股广泛下挫。许多首次公开募股的诱惑力在于,这些公司总有一天会带来巨大的利润,但它们也可能失败。更高的利率改变了投资者的机会成本计算方式,他们把赌注押在成长型公司未来的利润上。当利率接近零时,为未来的巨大回报潜力支付溢价更有意义,当利率上升时,这种想法就没有那么吸引人了。

另一个拖累2021年IPO表现的因素是,前所未有的IPO供应充斥着市场,散户投资者的兴趣和参与度增加。

今年有近400个传统的IPO,以及600个特殊目的收购公司上市,基金经理和分析师工作量爆棚,许多人说没有一天不会接到正式的电话或推销。

骏利亨德森投资公司(Janus Henderson Investors)的投资组合经理丹尼·菲什说:“虽然IPO数量创下新高对银行家来说是件好事,但作为投资者,还是要非常谨慎地对待这种环境。”菲什管理的72亿美元骏利亨德森全球科技和创新基金在2021年的IPO中购买了Toast和GitLab的股票。Toast公司已经从IPO价格下跌了8%,而GitLab则上涨了20%以上。

IPO筹集的资金(黄)比以往任何时候都多,数据源:dealogic

投资者、银行家和高管们说,市场的反应使他们重新思考,IPO成功的关键是什么,在经历了一年半波澜壮阔的上市之后,现在的下跌可能会起到一定的减速作用。

2022年的IPO潜力非常强劲,全球有900多家价值10亿美元或以上的私人公司正在排队上市。律师和银行家们说,有几家希望在2022年初在股市上市的公司,正在重新评估他们想要获得的IPO价格,但很少有人放弃他们的上市计划。

国际律师事务所Simpson Thacher & Bartlett LP的全球资本市场业务部的联合主管乔什·邦尼说:“与我们合作的公司中,没有一家把计划搁置。”

一些大型投资者表示,他们更喜欢在公司上市初期表现不那么惊艳,大基金的投资组合经理在IPO中收到的股票往往比他们希望的要少,为了建立他们的头寸,他们需要在IPO后的最初几周和几个月内买入更多的股票,如果股票一上市就翻倍,这就为他们建立头寸增加了难度。

但是,股票的大涨和强劲表现有助于吸引公司和投资者进行IPO,当这种情况被IPO股票的股价下跌所取代时,可能会引发未来的寒流。

美国银行美国股票资本市场负责人丹尼尔·伯顿·摩根说:“当交易没有为投资者带来利润时,他们自然会对下一笔交易持更多的怀疑态度。”

原文链接:https://www.wsj.com/articles/ipos-had-a-record-2021-now-they-are-selling-off-like-crazy-11640773806