本文来自微信公众号:志象网(ID:passagegroup),作者:彭慧、谢小丹,头图来源:视觉中国

这真是顾客下的单?

当塞巴斯蒂安·梅加(Sebastian Mejia)和西蒙·博雷罗(Simón Borrero)和费利佩·维拉马林(Felipe Villamarin)创建他们的按需配送应用Rappi时,他们已经做好了迎接各种奇怪请求的准备。

Rappi的早期设计迎合了自由形式和晦涩难懂的需求,用开放文本的形式取代了大多数订购应用程序的菜单。客户可以下单任何他们想买的东西,而不是从固定的选择中挑选。

自从推出“Rappi Whim”以来,三人看到了各种形式的请求:食品、电子产品、药物和服装。了解需求并与客户建立直接而紧密关系是很有意义的。事实上,这是团队早期顾客至上战略的重要部分。

尽管早已预见到很多奇葩的需求,但面对顾客的订单时,他们还是惊讶不已。比如,一位顾客正在哥伦比亚波哥大参加足球比赛,但缺了一名裁判。Rappi能提供吗?

没想到,Rappi真的找到了一名裁判,而且最终把人送到了比赛现场。

在成立后的六年里,该公司一直如此经营,同时在九个国家、100多个城市和数以百万计的客户中拓展业务。在波哥大陡峭的安第斯山,在里约热内卢的快乐海滩,在墨西哥城宽阔的大道上,以及在利马说话的河边,都能看到Rappi配送小哥的身影。Rappi还在基多稀薄的空气中升起了无人机,在布宜诺斯艾利斯优雅的街道上涌动着自行车。

恶劣的天气、糟糕的客户、政治动荡和经济动荡,都没能阻挡Rappi配送小哥前进的步伐。

从Rappi公司的业务范围以及配送裁判的故事,我们得以一窥其公司的活力。这是一家从诞生起就非常重视倾听和学习顾客意见的企业;将拉丁美洲视为重要的战略之地。它是一个自豪的本地企业,一家希望成为本土英雄的公司。

而且很有侵略性。

Rappi是拉美的沃尔特·怀特(美剧《绝命毒师》的男主角,起初为化学教师,后来受生活所迫制毒贩毒,不断成为大BOSS级别的人物),一个正在形成的顶级捕食者,在前脚踢球。

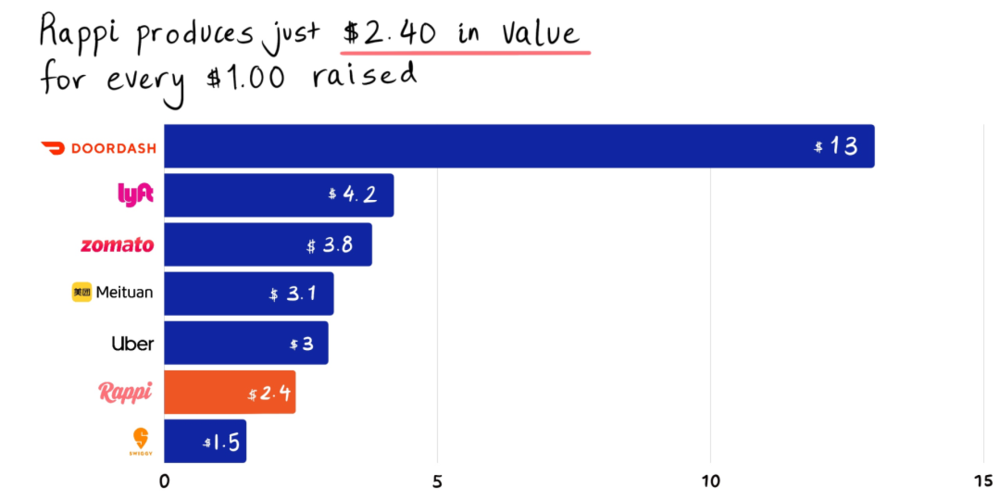

这种侵略性有时是一种缺点。Rappi取得了惊人的规模,但付出了高昂的代价。从理论上讲,超过50亿美元的估值已经很可观,但当它融资规模超过20亿美元时,就显得微不足道了。这种资本效率低下会招致不利的对比,并滋长了Rappi的大毛病:盈利能力。

虽然Rappi声称从单位经济的角度来看是健康的,但它有许多过于庞大、高烧钱的巨无霸特征,公共投资者在IPO时对其持怀疑态度。在该公司准备首次公开亮相时,它还有很多东西需要证明:它可以控制收购成本,可以成功地增加新的、高利润的服务,并将赢得关键性市场,比如巴西。

一、缘起:当男人踏入酒吧

在南美的太平洋沿岸,坐落着哥伦比亚最浪漫的城市之一:卡利。这个国家的第三大城市以其温暖的天气、萨尔萨舞(一种拉丁风格的舞蹈)而闻名,现在它可以宣称拥有该大陆最杰出的两位企业家:塞巴斯蒂安·梅加和西蒙·博雷罗。

“西蒙和我是老相识。我们是高中同学。”联合创始人梅加指出,虽然博雷罗比他大一岁,但俩人很亲近,这对他们共创事业至关重要。

高中毕业后,两人走上了不同的道路,博雷罗留在了哥伦比亚,而梅加移居欧洲。在梅加看来,丰富的人生经历很有意义——当他具备全球视野时,博雷罗则对拉美的现实有深刻认知。

当梅加在纽约市从事金融行业时,博雷罗决定在波哥大创业。成立于2007年的Imaginamos公司,是一家为食品和饮料、电商和随机应变企业提供服务的设计平台。传统的工作包括建立网站、CMS或ERP。这是可行的,Imaginamos的规模扩大到了300多名员工。

然而,Imaginamos的业务不止这些。早期,博雷罗就表现出善于发现商机的天赋。这也促使他跟梅加走到了一起。

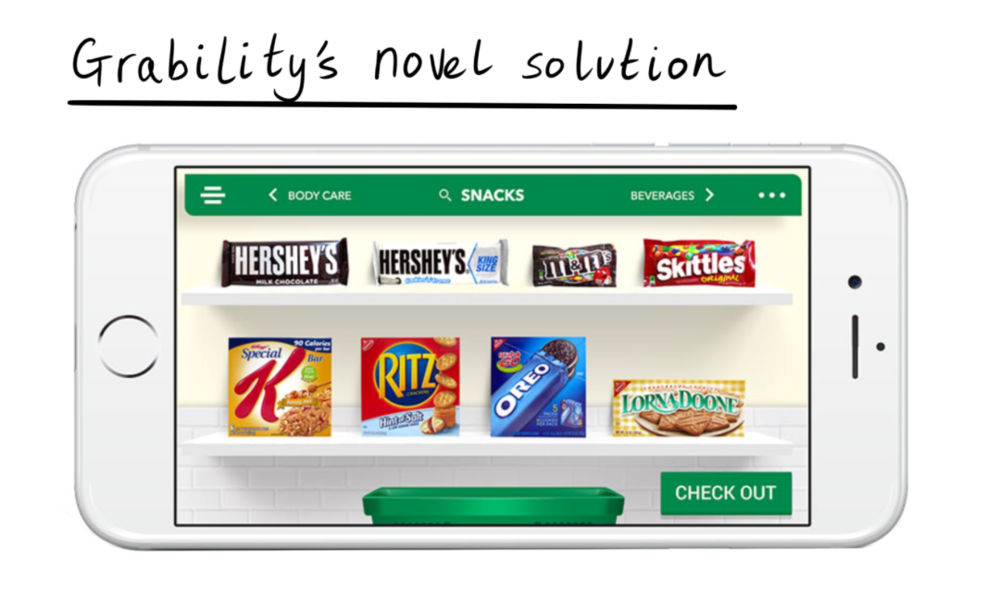

在圣诞假期之前,博雷罗和他的团队开发了一款实验性产品:一个数字购物界面,看起来像一个货架。用户不需要浏览一连串的菜单和过滤器,只需选择他们物品的一个拟态版本,就可以放入购物车。

回到卡利,梅加决定晚上去酒吧。正是这个偶然的决定促成了一次邂逅:博雷罗也在那里。

两人多年未曾谋面,开始了热烈的寒暄。梅加一直在寻找机会在科技领域创业,当他听说博雷罗的最新项目时,他嗅到了很大的机会。

酒桌上,两人一拍即合,成立了他们的第一家创业公司:Grability。该公司位于纽约,筹集了200万美元,向正在转移阵地的零售商出售博雷罗的界面。

尽管他们成功地构建了吸引人的解决方案,并与世界上一些百货巨头公司签订了合同,但博雷罗和梅加却感觉,似乎还缺了什么。当然可以向零售商提供软件,但他们需要吗?谁在做实际存储和交付产品的艰苦工作?

他们想到了他们的家乡,似乎可以改变游戏规则,或者应该尝试一些新东西。于是,Rappi开始有了观念雏形。

二、市场动力学:拉丁法则

每个市场都有自己独特的法则。在一个地区、一个行业中行之有效的东西,往往对另一个地区不适用。博雷罗和梅加在创建Rappi之前,肯定知道拉丁美洲的动态变化,最突出的是以下四点:

市场规模

电商渗透率

平均订单价值

劳动力成本

首先,是市场规模。

虽然越来越多投资者意识到拉美地区机会的规模,但仍然需要强调的是,仅巴西就拥有1.4万亿美元的GDP,其次是墨西哥的1.1万亿美元。总的来说,该地区的GDP达到了4.4万亿美元,这一数字超过了世界第四大GDP国家德国。它大大超过了印度3万亿美元的总和。

当然,这样比较显然尺度太过单一。一个大陆不是一个国家,拿下一个地区的难度远比征服一个国家市场要高得多。不过,这还是让我们感受到了规模的重要性。

一位接近该公司的人士分享了Rappi的内部市场规模数据,该数据显示,该公司将市场规模定为1.1万亿美元,包括880亿美元的药品、2430亿美元的食品服务、3890亿美元的杂货店和3310亿美元的零售。

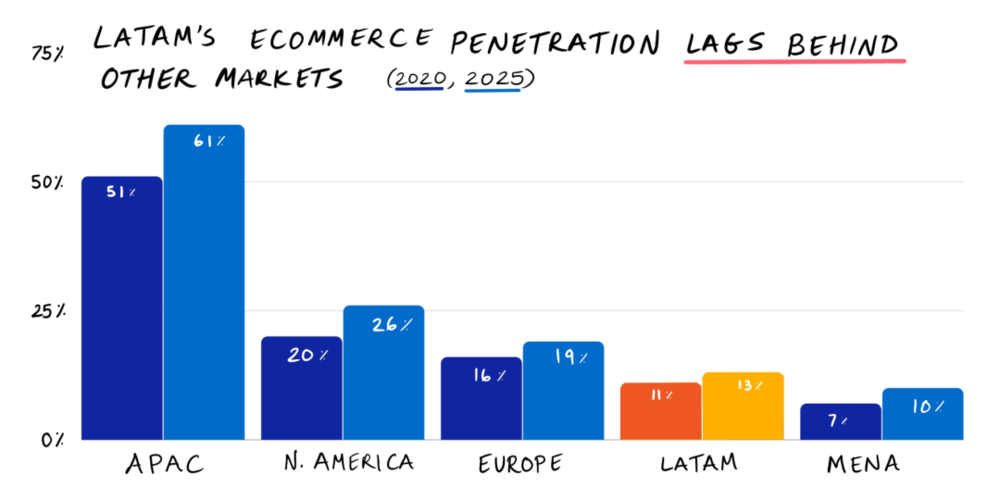

这个机会如此引人注目的部分原因是,它相对来说没有被技术解决。除了中东和非洲之外,拉丁美洲的电商渗透率是世界上最低的,为11%。这落后于欧洲(16%)和北美(20%),并远远低于亚太地区(50%)。

虽然Statista认为,未来5年渗透率将增长2%,但Rappi内部预计拉美地区的渗透率将至少达到25%(尽管没有设定时间范围)。如果坚持上述1.1万亿美元的数字,这个数字将带来1540亿美元的在线GMV。如果该地区有一天达到与亚太地区持平的水平,4290亿美元将成为新的市场。

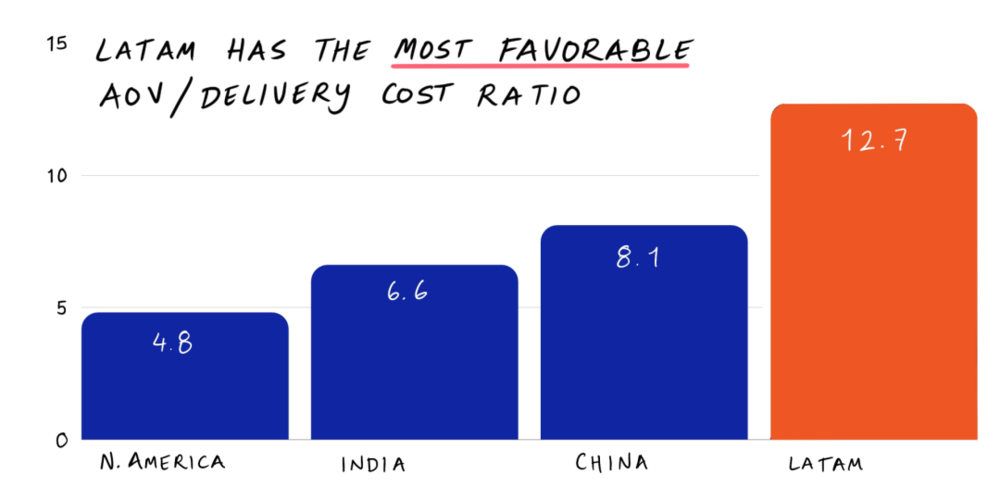

Rappi的创始人可能更执着于单位经济。正如一位长期投资者所说,拉丁美洲是独特的快递市场。虽然这由很多因素组成,但其中最主要的是平均订单价值(AOV)和劳动力成本之间的动态关系。

美国是高AOV的市场,例如,Doordash的AOV为31美元。与其他市场的类似公司进行比较,印度外卖巨头Swiggy的AOV为5美元,而竞争对手Zomato则为5.5美元左右。中国巨头美团网平均为6~7美元。

Swiggy和美团这些公司能够承受如此低的AOV,受益于当地低价的劳动力。虽然在美国的送货成本大约为6.5美元,但中国和印度公司可以用不到1美元的价格实现同样的效果。

拉丁美洲很特殊,而Rappi尤甚。该地区的AOV接近20美元,Rappi为19美元。同时,交付成本仍然很低,大约为1.5美元。

这种组合是强大的:像Rappi这样的公司可以确保接近北美价格的AOV,而支付的价格与东方同行的价格相差不大。其结果是在AOV和交付成本之间有一个令人难以置信的有利比率。

尽管很多人似乎都没有注意到这些,但博雷罗、梅加和维拉马林为Grability之后的Rappi创造了完美的环境。

三、产品战略:多重思考

从一开始,Rappi的创始人就想建立更大的公司,而不仅仅是哥伦比亚的一家食品配送公司。相反,Rappi奉行“多管齐下”战略,从一开始就向多个垂直领域和多个市场进攻。

Rappi最早的一名投资者指出,这种多垂直战略甚至在最初的会议中就已经存在,这标志着创始人特别具有远见。事实上,这很不寻常。创业公司的教条是:应该在早期应集中炮火猛攻一个领域。即便是成熟公司也表现出这种倾向;例如,Uber花了6年时间才在其核心的打车业务下增加食品配送。

Rappi的决定折射了创始人的雄心壮志,以及对市场和交付应用动态异常成熟的理解。正如梅加提到的,该团队知道拉丁美洲是一个相对缺乏带宽的市场。与美国或欧洲不同,客户不希望下载多个应用程序;许多人更喜欢一个单一的门户,以满足多种需求,而不是占用过多的内存或数据。

同样,博雷罗和他的团队似乎从一开始就认识到了超级应用的魅力。多管齐下的公司从LTV和CAC之间的关系中获益,这种关系不仅随着时间的推移而改善,并且不是循序渐进的方式,而是以阶梯的方式。现有的业务线吸引了越来越多的支出,但每一个新的产品分层到核心部分都会增加新的收入。

随着时间的推移,Rappi走向了成熟,提供一系列类别,覆盖杂货、药品、食品、服装、电子产品、酒类、便利店物品、婴儿护理、美容产品、鲜花、航班和玩具。

此外,还有许多其他产品,包括广告产品、游戏实践和RappiFavor服务,承诺处理从遛狗、去银行或取包裹等一切事务。

毫无疑问,Rappi综合性助其在拉丁美洲扩张发挥了重要作用,尽管它远不是唯一的驱动力。正如博雷罗和梅加在早期大胆地采用了多层次的方法一样,他们也将Rappi视为一种多市场游戏。

谈话中,梅加指出,在哥伦比亚启动后,Rappi立即转向更大的墨西哥市场。自成立以来,Rappi已经发展到另外七个国家。巴西、阿根廷、乌拉圭、巴拉圭、厄瓜多尔、秘鲁和哥斯达黎加。在这些市场上获得份额需要采取一系列的策略。

四、增长:胜利的战术

找准游戏规则,可能是场危险的游戏,特别是对于像Rappi这样的企业。该公司需要找到差异化的打法,跨越地形、文化、市场条件和政治气候,其中许多可能不适合整齐地纳入如此僵硬的结构。

不过,似乎有一套连贯的战术和价值观帮助了公司的发展。特别是,Rappi通过拥抱四个信条而茁壮成长:

签署独家合同

架构设计密度

提供卓越的服务

打价格战

根据Rappi一名管理安第斯地区的员工透露,虽然Rappi进入厄瓜多尔较晚,已经有三个竞争对手,但它已经迅速上升到第一的位置。

当被问及是什么原因导致了这种上升,他们提到了公司的合作能力。Rappi在这方面似乎很出色,与主要的餐馆和便利连锁店达成了独家协议。例如,Rappi对墨西哥市场的控制得益于与7-11、Dairy Queen、Shake Shack等的合作。

这些在引导一个新地区的发展上很关键,有助于创造必要的密度。Rappi的战略是让客户使用其应用程序来购买东西。如果该公司不能在某一地区提供足够数量的选择,这就行不通了。

虽然巴西福塔雷萨的顾客可能在一周内使用Rappi订购比萨饼,但如果他们下一次回来时找不到像样的寿司店,他们很可能会转向iFood这类全国性产品。Rappi的内部数据显示,该公司已经研究店铺密度(以活跃店铺的形式)对转化率的影响,两者之间有接近的线性关系。

正如一位投资者所描述的那样,“没有密度就很难实现神奇的‘Rappi解决方案’”。

如果说Coupang是特殊服务的黄金标准,那么Rappi也不会太落后。许多消息来源强调了Rappi是如何有效地服务其客户的。

Rappi在厄瓜多尔的“投诉率”不到1.5%,这意味着100份订单中只有不到2份收到客户投诉。这也得益于一流的交货时间。这两点显然都比现有的公司要好,对抢夺份额很重要。

也有人质疑,Rappi用来吸引客户的最后一个杠杆:价格竞争。Rappi有烧钱的资本,这使它有能力给以低于对手的价格来转化用户。当然,这种策略并不总是奏效。

首先,尽管资本充足,但面对Uber这样的对手,Rappi就相形见绌了。另外,以不可持续的方式获取客户可能会造成更大的伤害,而不是帮助。这是Rappi不得不吸取的一个教训。

五、投资者:软银进入,用户成本失控

诋毁软银是风险投资界的一种职业消遣。这种抱怨在一段时间后会让人感到厌烦,但该公司对Rappi的投资却在警醒着人们。

尽管软银现在可能坚持一种更复杂的方法,但其早期风险投资活动违反了投资者应该遵守的最低标准:不做坏事。抛开“增值”的模糊承诺,遵守希波克拉底誓言(Hippocratic oath,古希腊医者,被誉为西方“医学之父”,这份誓词列出了一些特定的伦理规范),才是最基本的期望。

软银一直没能扭转它的口碑,于是在2019年以10亿美元投资来挽回局面。到那时,Rappi已经构建了一个让许多创始人羡慕的资本表,它获得了Y Combinator的早期支持,在A轮吸引了a16z,并在C轮抓住了红杉。随后,Delivery Hero和尤里·米尔纳(Yuri Milner)的DST Global进行了投资。

虽然我们希望博雷罗、梅加和维拉马林在面对孙正义的数十亿美元时,表现得更加克制,选择理智和可持续发展的道路,但疯狂的乐观主义,一般都被看成是企业家的优势,而非弱点。Rappi公司自信可以征服拉美大陆,这种野心,恰巧碰上了孙正义的“鸡血”。

但是,这针“鸡血”打下去,适得其反。

一些消息来源称这笔资金是Rappi疯狂烧钱打价格战的起源。在投资者的压力下,Rappi似乎在疯狂增长。很快依赖于不可持续的渠道,该公司通过大幅打折来吸引新用户——本应5美元的汉堡售价为2美元。正如一位投资者指出的那样,“(Rappi开始)不惜一切代价抢用户。这不是这里的游戏。”

虽然用户增长在短期内看起来不错,但许多人未能坚持下去。这个时期的表现显然相当令人失望。

软银的投资似乎也对Rappi的文化产生了负面影响。一位前雇员指出,资本的涌入并没有带来很多来自上层的指示,它创造了高压环境:领导只要结果,却不提供指导。被问及Rappi的弱点时,这些员工回答说:“我认为公司的高管都累了,甚至耗尽了。”这种疲劳似乎来源于软银。

Rappi仍然带有这个时期的印记。关于公司盈利能力的问题仍然存在,而且正如上述消息来源所暗示的,它可能会过早地失去关键人物。对潜在的公共市场投资者来说,软银的资金也给Rappi披上了低效资本分配者的外衣,这令人苦恼。每收到1美元的私人资金,Rappi只创造了2.4美元。

上市公司(如:Uber)的估值在IPO时进行,私人公司的估值基于上一轮融资。

这并不可怕,但却让它落后了。在软银最近的投资中,只有从Swiggy中获得的回报少于Rappi。

Rappi还没有回答关于其内部投资技巧和盈利能力的问题。但看看它最近的行动,很明显该公司开始设计增加收入和扩大利润率的方法。

六、财务:引入游戏提高收益

虽然Rappi的业务涉及各个类别,但简而言之,称其为食品和杂货的按需交付者也不为过。这是该公司业务中最重要的两个部分,而且利润率都很低。正如梅加自己所说:“这是一项基点业务,一项美分业务。”

这并不是说两者之间没有区别。正如一位Rappi的投资者所说,这两个类别有不同的单位经济性。由于Rappi有能力从餐馆获得相对较高的利润,该公司的食品订单可以接近5%的EBITDA利润率,至少提供了一些操作空间。

杂货店是一个更严格的游戏。解决方案之一是将需求导向利润率更高的便利店产品。Rappi正在积极进军这一领域,目标是“10分钟交付”。它是通过建立一个黑店网络来实现。内部消息称,Rappi至少有57家黑店,预计到2021年底将有450家门店。

另一个解决方案是在食品杂货订购过程中增加新的收入来源。虽然Instacart被伪装成一个食品杂货配送平台,但它可能更倾向于一个广告平台。据报道,该公司在其核心产品上实现了收支平衡,通过在其应用程序中卖广告位来赚钱。这或许可行,GMV高达5%~10%。

Rappi已经开始在食品配送和杂货店中推出广告服务,目标是在今年年底前将其贡献率提高15%。最近推出的Rappi Travel(一位员工称其在市场选择方面与Expedia相当)将在高AOV类别中提供更多广告库存。

广告并不是Rappi提高利润率的唯一尝试。效仿亚马逊,Rappi推出了自己的“Prime”产品,每月收取订阅费。客户可以得到额外的客户支持,获得特殊的交易,以及一辆特殊的信贷车。虽然提供这项服务会产生一些成本,但它是一个与杂货店完全不同的方向,Rappi预计,今年年底将有200万Prime会员。

正如Prime服务中包含的信用卡项目所表明的,Rappi也在涉足金融技术。这是一条超级应用的老路,考虑到其成熟的用户群和拉丁美洲大量的无银行账户人口,Rappi应该有信心能取得进展。

到目前为止,Rappi已经与Interbank和Davivienda等银行合作,提供 “Rappi Card”,这是一张不收费的信用卡。目前还不清楚该产品的接受程度,尽管内部报告预计到年底将有100万持卡人。

Rappi也向Sea Group学习。这家东南亚巨头通过将购物体验游戏化,在巴西(以及其他地区)迅速扩大了Shopee应用的规模。用户可以通过在应用内玩游戏来获得Shopee的奖励——这一功能可以提高转化率、使用时间和使用频率。这得益于它的游戏部门Garena。

Rappi似乎正在尝试这类功能,在“Rappi娱乐”的旗帜下添加音乐、游戏和实时购物。虽然这有点牵强,但不难想象Rappi将这些产品转化为收入来源;比起将游戏作为用户粘性的一种形式,Rappi能够像Sea一样从玩家身上获取收益。

但在推出自己的“吃鸡”游戏之前,Rappi必须先赢得巴西市场。

七、关键市场:巴西之战

Rappi的失败是“命中注定”。一位消息人士这样描述该公司在巴西抢夺外卖空间的能力。

事实上,人们对Rappi在拉丁美洲最大市场能否获胜持怀疑态度。部分可能由于文化和语言上的差异。而且在巴西,还有强敌环伺,比如iFood。

iFood成立于2011年,由巴西企业集团Movile拥有。它的本地化和现有规模,使新入局者难以招架。有人指出,iFood的用户数是Rappi的11倍,城市覆盖率是100倍,同时iFood拥有15%的EBITDA利润率。

Rappi正在尝试加入游戏。今年1月,该公司报告说已经签署约2.8万家巴西商店,他们预计这一数字未来一年将增加2.7倍。内部文件表示,希望Rappi在年底前在巴西达到4.5万家餐厅,仅在圣保罗就有近2万家。这是否足够?

目前,iFood似乎已经在食品配送方面压住了Rappi。好消息是,Rappi在食品杂货方面要领先。Rappi将巴西作为其在该类别中最大的市场,并声称自己是头号玩家。在与大型连锁店合作以及与高质量专卖店的独家协议,助力其GMV同比增长了300%。

杂货店的成功可能会成为Rappi在巴西的立足点。随着时间的推移,该公司将转化食品杂货用户,来削弱iFood的统治地位。这似乎是一个漫长的过程。但Rappi的团队不容小觑。

八、管理和文化:微笑的刺客

尽管备受尊敬,但Rappi的文化有着不可否认的强度。这在很大程度上可能来自于管理层。虽然博雷罗、梅加和维拉马林看起来是一群讨喜的人,但如果认为他们只是任务的高效操作员,那就太天真了。

博雷罗是关键人物。一个消息来源指出,他正在 “主持大局”。哥伦比亚的连续创业者安德烈·古铁雷斯,这位Tpaga和Tappsi(Uber的竞争对手)的创始人,将博雷罗描述为 “谦逊、勤奋、坚持不懈且有远大理想”。

古铁雷斯补充说,博雷罗 “已经足够聪明,可以围绕他建立一个伟大的团队和平台”。梅加是创始人中最外向的一个。他富有魅力、善于表达,他的任务是专注于开拓新业务,这很适合他。维拉马林专注于产品和技术。无论是从经验的角度,还是从推动Rappi发展方向的角度来看,他似乎都是三人中的初级合伙人。

总的来说,这三人似乎在Rappi打造了一种令人钦佩的文化,尽管这种文化也有缺点,Rappi似乎又有一个扁平的、不自我的文化。

一位现任员工强调了这一点,他说在加入公司后,他得到了三位创始人手机号码,并被告知,可随时发短信或打电话表达想法。在整个公司里,初级员工似乎都被授权将问题或建议发到前辈的手机上。正如这位Rappi员工所描述的,“我从未听到有人说‘我的老板’。(公司)有领导,没有老板”。

Rappi的另一个文化优势是其“没有小工作”的心态。一位前办公室工作人员指出,他们在必要时曾兼职当过送货员。

Rappi似乎已经在员工之间建立起了一种同志情谊和目标感。最后一个值得注意的优点是,Rappi管理的现代化。

尽管在Rappi之前,拉美已经诞生了许多令人难以置信的科技公司——其中包括“拉美版淘宝”美客多(Mercado Libre)和Nubank的首席执行官——但这家哥伦比亚的公司似乎得益于它与硅谷的联系。

比如,其前员工指出:“这是我所听说过的第一家在拉丁美洲给高层(也不是高层)员工提供股票期权的公司,使用OKR、Slack和非常现代的技术堆栈。”

总的来说,Rappi的文化似乎不仅反映了其创始人的全球世界观,也反映了其对国内市场的深厚热情。当然,并非Rappi的每件事都如此乐观。

正如前面提到的,软银的投资催生了一个难以控制的管理品牌,领导者迫使员工实现不现实的结果,却没有多少方向。Rappi的一名前员工这样描述公司文化: 它绝对是硬币的两面。这是一家积极进取的公司,却痴迷于增长和无所谓的心态。

当被问及Rappi的弱点时,这名员工提到了“内部文化中的一些角色”。领导层必须密切注意“老鼠屎”,以维护已有的成绩。然而,更严重的问题可能还在其他地方。

九、熊市案例:争议和弱点

尽管前文已经提到了不少成功的案例,但为Rappi找出熊市案例也并不难。尽管该公司有足够的空间运营,但到了如此规模,这家公司的不确定性也不同寻常。以下四个风险似乎特别值得注意。

Rappi可能做得太多了

可能失去巴西市场

盈利困难

品牌可能恶化

Rappi的多垂直战略存在一个问题,要管理的东西很多。虽然将食品杂货与食品配送捆绑符合物流逻辑,但增加银行等产品可能会是错误的选择。考虑到其核心业务还没能盈利,对于一家年轻的公司来说,Rappi正承担着一笔巨大的交易。在推进其他部分业务的同时,Rappi要建立一个金融应用程序吗?

并非所有人都会被Rappi说服。尽管Tpaga的创始人古铁雷斯承认,鉴于他自己公司的财务重点,他在这个问题上存在偏见,但他对Rappi还是持有怀疑态度。

“我不明白在你建立核心业务的同时,怎么能建立移动银行。如果你已经运营着一款像微信一样占据市场主导地位的超级应用,那你可以这样做。但我想,人们没有意识到,建立有价值的新银行比表面看起来要艰难得多。”

同样的逻辑也可以适用于Rappi。虽然拥有多条产品线自有其好处,但Rappi也留下了被更垂直的竞争者取代的风险。例如,Cornershop可能会抢夺杂货的份额;Nubank、Albo和Tpaga可能会抢占银行领域;iFood可能会进一步巩固其食品配送业务。“超级应用”的概念在其他市场已经奏效,但在拉美可能不会那么顺利。

如前所述,iFood可能是最令人担忧的对手,这一平台已经在巴西形成了垄断。任何Rappi熊市案例都在暗示失去巴西的可能性。鉴于巴西占拉丁美洲GDP的32%,如果不能确保始终占据市场地位,将有可能减少机会规模。

尽管Rappi的杂货业务似乎进展顺利,但iFood也在这个领域提供服务。去年,iFood收购了SiteMercado以加强其服务。iFood目前的业务范围较小,仅在巴西、阿根廷、哥伦比亚和墨西哥运营,这家公司可能更有能力专注于其本土市场。

这还没有考虑到其他竞争对手的因素。杂货/便利店公司JOKR的巴西子公司Daki则是另一个潜在的对手。LinkedIn的数据显示,该公司有近150名员工从事该部门的工作。该公司大部分领导层来自软银或其以前的投资公司,鉴于二者的关系,JOKR不会缺少资金的支持。

Rappi在竞争激烈的市场中长期作战,其后果可能影响短时间内的盈利。这也是对Rappi最常见的担忧之一,虽然具备合理性,但感觉这一观点似乎错过了其核心战略。博雷罗有意选择增长而不是盈利,除了软银的闹剧之外,这似乎是正确的做法。

这使得Rappi能够吸引精英金融家的资金,吸引顶级人才加入团队,加强其产品,并在国际上扩张。虽然没有确切的数字,我们无法如此笃定,但从该公司传出的声音表明,Rappi设计了一条实现盈利的道路。如前所述,市场的动态使其比许多其他地区的类似赌注更有可能实现。

然而,这不应该被打折扣,而且可能会使公共市场的投资者望而却步,这取决于Rappi在IPO时寻求的估值。

最后,Rappi可能会担忧其声誉问题。目前,Rappi已经建立了出色的品牌形象,显然赢得了普通人的喜爱,并在技术圈内拥有一定的知名度。

一位前雇员分享了他们的印象:“人们绝对喜欢这个品牌......当我在那里工作时,为Rappi工作很酷。当你会向亲朋好友们分享自己的工作,Rappi绝对令他们刮目相看,他们也会问到很多问题......”

同时,失去这种光环的可能性仍然存在。前文已经讨论了Rappi文化中可能引起反弹的不愉快因素,但对工作条件的大多数批评并非以办公室工作人员为主,主要集中在临时工身上。去年,送货工人对Rappi及其竞争对手进行抗议,要求最低工资、福利和更好的保护条件。虽然有关公司仍然有大量的临时工,但怨恨仍然存在。

这个问题十分复杂。虽然按需工作的工人面临着困难和危险的条件,特别是在疫情期间,但Rappi无疑对整个国家的经济产生了积极的影响。首先,按需工作的准入门槛很低,对逃到哥伦比亚和其他国家的委内瑞拉难民来说,这一点至关重要。

Rappi和同行们往往提供了开始谋生的最快方式,而且往往提供比其他选择更高的报酬。一名员工指出,为Rappi工作的送货员能获得2倍于最低工资的收入。(这个数字无法得到独立证实)。

但也有不少人可能认为,这些好处都被成本抵消了,这种感觉可能会激起公众的敌意。Rappi希望确保自己能保持当地冠军的光环,因为它从中受益。

如果为Rappi构建熊市案例毫不费力,那么牛市案例就更不需要了。只需要回归初心:这是一家真诚地希望在一个刚刚起步的市场上为其客户服务的企业。如果博雷罗已经领导Rappi在电商渗透率只有11%的拉丁美洲市场上获得了52.5亿美元的估值,那么他和他的团队在电商渗透率达到25%或50%的情况下,又能取得怎样的成绩呢?

虽然Rappi可能无法赢得一切,它也不需要这样做。如果能在几个主要市场主导食品和杂货配送,Rappi就有能力乘风破浪,有朝一日可能会接近Mercado Libre的800亿美元市值。在金融科技、游戏或其他方面的成功也将是意外收获。

就地徒劳地等待并非Rappi的本性。毕竟,Rappi是敲门的人。但,如果这家公司的成功到目前为止依靠的是主动和侵略,那么打开它真正的潜力可能需要不同的品质:耐心。

本文来自微信公众号:志象网(ID:passagegroup),作者:彭慧、谢小丹