本文来自微信公众号:志象网 (ID:passagegroup),作者:志象网内容组,编辑:谢维平,头图来自:视觉中国

淡马锡控股7月份的年度财报出乎意料地黯淡。

“全球经济处于一种脆弱的状态。”这个新加坡国有投资机构在财报中表示。其中,淡马锡还谨慎地使用了“全球市场的断层”和“不稳定的地缘政治环境”等措辞。在截至2022年3月的财年里,淡马锡的投资组合价值增长了6%,达到创纪录的4030亿新元(约2970亿美元)。但这与上一财年的25%的增长幅度相比,有了大幅下降。

利率上升、供应链瓶颈以及对疫情后经济复苏的担忧,加剧了投资者对美国和英国等发达经济体的疑虑。淡马锡也在调整投资。

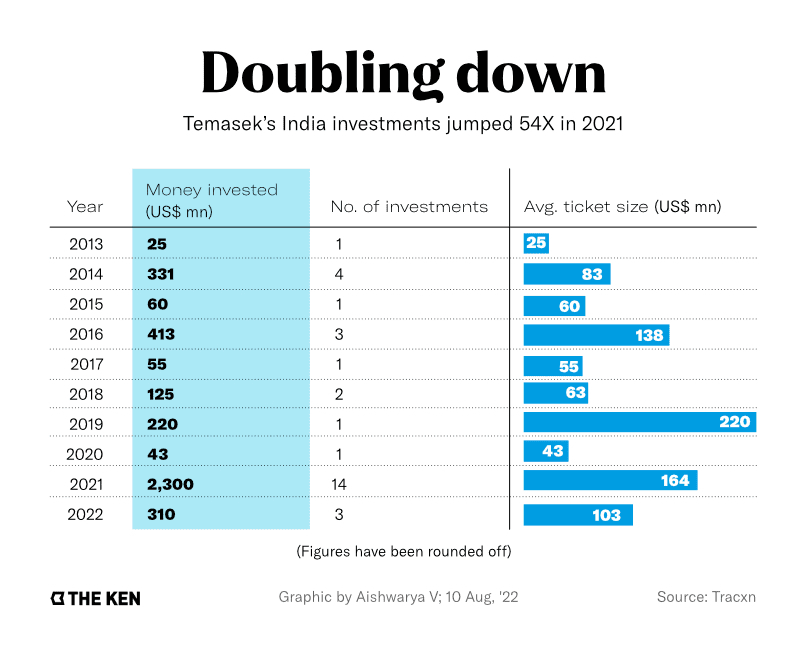

截至2022年,在淡马锡的投资组合中,第一名已经变成了这个基金的大本营新加坡,与此同时,淡马锡正在加倍关注印度。在同一时期,该公司在印度的投资额从截至2020年3月的90亿美元(3.96%)上升到160亿美元,或占其全球投资的5.2%。

另外,长期以来,淡马锡都把后期投资作为其投资策略,现在也有所改变。淡马锡最初在种子轮和C轮之间投资了三家公司。这不仅是对公司或行业的下注,也是为了获得回报。去年,其投资组合中的四家公司,包括食品技术公司Zomato,在印度证券交易所上市,帮助其获得了高达17倍的丰厚回报。

在淡马锡的投资组合中,尽管印度获得了持续的关注,但并不是第一,首位仍是它的祖国新加坡。

一、回归新加坡

近一年,淡马锡的投资一直在向新加坡本土回归。淡马锡首席投资官Rohit Sipahimalani在7月的年度媒体会议上说:“新加坡是表现较好的市场之一,因为它更注重价值。”

在截至2022年3月的财年里,星展集团、房地产开发商丰树投资和新加坡电信这三家新加坡公司,在淡马锡的投资组合中占比提升至18%,高于上一年的16%。

为了缓解疫情带来的压力,淡马锡还向其在新加坡的两个重要投资目标注入资金,分别参与新加坡航空46亿美元强制可转换证券的发行,以及新加坡海工巨头胜科海事的11亿美元配股。

上文中提到的大多数公司都是上市公司,其实淡马锡也投资了大量非上市公司。由于股市疲软,上一财年这些非上市公司占了淡马锡投资组合的一半,其中约36%是新加坡公司,其余为资产管理业务 (20%)、私募股权和信贷基金 (18%) 以及其他私营公司,包括早期公司 (26%)。

投资处于早期阶段的公司是淡马锡常规战略的突破,此类公司在其整体未上市投资组合中的占比仍不到10%。但是,如果它在印度市场的赌注成功了,那么这种转变既是出于必要,也是出于规划。

二、投资印度初创公司

在过去五年里,淡马锡支持了30多家印度初创公司,大多数都是从D轮到Pre-IPO轮的后期融资。

这种模式在淡马锡对印度的非上市投资中非常明显,如支持Zomato和Ola的Pre-IPO轮融资,乳制品初创公司Country Delight和移动信用卡公司OneCard的超过1亿美元的D轮融资。

然而,淡马锡在印度有三笔投资脱颖而出——印度可再生能源平台O2 Power、电动汽车制造商Ola Electric和新银行平台Open。这不仅因为他们是早期公司,原因稍后再谈。

2020年1月,淡马锡和瑞典私募股权EQT分别承诺投资5亿美元成立O2 Power,这是淡马锡首次投资印度可再生能源公司。

然后在2021年10月,淡马锡领投Open的1亿美元C轮融资,据报道,该银行平台的估值为5亿美元。该年底,淡马锡又将Ola Electric纳入其投资组合,向这家电动滑板车制造商投资了2500万美元。这不是淡马锡对Ola Electric领导层的首次投资,此前,淡马锡还投资过巴维什•阿加沃尔领导的叫车公司Ola Cabs。

“我们相信印度具备所有的要素。这是一个巨大的国内市场,有大量的外汇储备……政策框架是统一的……这让我们相信印度的故事。”

到目前为止,淡马锡的这三次押注都取得了不错的结果。在淡马锡投资之后的几个月内,Ola Electric在D轮融资中估值跃升60%,达到50亿美元。与此同时,Open在今年5月筹集了5000万美元,成为独角兽,而O2 Power在实现其装机容量达到40亿瓦特的五年目标上也取得了进步。

但这些投资之所以有亮点,还有其他的原因。淡马锡在2022年财务评估中强调:“可再生是我们所做一切的核心。”淡马锡对O2 Power和Ola Electric的押注,便是淡马锡加大投资可再生解决方案的明显的例子。

与此同时,对Open的押注则是为了让这家新加坡基金保持在印度金融业的影响力。不仅在印度,在全球范围内,淡马锡的投资组合都带有很强的金融属性,金融服务就占到了近四分之一的投资。

在印度,淡马锡拥有HDFC银行和Axis银行等传统银行的股份,因此,投资Open帮助了淡马锡在快速发展的新银行领域建立起影响力。不仅如此,自从上一财年剥离了一些主要公司的持股后,淡马锡的金融投资组合变得有所失衡,因此,这还有助于淡马锡平衡其金融投资组合。

三、那些成功退出案例

在截至2022年3月的财年里,淡马锡在全球范围内清算了价值275亿美元的资产,这是该基金退出规模第二大的年份。名单中包括五家印度公司,除BillDesk外其余四家均已上市。

淡马锡在其中收获了丰厚的回报。淡马锡印度投资部总经理Vishesh Shrivatav上个月说:“对我们来说,印度投资组合表现相当好,跑赢了市场。”

当Naspers投资的支付厂商PayU表示,将以47亿美元的现金收购印度最早的支付网关BillDesk时,这意味着淡马锡的投资将获得16.7倍的巨大回报。然而,由于印度反垄断监督机构正在调查这项交易,这项收购在宣布一年后暂时搁置。

淡马锡在2015年共同领导了保险聚合公司Policybazaar的D轮融资,并在2017年和2018年注入了更多资金。去年11月Policybazaar上市时,淡马锡持有其6.3%的股份。但此后Policybazaar股价下跌了近60%。

2016年1月,淡马锡在G轮融资中支持了孟买二手车平台CarTrade。到2021年8月CarTrade上市时,淡马锡拥有大约27%的股份。它是IPO的第二大受益者,抛售了价值约7500万美元的股票。CarTrade的IPO不温不火,此后股价比上市当天下跌了58%。

2014年10月,淡马锡从ICICI Ventures手中购得股份后,向必胜客和肯德基特许经营商Devyani International投资约5300万美元,并在2021年8月Devyani的IPO中出售了价值7700万美元的股票。

截至2022年6月,淡马锡拥有Devyani 8.1%的股份,这也是四个IPO中表现最好的一个,自上市以来,Devyani股价已经飙升了60%。

淡马锡在2021年7月左右拥有Zomato的3.6%股份,当时该公司在股市上首次亮相,这是印度初创企业的分水岭。从那时起,Zomato的股价下滑了三分之一,因为人们对其商业模式和对杂货配送公司Blinkit的收购感到担忧。虽然许多知名的投资者最近已经削减或退出了他们在Zomato的股份,但淡马锡目前的立场并不明确。

这些公司(不包括Devyani的公司)的股价下跌对淡马锡来说不是好兆头,尤其是在其投资的部分公司已提交上市申请或宣布上市意向之后。这份名单包括健康技术公司Pharmeasy,以及电商平台Snapdeal和Firstcry。这意味着淡马锡在印度的投资进入新阶段,因为其投资项目在印度一度与公开市场绝缘。

它对全球投资的谨慎态度,可能很快也会在印度得到体现。

本文来自微信公众号:志象网 (ID:passagegroup),作者:志象网内容组,编辑:谢维平