本文来自微信公众号:秦朔朋友圈(ID:qspyq2015),作者:田雪雯(广慧投资副总裁,剑桥大学金融学硕士),头图来自:《哥斯拉》剧照

一

“史前巨兽”是对Conglomerates(多元化大型联合集团)的戏称,大多已不复往日辉煌。

“一统天下”、建立赫赫有名的多元化庞大商业帝国,源于人类古老的原始欲望。要浇灭这与生俱来的欲望,服从理性的安排,是一种理智与情感的对抗。

GE、强生、东芝、西门子等百年帝国纷纷解体,Conglomerates时代就此终结了吗?

不,欲望不灭,多元化庞大商业帝国的信仰不会灭。

热闹的分拆潮背后,在隐秘的角落里,我们看到,“史前巨兽”回来了,以一副新的面孔,回来了。

二

Conglomerates一词指旗下业务横跨多个不相关行业的大型联合集团,他们通常是大型跨国公司,穿越多个经济周期,通过一系列并购扩张将触角伸向多个不相关的行业和板块,形成庞大的商业帝国。

通用电气、西门子、陶氏杜邦、ABB、霍尼韦尔等都是Conglomerates多元化巨无霸联合集团的典型代表,不少联合集团都有上百年历史。

比如,最近颇受关注的通用电气,其历史可以追溯到19世纪,发明家爱迪生在华尔街的资助下创立的爱迪生通用电气公司,经历了一个多世纪美国经济的起起落落,一度是美国商业实力的全球象征。

人类金融史上第一次大规模“多元化联合集团风潮”(“conglomerate boom”)始于20世纪60年代,由于利率低,股票估值方式不成熟、股票价格相对较高、会计准则宽松等因素,大集团能够通过杠杆以极低成本收购有一定盈利能力的小公司,并将标的公司的收益添加到自身收益中。

收购方通常以现金以外的其他方式结算交易,如无担保债券、债券、可转换债券等,以迅速带来每股收益的提高和收购方自身股价的上涨。

通过重复这些操作,公司可以在短时间内迅速扩张,股价迅速攀升。这引得许多职业经理人都投入到建造庞大帝国的狂热中,催生出很多著名的大型多元化联合集团,比如Ling-Temco-Vought(LTV),拥有十几条不同的业务线,如消费电子、网球拍、肉制品到飞机、钢铁等等。

这股建造帝国的风潮逐渐演变成一场贪婪的投机和炒作,快速的无脑扩张并不可能带来持续的可观的投资资本收益率,只能营造一种发展的假象。

上世纪80年代,美国为了应对持续升高的通胀,提高了利率,在微薄的投资资本收益率无法负担杠杆收购成本时,虚假的繁荣烟消云散,许多美国大型联合集团走向破产。而此时,这股风潮已经扩散到了美国之外的地方。日本和韩国也催生出大型多元化财团。

很快,多元化联合集团的弊端就暴露出来:快速扩张让企业负债累累;无序并购导致爆雷频发,给母公司带来巨额损失;表现好的业务被亏损的业务拖累,导致公司整体表现长期不佳;部门间相互掣肘影响效率;规模太大,公司开始严格推行制度,员工因循守旧,失去创新力;组织结构复杂,决策效率低,业务调整缓慢,对市场变化无法做出迅速反应,等等。

多元化究竟对还是错,争论从未停止。

支持方的一大观点是多元化联合集团可以使投资人分散风险。公司旗下有多种不相关的业务,东方不亮西方亮,公司盈利会更稳定,投资者风险更小。

但从投资者角度来说,他们完全可以将资金分散化分别投在钢铁公司、食品公司、影视公司,并没有必要投到一家既生产钢铁、食品,又创作影视的公司,更何况这些业务都被同一位CEO管理着。

既然投资人能够通过投资不同的公司,以低廉而便捷的方式分散风险,那管理者为何还要以高昂的管理成本、组织成本为代价去替投资人做这件事呢?这显然不符合逻辑。所以一直存在“多元化折价”,即多元化联合集团的市场价值会比与其类似的单一行业企业的市场价值低。根据Rajan, R., H. Servaes, and L. Zingales等学者的估算,这个折价约有10%。

“多元化折价”在多个国家、多个行业和多个时间段被反复验证,多元化不仅没有像想象中那样为投资人创造价值,反而让公司价值大打折扣。虽然如此,但仍有很多企业管理者甚至创始人,推动着大大小小缺乏底层逻辑和冷静思考的并购,只为满足建立商业帝国的欲望,盲目多元盲目并购,最终将“一手好牌打得稀烂”。

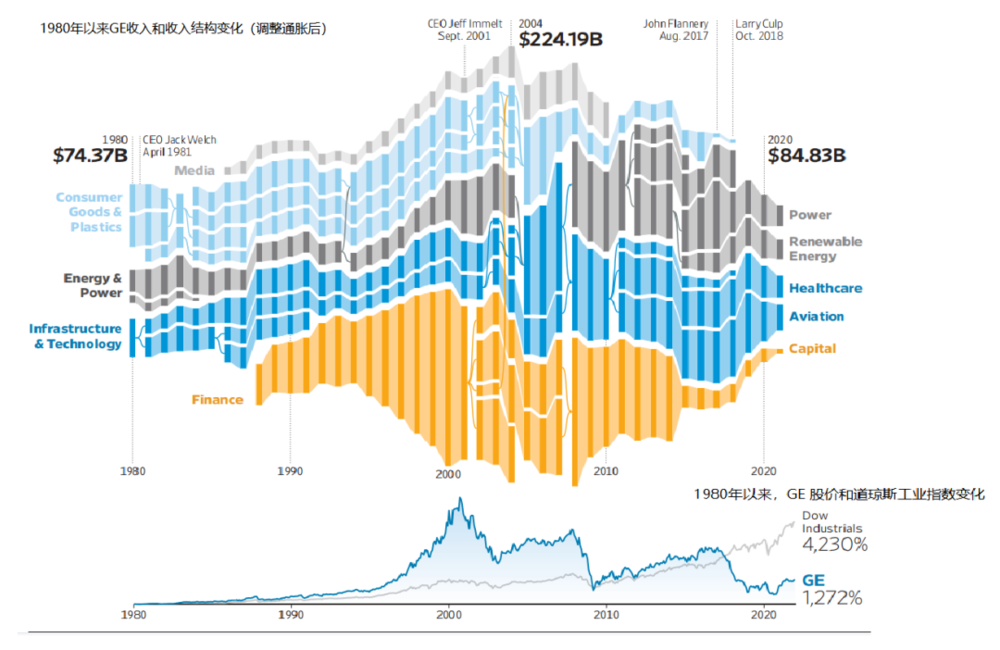

在20世纪80~90年代,GE实现了一定的价值增长,但这种增长也是昙花一现,并不可持续。在韦尔奇之后,GE的收入增长进入瓶颈期,随后迅速下滑,市值也一落千丈(图一)。

并且市场对GE财务的真实性也产生了怀疑,因为GE通过多元化扩张,公司结构过于复杂,其财报被分析师们称为“有史以来最复杂的财报”。

面对业绩的不断下滑和市值的不断蒸发,GE只好为多元化买单,不断出售之前买来的非核心资产,剥离业务,分拆部门,壮士断腕。

GE的业务线从过去的照明、大家电、发动机、汽轮机、医疗、电子、航空、材料、娱乐、媒体、金融、信息技术、新能源等逐渐缩减,出售的出售,分拆的分拆,直至近日,GE将最后的残垣断壁一拆为三,只留下发动机制造业务,其余的医疗和能源业务将被剥离,成为两个独立的公司。一个近130年历史的多元化帝国就此退出历史舞台,化为历史的一粒尘埃。

GE并不孤单,历经了相似命运的多元巨无霸还有:

西门子,逐步分拆其油气发电、风电等能源业务和医疗业务,仅保留数字工业、智慧基础设施和交通业务;

强生,选择专注于制药和医疗器械业务,将把消费者健康部门剥离;

东芝,将一拆为三,一家专注于新能源和基础设施,一家专注于半导体,一家专注于闪存芯片业务;

陶氏杜邦,分拆为新陶氏、杜邦和农业技术公司柯迪华;

霍尼韦尔,分拆独立出智能家居公司Resideo和交通系统公司盖瑞特;

美国联合技术公司(UTC),选择聚焦航空,将其电梯和暖通空调业务剥离为Otis和Carrier两家独立公司;

英国著名材料技术公司Cookson集团,结束其近三百年历史,拆分为专注于电子组装材料业务的Alent公司和专注于工程陶瓷和贵金属回收业务的Vesuvius公司;

ABB集团,全球最大的跨国工程公司之一,出售其电网业务后不久又宣布计划剥离或出售其涡轮增压业务、动力转换业务和机械动力传输业务;

英国葛兰素史克和美国辉瑞,计划分拆他们的消费者健康业务……

分拆蔚然成风,那些叱咤商界百年的“史前巨兽”正在一个个倒下、分解、消亡。市场更加青睐于专注、透明、灵活的企业,多元化集团模式成为过时的“史前文明”。

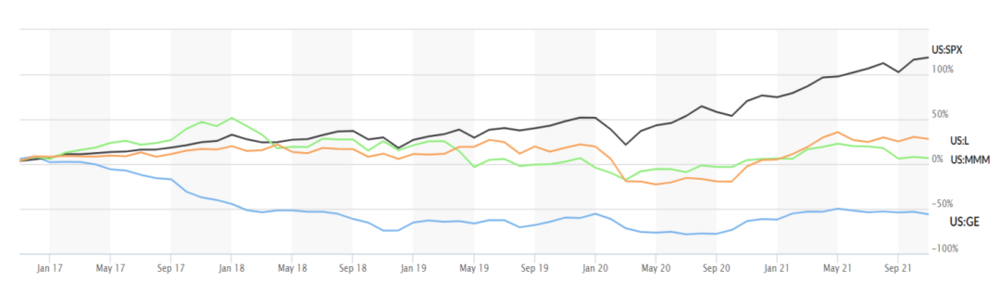

近五年,GE(US:GE)市值缩水约51%,Loews Corp(US:L)的市值仅增长了34%,3M市值仅增长6.4%(US:MMM),而大盘S&P500 (US:SPX)在这段时间增长了约117% (图二)。

越来越多的企业开始看清,盲目多元化的尽头是一场欲望幻化的烟火。

然而,纽约大学教授Baruch Lev近期的研究却展现了天平的另一端。在分析了36000个企业并购案例样本后,Baruch Lev教授发现,过去十年间,企业(跨不相关行业的)多元并购案例的占比从35%升高到了47%。

也就是说,企业对多元化的追求不但没有消失,反而还有所增强。只不过,这次,追逐多元化帝国的不再是工业企业,而变成了科技巨头。

曾几何时,从面包机到螺旋桨,几乎所有的东西都出自GE,而今天,从零售店到云计算,从流媒体到自动驾驶,亚马逊从不缺席。还有微软、苹果、alphabet、Meta Platforms等等,随着一系列并购扩张,新一代Conglomerates在不知不觉中悄然诞生。

Baruch Lev教授感慨:“史前巨兽回来了,它们换了一副面孔,回来了。”

新一代Conglomerates的血液里依然流淌着对跨行业多元化并购扩张的信仰,它们相信“赢者通吃”,希望成为“一统天下”的商业霸主。

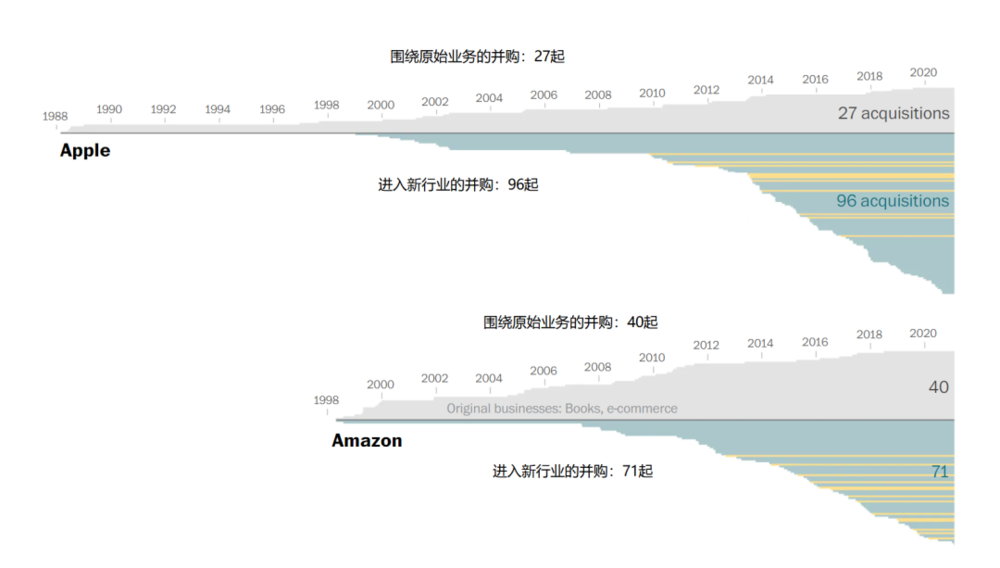

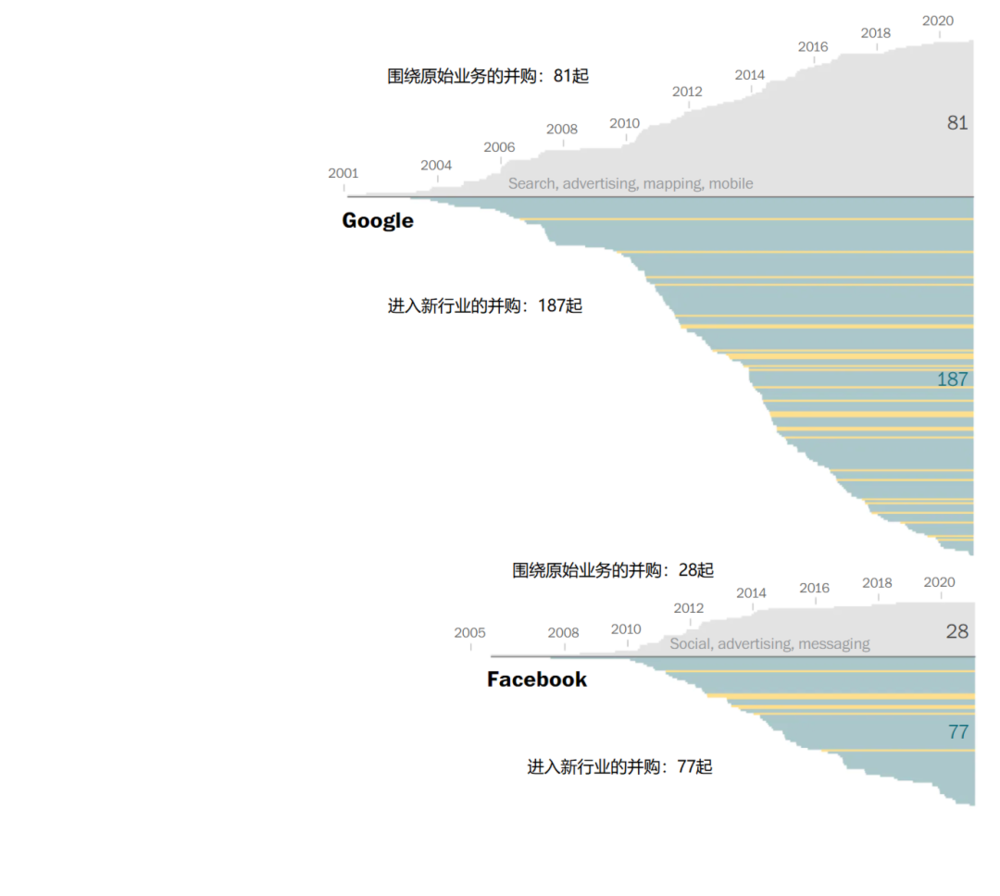

华盛顿邮报做过一个粗略统计,截至2021年4月,谷歌公开的并购有268起,其中与公司原始业务(搜索引擎、广告、地图、移动业务)无关的并购高达187起;苹果公开的并购共123起,其中与原始业务(软件、硬件和应用程序)无关的并购高达96起;亚马逊公开的并购有111起,其中和原始业务(电子商务)无关的并购为71起;Meta Platforms(Facebook)公开的并购有105起,其中和原始业务(社交媒体、广告、通讯业务)无关的并购高达77起(图三)。

|来源:Chris Alcantara, Kevin Schaul, Gerrit De Vynck and Reed Albergotti,www.washingtonpost.com April 21st 2021

|来源:Chris Alcantara, Kevin Schaul, Gerrit De Vynck and Reed Albergotti,www.washingtonpost.com April 21st 2021而这只是被公开的并购案例,还有许许多多未曾被公司披露的并购在推动它们成为科技巨无霸。根据在美国联邦贸易委员会(FTC)在今年9月的一份研究,从2010年到2019年,微软、苹果、谷歌、Meta Platforms(Facebook)和亚马逊总共进行了616次低于FTC披露门槛、但价值至少100万美元的收购,其中许多收购公众根本无从知晓。

科技巨头们的触角延伸到了生活的方方面面,以亚马逊为例,从在线零售开始,通过上百次的并购扩张,业务已覆盖实体零售店、医疗保健服务、计算服务、全球物流、电影、流媒体服务、家庭安全服务等。近期,亚马逊又进军卫星网络和自动驾驶。

新一代的Conglomerates是否也会被多元化所累,走向和“前辈们”一样的结局?答案似乎并没有那么显而易见,因为新一代的Conglomerates和GE为代表的经典Cnglomerates模式有些许不同,可以说出现了“进化”。

例如,谷歌母公司Alphabet吸取了“前辈”的教训,从GE的经验中意识到财务透明对公司发展和对获得投资人认可的重要性。因此,Alphabet专门聘请了Ruth Porat,来自摩根士丹利的经验丰富的财务主管,整顿集团的财务工作,力图把复杂、庞大的商业版图较为清晰地呈现在财务报表上,使投资人知道集团的钱都花在了哪里。

再以亚马逊为例,亚马逊业务虽是跨越不同行业,但基于“互联”与“平台”的模式,信息技术、数据、AI等领域的边界变得模糊,零售、医疗保健服务、影视、流媒体等业务通过“平台”可以被巧妙地粘在一起,使得这些业务可以覆盖相同的目标客户群。

通过为同一客户提供不同的产品、服务和客户体验,不同业务间可以建立联系,相互作用。而GE时代的Conglomerates各个业务覆盖的客户群体相对独立,业务间界限分明,无法相互促进。虽然,并不是亚马逊所有的多元并购都围绕这一思想,但相较于GE时代的多元化联合集团模式,科技巨无霸的多元化联合集团模式中多了几分“思考”,确实在进化。

亚马逊对其To B云计算业务(AWS)这一不相关的业务的整合方式也和GE不同。亚马逊让AWS部门保持相当大的独立性,拥有很大的决策自主权,大大提高了管理效率。

目前来看,亚马逊的“放权”非常有效,AWS已成为亚马逊的明星业务,2021年前3个季度,AWS业务在集团总收入中占比为13%,却为集团贡献了62%的营业利润。这种管理方式的调整也不失为一种进化。

尽管如此,多元化联合集团模式的弊端依然存在。例如,亚马逊的电商业务发展差强人意,长此以往,AWS势必会被这些表现一般的业务所拖累,错失发展的良机。许多投资人因此呼吁亚马逊分拆AWS,成立独立的公司,专注于云计算业务。但从亚马逊管理层的角度,他们又怎么舍得放掉“会下金蛋的鸡”呢。

管理层和投资人间的利益冲突在多元化模式下尤为突出。同时,亚马逊不断向不同业务领域扩张意味着AWS的企业客户也可能越来越多地成为亚马逊其他业务的竞争对手,AWS的发展和其他业务的发展出现冲突,若各业务间相互掣肘、相互对抗,那必然对集团的发展不利。

更重要的是,新一代多元化巨无霸面临着比“前辈们”更加严格的“反垄断”监察,面临着更高的法律风险。“反垄断”如同一把悬在头顶的利刃,立法者亮剑之时,巨无霸轻则弃车保帅,重则拆分解体,大量人力财力被用在“反垄断”相关问题上,大大增加了集团成本。

若想找到新一代多元化联合集团是否会重蹈覆辙这一问题的答案,关注点不能停留在多元化是对是错,多元化时代是否终结,而应回归到多元化的本质——也就是每一次的并购本身。

要弄清楚究竟为什么进行这一次的并购、企业究竟能从中得到什么、期待的协同效应究竟是“水中月镜中花”还是实实在在的降本增效。

要看这些科技巨头是否能回答这个最核心也是最基本的问题:把一众不相关的业务安置在同一个集团内、同一个框架下,究竟能给企业带来什么,可行性到底有多大。

这些新一代“巨兽”能否拥有和“前辈们”不一样的命运?当我们回归到问题的本质,回归到每一次的并购本身,答案或许就隐藏在那里。

在经济全球化的大背景下,中国的企业也历经了自己的多元化联合集团的风潮,恒大、海航、苏宁等也经历了自己的多元化之伤。由于体制机制、市场化程度等原因,我国的许多企业的许多风险尚未暴露出来,但这并不代表我们可以轻视这些风险。

对于多元化并购,企业家们要敬畏、要冷静、要思考。并购之前,管理层要冷静分析企业的边界和自身管理能力的边界,如果没有足够的能力将不同的业务和技能整合在一起,那不如选择专注,正如GE的CEO Larry Culp所说:“专注比那些常常是幻想出的协同效应更有利于公司的发展。”

本文来自微信公众号:秦朔朋友圈(ID:qspyq2015),作者:田雪雯(广慧投资副总裁,剑桥大学金融学硕士)