出品 | 虎嗅金融组

作者 | 周月明

题图 | 视觉中国

这两天,“猪茅”牧原股份突然卷入舆论的风口浪尖。

这源自于12月2日,上海票据交易所公式的一份名单------《截至2021年11月30日商票持续逾期名单》。这份名单涉及到384家公司,而在这其中,牧原股份旗下共31家公司作为逾期的承兑人赫然在列。

12月6日晚,牧原股份连发32份公告,其中就有关于对商票逾期的解释。

商票逾期事件“扑朔迷离”

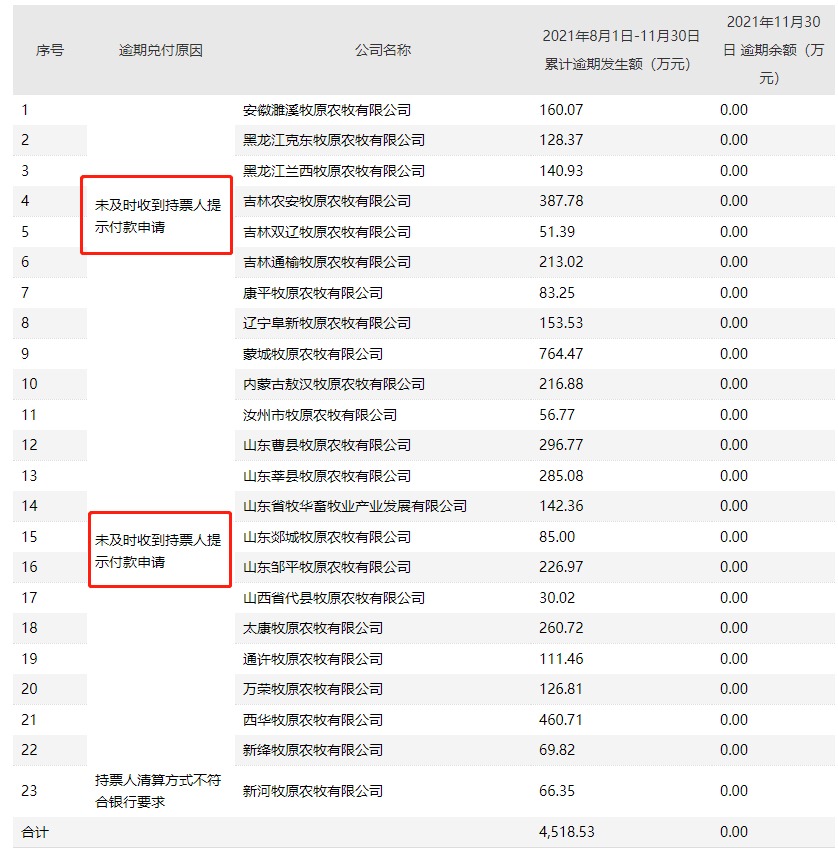

在公告中,牧原股份称,截至2021年11月30日,其中23家子公司已完成全部逾期商票的兑付,总计4518.53万元。

除此之外,还有9家子公司存在未支付商业承兑汇票的情况,总计共1707.27万元。截至2021年12月6日,还有9家子公司未支付,合计金额755.98万元。

商票逾期的消息一出,引发了不少投资者疑问,主要疑问点在于牧原股份作为一家2021年前三季度营收562亿元、货币资金99亿元、经营活动产生的现金流量净额高达132亿元的大公司,为何连几十万元、一二百万元的小额商票都会逾期呢?(见上图逾期名单以及金额)这不由令部分投资者猜测其资金链是否出现问题。

而牧原股份对于为何会出现逾期的解释也引发投资者争议。

牧原股份在公告中称,其逾期兑付的原因为“未及时收到持票人提示付款申请”,并“郑重提示公司商业承兑汇票持票人在票据提示付款期内及时发起提示付款申请,保障自身合法权益。”

然而部分投资者认为,将逾期未支付的原因推在被欠款方上,显然不合理;也有部分投资者认为,也许存在这一可能性。

而虎嗅就此问题致电上海票据交易所(信息披露服务热线),工作人员向虎嗅表示道:“我们也关注到了牧原股份的这一解释,但其所用字眼的具体含义我们并不够清楚。理论上来说,我们在网站上公示的逾期名单,是商兑汇票已经到期且发起过提示付款申请的,若未发起提示付款申请,并不会列入商票逾期的名单。”

若照上海票据交易所的说法来看,牧原股份称其逾期的理由是因为“未及时收到持票人提示付款申请”,是否就出现矛盾了呢?更多细节,还需要牧原股份做更多解释和披露,否则,这一理由是否成立,就令人产生很多疑问了。

此外,虎嗅还注意到,上海票据交易所披露持续逾期名单,是从今年8月份才开始的,对此,上海票据交易所的工作人员向虎嗅解释称:“这是根据新的规定做得调整,今年8月份之后才在网上进行公开披露,且披露的是8月份之后发生逾期的公司,此前出现的逾期不在披露的范围内。”这也意味着,若一家公司8月份之前就有商票逾期的情况,对此现象并不会公开披露。

这样看来,牧原股份的商票逾期情况仍未完全明晰,至今还存在一些“扑朔迷离”的地方。

多次被造假质疑缠身

值得注意的是,今天一天(12月7日),牧原股份股价就跌了5%。为何投资者对此这么敏感,是因为关于牧原股份的造假争议已经不是第一次了。

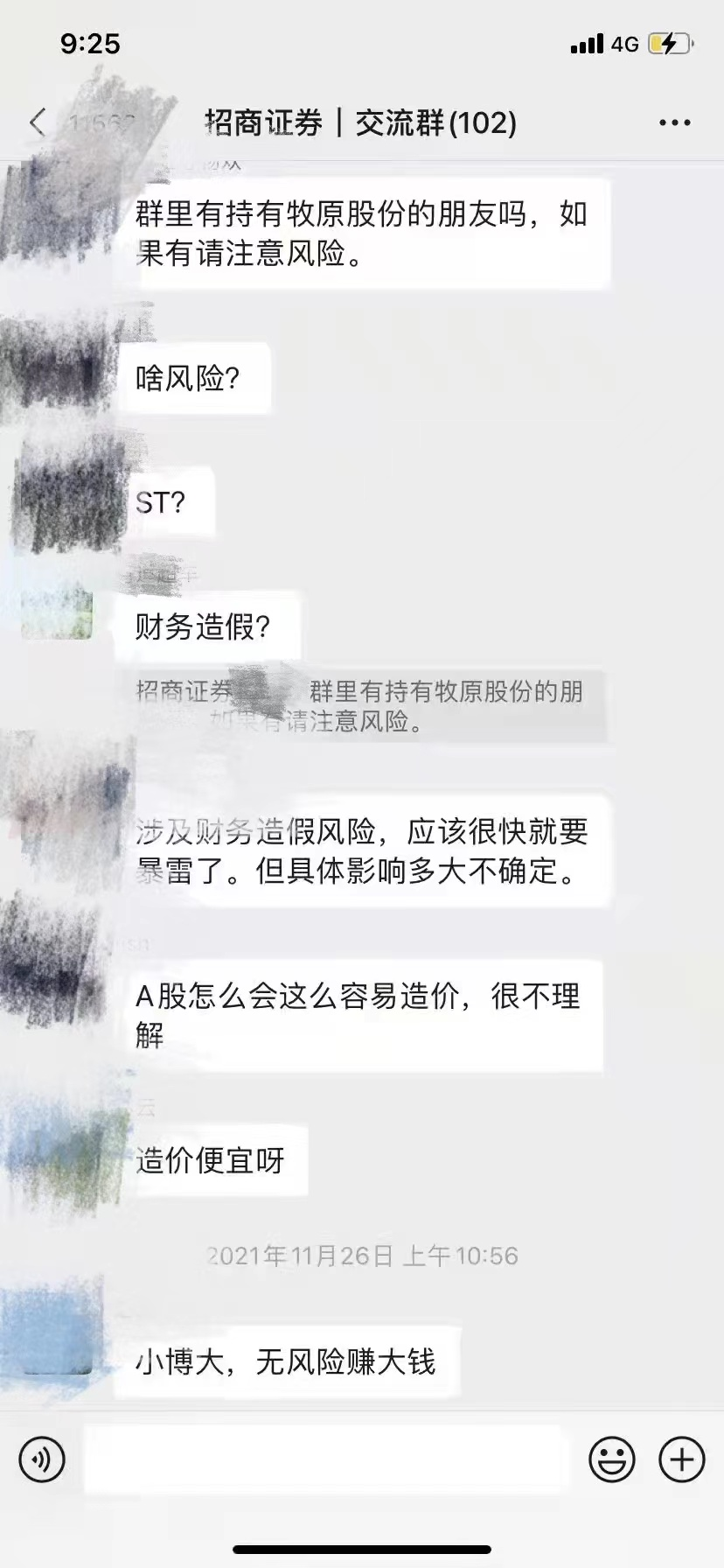

不久之前(11月26日),招商证券的一位客户经理在交流群内称投资牧原股份有风险。不过根据微信群内容显示,该客户经理随后在群内已经进行了澄清。12月3日,牧原股份回应称:公司的生产经营和流动性都正常,公司对该类行为表示强烈谴责。

而在此之前,牧原股份的高存高贷、关联交易、高毛利率等问题都曾受到质疑。

比如高存高贷现象,查看牧原股份财报可发现,2020至2021年前三季度,公司货币资金分别为145亿元和99亿元,与此同时,短期借款、长期借款和一年内到期的非流动负债之和分别为296亿元、397亿元,且2020年和2021年前三季度同时支付着9.23亿元、15.7亿元的利息费用,占当期归母净利润的3%、18%,与此同时,其利息收入仅为2.5亿元和6160万元。

要知道的是,高存高贷一直是较为敏感的财务现象,因为此前有不少被查出造假的上市公司都存在这种情况。而从常理上来说,这一现象也令人较难理解,一还有着高额存款,一边还大量借钱,为何不将一部分存款用于还钱呢?毕竟,大量借款是要产生高额利息的,而且这一利息费用对盈利空间的侵占越来越大。

而当时牧原股份在监管问询后做了一系列解释,其称借款大增的原因“一方面是公司生猪养殖采用“全自养、全链条、智能化”养殖模式,生猪养殖场区的建设需投入大量的资金,另外也为了满足四季度集中采购和工程款支付的需求。”

除了高存高贷,牧原股份与关联企业牧原建筑之间存在大量关联交易也被质疑,牧原股份解释称:“牧原建筑的成立是为了帮助建筑商规范管理,适应新的税收政策变化,进行成本管理,不以盈利为主要目的。此外,牧原建筑承建的猪舍单方造价与非关联方建筑公司承建的猪舍单方造价差异率较小,牧原建筑承建猪舍的关联交易价格是公允性的。”

而至于为何其毛利率高于同行业公司,牧原股份在问询函回复中回应道“与同行企业代养模式相比,公司全自养模式对成本的节约优势明显,公司在饲养环节可以大量采用先进、高效率的自动化设备,实现“精准饲养”,提高了人均生产效率、实现了规模化经营,从而能够降低单位产品的生产成本。”

不过,虽然牧原股份对这些疑点都曾作出回应,但投资者对其态度仍然较为分化,此次商票逾期事件和招商证券客户经理内部交流事件一出,在一定程度上加剧了部分投资者的不安,反映到股价上来看,自11月26日(招商证券客户经理事件)至12月7日,牧原股份的股价已跌去12%。

融资需求强烈

值得注意的是,牧原股份的资金流动性其实一直备受关注。近期其在这方面的动作也颇为频繁。10月19日,牧原股份抛出60亿元的定增预案,称“公司计划向控股股东牧原集团定增募资不超过60亿元,发行价格为40.21元/股,在扣除发行费用后将全部用于补充流动资金。”

而在此次定增的两个月之前,牧原股份还刚刚募集了95.5亿元的可转债,其中51亿元用于生猪养殖建设项目,19亿元用于生猪屠宰项目,剩余25.5亿元用于补充流动资金及偿还银行贷款。

而就在连发32份公告的12月6日晚间,牧原股份除了回应商票逾期的事情,还不忘同时发公告融资,其称:“为确保公司有足够的生产经营和投资建设资金,公司及控股子公司(含新设立或纳入合并报表范围内的子公司)拟向银行等金融机构申请授信额度总计为不超过人民币700亿元整,具体融资金额将视公司及控股子公司生产经营和投资建设的实际资金需求确定。此次申请授信额度有效期为2022年1月1日至2022年12月31日。”

写在最后

虽然牧原股份被称为“猪茅”,且货币资金丰厚、经营性现金流量净额充沛,但与此同时其背负着高额利息大举借款、多次大额融资,又出现商票逾期现象,“猪茅”究竟缺不缺钱,变成一个谜。