本文来自微信公众号:读数一帜(ID:dushuyizhi007),作者:卢轲、杨云轲、郭祥康,原文标题:《全球十大资管机构ESG投资实践(上)》,题图来自:视觉中国

中国目前已逐步进入高质量发展阶段,推进双碳目标,倡导共同富裕。

2016年8月31日七部委发布《关于构建绿色金融体系的指导意见》,对绿色金融工具和相关政策支持做出制度安排。2020年9月22日习近平主席在第七十五届联合国大会一般性辩论上宣布将“采取更加有力的政策和措施,二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和”。

2021年8月17日中央财经委员会第十次会议上,习近平主席强调“共同富裕”的概念,提出要推动三次分配,鼓励高收入人群和企业回报社会,并形成中间大、两头小的橄榄型分配结构。

从需求端看,清洁能源科技创新、碳核算、循环经济等领域的融资需求巨大;从供给端看,养老金和社保金等专注长期价值的机构加大入市力度,合格境外投资者入市门槛降低、投资范围扩大,带来更多的资本流入。

在需求和供给的共同作用下,创造长期价值并有利于经济、社会、环境综合发展的 ESG投资(融合环境、社会、治理因素的投资方式)在中国拥有广阔的发展空间。前瞻的投资机构已经行动起来,将ESG整合进投资管理的生命周期中。

截至2021年6月底,中国公募基金管理机构已经推出以ESG环保、低碳、新能源、清洁能源、可持续环境治理、社会责任、公司治理等为主题的证券投资基金273只,规模约2600亿元。

前景虽可期,但在相关论坛的讨论和实践者反映的需求中,我们也看到,因为中国ESG投资历史短、经验不足,国内资管机构对践行ESG投资缺乏着力点。因此,为了给国内资管机构的ESG投资转型提供借鉴,本研究分析了全球AUM(资产管理规模)最大的十大资管机构践行ESG投资的原因、方式及成果,以总结其经验。

一方面,国内的资管机构可以借此了解如何有效地将ESG因素整合到投资管理中;另一方面,寻求融资的企业也可以更深入地了解当今全球资管机构正广泛关注的ESG议题和对应的要求。

报告共分为五个部分,包括资管机构践行ESG投资概览和研究方法、原因、行为、成果及对于中国资本市场与参与者的启示,本文为报告前两节。

一、资管机构践行ESG投资概览和研究方法

ESG理念由联合国环境规划署金融行动(UNEP FI)联合其他机构在2004年首次明确整合提出,是英文Environmental(环境)、Social(社会)和Governance(治理)的缩写。

ESG理念对企业与可持续发展有关的行为进行了系统性归纳,也被认为是影响股东长期利益的重要因素。ESG投资便是指纳入ESG(环境、社会和治理)相关信息对投资标的进行考量后投资的方式。

1. PRI与在管资产规模前十大资管机构简况

2006年,由联合国支持的责任投资原则组织发布了责任投资原则(Principles for Responsible Investing,简称PRI),致力于推动各大投资机构在投资决策中纳入ESG指标,帮助PRI的签署方提升可持续投资的能力并在实践中规避风险、优化投资表现。

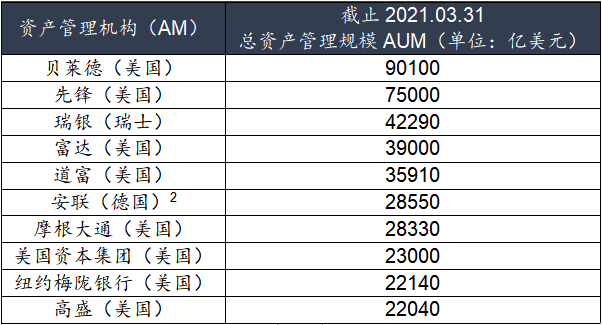

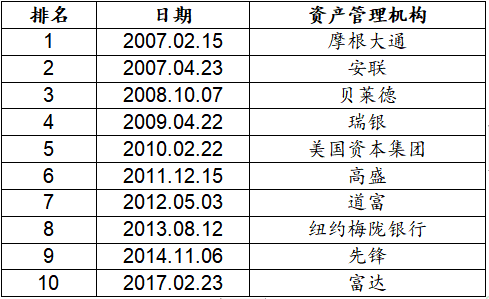

在PRI发布后,包括瑞银、贝莱德、摩根大通在内的大型资管机构纷纷签署PRI,积极推动ESG投资的实践。截至2021年3月31日,AUM排名全球前十的资管机构合计管理资产超过40万亿美元,占全球资管机构规模的30%以上(见表1)。而这些资管机构早已全部签署了PRI(见表2)。

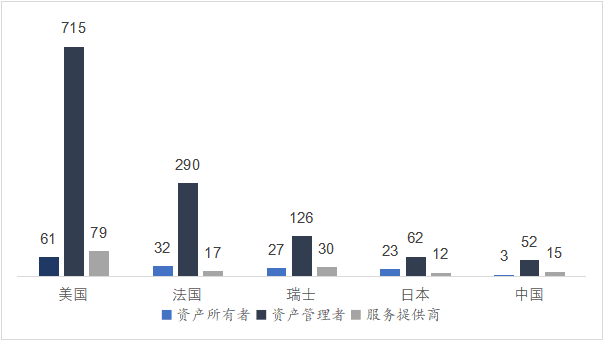

根据彭博2021年2月报告,全球ESG相关的资产管理规模已经达到50万亿美元。PRI的签署方也在高速增长,截止2021年9月5日,全球范围内签署PRI的机构总数已达4308家(资产所有者649家,资产管理者3189家,服务提供商468家以及2家未分类公司),较去年同期增长超30%。

从2020年开始,中国签署机构数量增长迅猛,由2019年11月末的8家增长到如今的70家签署机构。两年内,签署机构数量翻四番,相对增速远超大多数国家。但与部分发达市场相比,如美国(855)、法国(339)、瑞士(183),中国的签署方绝对数量还较少。

2. ESG信息披露渠道和标准

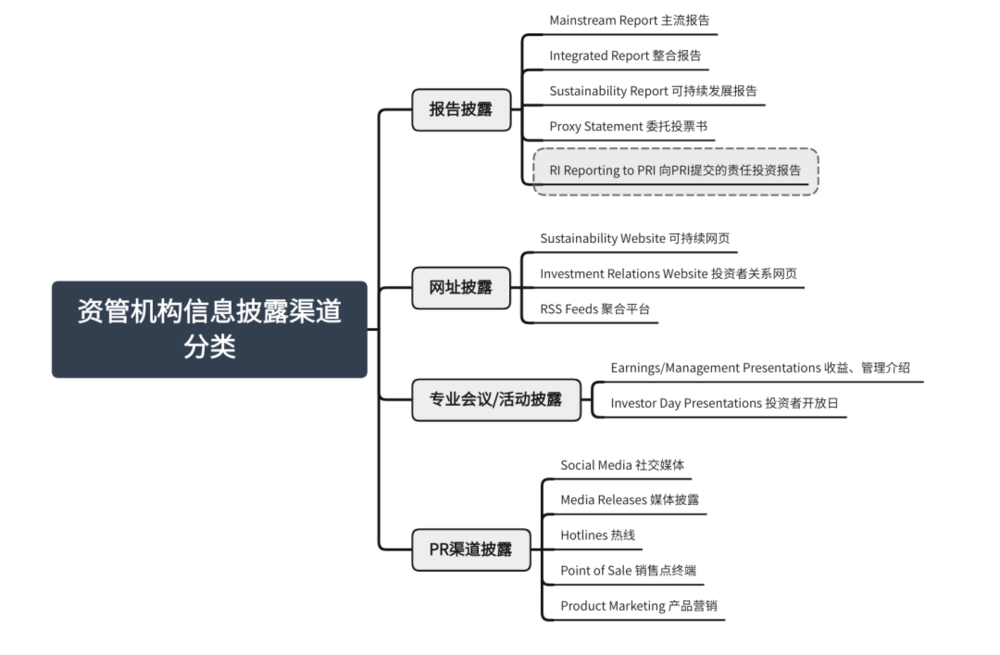

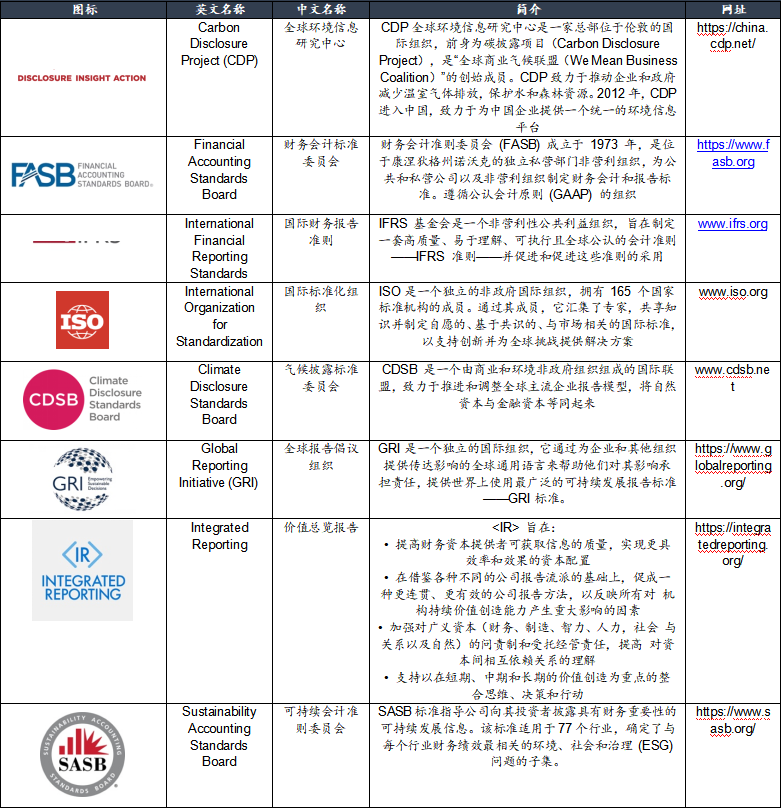

在开始研究十大资管机构怎样践行ESG投资之前,我们先通过参考SASB(Sustainability Accounting Standards Board,可持续发展会计准则委员会)、CDSB(Climate Disclosure Standards Board,气候披露标准委员会)等组织所介绍的企业ESG信息披露渠道,对各资管机构披露的可持续发展信息进行了初步搜集,并归纳出四类资管机构主要ESG信息披露渠道(见图2):

我们发现资管机构主要的信息披露渠道是报告和网站,而可持续发展报告又是这些渠道里信息量最集中、披露形式最严格的一种,因此我们主要参考各资管机构所发布的可持续发展报告(可持续发展报告包括机构年报中的ESG、企业社会责任或可持续发展板块,和独立的ESG、企业社会责任或可持续发展报告等),同时也参考了资管机构的网站、权威媒体和其他机构的研究,进而对资管机构ESG投资实践进行分析。

签署了PRI的机构每年均会向PRI提交公开的责任投资报告,其主要目标是使签署方对责任投资保持透明,并促进投资者之间的对话。签署方会根据指引向PRI提交报告,报告包括签署方对强制性披露指标和自愿公开披露指标的披露情况,这对我们的信息收集也起到了指引作用。

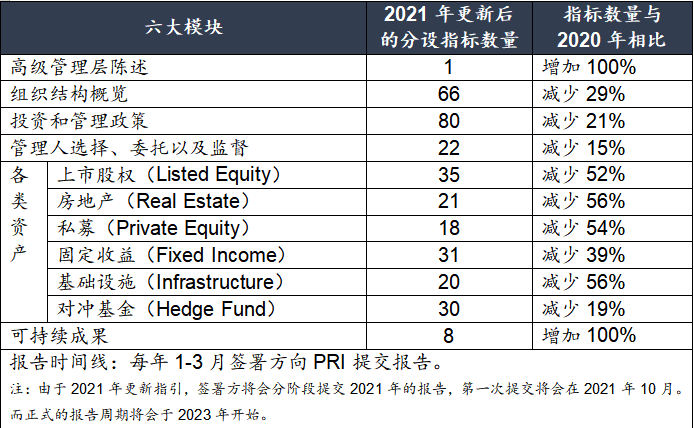

在2021年1月,PRI更新了其对披露提出的投资者报告指引,分为六个板块,分别为高级管理层陈述,组织结构概览,投资和管理政策,管理人选择、委托以及监督,各类资产模块,可持续成果。各个板块下也分设了不同量级的指标(见表3)。

此外,一些推动可持续发展的组织对可持续发展报告等信息披露形式制定了相应的披露规范,资管机构最主要参考的披露规范和组织如下(见图3):

我们基于以上公开信息对前十大资管机构的ESG投资实践进行了分析。该方法有其局限性:公开披露信息反映的是资管机构期望向不同利益相关方传达的信息,不一定反映其真实动机和实践。但我们认为,以上信息可反映资管机构对ESG投资的战略定位和基本方法论,因此相关分析对理解资管机构如何融入ESG投资和对外有效沟通有参考价值。

二、资管机构践行ESG投资的原因

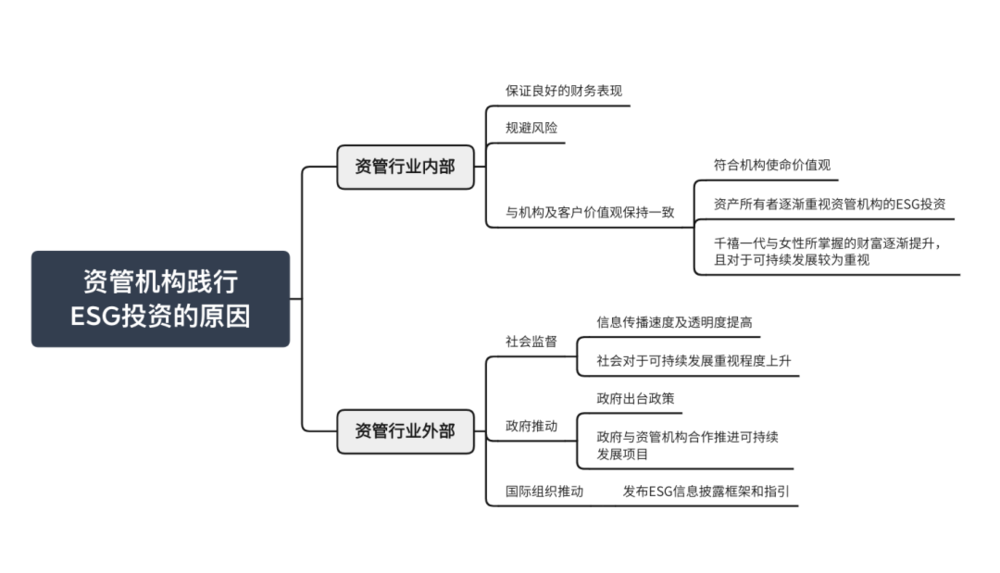

参考了普华永道、美林等发布的报告及文章,我们根据公开信息从资管行业内部和外部两个角度总结了十大资管机构践行ESG投资的六个主要原因(见图4)。

1. 资管行业内部原因

追求良好的长期财务表现

相关研究证明利用ESG投资策略,不论是在二级市场构建投资组合,还是在一级市场筛选早期创业公司进行投资,都可能获得超越传统投资策略的收益 ,且在新兴国家和地区ESG与企业的财务表现正相关性更强。

ESG所关注的环境、治理结构、生态圈、可持续发展人力资源等是驱动企业成长,创造业绩回报关键的因素。瑞银集团发布的2019年可持续投资报告提到:“晨星在2020年对700多只欧洲可持续基金的研究表明,在1年、3年、5年和10年的时间里,这些基金的表现大多优于非ESG基金。”

规避可持续发展相关风险

ESG投资可以帮助机构规避非财务风险。对8752家欧洲公司12年的追踪分析发现,具有更好ESG表现的公司不易受到系统性风险的冲击。而中证指数公司对A股上市公司ESG水平与股价表现的研究也发现,在中国市场ESG水平较高的公司具有相对低的系统性风险和特异性风险。

贝莱德在其2019年的TCFD(气候相关财务信息披露)报告中表示:“贝莱德一直在与企业接触,要求其加强对气候相关风险的披露,以及随着时间的推移,这些风险将如何影响商业模式。”

与机构和客户价值观保持一致

十大资管机构对这一原因的讨论和披露较多,部分原因可能是这一原因更能展现公司希望与客户沟通的价值观和传递的公司形象。

从机构的角度,ESG投资与资管机构的创始人及其核心管理团队的价值观一致。例如摩根大通提到:“在ESG整合的基础上,我们还提供一系列专门的可持续投资产品,使投资组合与我们的价值保持一致,并帮助满足一系列多样化的目标”。

从机构客户角度,养老金、社保金等大型资产所有者作为资管机构的主要客户,都在加大对于资管机构投资业务的ESG审核和披露标准。例如,2020年3月,全球三大养老金机构联合发布了一份题为《携手共建可持续的资本市场(Our Partnership for Sustainable Capital Markets)》的公开声明,倡导资产所有者、资产管理者和被投公司关注长期价值,重视环境、社会和公司治理因素(ESG),为客户、受益人和社会创造可持续的经济增长。

高盛的可持续发展报告内也提到,其已经和纽约州共同退休基金——美国第三大公共退休基金合作多年,通过向碳效率领先的公司倾斜资源,将投资组合中的碳排放减少了70%。

此外,瑞银、安联以及高盛的可持续发展报告里都有提到随着千禧一代的成长,他们所掌握的社会财富比重正在逐渐上升,并对可持续发展表现出更强烈的关注与支持。洛克菲勒的合伙人亚当康纳克发现千禧一代正在投资对世界有影响的系统,他们进行ESG投资和影响力投资,因为他们希望对社区的未来产生积极影响,并希望提高人们的幸福感和寿命。因此,这也推动了资管机构践行ESG投资。

2. 资管行业外部原因

社会舆论的广泛监督

社会舆论的导向和监督是使得资管机构越来越重视ESG投资的外部原因之一。近年来,得益于移动端的飞速发展,信息传播速度变快,同时由于公众对于企业的整体关注变多,ESG信息传播速度和透明度提高;此外,公众对可持续发展的重视程度上升使得ESG事件对企业经营的影响变大。

太平洋投资管理公司和M&G投资的网站披露研究里也都提到,随着信息传播速度和透明度增加,以及社会对于可持续发展的重视程度上升,社会舆论推动可持续发展投资的作用越来越大。

资管机构需要树立良好的社会形象,因此表现出对于ESG投资的重视是其非常重要的公共宣传手段之一。例如道富集团在2019年CSR报告内就明确表示,其会定期审查与道富有关的外部媒体报道,以确认相关的可持续发展议题。

政府政策激励和推动

如果说社会舆论是在潜移默化中增加了资管机构对于ESG投资的重视,那么政府出台的相关政策、准则与指引就是引导资管机构把ESG投资正式写进其投资标准中的强力助推。

一方面,政府依靠政策帮助和激励资管机构向可持续发展转型,以推动资管机构实现自身设定的可持续发展规划,促进经济整体良性发展;另一方面,政府也需要借助资管机构的力量来帮助实现其可持续发展的相关项目。

纽约梅隆旗下的公司管治、提名及社会责任委员会就在可持续发展报告内提到,公共政策与提议是推动其践行ESG的主要动力之一。此外,在2020年新冠疫情期间,瑞银也通过与瑞士联邦委员会合作,为瑞士的24,000多家中小企业提供快速获得紧急资金的渠道,共计支援33亿瑞士法郎,以帮助这些企业度过危机。这也是政企合作推动可持续发展的典型案例。

国际组织间接推动

目前已有多个国际机构发布了ESG信息披露框架。国际ESG信息披露原则及指引,包括国际标准化组织的ISO26000社会责任指引、全球报告倡议组织(GRI)的可持续发展报告指引、联合国责任投资原则,以及可持续发展会计准则委员会(SASB)等。

根据十大资管机构可持续发展报告,可以发现他们的披露结构和内容都是参考这些指引。在具体的、有条理的、框架性的权威指引下,资管机构落实ESG投资时更有章法,并可以据此进行披露。

以上原因总结来自于对十大资管机构公众披露报告的分析,受众者为投资者、潜在投资者和公众等,因此本质上脱离不了“品牌宣传”的特点。因此,以上结论会由于这一特点有一定的局限性——这六大原因充分反映十大资管机构希望向公众沟通的践行ESG投资的原因,但不一定反映其真实驱动力。

本文来自微信公众号:读数一帜(ID:dushuyizhi007),作者:卢轲、杨云轲、郭祥康