本文来自微信公众号:CIB烘焙技术研究所(ID:CIBTCN),作者:Mogu,题图来自:视觉中国

1924年,美国发明家&企业家 Clarence Birdseye 发明了商业上可行的快速冷冻工艺。他发现经过快速冷冻后的食品,在解冻之后和冷冻之前的风味相似,自此彻底改变了我们保存、运输以及烹调食物的方法。

冷冻面包也开始逐渐进入人们的生活,比如之前给大家介绍过的 Lender's Bagel,在 1954 年就开始规律生产贝果并冷冻,应对周末激增的销售情况。

冷冻面团也基本起步于这个时期,在之后的数十年间发展迅速。以美国为例,1949 年只有 3% 的面包店使用冷冻面团食品,到 1961 年就快速增长至 40%。根据安琪烘焙与中华面食技术中心在 2019 年 2 月发表的《国内烘焙冷冻面团的现状和趋势》中的数据,目前美国的冷冻面团占面包行业的比重大约是 70%,欧洲大约是 40%,而国内可能不足10%。

但在高速发展的国内烘焙市场情况下,冷冻面团的发展被持续看好。华安证券根据第三方统计、典型公司披露数据和市场调研结果,以烘焙店、西式快餐店和咖啡茶饮店为主要对象,测算国内目前冷冻烘焙食品规模(厂家收入口径)约为 120 亿元,保守估计行业增速 15% 以上。

下面,我们就围绕国内冷冻面团发展现状、国内代表性冷冻面团工厂分析进行展开。

一、国内冷冻面团发展现状

在去年与乐斯福沈华老师的访谈中(详见:《冷冻面团会成为烘焙行业解困的解决方案吗?》),有简单聊到国内冷冻面团发展现状与困境。就像永远没有完全准备好的市场,也没有完全准备好的技术,烘焙行业的发展一直是机遇与困境并行。

但正如我们也在国内极具代表性的冷冻面团生产工厂的业绩报表中所看到的,冷冻面团市场还处于高速发展期,各方助力也逐步就位。

1. 市场张开双臂拥抱冷冻面团

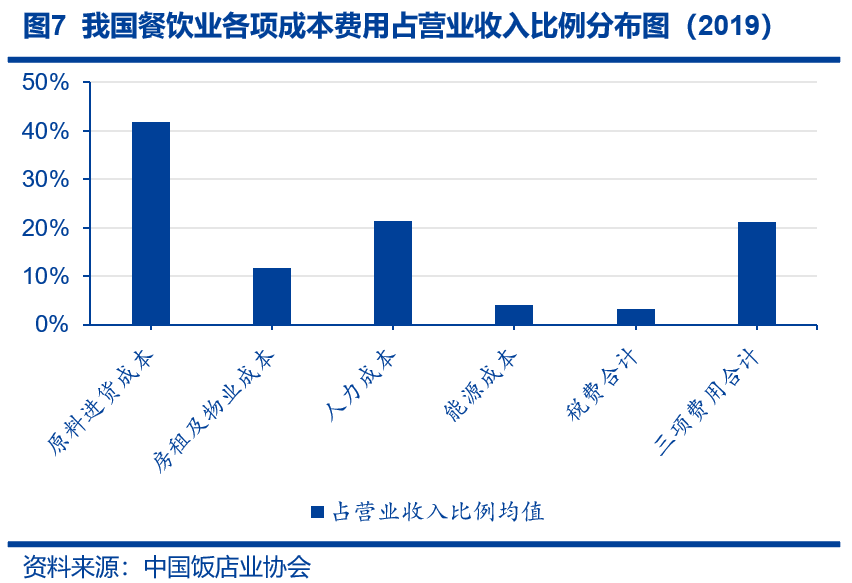

纵观全球市场,冷冻面团的使用率与经济发展有直接关系。一般来说,经济越发达的地区,冷冻面团市占率越高,比如欧美。这是因为经济发达区域人工成本高、店面租金成本高,出于成本考虑,也会优先选择冷冻面团。

而在中国,情况虽然更为复杂,但趋势化已然明朗:市场有增量,但行业集中度低,人员流动明显。冷冻面团更有助于节约场地与空间,解决出品不稳定的情况。

在此前的《中国有没有全国认知度的烘焙品牌?》一文中,我们提到过,保守测算我国烘焙行业零售端潜在市场约 4700 亿,也就是未来至少还有一倍的市场增量。与此同时,根据智研咨询发布的《2020-2026年中国烘焙行业发展现状及市场前景趋势报告》数据显示,手工类烘焙门店目前占据 72.8% 的市场份额。而在如此高的市占率之下,没有一个连锁烘焙品牌门店数量超千家。

一方面是潜力巨大的市场,一方面是行业集中度低,加上如今除原料之外,门店租金成本和人力成本陡增,和烘焙行业从业人员流动明显,容易导致品质不稳定。因此无论是大型连锁品牌,还是小型面包房,都需要冷冻面团的引入,来减少店面租金,降低驻店人数从而减少人力成本。

事实上,根据调研和 CIB 在服务客户时的切身体验,较为成熟的面包房通常 80% 的零售额由 20%(产品 sku 占比)的核心产品产生。在竞争较为激烈的一二线城市,核心产品对质量、独特性有更高要求,通常会自主生产,所以相对普及的产品多会外采,比如选择第三方冷冻面团。

而在三四线城市,面包文化普及度虽然不高,但外采的冷冻面团,比如蛋挞皮、中式老婆饼等甚至都会成为走量的主打产品。

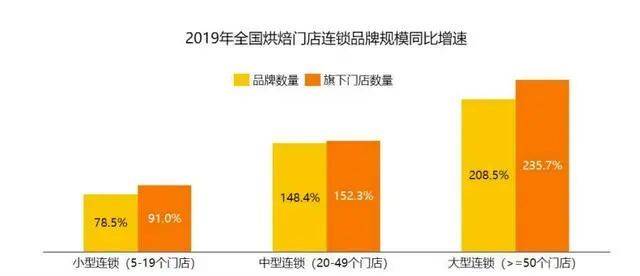

其次,虽然目前烘焙行业连锁化不高,但情况正在逐步发生改变。根据《2020年中国烘焙门店市场报告》显示,国内烘焙连锁品牌旗下门店数量增速快于品牌数量增速,侧面验证了面包门店连锁率在逐步提高。

随着连锁面包房品牌产能需求的扩大,出于产品标准化和效率化需求,对冷冻面团的使用率也会更高,驱动冷冻面团市场增量发展:即便连锁面包房自建中央工厂,对第三方冷冻面团供应商影响有限。

即便逐步壮大的连锁面包品牌,开始自建中央工厂,生产冷冻面团,我们依然看好第三方冷冻面团工厂的发展。原因在于,每家门店的 sku 动辄几十个,全部由自有中央工厂提供,前期产线投入巨大,非常考验资金链。除非走量极大,否则生产效率和设备利用率低,固定成本难以被摊薄。

此外,面包房门店上新速度较快,这也对自建中央工厂的产线相应速度要求较高,包括生产流程、工艺的变更等。因此,盘子越大的连锁面包房,反而越倾向于外采冷冻面团。比如大家熟知的 85°C、面包新语、幸福西饼等。

2. 原料、设备、物流端也逐步就位

当市场需求就位时,原料端、设备端、物流端也需要全部跟上,整条产业链才能盘活。过去,基于设备、物流运输等客观现状不到位,冷冻面团虽然引入国内,但出于慢速增长甚至停滞状态。如今随着各方就位,产业链也逐步打通。

细分原料市场发展成熟:

上游原料方面,面粉、酵母、糖、油脂等大宗原料普遍供应充足。且烘焙油脂、酵母等因为存在配方和工艺的差距,可以满足不同需求,跳出简单同质化竞争的怪圈,在细分领域里深耕。

比如以中粮、南顺为代表的面粉制造企业;以乐斯福、安琪为代表的酵母制造企业;以立高、南侨为代表的油脂制造企业……

在消费升级的背景下,烘焙食品原料发展格局初步形成,一批代表性的细分品牌快速成长。而面向冷冻面团市场的原料供应,从面粉、油脂、改良剂等也趋于完善,让品质稳定的关键原料变得唾手可得。

设备进场:

冷冻面团的壁垒之一,就来自于专用设备。大型冷冻面团工厂所用的设备大多来自进口,价格较高。专用生产线的投资比较大,也提升了进入该领域的门槛儿。但即便如此,除了外资企业筹建的冷冻面团工厂,内资企业也开始了筹建冷冻面团工厂之路,并占据了大块市场。

而且据了解,除了国外较为著名的 Rondo、Rheon、KOMA 等设备品牌,近年国内的一些设备也开始逐步获得市场认可。以弘域为例,不仅是伦敦的 CAKE BOX 的常年采购商,也为奥昆提供部分自动化生产线设备。

物流逐步完善:

冷冻面团运输是非常重要的环节,尤其预醒发类冷冻面团要求运输、仓储温度必须低于-18℃。否则即便出厂品质再好,也会增加报损率,徒增能耗与浪费。

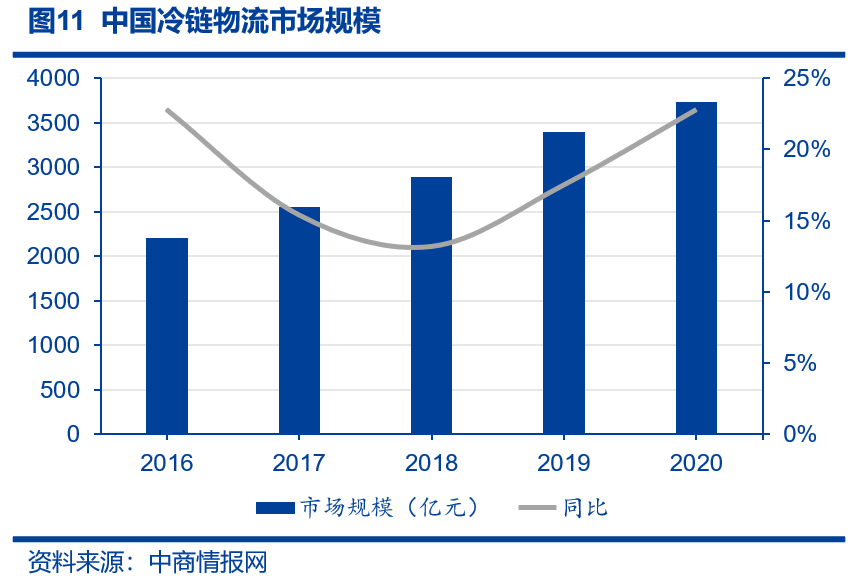

过去,国内的冷链基础设施相对薄弱,客观上限制了冷冻面团的发展。近年,我国冷链仓储和物流技术得到了快速发展。根据中国物流与采购联合会数据,2014-2019年国内冷库容量、公路冷链运输车保有量复合增速分别达到13%、23%。

2020年,冷链市场规模增长至 3729 亿元。此外,WMS 等新技术已全面引入国内,RFID 技术、3S 技术等在冷链物流中的应用水平进一步提升,为冷冻面团市场持续发展提供了有利的技术支持。

二、两大冷冻面团生产巨头的发展

虽然冷冻面团发展是势不可挡的趋势。但目前国内冷面团生产企业仍相对较为分散。且由于对技术和资金投入存在非常高的要求,行业参与者数量也不多,目前主要集中在东部和沿海区域。

我们就以目前体量较大,且有较多公开数据的头部代表:立高奥昆、南侨食品为例,进行展开。

1. 立高食品

立高,最初主营奶油,目前从事烘焙食品原料及冷冻烘焙食品的研发、生产和销售。旗下产品规格多样,产品总量超 650 种,涵盖奶油、水果制品、酱料和冷冻烘焙半成品和成品。

立高于 2016 年完成对奥昆的收购,从而进入冷冻面团领域,如今已是国内冷冻面团生产工厂领头羊。

冷冻面团业务崛起:

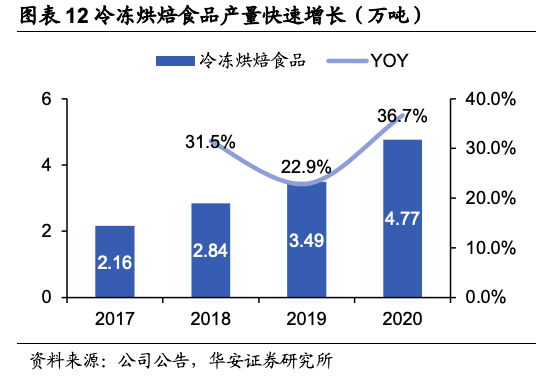

2020 年,立高冷冻烘焙食品产能为 53,200 吨,业务销售占比高达 52.84%,收入近 10 亿元。冷冻烘焙食品业务的销售占比,也从 2017 年的 37.95% 提高至 2020 年的 52.84%。

冷冻面团作为立高的公司战略发展重点,2017-2020 年的年均复合增长率均达到 30% 以上, 明显快于烘焙原料业务,且 2020 年疫情虽然冲击面包房业务,但沃尔玛等商超客户的需求大幅增长,促进其业务规模进一步提升。

发展战略产品:

奥昆旗下冷冻面团,包括蛋挞皮、甜甜圈、牛角包、蛋黄酥、老婆饼等产品。

其中,蛋挞是公司极为成熟的战略大单品。自 2013 年就建立了蛋挞皮自动化产线,产品一直以来都受到了市场的较高认可,2019 年蛋挞皮的收入达 2.26 亿元,占比冷冻面团总收入超 30%。

2015年,推出第二大战略单品——甜甜圈。目前甜甜圈也是增速较快的品类代表,销售占比仅次于蛋挞皮。相比于蛋挞皮,甜甜圈的因为制作步骤更为繁复,涉及打面、成型、注馅、 发酵、油炸等多个工序,难度较高。但在克服了体积容易缩小和水分流失的难关后,产品一经推出就迅速成长为亿元单品,2019 年收入达 1.9 亿元,占比冷冻面团收入超 20%。

2019年,又推出了代表性麻薯产品,在今年第一季度,就实现了营收接近 2 亿元。

2. 南侨食品

南侨食品,主要从事烘焙油脂相关制品的研发、生产与销售。母公司南侨集团,成立于 1952 年。大陆目前在天津、广州、上海均设有工厂。旗下产品涵盖油脂、淡奶油、馅料、冷冻面团等 200 多个品种。

跟立高的主营业务有较大重合。

冷冻面团业务成为新的利润增长点:

南侨食品目前以烘焙油脂业务为主,占据主要营收。2020 年,冷冻面团产能为 3,437吨,虽然单体量上看不及立高,但是相较自身实现了同比 83% 的增长,成为南侨食品新的利润增长点。

主攻丹麦类产品,且品种齐全:

不同于立高的战略单品策略,南侨的冷冻面团主攻丹麦类产品。

在我们看到的冷冻面团产品目录中,提供的选择较为全面,且口味延伸较为多样。以丹麦系列为例,结合不同造型不同口味近 15 款。

南侨也将同一种基础冷冻面团,制作不同口味的方法,延伸到了除丹麦系列的其他品类,比如成型冷冻的菠萝面包系列,同样有十多种口味可选。

此外,南侨的冷冻面团涵盖了欧包系列、美点系列、多拿滋系列及其他基础面团系列。相较于立高的冷冻面团,种类更为多样全面。

据了解到的情况,南侨食品的冷冻面团价位近年来也不断提高,2020 年单价达 33.68 元/公斤,立高的冷冻烘培食品单价在 20.66 元/公斤。因此从品类与定价上,两者在冷冻面团这块避免了直接竞争,也避免了相近价格的白热化抢占市场。

但就现今的客户渠道来说,南侨食品的客户数量为 827 家,且直营客户大于经销商客户,与立高的情况相反。南侨食品 60% 以上的营收均由销售额在 100 万以上的客户贡献。相对立高来说,渠道发力更为集中。

参考资料:

“你的麻薯我的麻薯好像都一样”——冷冻烘焙行业研究-南开大学金融学院

冷冻烘焙展崭露头角,构建烘焙供应链新格局-华安证券

冷冻烘焙先发优势形成,尽享烘焙市场成长红利-中信建投证券

烘焙油脂领军者,产能释放+冷冻面团打开成长新空间-天风证券

南侨食品:烘焙油脂龙头多点开花,冷冻面团业务跑步向前-大消费牵牛花

风口上的烘培行业研究:南侨食品VS.立高食品,谁是A股烘焙原料界的领头羊?-市值风云

本文来自微信公众号:CIB烘焙技术研究所(ID:CIBTCN),作者:Mogu