本文作者:孙杨、耿逸涛,题图来自:视觉中国

聊起啤酒大家都不陌生,夏天炎热的夜晚,三五好友来几杯冰冰的啤酒,再来点烤肉,几盘花生米,侃侃人生,惬意自在的很。

啤酒是人类最古老的酒精饮料,是水和茶之后世界上消耗量排名第三的饮料。啤酒于二十世纪初传入中国,相比白酒等中国传统行业,啤酒属于舶来品。

最早的啤酒只是大麦汁稍微发酵,有点酒味的饮料。根据温度和酵母菌种类的不同,分成了拉格(Lager)和艾尔(Ale),它们的区别在于发酵位置的不同,拉格在发酵桶的下面低温发酵,艾尔在上面温暖环境下发酵。比起艾尔,拉格要更为普遍,中国所有的啤酒、喜力(Heineken)、嘉士伯(Carlsberg)、百威(Budweiser)、很多德国啤酒,都属于这类。

拉格其实小批量发酵难度要高于艾尔,因为温度要求比较低,但后来的工业生产解决了这个问题,拉格发酵温和、能大批量产、酒体纯净、口味清淡,这是导致它普及的根本原因。比起拉格,艾尔就文艺的多,荷比卢(荷兰、比利时、卢森堡)地区、北欧诸国、英伦都是这种风格,这种酒,高端大气上档次,一般说的啤酒精酿大多数都是指这些。

一、整体毛利率高达50%

说起啤酒类的上市公司,就不得不提青岛啤酒和重庆啤酒了,虽然青岛啤酒几乎是中国啤酒的名片和代表,但近年来重庆啤酒的发展也十分迅速,如今重庆啤酒已经超越昔日啤酒业“老大哥”燕京啤酒,成为中国第三大啤酒(仅次于华润啤酒和青岛啤酒)。

重庆啤酒是中国为数不多同时拥有“本地强势品牌+国际高端品牌”的啤酒公司。公司一直拥有重庆和山城等两大本地品牌,深受消费者欢迎。成为嘉士伯集团成员后,公司不仅完成了重庆品牌的全面升级,还从大股东嘉士伯获得了乐堡、嘉士伯、凯旋 1664 等嘉士伯旗下国际高端品牌的生产和销售权,从而拥有了“本地强势品牌+国际高端品牌”的品牌组合。

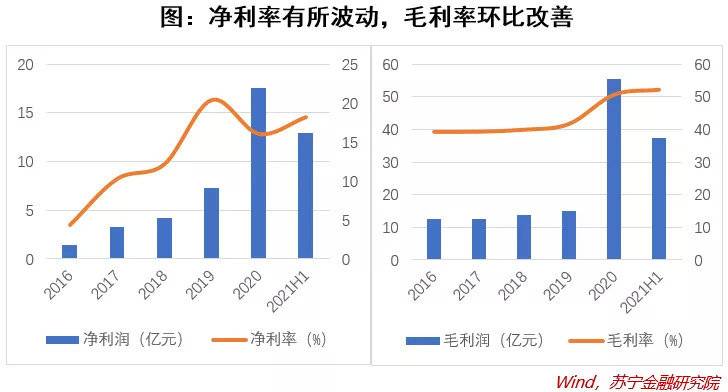

2020年公司全年实现营业收入109.42亿元,同比增长7.14%;全年实现净利润17.52亿元,同比增长15.04%;全年实现毛利润55.37亿元,同比增长6.56%。营收、净利等与先前出现较大幅度增幅是因为2020年12月公司已完成嘉士伯的资产注入,使得公司的规模体量变大,在计算增长率时我们采用的是重述后的口径。2020年,受新冠疫情影响,啤酒行业受到较大冲击。

在中国啤酒总产量同比下降7.04%的背景下,公司的销量同比增长3.30%,实现归属于上市公司股东的净利润同比增长3.26%。2020年的业绩表现得益于公司董事会和管理层在嘉士伯“扬帆22”战略指引下,继续以“本地强势品牌+国际高端品牌”的品牌组合为依托,通过一系列市场活动,持续推进产品高端化,推动销售模式变革。

2020年12月,嘉士伯履行此前解决同业竞争的承诺,通过重大资产重组将其在中国的啤酒业务优质资产注入上市公司子公司——重庆嘉酿中。此次重组完成后,重庆啤酒通过重庆嘉酿(现更名为嘉士伯重庆啤酒有限公司)获得原嘉士伯A包资产(昆明华狮、嘉士伯(中国)啤酒工贸、嘉士伯啤酒(广东)、天目湖啤酒、嘉士伯啤酒(安徽))和B包资产(新疆乌苏啤酒、宁夏西夏嘉酿啤酒),嘉士伯注入上市公司的资产中包括凯旋1664和乌苏啤酒等嘉士伯旗下畅销品牌,近年来销量增长强劲,并且大多为中高端品牌,盈利能力强。

同时优质资产的注入将大幅提升公司规模体量,重庆啤酒资产总额自36.39亿元增加至108.98亿元,2020年重庆啤酒营业收入自2019年的35.82亿元增长至109.42亿元。另外,重庆啤酒正式从地方性啤酒企业成为全国性啤酒企业。

公司2021年上半年营收71.39亿元,同比增长27.51%;净利润12.97亿元,同比增长18.08%;毛利润37.21亿元,同比增长32.10%。上半年公司实现啤酒销量154.99万千升,同比增长22.59%。其中,高档(消费价格人民币10元以上)啤酒营收25.42亿元,同比增长62.29%;主流(消费价格人民币6-9元)啤酒营收36.02亿元,同比增长17.44%;经济(消费价格人民币6元以下)啤酒营收8.6亿元,同比增长4.43%。

受益于嘉士伯优质资产的注入和嘉士伯优秀的管理能力,重庆啤酒的盈利能力得到较大程度改善,由于公司高端化进展顺利,产品结构升级抵消成本大涨的影响,毛利率有所改善。

二、高端啤酒是新增长发动机

2021年Q1,重庆啤酒的高端啤酒营收同比增长高达98.9%,毛利率也高达67%,营收占比达34.44%。高端啤酒是重庆啤酒未来增长的引擎。

我国是啤酒生产大国和消费大国,我国啤酒制造已处于成熟期。我国啤酒行业进入新周期,产品结构不断优化,中高档需求增长。啤酒行业过去20年先后经历了量价齐升的繁荣期(2001~2013)、量缩价升的转型期(2014~2017),而量稳价升是2018年以来行业发展的主要特征,2020年行业受疫情影响部分消费场景,啤酒总产量下滑7%,2021年大部分消费场景将回归常态化,行业有望实现修复性增长。

2010年嘉士伯成为公司第一大股东后,重啤便率先开启高端化进程。本地品牌方面,2015年前公司把重心放在山城金樽、重庆纯生、山城1958、山城国宾等中高端产品上;2015年“勇者之路”计划落地,公司确认“重庆”为未来发展方向,同时整合、淘汰中低端SKU(Stock Keeping Unit,库存量单位);2016年嘉士伯发布“扬帆22”战略,在其指引下公司加大对重庆纯生等重庆品牌高端产品的推广力度,2019年在重庆、四川、湖南三大市场分别推出了国宾醇麦、一品醇麦和1958醇麦三款新品,实现了对重庆品牌的升级。

国际品牌方面,嘉士伯入主后公司逐步获得了嘉士伯、乐堡、凯旋1664等一系列国际知名品牌在部分区域的生产和销售权,品牌组合和产品线得到优化,公司及下属子公司还为嘉士伯广东和乌苏啤酒代工了嘉士伯、乐堡、凯旋1664、红乌苏等中高端产品。

此次重大资产重组完成之后,委托加工也随之成为历史,公司作为嘉士伯中国经营啤酒资产的核心运营平台,直接获得了上述国际与本土中高端品牌的生产与经营权,高端产品的全国化协同加速。

得益于公司积极推动高端化,公司产品结构已经得到了显著改善,重庆、乐堡等中高端品牌的营收占比持续多年提升,山城等低端品牌的占比则明显下降,并且公司各档啤酒销售吨价近年来均稳步提升。

根据欧瑞数据,我国高端啤酒(零售价14元/升以上)销量占比从2006年的2%提升至2020年的11%,销量从71.97万千升增加至474.21万千升,年复合增长率为14.42%。高端啤酒销售额从2006年的8%提升到2020年的35%,销售额占比已经超过低端啤酒。

由于高端啤酒占比的不断提升,毛利率优化,运输半径得到扩大,啤酒企业最优竞争策略较10年前已发生根本性变化,过去的最优策略是区域聚焦,现在及未来的最优策略是区域升级+高端全国化,即嘉士伯中国所采取的策略。

三、74.22%资产负债率是隐患

公司原料成本中玻璃瓶、纸箱、易拉罐、麦芽占比约为46.98%、15.08%、14.80%、12.86%,瓦楞纸价格年初至今涨幅接近10%,玻璃、铝材、进口大麦价格年初至今涨幅达20%左右,预计下半年乃至明年原材料成本仍将呈上升趋势。

针对原料成本持续攀升的情况,公司虽然采取包括涨价在内的一系列举措来应对成本上涨,但成本上涨对公司利润端产生影响或许是不可避免的,若按2020年原材料成本占总成本的比例来测算,今年成本上涨预计对利润端的影响为1个点左右。

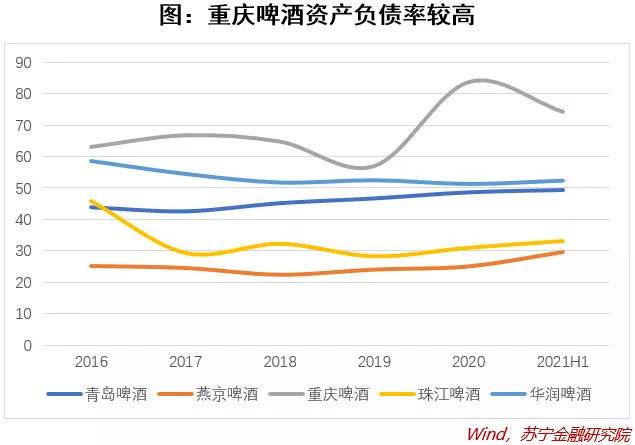

由于2020年重大资产重组,公司资产负债率大幅攀升,造成ROE达到107%,但即便不看2020年,2016年至今,公司的资产负债率均在60%以上,同时流动负债占比较大。2016年-2019年,公司资金的流动比率分别是0.88、0.94、0.85和1.14,说明公司短期内变现能力较差,短期债务承压重。

四、“夺命大乌苏”领衔爆品战略

2016年,嘉士伯完全收购乌苏啤酒。乌苏在被嘉士伯收购后,开启了高端化和全国化之路。乌苏为近年来最火爆的高端啤酒大单品之一,销量从18年的40万吨快速增长至20年的60万吨。

乌苏的走红源于线上,由于度数高、酒劲大的特点,乌苏啤酒被消费者冠上了“夺命大乌苏”的绰号,形成了生动有趣的品牌形象,让乌苏在互联网上自带话题热度。乌苏在互联网上的热度也助推了乌苏在线上的销量增长,在2019年天猫双十一中,乌苏位列啤酒品牌成交榜前十。

在乌苏全国化的过程中,餐饮渠道尤其是烧烤店,发挥着重要作用。新疆烧烤在全国范围内有很高的知名度,并且门店众多,在乌苏尚未大规模进军全国时,这些烧烤店便把乌苏带到疆外,为乌苏积累了初始消费群体。

2018年乌苏开启全国化,积极利用自身在烧烤店的优势,与烧烤场景实现绑定。同时疆外旺盛消费需求叠加餐饮端自带溢价属性,使得乌苏在疆外的价格较高,进而让乌苏拥有了更大的渠道与终端利润空间,与主流啤酒相比,乌苏的渠道和终端利润较高,主流啤酒的渠道和终端利润分别在10元/箱和6元/箱,而乌苏的则达到40元/箱和20元/箱,高利润保证了经销商有充足动力进行主动推广乌苏,也吸引终端积极备货,从而进一步提升乌苏的能见度,形成良性循环。

另外,1664品牌主打“法式浪漫”,定位白领(偏女性)、朋友欢聚,精准切入女性、白领聚会场景,这一细分场景和细分人群仍具有广阔的成长空间。乐堡啤酒定位6-10元的中端市场,是我国仅次于百威的第二大国际品牌。近几年来,乐堡啤酒销量稳健增长,即便是受疫情影响严重的2020年,乐堡啤酒销量仍保持5.59%的增长。

除了主流大单品外,公司6+6产品组合布局丰富的高端特色品牌以应对消费需求的多元化。比如,定位国风精酿的“风花雪月”,清新果啤“夏日纷”等,这些特色产品尚处起步阶段,但增长势头迅猛,同时,较高的产品定位,使得特色产品的利润率可观,能为公司带来一定的利润弹性。

中国消费者对本土啤酒还没有形成绝对的品牌依赖,依然基于消费习惯和渠道便利进行选择。重庆啤酒背后有着世界巨头嘉士伯的身影,嘉士伯公司的目光是锐利的,啤酒作为西方文化的产物,外资在市场经验、产品品质、市场文化营销传播方面均具有相当的优势,而中国巨大的啤酒市场,也使外资有着很大的发力空间,公司未来值得期待。

注:本文并不构成任何投资建议