本文来自微信公众号:凤凰网财经(ID:finance_ifeng),作者:凤凰网财经《银行财眼》出品,原文标题:《28亿银行质押罗生门:房地产不良贷款上升55% 多项指标触及红线》,题图来自:视觉中国

这可能是近年来金额最大的贷款诈骗案。

事情是这样的,济民可信集团在渤海银行南京分行的总存款数为33亿元人民币。然而,总计28亿元在其不知情的情况下,被渤海银行南京分行用于为华业石化的贷款提供质押担保。

这场“罗生门”事件的当事人济民可信集团(下称“济民可信”)是一家江西企业,中国知名的现代化大健康产业集团,业务覆盖医药、能源、投资等领域,有两家子公司分别叫山禾药业与恒生制药。

另外两个当事方,操作质押贷款的银行渤海银行,办理贷款的“华业石化”。有趣的是,华业石化2019年成立,至今不足三年,股东却四次变更。今年7月26日,江苏华之业能源发展有限公司才受让华业石化100%股权。此前,有消息显示,华之业能源发展有限公司是中国石油集团旗下公司华昌置业100%持股,不过已经被中石油打假。

这场离奇的质押贷款事件引起轩然大波的关键在于,济民可信集团的资金在其未授权、不知情,且企业双方互不认识的情况下被质押担保了。“28亿元,就目前记录来看金额巨大,可能是近几年来最大的贷款诈骗案”,某业内人士评价道。

据目前已知信息,这件28亿元质押“罗生门”事件疑云密布。作为操作28亿质押的主角之一,处于风暴中心的渤海银行,似乎也问题重重。

一、事件时间轴:始于去年,银行曾希望济民再质押5亿元

根据目前各方公布信息,凤凰网财经《银行财眼》梳理了这件“罗生门”事件的时间线:

2020年11月:渤海银行用山禾药业的存款给华业石化南京有限公司的票据融资进行了质押担保,银行给华业石化开具了半年期承兑汇票,第一笔开票金额为3亿元。

2021年3月:无锡方盛会计师事务所对济民可信子公司山禾药业进行例行调查时,向渤海银行发出询证函,在函中“山禾药业在渤海银行的7笔存款共计10.1亿不存在冻结、担保或其他使用限制”的内容项下,该行回复:“经本行核对,所函证项目与本行记载信息相符。” 而事实上,根据后续信息,彼时,山禾药业的存款已被该银行设定为贷款质押物。

8月9日:渤海银行南京分行以“山禾药业实际股东与企业信息公示网查询不一致”为由,要求公司邮寄了一份盖有企业股东公章的公司章程。

8月19日:济民可信下属企业山禾药业法人代表於江华获知有人正在银行柜台冒充该集团人员办理存款质押手续时,表明从未办理也从未授权他人办理存款质押,要求渤海银行南京分行报警。

8月20日:济民可信集团资金管理部经理熊点发现恒生制药存入全部的三笔“新易存”存款共12亿元已被质押,不能支取。山禾药业和恒生制药后来曾尝试支取每一笔存款,均无法支取,在与银行对公业务电话核实时,对方确认每一笔都已经被质押,共计28亿元。

8月21日:渤海银行南京分行营业部总经理胡兆峰向济民可信集团口头通报,表示2020年11月,渤海银行用山禾药业的存款给华业石化南京有限公司的票据融资进行了质押担保,银行给华业石化开具了半年期承兑汇票,第一笔开票金额为3亿元。此后济民可信两家子公司山禾药业及恒生制药陆续存入该行的存款共计28亿元,都被用于质押担保。

8月21日:据录音资料显示,渤海银行南京分行营业部总经理助理管鹏程在给予济民可信的“解决方案”中提出,希望能够允许渤海银行继续用山禾药业5亿元存款,为华业石化从渤海银行贷款提供存单质押。

8月24日:济民可信集团向渤海银行南京分行送达书面通知函,明确表示:“从未将存款转为纸质存单,也没有为他人办理过任何质押业务;要求贵行必须保障我集团存款安全和自由提取,不得进行任何违法划扣和其他违规违法操作。”

8月25日:因华业石化未能在还款日偿还贷款,渤海银行南京分行强行划扣了济民可信4.5亿元存款。具体为先划扣恒生制药5亿元存款,后来又退回来5000万元。

8月26日:济民可信携带公章、授权委托书等,前往渤海银行南京分行柜台查询,希望调取公司在该行所有办理业务的资料。银行工作人员请示后,明确表示不予提供。

9月3日:济民可信集团济民可信集团在多次交涉无果后,向无锡警方报案。目前正等待警方查明事实真相。

10月23日:媒体报道,事情发酵。

10月24日凌晨:渤海银行南京分行报警。总行官网公告称“在与相关企业日常业务办理过程中,我分行发现企业间异常行为,已向公安机关报案,依法寻求司法解决。”

10月24日晚间:济民可信集团发布《六问渤海银行南京分行》,向渤海银行讨要说法。

让人啼笑皆非的是,在事发之后,渤海银行交涉中银行曾希望济民可信再质押5亿元继续为为华业石化担保。

录音材料显示,8月21日晚,在管鹏程在给予济民可信的所谓“解决方案”中表示,“不,你肯定会笑,说现在出现这种情况,我怎么还能继续给质押?一旦25号他续不上,您这边一旦不给他做,还不了了,逾期,我们银行代付,第一时间,就会拿你们存单,你那边报警,好,那整个存单28亿全部冻结,你存单也拿不走,钱也拿不走。”

然后,8月25日,渤海银行真的强行划扣了恒生制药5亿元存款。

同样让人哭笑不得的是,渤海银行先行划扣了5亿元,后来又退回来5000万元。“是因为他们发现华业石化那边账上有5000万元,所以划扣多了,退回来了。”济民可信集团资金管理部经理熊点表示。

28亿元质押“罗生门”事件本身目前还尚难判断,但渤海银行南京分行不知道到贷款客户的账上有5000万元,就直接划扣了恒生制药的5亿元,然后又退回5000万,似乎足以说明该行的风控存在着较大的漏洞。

二、质押担保材料中300多个公章疑似伪造,专家:质押或无效

济民可信集团10月25日在接受媒体采访时称,银行用于办理质押担保的材料中,应有大量伪造的公章,不排除有银行人员牵涉其中。另据了解,质押担保的材料中有300多个公章疑似伪造。

而在济民可信集团公布的录音材料中,渤海银行的工作人员也承认该行风控存在漏洞。

一位国有银行业务部负责对公贷款的工作人员告诉凤凰网财经《银行财眼》:“按照正常贷款审批的流程,渤海银行的情况是根本不可能的事情。整个贷款审批与发放流程至少涉及三个部门,前台部门负责营销和产品设计,中台部门授信审批部门审核贷款资质条件,再由授信管理部门进行放款。过程中要签署主合同、从合同,在企业同意情况下再进行存款质押。从目前公布信息来看,按照实际经验,28亿元存款被质押,也有可能企业与银行签订了某些协议。”此外,他表示,地方上中小银行业务上不合规的问题其实有很多。

如果济民可信集团确实不知情,该笔28亿元质押是否还有效?

京师律师事务所王营律师对凤凰网财经《银行财眼》表示,该笔质权或无效。民法典第四百二十七条规定,当事人应当采用书面形式订立质押合同,所以没有签订质押合同的,质权没有效。此外,质押合同还需要包括下列条款:

被担保债权的种类和数额;

债务人履行债务的期限;

质押财产的名称、数量等情况;

担保的范围;

质押财产交付的时间、方式。

在此次事件中,济民可信集团并不知情,不满足生效条件。渤海银行利用假公章办理质押贷款,是银行风控存在漏洞。

中国政法大学刘晓兵教授认为:“在本案中,企业与银行之间是存贷关系,企业是债权人,银行是债务人。银行在办理存款质押时,应对企业与第三方之间的质押关系进行形式审核,比如企业办理人员是否有代理权或代表权。根据《民法典》的规定,如果银行未经企业同意而对企业存款进行质押,属无权处分,银行应承担法律责任。如果银行和该第三方恶意串通损害涉事企业利益,质押无效,银行亦应承担法律责任。”

北京大学法学院刘凯湘教授也表示:“原则上当然是无效的,但个案的具体情况怎么样要看完证据材料才能下结论。”《民法典》第一百五十四条规定,行为人与相对人恶意串通,损害他人合法权益的民事法律行为无效。就是说, 渤海银行南京分行和融资方华业石化两者的恶意串通,损害了第三方山禾药业、恒生制药的行为,合同可能无效。

最高人民法院关于适用《中华人民共和国民法典》有关担保制度的解释中也明确:“公司的法定代表人违反公司法关于公司对外担保决议程序的规定,超越权限代表公司与相对人订立担保合同,相对人非善意的,担保合同对公司不发生效力”。

意思就是说,公司法定代表人超越权限订立的担保合同的,对方也知情的话,公司尚且不承担担保责任。前述金融机构人士也表示,司法实践中,很多案例如果企业为第三方担保,出现了“未经公司决议+盖章虚假+授权虚假”的情况,一般都会判决合同无效。

三、渤海银行多次因内控漏洞被罚,涉事产品“新易存”去年成立

凤凰网财经《银行财眼》发现,自去年以来,28亿质押“罗生门”事件当事人之一的渤海银行内控问题频发,此前就曾因违规提供信用担保被罚。

2020年9月,渤海银行南京分行因“贷款资金回流用于银行承兑汇票保证金、存在存贷款挂钩行为、为同业投资业务违规提供信用担保”被银保监会江苏监管局处罚金125万,并没收违法所得6577.56元。

而今年5月21日,渤海银行总行被银保监处以9720万元的巨额罚款,该行存在的34个问题中,有多个都涉及内控问题,其中,第八条直接点名渤海银行内部审计严重不足。其他具体相关违规项还包括:9、瞒报案件(风险)信息;14、未落实授信审批条件发放贷款;20、银行承兑汇票保证金管理不规范;21、未严格审核银行承兑汇票贸易背景真实性。

根据公开信息,济民可信集团在渤海银行南京分行的28亿存款属于该行的“新易存”业务。作为渤海银行的创新性业务,2020年6月才在南京分行正式落地。

据当时的报道显示,自渤海银行总行发行“新易存”创新存款产品以来,渤海银行南通分行第一时间组织全体客户经理对该产品进行培训,切实了解到该款产品短期价格优势明显,线上购买简单且起点低,支持到期自动续存、多次提前支取及质押融资。从新闻中至少可以推断,渤海银行曾大力推广过“新易存”业务。正是这个“新易存”业务,闯下了28亿元的大祸。

渤海银行工作人员在接受媒体采访时表示,“新易存”可以通过网点柜台或电子渠道进行购买,前者单笔起存金额为50万元,后者单笔起存金额是10万元,存款期限为10天至1080天。“这款产品实际上就是一款定期存款产品,但它比普通定期存款产品更灵活,客户可以提前设定存款期限,存款前可知道利率是多少。”

四、渤海银行房地产不良贷款上升55%,公司银行业务税前利润腰斩

不仅内控问题严重,渤海银行的业绩也不容乐观。

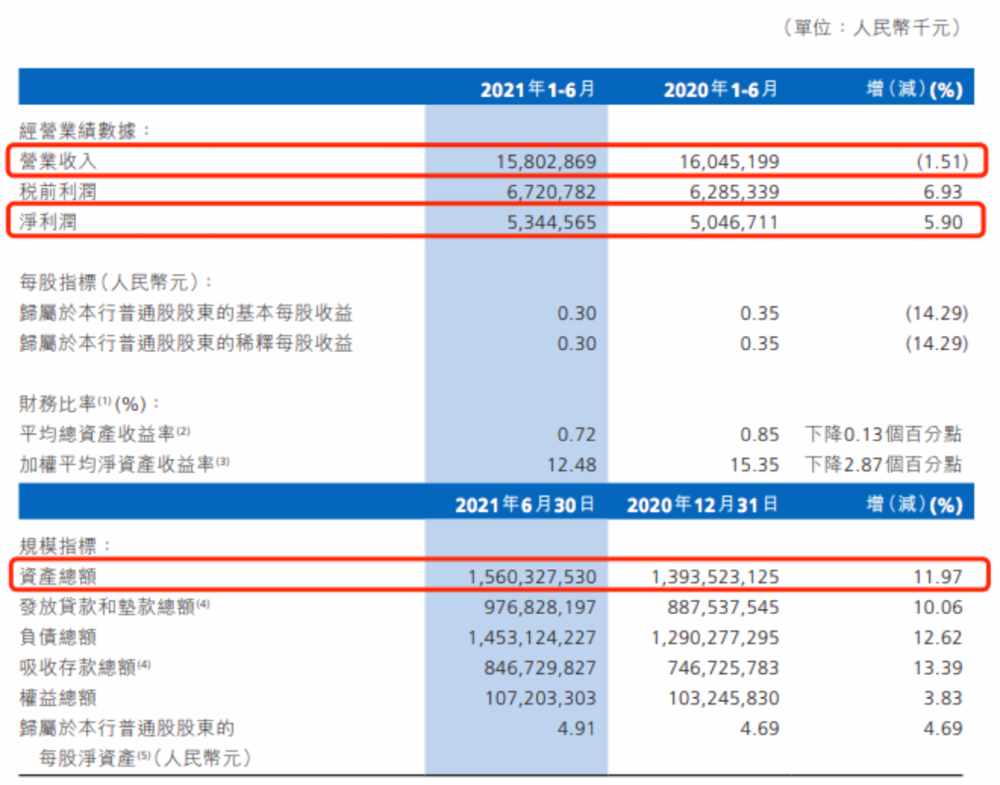

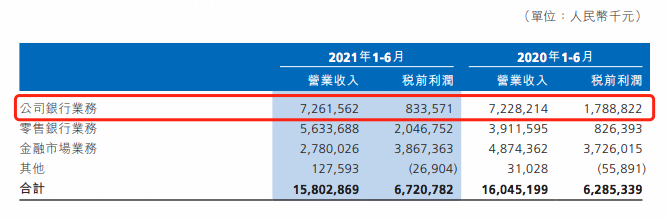

2021年上半年,渤海银行营收与去年同期相比下降至158.03亿元。公司银行业务税前利润更是腰斩。2021年上半年,渤海银行公司银行业务税前利润由去年同期的17.89亿元降至8.34亿元,骤降超50%。

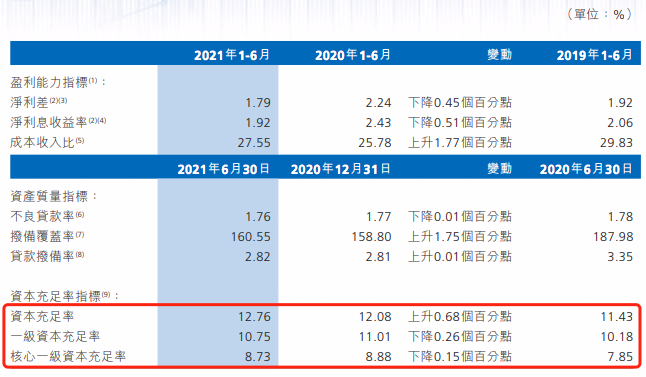

从安全性指标来看,渤海银行一级资本充足率和核心一级资本充足率下降在2021年上半年分别降至10.75%与12.76%。

另外,渤海银行房地产贷款占比超标。而且房地产行业不良贷款上升55%, 前十大客户贷款集中度触监管红线。

2021年上半年,渤海银行的房地产贷款为936.99亿元,占贷款总额的比例为9.59%,个人住房贷款比例为18.87,合计房地产贷款占比高达28.46%,超过27.5%的上线。房地产不良贷款从去年末的23.85亿元增长至36.96亿元,增幅高达54.97%,房地产不良率由2.13%上涨至3.94%。

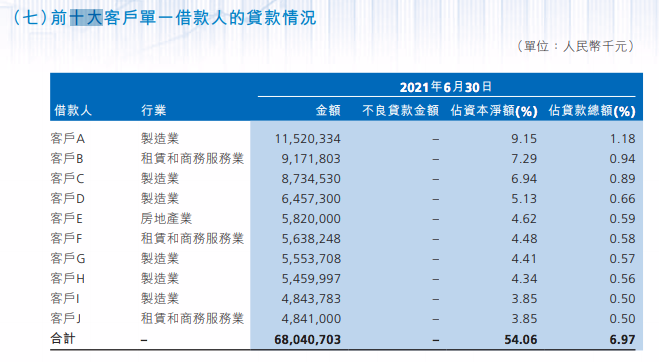

值得注意的是,该行第一大客户贷款占资本净额的比例为9.15%,已经逼近10%的监管要求,该行前十大客户贷款占资本净额比例为54.06%,这一数值超过监管设置的50%上限要求。

渤海银行前十大贷款客户主要集中在制造业、租赁和商务服务业,面临一定行业及客户集中风险。

渤海银行在今年的半年报中还特意提到了声誉风险,明确表示要,“提升分支机构声誉风险管控及舆情应对处置能力,加强全行声誉风险管理队伍的建设。”这笔高达28亿元质押“罗生门”事件无疑将对其声誉造成重大影响。此次事件对于渤海银行和渤海银行南京分行来讲,无疑都是一个重大的挑战。

本文来自微信公众号:凤凰网财经(ID:finance_ifeng),作者:凤凰网财经《银行财眼》出品