本文来自微信公众号:进深News(ID:leju-sydcsxh),作者:邓鑫妮,头图来自:视觉中国

“本次交易后,彩生活亦不再对外出售资产。”停牌两周后,彩生活(01778.HK)在公众号上回应外界对于它命运的猜想。

10月12日,彩生活自9月29日停牌后,首次通过媒体发出了自己的声音。从“物业第一股”到售卖核心资产,彩生活撑了七年。一如彩生活的走势,今年的物业市场也经历了一场魔幻的过山车。

眼下,资本市场中已经停牌的物企就有四家,其中受收并购影响的有恒大物业、彩生活和第一服务控股三家。彩生活已“被下单”,外界猜测,恒大物业和第一服务或许也要走上这条路。

据传,恒大物业的隐藏买家是合生创展,而第一服务则由排名前十地产商旗下的物业收购。

股权抵押,也是常见的预售手法。前有股权被质押的伯恩物业,最后投入万物云。而今,佳兆业集团又向山东高速金融订立一份抵押协议,抵押了佳兆业美好67.18%股权。

交易的湖水下,并不如表面的风平浪静。房企的“求救信”、迫近的债务危机、遇冷的楼市黄金周,似乎都在展现着房企的艰难。

已经从地产分拆出来进行上市的物企,也难独善其身。一场“卖子救父”戏码开始上演。接连上场的主角都在表达着同一个主题:物业成了房企江湖救急的还债“良方”。

不同于已经为自己“定调”的彩生活,还在任凭挑选的恒大物业、新力物业,它们的路又将走向何方?

一、被卖“命运”

还处在有价有市的物业股,现阶段被卖,多是受母牵连。而这场“挽救”地产的运动,在一定程度上打击了物业股。重则退市,轻则变卖资产,而排队上市的20多家物企中,已经拿到门票的不过1家。

上市时间的长短并不影响捕猎者对于猎物的胃口,有些上市不到一年也摆上了待售的货架,而将物企卖出进行资产变现的一方,有点趁着“风口”高赚一笔的意思。

第1家上市的彩生活和第18家上市的蓝光嘉宝,已经在市场上卖出了价格,收购市盈率分别约为11倍和14倍。第37家上市的恒大物业,已经流出的售价是400亿港元兑换51%股权。

去年绿城服务入股中奥到家,尚且是一种上市物企间股权合作的尝试。而到今年碧桂园服务收购蓝光嘉宝,彻底撕开了大物企吞并大物企的口子。合理的价格,只要资金到位,似乎都有谈的余地。

即使没有上市,也有很多种方法获得报价,招股书中的业绩可以作为参考依据之一。

4月底递表的富力物业,5个月后以百亿的价格卖给了碧桂园服务。同样在今年6月递表的阳光智博服务,以100%股权博得万物云4.8%股份。

除了已经交易的,还有即将交易的。首次递交招股书失效后,新力服务并没有二度递表的动作,随后传出的却是出售的消息。

据乐居财经不完全统计,年初至今已经有8家房企通过收并购、换股、质押等方式将物企权益让渡出去。其中,富良环球为富力地产换来不超过100亿元,蓝光嘉宝为蓝光发展换来54.32亿元。

从地产分拆出来上市的物企,一直追求“独立”但又很难真正“独立”。许多物企一开始就靠着房企的喂食逐步壮大,业务上的关联和股权上的交织,或母子,或兄弟,地产遇困,物业帮一把也就成了顺理成章的事儿。

据乐居财经统计,今年中报有29家港股物企公布了第三方与关联方的面积。其中,15家物企来自关联方输送的面积超过一半,关联方输送最高的达到98%。

二、债务调节器

年初,井喷式的收并购给物业市场添了一把柴火,制造了一种虚高的火焰。

然而,有买方就有卖方。这已经不能单纯地用物企自身的规模和业绩来衡量,它到底能够站在哪一方,还要看靠山结不结实。

目前,大规模的物企收并购中,卖方往往是陷入债务泥潭的房企。即使物企完成分拆,但大部分股权掌握在原集团的手中,“生存”也身不由己。

2020年,蓝光嘉宝一共签约收购17家公司。同年,其收入约为27.34亿元,较去年同期增长30.2%;同期总在管建筑面积1.3亿平方米,较2019年激增约82.8%。

蓝光发展的债务,截断了蓝光嘉宝的发展势头。截至8月初,蓝光发展累计到期未能偿还的债务本息金额合计159.97亿元。物业公司再高的增长,也不过是变现的资源。

扇动翅膀的蝴蝶,还落在其他物企头上。

即使是资本势头大好、账上拥有140亿充裕现金的恒大物业,也不堪中国恒大资金短缺重负,被推上货架。腰部物企亿达服务、富力物业、伯恩物业等无不如是,它们都成为了替父还债的筹码。

亿达中国在出让公告中直言,透过出售一项辅助性业务线,迅速收回资金及弥补短期流动资金短缺,出售所得款项净额将用作偿还集团的负债。

而据伯恩物业的关联地产三盛控股财报,2020年净负债率达到了169.2%,超过红线规定的100%,面临较大的偿债压力。

富力物业卖身碧桂园服务,也是富力地产的纾困之举。半年报显示,截至2021上半年,富力地产持有现金288亿元,同比下降20%;现金短债比0.55,较上年同期上升0.07;净负债率为123.5%;剔除预收账款后的资产负债率在74.9%。

三、高点抛出?

好风凭借力,送我上青云。物业上市的风,是从地产吹来的。

近几年,“融资难”的问题,催生了一大批房企分拆物业上市。物管行业逐渐成为资本市场的新宠,不仅有远超房地产几倍甚至几十倍的市盈率,还有轻负债、现金流稳定等优势。

与房企千丝万缕的联系,也注定了物企无法单独享用这一块蛋糕。以资本货架上的54支物管股为例,市值从刚刚破亿到千亿不等,上市融资的金额也从千万到几十亿,无论大小,都要与集团共享。

不过,这些资金只能短时间内为房企“输血”,并不能长时间“造血”。随着“三条红线”的出台,房企又不得不使出浑身解数来保存实力。

据克而瑞披露,房企融资规模持续走低,今年9月100家典型房企融资总量为851.22亿元,环比上升1.2%,同比下降37.1%。其中发债总额526.59亿元,环比上升31.8%,同比下降27.4%。

融资口径收紧,房企的现金流遇阻。克而瑞表明,上半年只有50%的房企现金持有量较期初增长,而2020年有81%,占比较2020年减少了31个百分点。

融资、债务、现金不断给房企加压,关键时刻,物企再次充当了泄压阀的功能。卖物业,似乎成了共识。

之所以大量的收并购都爆发在2021年,受到了物管股窗口期的影响。物企蓝海的遨游,逐渐变成红海的厮杀,投资者的目光逡巡在资本市场,物业的吸引力似乎在下降。

“趁着物业市场估值还在高处,抛出去卖个好价钱,也算是聪明的。”卖也不一定是坏事。当初,阳光智博放弃单独上市,与万物云合作,不少业内人称其是笔聪明的交易。不过相比最热闹的时候,物管股的估值已经缩水许多。

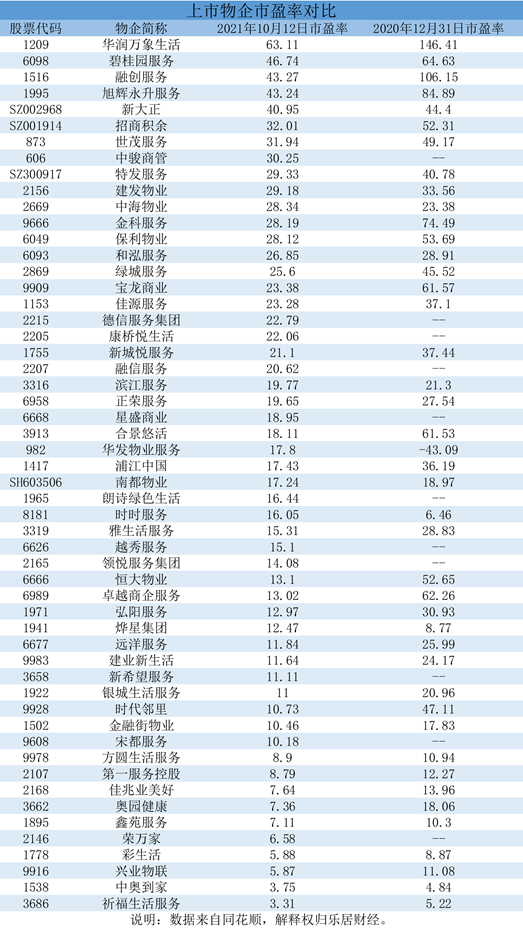

截至2021年10月12日,物企最高市盈率为华润万象生活63.11倍,54家物企的平均市盈率为19倍。与2020年12月31日相比,大部分物企的市盈率已经滑落,彼时平均市盈率约为35倍,为现在的1倍有余。

本文来自微信公众号:进深News(ID:leju-sydcsxh),作者:邓鑫妮