本文来自微信公众号:进深News(ID:leju-sydcsxh),作者:吕秀伦,头图来自:视觉中国

五年前,一家由国内各行业30余家龙头浙商出资催生的巨无霸企业——浙商产融控股诞生,它单单注册资本就高达1000亿元。

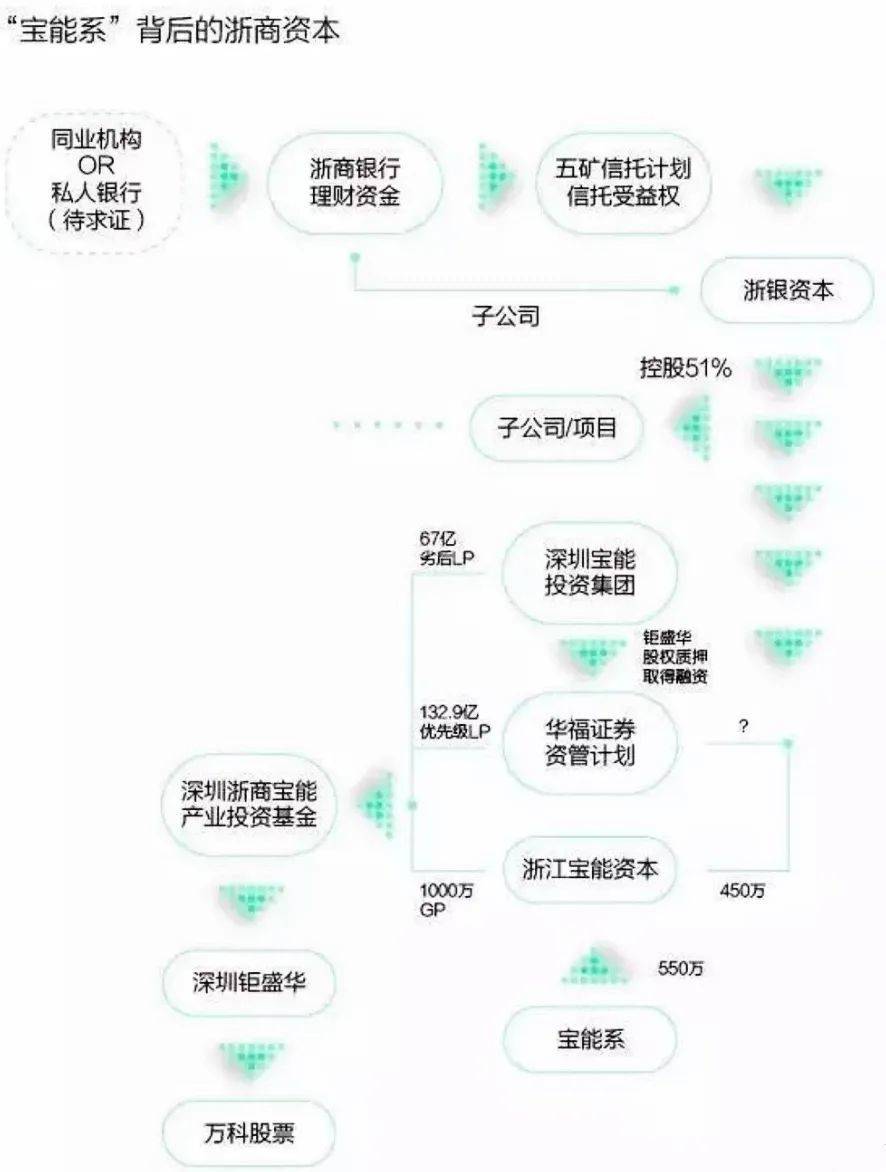

过去,浙商产融控股经历了快速发展,风光无限。旗下浙商资本(后翻牌为浙商产融资管、现为浙江融臻资管),是“宝能系”背后的关键通道,使其能获得了天量资金攻城拔寨,掀起“万宝之争”。

那些年,浙商产融系是如此叱咤风云,以至于不少同业和通道们都关注它们,有的想效仿,有的想合作来分一杯羹。

不过,形成鲜明对比的是,短短五年时间过去,在浙商产融的合伙人行列早已光鲜不再,甚至有些股东面临资金链危机,例如,宜华集团、泰禾集团等。

除此之外,浙商资本首任董事长张长弓于近日被传调查;而他的战友,也曾任浙商产融控股副总裁兼浙商产融资管总裁的徐兵也被现任公司(金谷信托)免职。

故事走到了今天的结局,外界无不唏嘘。金融江湖,处处充满“水能载舟亦能覆舟”的故事,而起落幻灭之间,考验的又是定力。

一、向股东讨债

资料显示,成立于2017年4月的浙商产融控股(全称“浙江浙商产融控股有限公司”),号称是浙江省最大的航母级投资平台,法定代表人为王卫华,经营范围涉及实业投资、私募股权投资、受托企业资产管理等业务。

在公司股权上,浙江浙商产融投资合伙企业(有限合伙)(下称“浙商产融投资”)、宁波新业涌金投资管理合伙企业(有限合伙)各持股99.999%、0.001%。

其中,宁波新业涌金投资由刘军和王卫华持有88.9%和4.4%、陈潇笑、沈利民、鲍立明各持有2.2%,宁波大榭汉胜企业管理持有剩余0.1%股份,而大榭汉胜又由沈利民、鲍立明各持股50%。上述自然人均是浙商产融控股的高管。

控股股东浙商产融投资成立于2017年4月,注册资本330.8亿元,执行事务合伙人为宁波钱潮涌鑫投资管理合伙企业(有限合伙),经营范围涉及私募股权投资、投资管理、投资咨询。

在股权上,浙商产融投资由宁波雍丰投资管理合伙企业(有限合伙)、康美实业投资控股有限公司、泰禾集团等30家合伙人组成,持有0.0302%-7.6767%不等股份。

事实上,在浙商产融投资上合伙人行列中隐藏着多位地产、家居股东,涉足地产的包括泰禾集团、和润集团、新湖中宝旗下全资子公司浙江智新科技、保亿集团、新洲集团等;家居股东包括了宜华集团、顾家集团等。

令人唏嘘的是,在合伙人行列有被执行或有失信机构多达9家。诸如,康美实业、泰禾集团、和润集团、宜华集团、刚泰集团等。

其中,不乏因资金紧张陷入困境的企业,如已进入债务重组的泰禾集团、被报道遭数家银行追债的和润集团、涉嫌操纵市场并资金承压的宜华系。

受此影响,浙商产融投资股权冻结信息高达42条,其中股权冻结数额不乏8亿元、20亿元等。

伴随着部分股东陷入债务危机,浙商产融与这些企业之间的矛盾纠纷亦走向公开化。此前,因投资借款纠纷,浙商产融控股向法院申请司法冻结宜华集团持有的宜华生活部分股份。

近日,宜华系又将持有的山东市立医院控股集团股份公司 20% 的股权被放上阿里法拍。乐居财经了解到,该拍卖背后正是浙江浙商产融控股与宜华系等借款合同纠纷案件,执行标的19.67亿元。

当前,浙商产融控股对外投资企业达31家(5家已注销),间接持股企业更是高达1000家。其中,在对外投资企业中,不乏涉足地产业务。例如,全资子公司上海融乐健康产业有限公司。

在杭州浙鸿置业的股权中,浙商产融控股、湖州展裕企业管理服务合伙企业(有限合伙)、保亿集团下属公司浙江保亿装饰工程各持有70%、20%、10%股权。

除此之外,浙商产融控股还与国资进行合作。例如,在保利兴银(宁波)投资的股权中,保利集团下属公司保利(横琴)资本管理有限公司、上海银都实业(集团)有限公司、浙商产融控股各持股45%、40%、15%。

二、“宝万之争”的幕后推手

浙商产融的动向之所以备受关注,主要是因为它曾被市场认为是“宝万之争”的关键推手。

六年前,浙商银行旗下的浙银资本和“宝能系”关联方深圳浙商宝能资本管理有限公司,通过有限合伙形式成立深圳市浙商宝能产业投资合伙企业,并于2015年11月耗资200亿元入股宝能系旗下公司钜盛华,成为“宝能系”举牌万科A股的重要资金来源。

乐居财经获悉,浙银资本(全称“浙江融臻资产管理有限公司”)成立于2015年6月,目前由浙江浙商产融控股和宁波产融创享股权投资合伙企业(有限合伙)分别持股97%和3%,注册资本达100亿元。

虽然在股东结构上,浙银资本与浙商银行并无关系,但时任副行长张长弓是该公司首任法人代表、董事长兼总经理,且公司监事、董事也多来自该行。

随后,浙商银行迅速对“为宝能系输送子弹”一事做出回应称;

该行与万科、宝能都有正常的业务合作,该行理财资金投资认购华福证券资管计划132.9亿元作为优先方,仅用于钜盛华整合收购非上市金融股权,不可用于股票二级市场投资,也不作为其他资管计划的劣后资金。

因为介入这单知名度颇高的业务,浙银资本股权此后被转让给浙江名企——银泰集团。2017年,银泰集团所持股权又被浙商产融买下,浙银资本也在当年8月更名为浙商产融资管,并在今年6月进一步更名为浙江融臻资管。

近日,有消息传出张长弓被调查。据了解,张长弓于2019年8月起担任华兴银行党委书记,此前他就职于浙商银行。

此前华兴银行官网信息显示,在该行党委、高管层序列中,张长弓排名第二位,仅次于董事长周泽荣。不过,目前官网有关张长弓的简介和出席活动的动态已被全部清空。

9月12日,该行发布公告称,张长弓于近日因个人原因辞去总行党委书记、党委委员职务并已离职。一位华兴银行内部人士透露,张长弓被调查应与华兴银行无关,而是涉及此前的事情,“他到行里没几年,分管党建这块,人挺低调。”

就在张长弓被带走的消息蔓延之前,他曾经的同事徐兵近期也被调查。巧合的是,2015年,张长弓正是浙商产融资管前身——浙银资本的首任董事长,当时徐兵则是公司董事。

据了解,徐兵曾任信托公司总经理,2017年9月辞职,11月出任浙商产融资管总裁,去年9月获批担任金谷信托总经理。据业内人士分析,“徐兵被查或与在浙商产融资管任职期间有关”。

三、合纵连横

实际上,浙商产融系的成立来源于企业间的“抱团取暖”。

2017年3月底,浙商产融股权投资基金合伙企业(有限合伙)(“浙商产融投资”前身)合伙人第一次大会在杭州召开,首期募集资金343亿元,并计划未来几年内分期增资至1000亿元。

当时,该基金合伙企业将通过设立浙商产融控股启动投资运营,与现有结构相符。参与该轮投资的包括盾安控股集团、康美药业等31家知名新老浙商集团,其中绝大部分为行业龙头和上市公司,实际代表着近60家国内外上市企业。

当年9月,在浙商产融控股揭牌仪式上,浙江相关政要莅临现场并发表讲话,足以说明该企业的成立在浙江有着举足轻重的作用。

资料显示,浙商产融控股创立根源是,为浙商在企业发展过程中因面临投资行为分散、资本实力较弱等问题而产生的转型升级焦虑。因此,数十家浙商自发搭建起浙商产融这一投融资平台。

2018年初,浙商产融控股董事长兼总裁王卫华表示,截至2017年底浙商产融合并管理资产超2000亿(包含控股子公司),当年净利润近7亿。

在产业链整合,王卫华称,如股东因并购需求需要约20亿资金,在股东自有资金不足5亿的情况下,浙商产融可一方面利用资金优势直接出资,另一方面利用与银行等金融机构的资源整合能力及自身增信,较短时间内帮助股东促成一个20亿的并购基金。

短短几年过后,不仅在浙商产融合伙人行列一些企业早已光鲜不再,甚至发生资金危机。合伙人出现危机,致使浙商产融系也不能独善其身,身背诸多股权冻结。此外,还有一些合伙人从中抽离而出。未来,其将走向何方?

本文来自微信公众号:进深News(ID:leju-sydcsxh),作者:吕秀伦