本文来自微信公众号:白鲸出海(ID:baijingapp),作者:zhaolisa,原文标题:《美国正经历二手平台创立、融资、上市潮,背后却全都是无奈?》,头图来自:视觉中国

二手在美国流行是一直以来的现象,近期热度再涨的背后却是充满了无奈。不得已的同时,与转售平台的合作也让品牌有更多维护定位、甚至加强用户忠诚度提升复购的空间。对于出海品牌而言,也并非事不关己。

近期,围绕“转售”,在海外出现了两个趋势:

1、更多的转售平台创建、融资、上市;

1 月,美国版闲鱼 Poshmark 上市;3 月,另一服饰转售平台 thredUp 上市。

1 月 21 日,面向 Z 世代女性群体的服装转售 App Curtsy A 轮融资 1100 万美元。

5 月 26 日,Treet 完成种子轮融资 280 万美元,帮助品牌建立自己的二手市场,发掘潜在客户。

2、更多的品牌与转售平台合作,甚至自己搭建转售平台,以服装品牌为主。

7 月 21 日,服装品牌Madewell与 thredUp 合作,转售牛仔裤。

7 月 28 日,DTC 运动服装品牌Fabletics确定与 thredUp 达成合作。

8 月 26 日,服装品牌UO推出自己的转售平台 Nuuly Thrift。

美国消费者对二手服饰的接受度一直不低,但多停留在 C2C 层面,但何以最近品牌们纷纷亲自下场带节奏呢?

一、品牌盯上二手?

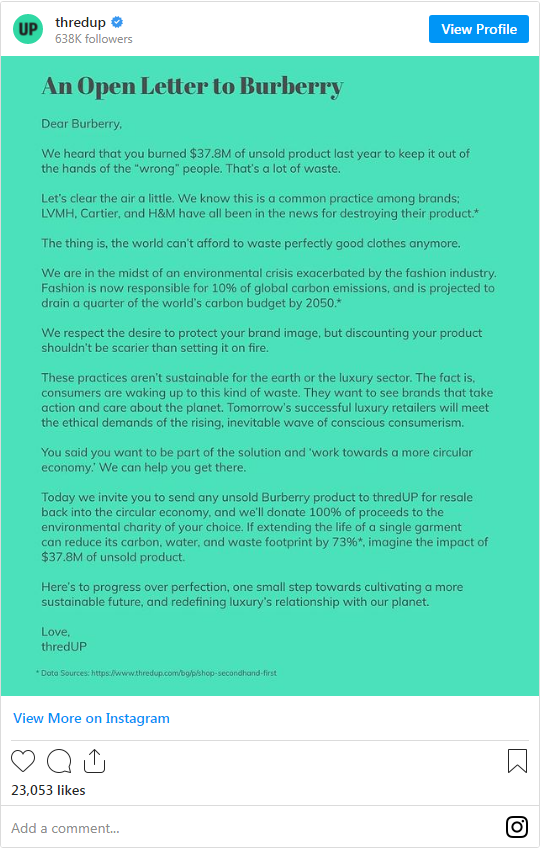

当年Burberry为了防止过度积压的库存被盗或被低价销售,一把火烧掉了价值 9000 万英镑的服装、配饰、香水,本意是维护品牌定位,结果差点一把火把品牌形象也烧没了。

这些年,品牌为了防止产品在二手市场被贱卖,损害自己对产品的定价权和用户忠诚度,想出不少“清库存”的方式。不过,不难想象,这种做法会招来多大的舆论谴责,尤其是今时今日,人们在消费时的的可持续性/环保意识更强了。品牌为了持久发展,总要想到更好的方式,进入二手转售市场是一个自然出口。

但实际上,品牌的问题存来已久,近期把二手转售这件事情提上日程,除了对自身发展的思考之外,也来自于自消费者习惯、市场环境的变化。

1、越来越多的年轻人买二手

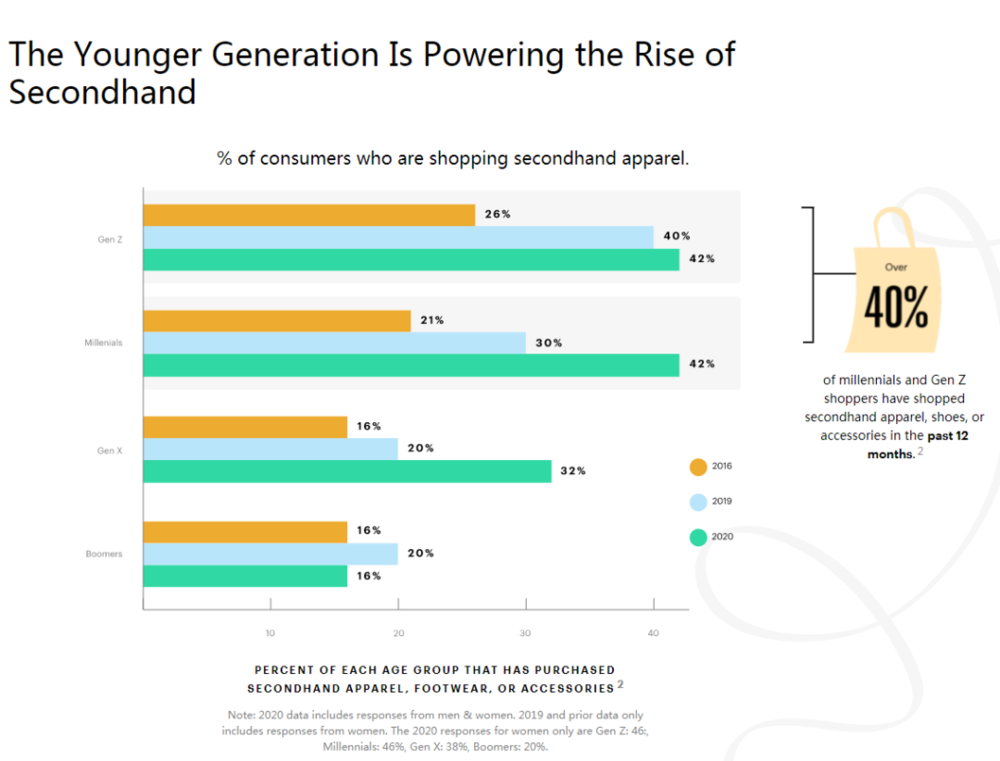

今年 3 月上市的二手转售平台 thredUp 发布的报告数据,Z 世代群体和年轻妈妈们是转售市场的主要客群。美国 Z 世代中,42% 的人群都在购买二手产品。

在中国,二手、古着在 Z 世代年轻人中也很流行,但吸引他们的更多的是二手平台的潮流趋势和社区氛围,原价买不到的单品那就在二级市场得到满足。但也如我们之前在《2 个项目同样拿了马云投资,海外上市、国内倒闭》中分析的那样,中国的年轻人,对于转售服装的接受程度没有海外消费者那么高。同样的模式国内和海外完全不同的命运,也显示了不同用户的不同心理。

美国 Z 世代热衷于转售,疫情后深入人心的可持续消费理念可能是原因之一,更根本的可能还是他们早已养成的在服装上的低消费理念。

SHEIN之前,代表快时尚速度的品牌都发家于欧美市场。ZARA算是一个里程碑,H&M、Forever21等品牌跟随ZARA脚步,共同创造了一个快时尚潮流。接下来便是内卷,制造向海外转移,进一步压低服装单价。服装领域利润的增长,源于量、而非价。

Z 世代,尤其是 2000 年后出生的那一批消费者,从形成服装消费的认知开始,就受到快时尚的洗礼。Vox的市场调查显示,很多 Z 世代认为 5 美元一件 T 恤,20 美元一条裙子的定价是正常且合理的。用很低的价格能完成全身穿搭、还能追上潮流,为何要花更多钱呢?这其实也能够解释,为何环保的消费理念在扩大,SHEIN的最大销售市场仍在欧美。

在这种观念下,当 Z 世代想要尝试更高价位的衣服时,更多会选择二手,而不是新品。

16 岁以下孩子的妈妈们是转售平台另一大消费群体,掌握着家庭“财政大权”的女性们为了应对经济环境的变化,也在想办法减轻家庭开支。例如,这些妈妈们在儿童返校日都倾向于购买二手服装,以降低家庭的服装开支。

注:疫情、2021 年的各种自然灾害之后,疫情感受更强的海外用户,节俭、保护地球的意识更深入人心,转售能够延长更多服装的生命周期,虽然短期内品牌不会因为二级市场的交易减少新品的生产和迭代速度,但对消费者来说,支持二手产品是一个态度。

2、后院起火

今年 DTC 品牌出海讲得很多,2021 年快时尚品牌也在不断融资,融资的品牌有好几个,Cider更是一年内完成了 4 次大额融资。在看原因时,我们更多是看Cider怎么去复用SHEIN的模式,用高效的数据体系+供应链去定位另一批人群。同时,这里面也有海外品牌“后院起火”留出来的市场空间。

美国服饰品牌的供应链遍布全球,疫情真真切切影响了供应链的运转。看似顺应可持续时尚的背后,美国可能正上演供应链危机。产品生产地无法完全复工以及产品运输速度变慢、成本变高,正在发生。

越南是许多美国服装品牌的产品供应商,GAP、Lululemon等品牌超过 1/3 的产品都是越南制造,Nike更依赖越南,51% 的鞋类以及 30% 的服装产地都在越南。笔者最近买了 2 双鞋,一双Clakes,一双New Balance,全是“Made in Vietnam”。

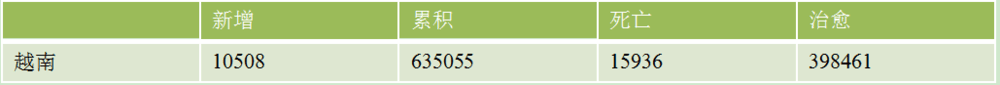

而自从 8 月以来,越南单日新增病例开始破万。白鲸在网站端开放了疫情数据栏,笔者成稿当日,越南单日新增病例达到 10508 人,是当日新增数排名第 12 的国家。疫情多多少少影响了越南工厂的效率,无论是被迫停工还是延迟发货都对美国服装品牌造成不小的影响。

之前,白鲸出海转载了一篇半佛仙人《中国制造给东南亚上了一课》的文章,供应链转移到东南亚是大势,但不论是基建、人员素质、还是政府管理上的差异,都给将供应链转移到东南亚的品牌埋下了一些不安全因素。疫情下,影响真正开始显现。

Abercrombie & Fitch、Urban Outfitters等品牌在财报中也提到,生产端供不上货已经影响到其开学季销售。Big Lots的CFO 表示,越南工厂被迫关闭导致公司损失了 6000 万美元的销售额。品牌能做的只有通过转移生产基地等方式来降低影响。服装作为迭代性极强的行业,即使旧货积压再多,新货供不上也会出问题。

除了供应链出现问题,海运乱象也困扰着品牌们,即便海外生产,也运不回来。去年,Peloton一台机器从用户订购到收货,就已经需要 10 周,当时为了缓解航运压力,改成空运,现在问题估计进一步恶化。

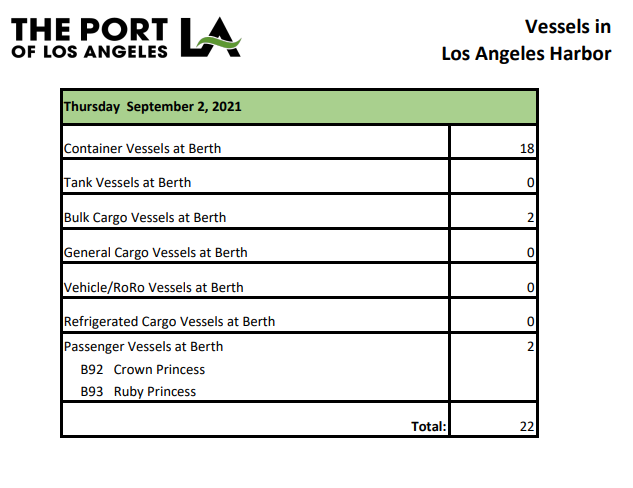

据彭博社报道,8 月底,美国集装箱在港口的拥堵严重情况已经超过了此前最严重的 2 月份。拿洛杉矶港口为例,拥堵最严重的时候,其船只停靠的平均等待时间已经由 6.2 天变成了 7.6 天。虽然笔者成稿当天,洛杉矶港口的停留船只已经由峰值的 44 艘降为 22,仍然是拥堵状态。而这样的港口拥堵状况遍布全球,包括越南和中国。

港口和航线拥堵之外,集装箱价格上涨也是供货商和品牌的一大痛点,甚至出现了“箱比货贵”的情况,发货周期延长,品牌有时不得不弃货,当然这还损害了供货商、货代等多方的利益。

面对供应和物流上的全球困境,品牌无法通过新品迭代留存用户,不得不寻找其他方法暂时转移用户注意力。进入二手转售市场,品牌和平台方协商将库存衣服按比例折价销售。

二、“没有衣服,我还有券”

听上去,都是无奈。

现在品牌想要转移供应链也并非易事,笔者查看了几个品牌的情况,现在效率最高的品牌也只将其越南产量的 9% 转移到了其他市场。进入转售市场虽然也无法从根本上解决这一问题,但至少品牌还能通过这一渠道与消费者保持连接,算是权宜之计。虽说是下策,品牌仍有很多操作空间。

常见的转售模式是 P2P 式的转售,一个愿买、一个愿卖。双方可能直接交易,也可能通过一个媒介先建立联系(就像国内的闲鱼、海外 Facebook marketplace 等等),但物与钱的交易平台不再介入,而是由买卖双方完成,Poshmark 属于这种。

另一种转售方式则是卖家将待售产品交给平台来处理,相当于 P2P 的转售链路被分割成卖家与平台、平台与买家 2 个阶段,其中卖家与平台的钱货交割可能在买家出现前,也可能在买家出现后,这也是线下古着店、慈善二手市场的运营模式,线上二手市场差不多,但借助于网络,进一步提高人货的匹配效率。thredUp 属于这种。

在这样一个相对完整的转售链路中,品牌要想进入,一般采用与 thredUp 这类的平台合作,或者自创转售平台。

这里就用 thredUp 作为例子。thredUp 上在转售的产品基本都是与平台达成合作的品牌,一款二手产品的售价也不是由卖家个人决定的,而是由平台和二手产品的品牌方一起决定的。

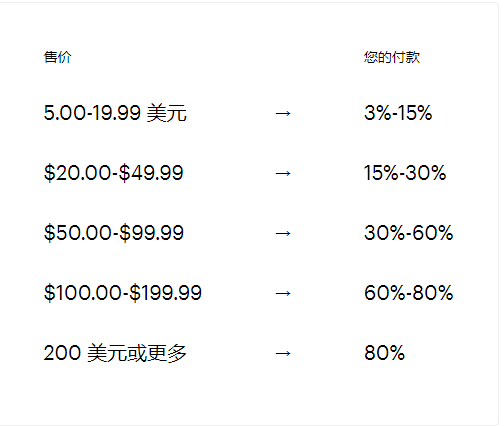

具体的流程是,首先品牌会在产品定价、给平台用户的专属福利等方面与平台达成协议,对用户的转售行为进行规范。还是以 thredUp 平台为例。thredUp 上的产品价格主要由品牌定位与二手产品对应全新产品价格的比例决定的。季节性、产品质量、使用程度也会导致二手价上下浮动。比如中国品牌「UR」的定价一般在其原价的 15%-20%。但在奢侈品包包和牛仔裤 2 个类目中,会出现二手价高于原价的情况,这些就是品牌与品牌用户公认的“典藏版”产品。

如果品牌被定位到中等价位品牌,那么产品的上架时间(能挂在平台上售卖的时间)就是 60 天,比如Nike、Zara等,而如果品牌定位是设计师或奢侈品牌,产品则可以在平台上显示“在售”90 天。如果是低价品牌,寄售人一般无法拿到钱,平台仍会接收这些产品,但结局一般是做回收处理,SHEIN、Foever21、H&M都被归到低价品牌中。不过Zaful竟然没有被归为低价品牌,这让笔者对 thredUp 对品牌的分类方式有些迷惑。如果超过上架时间还未售出,用户可以自付邮费召回产品,也可以把它留在 thredUp,那么这些产品将会由 thredUp 自行处置。

这可能也是 thredUp 很受欢迎的一点,在这样的二手市场,品牌的一个优势是能够继续在另一个维度维持自己的定位。对于维护自己定位这件事情,各个价位的品牌都是一样。

除了能够规范产品在转售市场的定价,品牌在二手市场还可以通过平台为自己引流、增加复购。

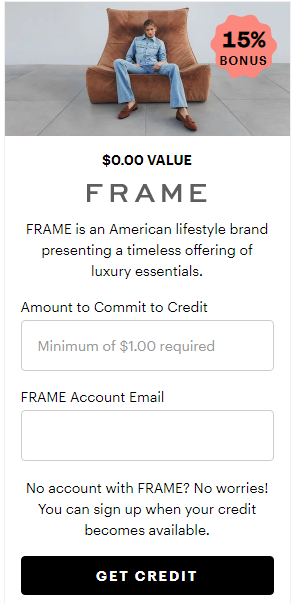

以GAP与 thredUp 的合作为例,用户给 thredUp 寄售GAP产品的收益既可以提现,也可以兑换成品牌购物积分,而GAP为了鼓励用户将收益兑换成购物积分,会提供 15% 的额外收益。也就是说,如果我将在 thredUp 上出售二手商品获得的 100 美元兑换成GAP的购物积分,相当于我将能在GAP买价值 115 美元的产品。这对促进用户回购、分析用户画像都很有用。即使短时间内品牌无法提供新品,还能通过消费券让消费者记得自己。

鉴于转售市场带来的一些附加好处,也有品牌选择自建转售平台。品牌作为“执灯人”,吸引交易品牌产品的双方聚集到自建平台中,这里的买方中很有可能存在之前没能覆盖到的“潜在用户”,而如果品牌有心,还可以进一步了解卖方出售产品的原因,为了购入新品?不再喜欢?等等,来从中找到优化品牌的一些方向。客群肯定会小很多,但对于一些有极强文化属性的品牌而言,小而美的二手转售社区也会是不错的选择。

三、结语

对于很多出海企业而言,做品牌还是一件艰难的事情,二手转售看上去是一个很远的事情。在很多海外 DTC 品牌供应链出现问题的当下,中国品牌可能正迎来发展机遇。

但同时,转售市场对于品牌的意义,是多层面的。

SHEIN更多是一种中国供应链对海外的降维打击,可以作为一种模式复用于其他品牌,但在品牌定位上,SHEIN并不鲜明。所以会有更多品牌出来。而这些品牌多以 Z 世代或者年轻人为主要客群,这部分人群大量存在于二手转售市场,多个渠道不断触及消费者,形成品牌认知可能并不是一件要放在很后面才做的事情。其次,如上所述,通过二手转售更多维度了解用户、不断迭代,加强粘性也都很有吸引力。

而且,不论品牌如何选择,二手转售都在时刻发生。

本文来自微信公众号:白鲸出海(ID:baijingapp),作者:zhaolisa