本文来自微信公众号:粒场财经(ID:lccaijing),作者:积木仁,题图来自视觉中国

8月22日,比往年差不多提前了一周时间,格力电器公布了2021年半年报。

根据财报显示,公司实现营业收入920.1亿元,同比增长30.32%;归母净利润94.57亿元,同比增长48.64%;扣非净利润为87.92亿元,同比增长46.61%。单看二季度,格力电器营业收入为584.9亿元,环比增长74.49%,同比增长17.7%,超过了2019年同期水平,为历史最高。

也就是说,尽管公司净利润尚未恢复到2019年同期水平,但单季度营收创历史最高记录,还是让外界看到了公司复苏的希望。

更重要的是,截至8月25日,公司市盈率(TTM)为10.57倍、市净率也仅为2.72倍,处于近五年历史分位值相对低估的位置。不过,从股价的反馈来看,这份财报似乎并不能让资本市场满意。

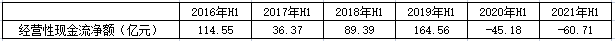

经营性现金流净额为负,毛利率持续下滑

今年上半年,格力电器的经营性现金流净额为-60.71亿元,同比下降34.39%,公司给出的解释是“受本期客户贷款及垫款净增加”所致。不过,如果说2020年上半年受疫情影响尚可以理解,那么今年这个数据依旧为负值,且呈扩大趋势,则很难让市场接受。

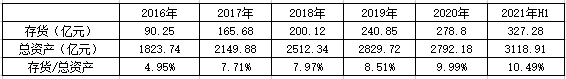

与此同时,公司的存货也在不断增加。

根据财报显示,今年上半年公司的存货为327.28亿元,同比增长26.31%,占总资产的比重为10.5%。从过去几年的数据来看,无论是公司存货还是占总资产的比重,都呈不断增加趋势。

这意味着什么?

从公司经营的角度出发,为了生产的稳定、尽可能的降低上游原材料价格波动对成本的影响,公司会对存货进行适当的储备。但是,由于存货不能直接创造价值,且占用大量的货币现金,公司为此还要承担存货跌价损失的风险,因此本质上说存货的不断增加是公司创新能力和市场地位弱化的反映。

接着看资产负债率。

根据财报显示,公司短期借款和一年内到期非流动负债分别为216.43亿元和3.77亿元,长期借款为60.67亿元,有息负债合计为280.87亿元,由此计算公司的借款利率为3.6%。不过,尽管公司的有息负债金额和借款利率并不算高,但不断攀升的资产负债率还是值得警惕。今年上半年,公司的资产负债率67.93%,同比增加14.61%,较2020年底提高近十个百分点。

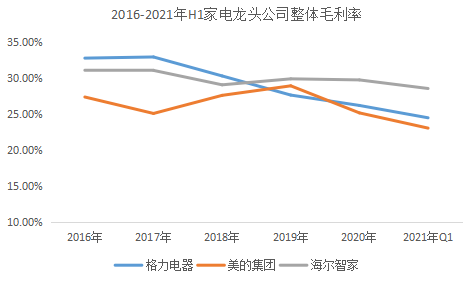

重点看公司毛利率。

2016年到2020年,公司的整体毛利率分别为32.7%、32.86%、30.23%、27.58%和26.14%,呈不断下降趋势。今年上半年,这一数值进一步下降至23.74%。

可以看到,在三家家电龙头公司中,格力电器的整体毛利率下滑最明显。而且,与一季度相比,公司二季度的毛利率为23.34%,与一季度相比继续下降1个百分点。

可能有人会说,公司整体毛利率下降与公司业务多元化有直接关系。那么,事实究竟如何呢?

多元化业务转型受挫,国际化战略受阻

官方是这样自我介绍的:

“格力电器是一家多元化、科技型的全球工业集团,产品覆盖家用消费品和工业装备两大领域。其中,工业领域的产品包括高端装备、精密模具、冷冻冷藏设备、电机、压缩机、电容、半导体器件和工业储能等等。”

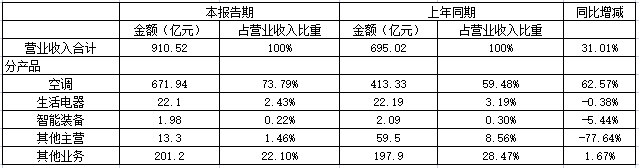

先看公司营业收入构成。

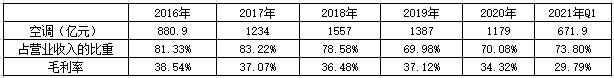

可以看到,与去年同期相比,公司来自“空调”业务的收入由413.33亿元增加至671.94亿元,同比增加62.57%。不过,与之相对应的是,来自“生活电器”业务的收入却裹足不前,依旧维持在22亿元左右。至于说“智能装备”业务,在公司整体营收中的比重可以忽略不计,但即便如此也从2.09亿元下降至1.98亿元。

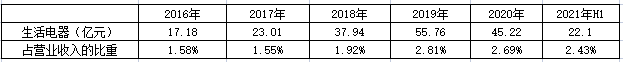

以生活电器为例。

今年上半年,公司“生活电器”的收入为22.1亿元,占整体营业收入的比重为2.43%,较2019年和2020年继续下滑。也就是说,公司的“生活电器”业务不仅没有取得进步反而还在退步,相关多元化业务转型未达到市场预期。

可能有人会说,即便生活电器收入裹足不前,但凭借空调业务公司依旧能够实现不错的增长。

NO!

2016年,公司空调业务的毛利率为38.54%,但是到2020年,这一数字降至了34.32%。到了今年上半年,随着市场竞争的加剧以及原材料成本的上升,该块业务的毛利率更是首次跌破了30%。尽管未来随着原材料价格的回落,该块业务的毛利率会有所企稳,但大概率也很难回到过去几年的平均水平。

再看公司的市场地位。

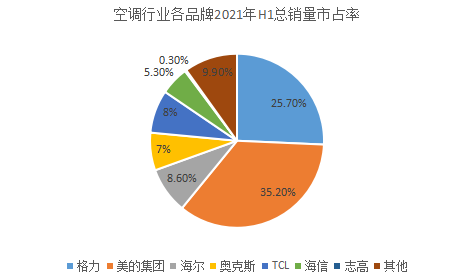

根据《暖通空调资讯》发布的数据显示,2021年上半年,格力中央空调凭借16.2%的市场份额排名第一,继续领跑行业;根据《产业在线》统计数据显示,今年上半年格力家用空调内销占比33.89%,排名家电行业第一。

不过,来自竞争对手的压力也在迅速增加。

注意,前面提到的是,格力家用空调内销占比为33.89%。排名家电行业第一。但事实上,如果就总销量来说,美的空调今年上半年的市场占有率为35.2%,提升约1.1个百分点,已经超过了格力电器。

此外,需要特别强调的是,2018年美的空调总销量市占率为24.16%,格力空调总销量市占率为32.53%。也就是说,在过去三年时间里,美的不仅实现了对格力的反超,而且双方的差距也在越拉越大。

最后看国外市场。

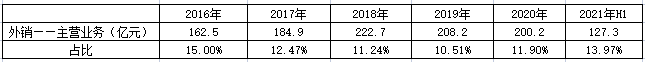

根据官方介绍,格力电器的产品远销160个国家和地区,为全球超过4亿用户提供产品和服务,致力于创造美好生活。然而事实却是,公司在国外市场的拓展上裹足不前。

可以看到,2016年公司主营业务的外销收入为162.5亿元,占营业收入的比重为15%;但是到2020年,这一比重不升反降至11.9%,即便今年上半年也没有达到2016年的水平。

很显然,在全球化这条道路上,格力电器走的也不顺利。

行业增速放缓,公司难有新的业绩增长点

对于投资而言,任何一家公司都需要放到行业的背景中去审视。

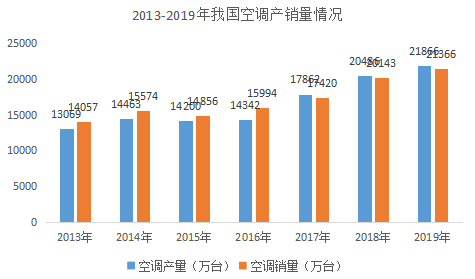

根据中商产业研究院发布的《2019家用空调年度行业分析报告》显示,2019年空调行业总产量同比增长1.21%,但总销量却同比下降0.74%;2020年,我国家电市场零售额规模为8333亿元,同比下降6.5%,空调、冰箱、洗衣机、厨房电器都不同程度下降。

今年上半年,在空调出口强劲增长的背景下,国内终端需求整体依旧偏弱,根据产业在线数据显示,尽管2021年上半年内销销量同比增加了11.98%,但较2019年同期仍下降了15.63%。

而这背后,尽管有新冠疫情的影响因素,但也不能掩盖行业增速下滑的事实。

一方面,根据国家统计局的数据,2017年开始我国空调总产量超过了总销量,产能过剩;另一方面,截至2019年,我国城镇百户空调拥有量已经达到148.3台,农村百户空调拥有量达到71.3台,意味着市场保有量已经接近高位,即便这一数据仍有提升空间,但在庞大的基数面前,行业增速也势必大幅放缓。

更重要的是,在产能过剩的背景下,行业价格战也变得越来越激烈,从2019年2月底开始,空调产品的价格一路走低,并在双十一期间一度达到低点。反映在业绩层面,就是空调产品的毛利率持续降低。

与之相对应,空调行业的市场集中度不断提升。

根据产业在线的数据,2020年家用空调Top3品牌内销销量合计为78.8%,市场集中度进一步提升。这就意味着,试图通过提升市场份额的方式增加产品销量,空间也变得越来越小,行业整体竞争变得越来越激烈。

总结

做个简单总结:

第一,经过数年时间的积累,公司空调业务在整体营收的比重仍然超过了70%,生活电器的占比尚没有达到3%。这就意味着,即便在格力品牌的赋能下,公司的业务多元化战略也没有太多起色;

第二,就空调业务来说,尽管格力电器在国内市场仍然保持第一的位置,但与第二名的差距也变得越来越小。就总销量来说,美的空调已经成功实现了反超。而且,由于产能过剩的缘故,毛利率降价已经成为难以阻挡的趋势;

第三,在全球化上,格力电器的外销占比由2016年的15%下降至2020年的11.9%,尽管今年上半年有所提升但也没有达到2016年的水平。也就是说,公司的“出海”也没有达到预期。

还有财务层面。

与2019年相比,今年上半年公司的资产负债率大幅提升、产品毛利率明显下降、存货大幅增加、经营性现金流净额为负,再加上空调行业增速放缓、竞争加剧的大环境,尽管公司估值接近历史低点,但就基本面来说依旧难言拐点。

本文来自微信公众号:粒场财经(ID:lccaijing),作者:积木仁