本文来自微信公众号:粒场财经(ID:lccaijing),作者:积木仁,题图来自视觉中国

8月12日,“创业板一哥”宁德时代公布了一项582亿元的定增计划,拟向不超过35名特定对象至多发行2.33亿股股份。

消息一出,立马震惊了资本市场。

有人质疑,宁德时代此次的定增规模超过了2020年公司全年的营业收入;也有人质疑,582亿元的定增规模在两市4400多家上市公司中,只有265家公司市值超过了这个数字;还有人质疑,手握700多亿货币现金的宁德时代,一年前刚完成了近200亿元的定增,如今又迫不及待的推出新一轮金额更大的定增,简直是“A股吸血鬼”。

可是,为什么距离上次定增仅一年,公司又要推出新的定增方案呢?

6月8日,韩国电池制造商LG能源解决方案(以下简称“LG新能源”)已向韩国交易所申请上市初步许可,计划今年年内进行首次公开募股。根据LG化学此前的表态,LG新能源最多可将其30%的股权进行IPO。按照目前的市场估值,LG新能源此次计划的募资额可能在1200亿元左右。

7月1日,韩国SKI首席执行官表示,公司正在考虑分拆旗下的电池业务,并考虑推动其单独上市。如果再加上国内已经完成分拆的弗迪电池和长城集团旗下的蜂巢能源,可以发现巨头们都在排队等待融资。

或许,这就是公司加快定增的最主要原因。

相信很多人会有这样一个疑问,那就是频繁向资本市场伸手的宁德时代,在全球范围内的市场地位究竟如何?与LG新能源、松下在内的国际电池巨头相比,公司在经营层面有何突出能力?

营业利润率仅6.2%,LG新能源的盈利能力稍显不足

在介绍LG新能源之前,先来看看动力电池企业的全球市场份额。

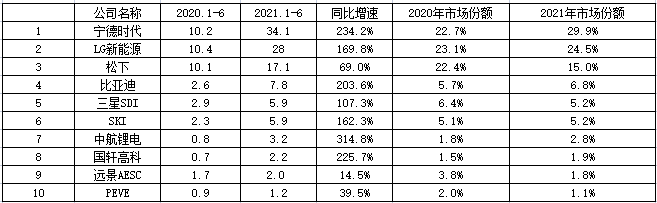

根据韩国能源市场份额分析机构SNE Research公布的统计数据显示,今年上半年,全球车载动力电池装机量共计114.1Gwh,较去年同期增长1.5倍,排名前三名的公司分别是宁德时代、LG新能源和松下,三家公司的全球市场份额合计近70%。其中,与2020年相比,宁德时代的市场份额由22.7%提升至29.9%,LG新能源由23.1%提升至24.5%,松下由22.4%下降至15%。

也就是说,“宁德时代+LG新能源”的市场份额超过了50%!

接下来,具体来看LG新能源。

2020年12月,为促进电池业务的独立发展,LG化学将电池事业部分拆出来新成立LG新能源,由于LG新能源迅速成为特斯拉最为倚重的电池供应商,伴随着特斯拉销量的快速增加,LG新能源的电池销量也快速增长。

那么,作为宁德时代在全球范围内最大的竞争对手,LG新能源的经营业绩如何呢?

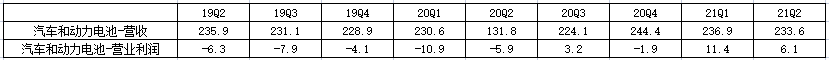

根据东吴证券的数据,LG新能源2021年Q2电池板块收入约为307亿元,同比增长81.8%,环比增长20.6%;电池业务单季度营业利润为48.73亿元,同比增长422%,环比增长139%。不过,由于该季度公司获得了SK公司57亿元的赔偿收入,同时因储能爆炸赔偿了22.6亿元人民币,因此扣除非该一次性损益后,公司2021年Q2实际的营业利润为14.33亿元。

由此计算,公司的营业利润率为4.67%。

如果将一季度的经营数据计算在内,那么LG新能源上半年的营业收入和营业利润(扣除一次性损益后)分别为561亿元和34.72亿元,营业利润率为6.2%。

那么,宁德时代呢?

2020年,宁德时代的营业收入和营业利润分别为503.19亿元和69.59亿元,营业利润率为13.83%。今年一季度,宁德时代这两个数值分别为191.67亿元和28.06亿元,营业利润率为14.65%。另外,值得特别说明的是,在2019年的四个季度中,LG新能源有三个季度发生大幅亏损,直到2020年Q2后才重新开始盈利。

处于盈亏边缘,松下电池业务长期亏损

接下来,看全球市场份额排名第三的松下。

2009年,因押注等离子电视导致巨亏的松下,亟需在车载电池领域获得突破。2010年,松下以3000万美元入股特斯拉,次年双方签订首份合作协议,并且在两年后续约,由此成为特斯拉的独家战略供应商。

不过,也就是从那时开始,产能成为了双方冲突的焦点。

2018年后,为了进一步深度绑定特斯拉,即便顶着巨大亏损的松下也决心继续扩大电池业务的投资。不过,让松下没想到的是,最终特斯拉把更多的电池订单给了LG新能源和宁德时代。

那么,松下的经营业绩如何呢?

根据东吴证券的数据,松下2021年Q2动力电池业务营业收入约84亿元,同比增加77%,环比增加19%;同期营业利润约为6.1亿元,同比增长203%,环比下降46%。如果将一季度计算在内的话,公司营业收入和营业利润分别为155亿元和17.5亿元,营业利润率为11.3%。

不过,需要特别说明的是,松下之所以能够在2020年Q3扭亏为盈,并在此之后实现营业利润的大幅增长,跟公司清仓特斯拉股票有直接关系。根据相关报道显示,在今年3月底的一个财年里,松下已经出售了其持有的全部特斯拉股份。也就是说,如果扣除这笔投资盈利,松下的电池业务大概还是在盈亏边缘附近。

不仅如此,与宁德时代和LG新能源相比,松下还面临一个问题,那就是2018-2020年松下的市场占有率分别为25%、18%和15.15%,到今年二季度进一步下降至14%,呈持续下滑趋势。

盈利能力一般,三星SDI、SKI处于第二阵营

除此之外,韩国企业三星SDI和SKI也是动力电池领域,不可忽视的重要力量。

先说三星SDI。

作为三星集团旗下在电子领域的附属企业,三星SDI成立于上个世纪70年代,2000年进军锂离子二次电池事业,目前已经实现了从手机、笔记本电脑到电动车、电力储能领域的快速扩张。

根据东吴证券数据,三星SDI电池业务2021年Q2营收约为202.1亿元,同比增长30.3%,环比增长12.5%;同期营业利润约为10.2亿元,同比增长3274%,环比增长259.7%。如果把一季度的数据计算在内,三星SDI电池业务上半年的营收和营业利润分别为346.8亿元和13亿元,营业利润率约为3.75%。

很显然,在前面几家动力电池企业里,三星SDI的营业利润率最低。

再说SKI。今年4月,就电动汽车电池技术的商业机密纠纷案,SKI与LG新能源达成和解,SKI同意支付18亿美元(约合116亿元)的和解金。事实上,双方之所以能够达成和解,一个最为重要的原因是,“更有利于韩国电池企业应对来自中国、日本电池企业的冲击,巩固韩国电池企业在北美乃至全球的地位及竞争力。”

提到SKI,可能很多人不是很熟悉。事实上,SKI的前身是一家炼油企业,成立于1962年,在经过50多年的漫长发展后,如今已经成为了一家大型能源、化工企业。1996年,SKI开了出第一款锂离子电池,2005年着手混合动力电动车专用锂离子电池业务。也就是说,从时间上看,SKI进入的时间比宁德时代更早。

那么,公司的经营业绩如何?

根据东吴证券的数据,2021年Q2动力电池业务营收约为38.2亿元,同比增长86.3%,环比增长19.7%;同期营业利润约为-5.92亿元,同比下降14%,环比下降44.6%。如果将一季度的数据计算在内,那么今年上半年公司营业收入和营业利润分别为70.1亿元和-16.64亿元。

而且,即便不将前面提到的赔偿金额计算在内,在过去两年时间里,SKI的季度营业利润也均为负数,难以实现盈利。

“三分天下”格局,宁德时代盈利优势明显

事实上,在全球动力电池市场,已经呈现出中日韩“三分天下”的竞争格局。

在全球动力电池排名前十的企业中,来自中国的分别是宁德时代、比亚迪、中航锂电和国轩高科,来自韩国的分别是LG新能源、三星SDI和SKI,来自日本的分别是松下、远景AESC和PEVE。以2021年上半年为例,排名前三的电池企业市场占有率合计为69.4%,排名前五的电池企业市场占有率合计为81.4%,排名前十名的电池企业市场份额合计为94.2%。

很明显,寡头竞争的局面已经相当明显。

最后,不妨做个简单总结:

第一,市场份额仅次于宁德时代的LG新能源,剔除一次性损益后的营业利润率为6.2%,与宁德时代的14.65%相差甚远,而且公司直到2020年Q2后才重新开始盈利;

第二,尽管今年上半年松下电池业务的营业利润率达到了11.3%,但主要靠的是出售特斯拉的股份,公司依旧处于盈亏边缘。而且,公司的市场份额呈下滑趋势;

第三,至于说三星SDI和SKI,前者上半年的营业利润率约为3.75%,大幅落后于宁德时代,后者则至今尚未实现盈利,而且两家公司的市场份额都已经被第一阵营甩开。

也就是说,无论就市场份额还是盈利能力而言,宁德时代在全球范围内都是排名第一,而且第二名与其距离很大。

以上,便可以视为宁德时代加速产能扩张的底气所在。

根据SNE Reserach的报告评估,2025年全球动力电池出货量将达到1160Gwh,正式实现GWh到Twh的跳跃。假设未来五年内宁德时代的市场占有率进一步提升至40%,那么对应的动力电池出货量将达到464Gwh。需要特别强调的是,这一数据不包括储能业务在内。

虽然市场的分歧在于,随着LG、松下、三星SKI等一众电池巨头纷纷扩厂,未来宁德时代的市场份额究竟是上升还是下滑尚不得而知。但有一点可以确定的是,单就盈利能力来说,与竞争对手相比,宁德时代毫无疑问处于领先地位。

本文来自微信公众号:粒场财经(ID:lccaijing),作者:积木仁