本文来自微信公众号:粒场财经(ID:lccaijing),作者:积木仁,原文标题:《净利润增长40.73%,股价却下跌近50%,健帆生物不香了?》,头图来自:视觉中国

8月2日晚,健帆生物公布了半年度财报。

根据财报显示,今年上半年公司营业收入11.88亿元,同比增长36.63%;同期净利润6.2亿元,同比增长40.74%。

不过,面对这样一份成绩单,次日开盘后公司股价却突然大幅跳水。截至收盘,公司股价大跌11.97%,自5月以来,公司股价便遭遇连续下跌,距离最高点跌跌幅接近50%。昔日被誉为“小而美”公司代表的健帆生物,如今惨遭市场抛弃,究竟是市场错了,还是公司的逻辑发生了巨大的变化?

一、财务数据出色,但业绩增速环比下滑

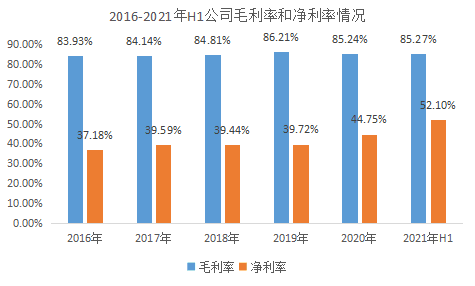

根据半年报显示,健帆生物毛利率由一季度的85.23%提升至85.27%,与过去五年总体持平;净利率由一季度的48.85%提升至52.1%,提升约3.25个百分点。

也就是说,与一季度相比,公司的盈利能力得到了进一步增强。

再看其他财务数据。

根据半年报显示,今年上半年公司的净资产收益率为22.94%,同比增长20.17%,较一季度进一步提速。这就意味着,公司营收净利润增长的同时,股东资本回报率也同步增强。

另外,资产负债情况也非常优秀。

截止到6月底,公司账上货币资金为24.38亿元,占总资产比重的54.27%;固定资产和在建工程分别为7.08亿元和2.9亿元,占总资产比例的22.22%;公司应收账款及应收票据为2.98亿元,同期增加0.53%。需要特别说明的是,尽管公司账上多了8.76亿元的应付债券,但主要原因是公司成功的发行了可转化债券,实际需要支付的利息费用可以忽略不计。

可是,为什么财务数据如此优秀的健帆生物,资本市场却不买账呢?

原来,单看二季度,公司营业收入为6.1亿元,同比增长24.16%;净利润为3.37亿元,同比增长31.47%。也就是说,相比于一季度,无论营收还是净利润的增速都大幅放缓。

由此,便引发了市场对公司前景的担忧。

二、国家最近一系列的整治行动,引发了市场担忧

当然,业绩增速下滑只是表面现象。

今年4月,市场监管总局对阿里“二选一”案做出182.28亿元人民币的罚款,正式表明了国家对反垄断的决心,引发互联网行业巨震;今年7月,“双减”政策落地,教育公司股票大幅跳水,显示出了国家对兼具社会公共属性和商业属性的民生领域治理的决心。

结合此前国家对地产行业的调控,国家政策已经渗透至住房、教育等各方各面。于是,在这样的背景下,作为老百姓开支最大的项目之一的医疗,自然被视为下一个重点整治的领域。

回到公司层面。

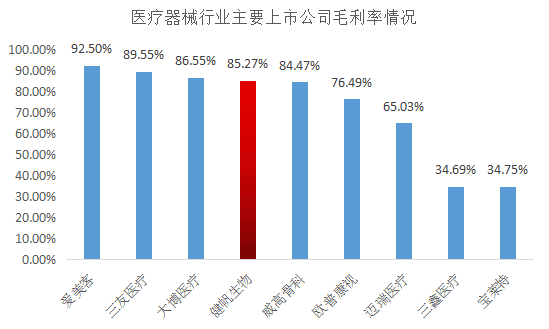

在毛利率上,健帆生物长期维持在85%左右,在医疗器械板块中位于前列;在净利率上,健帆生物由2016年的37.18%提升至今年上半年的52.1%,在近百家医疗器械上市公司中排名第七,高出同为血液透析、血液净化领域可比公司三鑫医疗、宝莱特近50个百分点。

可能有人会问,难道公司盈利能力强、市场前景大,就会被整治吗?

接下来看公司具体业务。

健帆生物是一家血液净化产品提供商,主要产品为一次性使用血液灌流器、一次性使用血浆胆红素吸附器、DNA免疫吸附柱、血液透析粉液及血液净化设备等,主要用于尿毒症、中毒、重症肝病、自身免疫性疾病及多器官功能衰竭等领域的治疗。

什么意思?

简单的说,公司的血液灌流器产品,主要用于救治、延长患者生命,缓解用户痛苦,属于绝对的民生领域范畴!

从2018年开始,国家在医疗领域推行了医药集采政策,并且在2020年拓展至医疗器械领域。尽管从集采的角度说,目前公司占用医疗资金不大,并且靠着技术、产品领先,短期内很难被集采,可市场担忧的是,高毛利、高利润率、高分红本身,在一定程度上就代表了某种政治不正确?

一旦这种预期落地,那么血液灌流器的市场空间将被大幅压缩,行业天花板大幅降低。在这种不确定下,资本市场变得开始谨慎,当公司单季度业绩增速放缓时,便引起了资本市场的恐慌。

三、“小而美”代表,公司需要做出改变

先看公司收入构成。

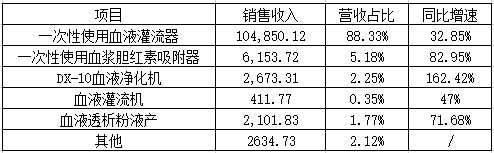

可以发现,今年上半年公司“一次性使用血液灌流器”的销售收入为10.49亿元,占比88.33%,同比增长32.85%;“一次性使用血液胆红素吸附器”的销售收入为6153.72万元,占比5.18%,同比增长82.95%。

也就是说,公司血液灌流器产品的销售收入占比达到了93.51%。

事实上,公司也意识到了单一产品带来的潜在风险。

在公司的不断努力下,公司产品的适应范围不断扩大。具体来说,健帆生物通过掌握吸附材料生产核心技术,推出了应用于肾病领域的HA130、应用于尿毒症的KHA系列产品、应用于中毒领域的HA230、应用于风湿免疫领域的HA280和DNA230免疫吸附柱、应用于危急重症领域的HA330和HA380、应用于肝病领域的HA330--II等产品。

另外,公司也加快了血液净化设备和血液透析产品的开发。

比如,DX-10血液净化机可用于目前临床上常用的血液净化组合治疗方式,包括连续性血液滤过、连续性血液透析滤过、血浆置换、血浆吸附或全血吸附、持续血浆配对吸附等;比如,Future F20血液净化设备是公司2020年新取得III类医疗器械注册证的产品,并于2021年1月取得欧盟CE认证,主要用来支持血液灌流(HP)、血浆吸附(PA)和双重血浆分子吸附等血液吸附治疗模式;再比如,血液透析粉液产品可用于急、慢性肾功能衰竭,严重的水电解质代谢紊乱和酸碱失衡,药物中毒的血液透析。

截至2021年上半年,健帆生物及其控股子公司共取得境内医疗器械注册证共计17项,较2020年底新增4项,分别为一次性使用血液透析管路、红外线治疗仪、红外线治疗仪和细胞因子吸附柱。

最后看看公司的发展战略。

“公司未来将继续于血液精华领域,深耕国内血液净化市场,拓展重症肝病、心外科手术、重危症等新增整点,推动产品疗程化使用;快速拓张海外市场;寻找优质并购标的,扩充产品线、增强技术实力;布局医疗健康产业,实现集团化、品牌化、多元化发展。”

很明显,公司并没有打算守在过去的功劳簿上睡大觉,而是积极的寻找新的增长点。

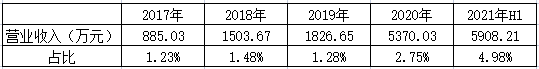

公司历年海外营收占比:

补充一句,今年上半年,公司来自境外上市实现销售收入为5908.21亿元,同比增长233.73%,远高于公司整体营收增速,意味着海外业务开始大幅提速。

四、回归商业基本逻辑:既要看到风险,也要看到机会

尽管公司面临政策利空和增速放缓的双重压力,但也要看到的是,公司正在通过拓宽产品适应症、拓宽产品线以及海外业务占比的方式,巩固和强化公司护城河,弱化负面影响。

不妨看血液灌流器的市场空间。

根据招股说明书显示,公司现有产品在各领域的利润市场需求大致为“尿毒症领域34.61亿元,急性中毒领域3.69亿元,危重症领域31.5亿元,重症肝病领域21.6亿元,高胆红素血症和高胆汁酸血症领域46.5亿元,系统性红斑狼疮领域27.3亿元,过敏性紫癜和类风湿关节炎领域19.37亿,合计大概接近200亿元。

需要特别强调的是,随着人口老龄化不断加快,再加上我国原本就是肝病大国,慢性肾病的患者数量再不断增多,由于慢性肾病是不可治愈的疾病,最终演变的结果就是尿毒症。从这个角度说,潜在的市场容量仍在不断增加。

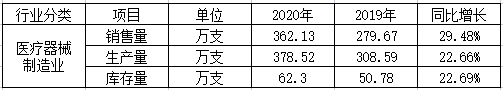

那么,公司销量情况呢?

总体来说,公司的销量增速高于生产增速,而且库存占比也没有明显增加。

事实上,随着公司产品覆盖的医院数量越来越多、公司产品的销量越来越高,健帆生物面临产能跟不上的问题。今年上半年,公司在建工程为2.9亿元,同比增长93.65%,继续加速产能扩张。

最后,说说公司的估值。

截至8月5日,公司的股价为57.4元/股,市盈率(TTM)为43.81,位于过去五年分位值5.14的位置,已经非常接近2018年底的历史估值最低水平。另外,鉴于公司今年上半年净利润同比增速已经超过了40%,按券商业绩预测的平均值计算,年底公司的市盈率大概率将低于40倍。

考虑到股权激励计划的业绩考核目标,这样的估值可以说已经趋于非常得便宜。当然,从资本市场的角度来说,公司股价还需要等待拐点出现,或者新的催化剂。

本文来自微信公众号:粒场财经(ID:lccaijing),作者:积木仁