本文来自:《财经》新媒体,作者:刘芬,编辑:蒋诗舟,头图来自:视觉中国

电子烟的行情变了。一方面是国内外监管持续收紧,电子烟概念股集体暴跌,众多电子烟品牌挣扎求生;另一方面是资本持续入场,线下门店扩张争抢市场份额,大额融资戏码仍旧上演。在低技术门槛、高同质化下,资本实力成了电子烟企业竞争突围的武器。

不过,在愈发拥挤多变的电子烟赛道,上市成了很多品牌不敢想的事。“融资后一些人问我公司何时上市,我就无奈笑笑,心想当前环境下公司这么小的市场规模谈什么上市,现在只想撑到监管文件落地。”某头部电子烟品牌的负责人如是感叹。

《财经》新媒体注意到,在全行业都静待新的监管政策落地的情况下,不乏电子烟品牌“逆风”赴美上市。7月23日,电子烟品牌Aspire(ASPG.US)更新了招股书,计划融资1.2亿美元,准备发行1500万股普通股,发行价区间为7~9美元。若以发行价区间的中值计算,公司市值可能达到13亿美元。

需要注意的是,中概股以及欲赴美上市的企业还存在新压力。7月30日,美国证监会主席加里·詹斯勒在SEC官网发表声明表示,除非中国公司充分解释其法律结构并披露其业务的相关风险,否则美国证券监管机构将不允许中国公司在美国筹集资金。同时按照法律要求,美国监管机构可以在3年内对这些企业的审计记录进行审查。美国时间8月16日,加里·詹斯勒又表示已要求SEC工作人员“暂停”中国公司用来在美国上市的壳公司的IPO。

在一系列内外因素强压之下,一些企业已暂停赴美上市继而选择其他资本市场。Aspire将何去何从,能否顺利成为继雾芯科技、思摩尔国际后的“电子烟第三股”?

一、营收、净利双降

招股书显示,Aspire是一家纵向整合的电子烟企业,从事品牌的研发、设计、商业化、制造、销售、营销和分销,正逐步拓展OEM和ODM电子烟雾化技术产品的研发和销售。旗下有两大产品,包括烟草电子烟品牌“Aspire电子烟”和大麻电子烟品牌“Ispire电子烟”,后者于2020年12月开始在美国销售,规模较小。

不同于悦刻、柚子、魔笛在国内的知名度,Aspire主要在海外掘金,拥有150 多家分销商组成的全球分销商网络,在国内拥有超过500家加盟店,但最大市场在欧洲和北美。

截至2020年6月30日财年,Aspire在欧洲和北美市场的销售额占总销售额83.6%,国内销售额的比例仅为6.8%。截至2020年12月31日的六个月,欧洲和北美市场所占的销售额比例为73.1%,国内销售额比例约15.6%。

其中,北美市场份额变化较大。截至2020年6月30日财年,Aspire的销售额比例从上一财年的41.1%骤降至22.6%;截至2020年12月31日的六个月,销售额比例由去年同期的21.6%降至15%。Aspire在招股书中坦言,在北美收入的下降反映了美国法规变化的影响,目前在美国只能销售已申请PMTA的产品。

法规对销售的冲击反映在Aspire的收入和净利润出现双降。在截至 2019 年6月30日和2020年6月30日的财年,分别实现营收1.22亿美元、0.79亿美元,下降35.2%;同期净利润分别是4222.4万美元、1914.5万美元,下降54.7%。此外, Aspire的毛利从2019财年的6026.1万美元降至2020财年的3326.4万美元,下滑44.8%,毛利率也从2019财年的49.3%跌至2020财年的42.1%。

据了解,电子烟销售取决于用户对电子烟的接受度、品牌的市场意识、产品接受度和认可度、“口碑”效应、分销网络等多种因素,监管对电子烟的销售禁止无疑是最难的一关。

由于电子烟在过去20年中才被引入市场,且正在迅速发展,该类产品对健康长期影响的研究仍在进行中。根据世卫组织的说法,没有确凿证据表明使用电子蒸汽产品有助于戒烟,建议各国政府加强有关电子蒸汽产品销售的法律法规,包括禁止针对未成年人和非吸烟人群的营销战略。

目前全球32个国家已经禁止销售电子尼古丁传送系统(如电子烟),如果未来确定或认为电子烟的使用构成长期健康风险或疾病,必然对产品的使用和销量构成重大冲击。另外,在许多国家使用大麻是非法行为,Aspire的大麻电子烟市场主要在美国那些大麻可以合法出售供成人娱乐使用的州。

《财经》新媒体了解到,有一些使用者在开放系统的注油电子烟中自行添加成分,甚至在烟油中掺入新精神活性物质,目前封闭系统在市场份额上超过了开放系统。而据Aspire招股书显示,在截至2019年12月31日和2020年12月31日的六个月内,公司约95.3%和83.0%的销售额是开放式系统,大约4.7%和17.0%的销售额是封闭系统,公司不能阻止用户滥用产品,也不能阻止未成年人访问产品,这些无疑给用户的产品使用情况增添了风险。

此外,Aspire也把拓展原始设备制造(OEM业务)和原始设计和制造(ODM业务)作为增长战略的一环,只是这仍属电子烟业务范畴且占比小利润薄,目前97%以上产品仍是以自有品牌销售。

二、商业模式走入困境

Aspire面临的不仅是营收萎缩和禁销难题,监管不确定下其商业模式已经亮起红灯。

《财经》新媒体注意到,截至2020年12月31日,Aspire拥有1333名全职员工,其中1093名是制造人员(包括全职员工和独立承包商),87名是一般管理人员,56名是销售和营销人员,62名是研发人员,13名是产品信息人员。除22名员工,其余都在中国。

就整个业务流程而言,主要是位于洛杉矶和深圳的研发人员进行产品设计,产品的大部分组件由第三方供应商按规格生产,公司从供应商处购买部件在深圳和东莞组装产品,大约 99% 的销售额都来自分销商,再由分销商将产品出售给批发商,批发商又向零售分销商或零售店销售产品。其中,监管的不确定性或抬高Aspire在生产、销售、税收、合规等方面成本。

中国今后或对电子烟进一步限制,包括获得和维持相关业务运营许可证等要求,这可能会对原材料供应、生产和销售、税收或业务运营的其他方面产生不利影响。Aspire在招股书中直言,公司可能无法遵守相关法律、法规并产生重大合规成本。据悉,目前Aspire在加利福尼亚州租赁了一个设施作为美国仓库,计划在2021年末或2022年初在这个工厂开始制造活动,但不能保证这一目标实现。

在营销环节,Aspire也面临一系列成本难题。为获得美国食品和药物管理局的营销授权,电子烟制造商必须使用上市前烟草产品申请(PMTA)途径,而提交 PMTA 的过程非常繁琐,每次申请可能花费数十万美元甚至数百万美元。另一方面,最近美国对《防止贩运香烟法》(即《PACT法案》)的修正扩大到包括电子香烟和所有吸食产品,遵守《PACT法案》会显著提高成本及在线销售产品的价格,不遵守则面临重大处罚。

此外,据Aspire披露,今年3月,美国食品和药物管理局曾致函Aspire北美公司,要求提供与青少年接触社交媒体营销有关的文件。2021年6月15日,Aspire北美公司提供了所要求的材料,但公司无法预测提供的信息是否会导致公司应支付费用或罚款。

分销模式上,亦存在对大分销商依赖的风险。目前Aspire拥有150多家分销商,在截至 2019 年 6 月 30 日和 2020 年 6 月 30日的财年, Aspire最大的两家分销商分别占其收入的53% 和52%。虽然截至2020年12月31日的六个月内,前三大分销商中仅有最大分销商的收入占比超过10%,达到38%,依赖程度有所好转,但Aspire在招股书中也坦言,任一分销商的损失都会对其业绩有重大不利的影响。

《财经》新媒体还注意到,Aspire最常用的承运商联邦快递和联合包裹服务公司(UPS)最近已宣布停止所有蒸汽产品的交付,这可能会进一步严重削弱其在美国销售产品的能力。即使Aspire想将市场逐渐转至国内,也已是时过境迁,如今国内的电子烟市场早已强敌环伺。

三、实控人家族高比例套现

虽然公司在运营上面临难关,似乎未影响Aspire对股东的多次高比例分红派息。

《财经》新媒体注意到,在IPO前的股权分布上,董事长兼CEO刘团芳为Aspire实际控股人,持股67.5%,其余股东朱江艳、刘宇理等人分别持股5%。其中朱江艳为刘团芳妻子,两人合计持股72.5%,刘宇理为刘团芳的堂兄弟。

在截至 2019年6月30日和2020年6月30日的财年,Aspire分别向刘团芳申报了400万美元和380万美元的股息,与财务报表合并的VIE实体公司分别向刘团芳和其堂兄刘宇理申报了1890万美元、2290万美元的股息,共计支付股息4960万美元,超过2020年同期财年公司净利润的3倍,约为Aspire过去两个财年净利润的八成。

其中,刘团芳申报的380万美元的股息尚未支付。招股书称,如果在本招股说明书日期内未支付,则将在本次发行完成后支付。

值得一提的是,刘团芳及其亲属、相关公司与Aspire还存在诸多关联交易。

招股书显示,截至2019年6月30日、2020年6月30日和2020年12月31日,关联方分别向公司提供了6500.96万美元、3.14万美元和4.26万美元的银行预付款,公司分别向关联方支付了5408.07万美元、125.22万美元和零美元的银行还款。这些预付款主要用于购买银行投资产品,并随着这些银行投资产品的到期逐步偿还。

截至2019年6月30日、2020年6月30日和2020年12月31日,刘团芳全资拥有和控制的公司“Eigate (Hong Kong) Technology Co., Limited”的应付余额分别为20.39万美元、26.62万美元和8.28万美元。这些余额均为短期性质、无息、无担保、无到期日且可按需偿还。

需要注意的是,美国证监会主席加里·詹斯勒日前表示,已要求SEC人员停止处理内地企业通过“空壳公司”在美国IPO的注册,要求内地企业应完全披露在开曼群岛的实体与内地境内公司之间的资金流动。

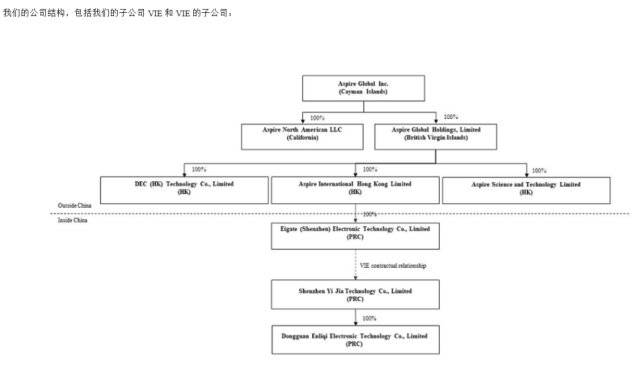

加里·詹斯勒说的“空壳公司”所指正是VIE机构(Variable Interest Entity可变利益实体),即在境外注册的上市实体与境内业务运营实体相分离,境外上市实体通过协议方式控制境内实体的形式。此次Aspire上市采用的正是VIE架构,Aspire不从事任何积极运营,只作为控股公司行事。

招股书显示,Aspire于2020年1月30日根据开曼群岛法律注册成立,为具有有限责任的豁免公司,拥有英属维尔京群岛公司“Aspire Holdings”的 100% 股权,以及Aspire北美有限责任公司的100%股权。Aspire Holdings拥有三家子公司的100%股权,其中一家子公司“Aspire International Hong Kong Limited”拥有易佳特(深圳)电子科技有限公司的100%股权。

2020年9月30日,易佳特(深圳)电子科技有限公司与深圳易佳特科技有限公司(下称“深圳易佳特”)和深圳易佳特股东签订一系列合同协议,共同持有深圳易佳特100%的股份,包括独家业务合作协议、独家期权协议、股权质押协议、委托书(统称“VIE协议”)。其中,“深圳易佳特”从事具体的电子烟制造。

有投行相关人士表示,SEC的最新禁令会让VIE架构的中概股暂时无法完成赴美上市,但不意味着VIE架构中概股在美上市的全面封禁。有VIE结构的中国公司,更多只需要在规则修订后,依规“完全披露在开曼群岛的实体与内地境内公司之间的资金流动”,也可以实现上市。

《财经》新媒体就上市进展等问题向Aspire方面求证,截至发稿前未获回复。