本文来自微信公众号:财经(ID:mycaijing),作者:王柏匀,编辑 :蒋诗舟,题图来自:视觉中国

“放贷款的销售员比我妈都关心我是否缺钱。”一位用户向《财经》新媒体感慨,近期,他几乎每天都能接到4通消费金融产品的推销电话,即使不只一次拒绝,销售还是会不定时通过短信、电话询问他。

在消费金融领域,此类遭遇不是孤例,“陌生电话拒接”已成为不少用户使用手机的常规操作之一。除了轰炸式的电话营销,诱导用户贷款,通过宣传广告、销售话术误导用户办理消费金融业务等不合规的营销行为同样屡见不鲜。

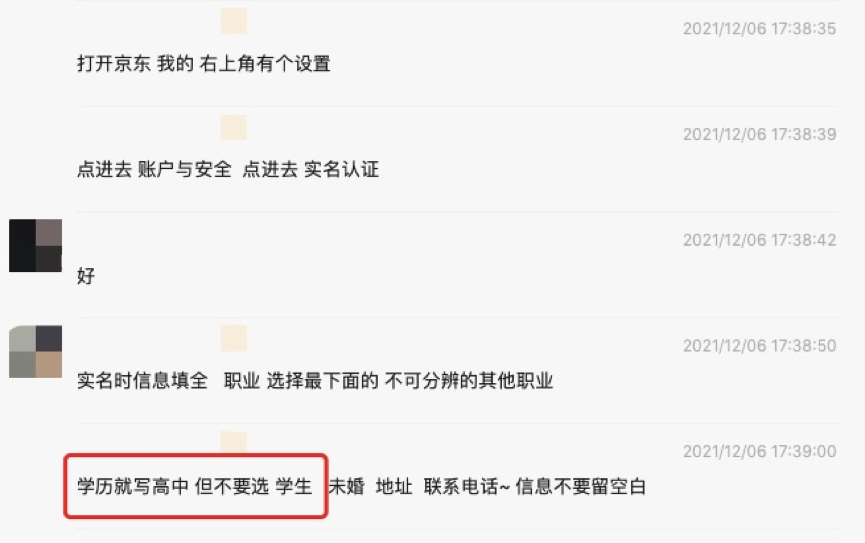

《财经》新媒体在调查采访中发现,在销售的引导下,一些学生办理了教育分期、医美分期等消费金融产品,后又因还款能力有限深陷贷款还款漩涡。另有用户反映,在银行办理个人金融业务时,被要求办理信用卡或购买理财产品,更有甚者捆绑销售纪念品摆件。

2022年315前夕,中国银保监会消费者权益保护局曾发布风险提示,提醒消费者远离过度借贷营销陷阱,防范过度信贷风险。

林萧表示,通常情况下,销售诱导用户贷款都会循序渐进,刚开始只会推荐产品,用户想买的时候再推荐贷款,而销售推荐的消费金融产品大部分都来自与其有合作的金融机构。不过,在很多金融从业者看来,一些销售情况并不能归于诱导贷款,“用户需要贷款,我们只是提供了一个方式”。

3. 误导销售

在金融领域,“误导销售”是指夸大收益等内容以及掩盖或回避存在的风险,从而产生不利影响的行为,如宣传分期购车实际是汽车融资租赁、宣传利率与实际利率不同等。

“利率”是金融销售误导的着力点。“用户比想象中还缺乏金融知识。”张晓婷直言,很多用户并不知道实际利率计算方式,“销售说多少就是多少,说千分之一都有人相信”。

尽管在2019年监管就要求,所有的贷款(包括信用卡)定价,必须明确使用年化利率,“但在实际操作过程中,一些用户在中介误导下会忽略金融产品年化利率,甚至有用户都不理解年化利率”。张晓婷还表示,因此,很多用户花费了较高的成本使用消费金融产品,曾有一位用户已经接到银行较低利率的贷款邀请,但其还是找中介以高出银行4个百分点的年化率申请了消费金融产品,“这可能就是销售引导的作用”。

4. 捆绑销售

“捆绑销售”是指用户在购买金融产品时被金融销售要求购买其他产品。很多金融从业者认为,捆绑销售的核心问题是,用户是否存在被强迫购买,如果在用户同意下购买就不存在捆绑销售。

但通常情况下,这些捆绑销售的产品并不会在销售初期提出,而是在用户确认购买意向后,办理金融业务时,以不购买就无法完成贷款等理由要求用户购买。“2022年1月,在华夏银行办理贷款业务期间,柜员一会要求我办理信用卡,一会又告诉我,因贷款授信资质不够,需要购买一套2580元的杯子或者办理长期理财才能放贷。”一位用户表示,那套杯子在淘宝售价仅几百元。

据《财经》新媒体了解,2021年12月16日,华夏银行曾因向个人贷款客户搭售人身意外险、格式合同强制客户接受交叉销售等问题被银保监会通报,其中涉及广州、武汉、成都、厦门等4家分行。

林萧分析,“银行网点的业务压力很大,一个网点每月都有上百张信用卡的开卡任务,每个银行业务员身上也背着很重的任务量,不捆绑销售几个信用卡真的完成不了业绩。”一位银行从业者告诉《财经》新媒体,他们也是“情势所迫”。

二、精心设计的套路

实际上,用户陷入的消费金融营销陷阱都是精心设计的套路。

张晓婷告诉《财经》新媒体,很多经验老道的销售自己总结了一套流程,甚至一些销售专家还对外传播这种销售方式。如推销高利率消费金融产品时如何与用户谈:销售会先表示客户资质不太好,要出去打电话沟通,“这段时间就是为了晾一下客户,然后愁眉苦脸回来表示,要给点人情费等,在这一番操作下基本就能把利率谈上来了。”

需要注意的是,很多消费金融营销陷阱的参与者不只有一个人。“每个环节都有专门的人负责,不仅有电销的业务员,到线下门店有专门负责与用户谈判利率的人员,还有专门办理金融业务的人。”张晓婷称,甚至有的业务员会伪造身份。

一位用户向《财经》新媒体表示,2020年他办理汽车分期就对接了3个业务人员,其中有一位业务员声称自己是某银行职员,并多次提醒他还款期满2年才可以提前还款,“但后来我给银行打电话才知道,随时可以提前还款,并且这名业务员并不是这家银行的员工。”

“我们曾经十几个人每天就关在会议室里研究如何触达用户,让用户办理更多的金融业务,”林萧表示,用户很难不陷入金融机构精心设计的套路中。

不过,一位持牌金融机构从业者却认为,很多问题都是销售的个人行为,“我们没有培训营销,只会培训产品,有的时候只培训产品条款,甚至只发一份产品说明书,剩下的就靠销售自己发挥了。”

但需要注意的是,金融销售的薪资通常都是由很少的底薪与较高利润提成共同组成,张晓婷认为,在高额的提成与庞大的任务量的双重诱导下,很多销售选择剑走偏锋用一些灰色手段从用户手中掏出更多的钱,或者找渠道,如找装修公司做消费分期业务、教育机构做教育分期业务等。

因此,很多持牌金融机构从业者认为,“持牌金融机构对于营销方面监管很谨慎,金融营销乱象多出自中介、场景渠道。”

张晓婷也表示,销售话术、环节都是由渠道方自己设计,“持牌金融机构基本不会管我们获客时候说什么。不过,我们跟持牌金融机构同在一条船上,一些灰色操作,金融机构也是睁一只眼闭一只眼,毕竟我们的利益是捆绑在一起的。”

从业者普遍认为,金融营销乱象处于灰色地带,很难完全杜绝。

三、监管措施将更加细化

3月14日,中国银保监会消费者权益保护局发布《关于警惕过度借贷营销诱导的风险提示》,提醒消费者远离过度借贷营销陷阱,防范过度信贷风险。其中金融机构涉及问题包括诱导消费者办理贷款、信用卡分期等业务;诱导消费者超前消费;诱导消费者把消费贷款用于非消费领域以及过度收集个人信息。

接近监管部门的人士刘叙表示,从2017年,监管部门就开始重点关注金融广告中存在的问题。目前,监管部门识别不合规金融广告方式有很多种途径,如金融广告随手拍的小程序、互联网金融广告监测分析系统等。

刘叙告诉《财经》新媒体,目前来看,相比于持牌金融机构,非持牌金融机构的产品宣传问题更多。“甚至,绝大多数非持牌金融机构的广告都不合规。”监管部门会定期或不定期地审查金融机构营销宣传用语和营销宣传行为是否合规。

刘叙认为,除了监管把控,企业内控同样非常重要。比如,用户投诉到监管部门的内容,监管部门会反馈给金融机构,刘叙认为,“某种程度而言,监管部门并不想简单以用户投诉量作为金融机构考核标准之一,而是让它成为一种良性的反馈机制,让金融机构知道自己问题出在哪里,服务存在哪些瑕疵,并得以改进。监管部门希望金融机构能够深挖自身的投诉数据,并且把投诉数据利用起来。”

在刘叙看来,针对金融宣传、金融销售行为等方面的监管措施会越来越细化,细则也会越来越明确。

文中林萧、张晓婷、刘叙为化名。本文来自微信公众号:财经(ID:mycaijing),作者:王柏匀,编辑 :蒋诗舟