《经济学人》设想了比特币价值下跌到零对整个市场带来的风险和影响,提醒投资者在看到加密货币和传统金融的关系越来越密切的同时,也要警惕随之增长的潜在风险。

最近,加密货币世界的扩张令人惊叹。仅仅一年前,在CoinMarketCap网站上只有有大约6000种货币上市。今天,有11145种。它们的总市值已经从3300亿美元爆涨到今天的16万亿美元,大约相当于加拿大的名义GDP(名义GDP以当前价格衡量一个国家的国内生产总值,不考虑通胀因素)。

超过1亿个数字钱包持有这些货币,钱包数量大约是2018年数量的三倍。

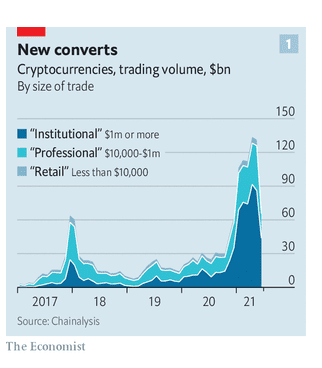

持有数字货币群体也变得更加复杂,并且财力更加雄厚。机构占交易量的63%,远高于2017年的10%(见下图)。

持有数字货币的群体激增且更加多元化,数据源:经济学人

安东尼·斯卡拉穆奇(Anthony Scaramucci)经营的对冲基金“天桥资本”(SkyBridge Capital)提供了一个例证。天桥资本多元化的35亿美元基金在11月开始投资于加密货币,并在1月推出了5亿美元的比特币基金。它的2.6万名客户(从富有的个人到主权基金)的风险敞口(风险敞口也称风险暴露,是指因债务人的违约行为所导致的可能承受风险的信贷业务额)正在上升。比特币现在占天桥资本主要投资工具的价值比例从5%上升到现在的9%,达到约7亿美元。

然而,这个市场的日渐成熟,并没有阻止加密货币市场疯狂波动的特征。比特币从4月份的6.4万美元下挫到5月份的3万美元。现在,它在4万美元左右徘徊,最近,在7月29日曾跌至2.9万美元。

比特币的每一次下跌都会引发一个问题,即下跌的后果有多严重。

加密货币崩溃的风险非常大,而且范围不仅仅局限于那些将比特币视为金融未来的死忠粉。算法交易者现在也进行了大量的交易,在比特币跌到某个阈值以下时自动“购买”订单。然而,为了掌握加密领域和主流市场之间越来越密切的联系,我们来想象一下比特币的价格如果一路崩溃到零会是什么后果。

注:算法交易,Algorithmic trading,是指运用自动化计算机程序,或人工智能,根据预设的算法,进行自动的投资和买卖行为。

溃败可能是由系统内部的冲击引发的,比如说技术故障,或者一个大型加密货币交易所的严重黑客攻击。崩溃也有可能来自外部,例如,监管机构的取缔,或者市场上“一切反弹”的突然结束,比如中央银行提高利率就有可能出现这种现象。

保险公司和资产管理公司安联集团(Allianz SE)的穆罕默德·埃利安说,加密货币投资者的类型有三种:

第一种是“原教旨主义者”,他们相信比特币有一天会取代政府发行的货币;

第二种是“战术家”,他们认为随着越来越多的人会投资于比特币,它的价值会上升;

最后一种是“投机者”,他们是赌徒。

虽然比特币的崩溃对第一类人来说是一个巨大的打击,但他们是最不可能抛售的,相反,第三类人一有麻烦就会逃离,为了避免最后的抛售,必须说服第二类人留下来,但是如果价格下降到零,这类人是不太可能会留下的。

崩溃将破坏整个加密货币经济,受牵涉的还有比特币矿工(他们竞相验证交易并得到新币作为奖励)会逐渐失去继续下去的动力,使验证过程和比特币的供应停止。

投资者可能也会抛弃其他加密货币,数据公司Chainalysis的菲利普·格拉德威尔说,最近的市场波动表明,比特币到哪里,其他数字货币就跟到哪里。

这种行为的结果将是大量财富的毁灭。

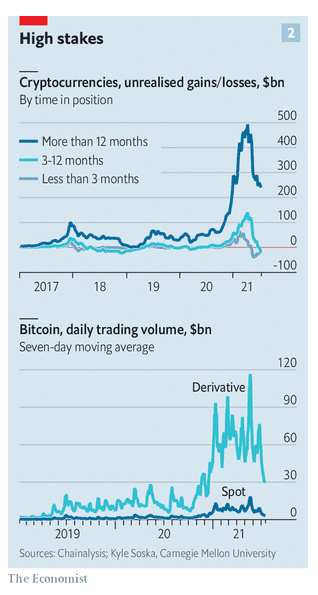

相对于他们支付的价格,长期持有者遭受的损失较小,但也会失去巨大的未实现收益(见图表)。相对于购买价格,最大的损失将落在购买比特币时间不超过一年的人身上,他们购买的平均价格为3.7万美元。这一群体包括大多数接触加密货币的机构投资者,包括对冲基金、大学捐赠基金、共同基金和一些公司。

如果比特币大跌,对一年内新持有的投资者打击最大,数据源:经济学人

被抹去的总价值将超过数字资产的市值。据数据提供商PitchBook估计,一场崩盘还将抹去对交易所等加密货币公司的私人投资(自2010年以来为370亿美元),以及上市加密货币公司的价值(价值约900亿美元)。

PayPal、Revolut和Visa等支付公司将失去一大块不断增长且利润丰厚的业务,这将削弱这些公司的估值。其他乘着加密货币热潮的公司,如微芯片制造商Nvidia,也将受到打击。

总而言之,这第一波冲击波可能会造成20万亿美元的损失,这个数值比亚马逊的市值还多一点。

比特币的崩溃可以通过几个渠道扩散到整个加密货币市场和主流资产,一个渠道是杠杆。

投资于比特币的资金有整整90%是用在“永久”掉期等衍生品上,这是对未来价格波动的赌注,且永远不会过期。其中大部分是在不受监管的交易所进行交易,如FTX和币安交易所(Binance),客户从这些交易所借钱,使赌注翻倍。适度的价格波动会引发大量的保证金要求,当这些要求无法得到满足时,交易所会迅速清算客户的持股,这会加速加密货币价格的下跌,交易所将不得不吞下违约债务的巨大损失。

急于满足加密货币的保证金要求(杠杆衍生品的首选抵押品),可能迫使投机者抛售传统资产来获得现金。或者,他们可能会放弃满足这些要求,因为他们持有的加密货币不再有价值,从而引发清算。

同时,还存在其他类型的杠杆,受监管的交易所甚至银行有可能向投资者借出美元,用于购买比特币,有些人以加密货币为抵押借出美元。在这两种情况下,接近违约的借款人可能会寻求变现其他资产。

系统中的杠杆程度很难衡量,因为列出永久掉期的十几个交易所都是不受监管的。但卡内基梅隆大学的凯尔·索斯卡说,“未平仓合约”,即任何时候未偿付的衍生品合约总额,可以提供一个方向。它已经从2020年3月的16亿美元增长到今天的240亿美元,这并不是总杠杆率的完美代表,因为不清楚各种合约背后有多少抵押品。

但是,在过去的经济衰退时期,杠杆头寸的强制清算让人看到了其中的风险有多大。仅在5月18日,随着比特币损失了近三分之一的价值,强制清算达到了90亿美元。

崩溃影响市场的第二个渠道来自为加密货币交易的“稳定币”,这种货币为加密货币交易的车轮加油。

由于将美元换成比特币是缓慢而昂贵的,想要实现收益和再投资的交易者通常会用稳定币进行交易,这些稳定币与美元或欧元挂钩。这种硬币,其中规模最大的是Tether和usd硬币,现在价值超过1000亿美元。在一些加密货币平台上,它们是主要的交易手段。

发行人用大量资产支持他们的稳定币,就像货币市场基金。但这些稳定币主要也是以现金形式持有。例如,Tether表示,截至3月底,其50%的资产为商业票据,12%为担保贷款,10%为公司债券、基金和贵金属。

加密货币如果崩溃,可能导致稳定币挤兑,迫使发行者抛售资产以进行赎回。

7月,评级机构惠誉警告称,突然大规模赎回债券可能“影响短期信贷市场的稳定性”。美国证券交易委员会和美联储的官员正在密切关注来自加密货币,特别是稳定币的风险。

加密货币可能会造成比抛售范围更大的市场情绪,这方面的程度还不清楚,现在有更多的实体接触到加密货币,但很少有人把他们的大部分财富押在加密货币上,所以损失的范围很广,但程度并不严重。

最重要的是,银行是不受影响的,而且大多数银行不会在短期内急于在资产负债表上持有比特币。巴塞尔监管者俱乐部(Basel club of supervisors),最近提议让银行只用资本而不是债务来提供持有比特币的资金。

更糟糕的情况也不难想象,低利率使得导致投资者承担的风险更大。

加密货币的崩溃可能会导致他们对其他外来资产的投资降温。最近几个月,比特币价格和网红股票,甚至是整个股票之间的关联性已经上升,这部分是由于赌徒们将在网红股票上获得的收益再投资于加密货币,反之亦然。

抛售将从高风险领域中杠杆率最高的投机者(通常是个人和对冲基金)开始比如网红股、垃圾债券(垃圾债券一般比国债高4个百分点、但风险大,对投资人本金保障较弱)和特殊目的收购工具等。

面对投资委员会的质疑,暴露在风险中的投资者也会随之跟进,使风险资产的流动性降低,也许会引发整个金融市场的下滑。

也许这听起来是不可能发生的事情,但是请记住,美国主要股指标准普尔500指数在一天内下跌了2.5%,就是因为零售业者对视频游戏零售商GameStop的迷恋,把一些对冲基金打了个措手不及。

很多不利的因素结合在一起才会引起大范围的市场动荡,比特币的价格一路下跌到零也是需要多种因素的结合,这种极端情况表明,杠杆、稳定币和市场情绪是加密货币下跌(无论程度大小)的主要渠道,并能造成的广泛的影响。

值得注意的是,加密货币与传统金融的关系只会越来越密切,高盛计划推出一个加密货币交易所交易基金,Visa现在提供一种借记卡,用比特币支付客户奖励,随着加密货币领域不断扩大,它造成大范围市场混乱的潜力也会随之扩大。