来源 | 表外表里(ID:excel-ers)

作者 | 陈子儒 周霄

题图 | 视觉中国

“开过滴滴吗?”

“没有!”

“来,我告诉你,司机上任,得贷款买车、服务上乘、跪舔乘客、增加订单,乘客舒服了给好评,才能让更多的人下单。赚了钱之后,贷款的钱如数奉还,订单费用三七分成!”

“怎么才七成啊?”

“七成那是平台的,能拿三成,还得看它的脸色!”

这是网友“在一起别说永远”在滴滴上接到一个极端离谱的订单后,气愤之下,模仿《让子弹飞》里的桥段,写下的吐槽。

那个订单是特惠拼车单,接了四个乘客,总计付了90元,司机最终实际到手21元,平台刚好收了70%的服务费。

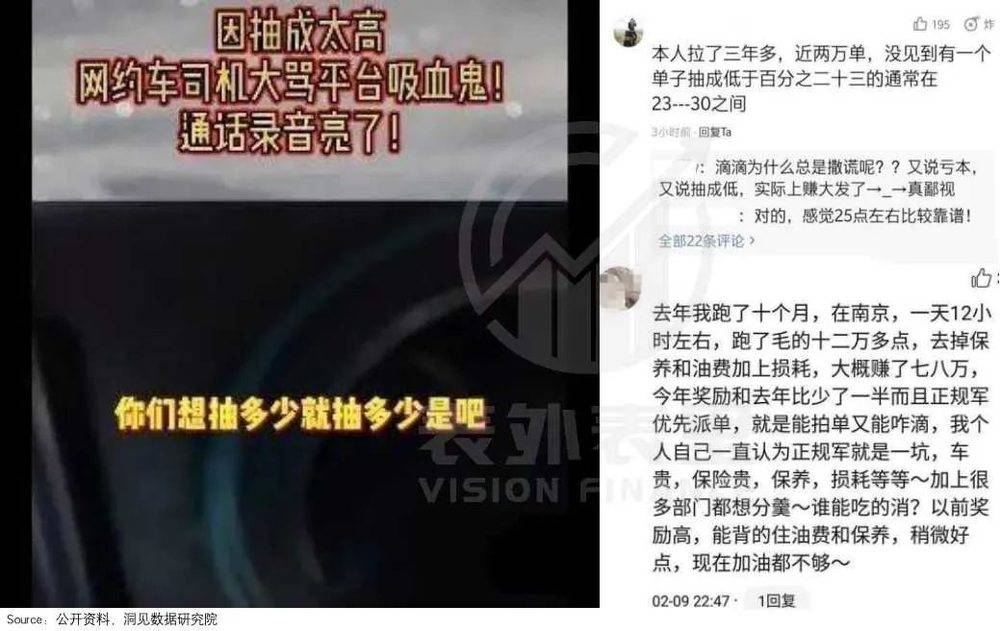

这位网友的遭遇并不是个例,关于滴滴“高抽佣”的话题,在社交媒体上早已泛滥。舆论压力下,滴滴不得不连发公开信,表示将推出透明的账单体系,排查高抽成情况。

然而在司机们口中,高抽成压榨司机“血汗钱”的滴滴,事实上也很“委屈”。

数据显示,2012~2019年间,滴滴累积巨亏500亿元。

为了止亏,滴滴曾试图涨价——出台“动态加价”,大幅提升打车价格。但这又引起了消费者的强烈抵触,最终“雷声大雨点小”。

如此看来,作为中国出行领域最大的独角兽公司,滴滴似乎空有垄断之名,却无垄断之实——占据网约车市场90%以上的份额,却持续亏损;满足垄断的体量,但并不具备市场支配地位和定价权。相反,滴滴是出行市场的Take pricer。

那么,滴滴在出行领域的支配地位,到底是如何丢掉“实”的呢?本文,将从滴滴出行业务基本盘的变现空间以及生态业务迁移盘的可能性两个方面,来进行深入分析。

一、基本盘:受限于供需弹性,出行业务提价难

在滴滴的招股书里,有一句很有意思的话:“我们认识到,司机想要赚更多的钱,而乘客则希望支付更少的钱,这是一个持久的挑战。”

事实上,这暴露了共享出行的硬伤——难以提价。为什么这么说呢?我们引入供需关系对价格弹性的影响,进行分析。

就出行市场来说,在市场经济条件下,只有出行需求快速增长,城市供给持续存在供不应求、运力短缺时,价格才需要上调。而当供需平衡时,随意涨价会降低乘客的乘坐意愿,选择替代方案,比如,现在公交车如果突然涨到和地铁差不多的价格,乘坐公交车的人会变得更少。

那么,目前网约车领域处于一个怎样的供给状态呢?

据前瞻产业研究院数据:截至2021年3月31日,全国共有227家网约车平台公司取得网约车平台经营许可。

出行平台数量过多,意味着平台竞争的加剧以及用户可选择空间的增加。

可以看到,高德地图上打车界面随机输入地点的车费结果显示,滴滴在价格方面已经不占优势:经济型的车费达29元(快车),是同类型车收费最高的。

这样的竞争形势下,“不在乎价格,只认准滴滴平台”的用户大概率是没有的,大家只会对比之后,选择性价比更高的平台。这从近两年火起来的嘀嗒出行的发展路径,就可以看出来。

以顺风车为例,同样是上述随机输入的到达地点,滴滴的拼成价为17,哈罗单车为20,而嘀嗒平台的拼成价只有13元。

高性价比优势下,据弗若斯特沙利文报告数据,嘀嗒的顺风车市占率2019年达到了66.5%,位居行业第一。

除了网约车赛道自身的竞争,新出行方式的不断涌现,也在各个垂直领域分流用户需求。

比如,共享电单车的出现,替代了3~5公里内需要打车的用户需求,且其相对打车来说,价格更便宜,还没有堵车的风险。

而对于上班族的早晚乘车需求来说,相比网约车,市内公交车、地铁、出租车等更是可直接替代的选择。

此外,随着人均保有车辆变多,更加方便的自驾出行,也会对网约车平台有一定影响。

在这样的供给丰富,替代选择众多的情况下,滴滴想要在用户端提价很难。而客单价难以提升,将影响平台的业绩增长空间。

据招股书显示,滴滴出行业务的收入主要来自于佣金抽成,具体的抽成模型逻辑如下:

以一单11元的车费支付收入为例。在平台0.9元的消费补贴下,乘客实际支付10.1元,再扣除1元税费后,实际确认收入为9.1元。

这9.1元的实际收入里,抛除司机端拿到的7.5元收入加上1元补贴,平台实际拿到的毛利润为0.6元左右。

由此来看,如果要提升业绩,要么提高客单价,在11块钱的基础上涨价;要么不再补贴,让平台拿到更多的钱,也就是提高佣金比例。

但上述已经说过,滴滴的提价空间有限,那么其佣金率提升弹性又如何呢?

我们根据滴滴披露的2020年数据,结合常见的几种司机收入计算方式,得出滴滴的具体佣金率统计大概有四种情况:

司机、乘客端都不补贴,佣金率为25.6%。

只司机端有收入补贴,佣金率为20.9%。

只乘客端有补贴,佣金率为16.5%。

司机端和乘客端都有补贴,佣金率为11.2%。

由于实际的补贴方式比较复杂(订单量,快车、专车、顺风车等都有不同的补贴方式),所以这里选取区间11.2%~25.6%,来作为滴滴抽佣率的实际表现。

可以看到,去掉补贴后,滴滴的佣金率达到25.6%。这样的佣金率,已到了司机能容忍的上限了。据消息称在滴滴上市之前,抽成过高问题被舆论集中爆出。

在此背景下,滴滴想要进一步提高佣金率很难。

一方面,司机辛苦出车是为了赚钱,如果平台抽佣太高,挣不到钱了,还怎么干?

事实上,据交通部全国网约车监管信息数据显示:2021年4月环比3月,全国网约车司机数量环比下降约80万人。

另一方面,网约车平台那么多,如果滴滴逆市场提高佣金率,司机可能转投其他平台,且在目前,滴滴也不敢来逼着司机签“独家”。

当然,对于上述的困境情况,滴滴并非听之任之,而是有针对性地采取了相应的措施。

比如,为了降低滴滴“高抽成、高佣金”的影响,滴滴发布公开信,表示公开透明司机的收入,之后又推出“早高峰0佣金计划”,所有拼成订单乘客支付的总车费全额给司机,以提高司机收入。

而为了平台的降本增效,滴滴近年来也在持续进行研发投入——2020年研究与试验发展经费支出是2016年的3.25倍,占营业收入比重相比2016年增长21%。

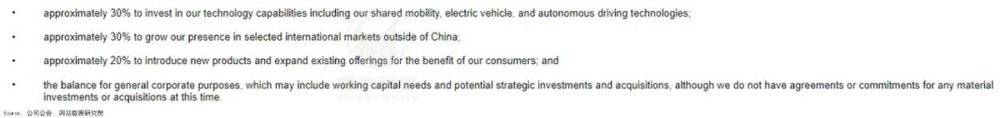

研发投资的主要方向为共享出行、新能源及自动驾驶等领域。而据其招股书显示,本次IPO募集资金的30%也将用于这些领域。

不过,新能源和自动驾驶研发是一个漫长的过程,投入重且耗时长,故事落地遥遥无期。更何况很多同行也在扎堆布局该市场,甚至T3出行、曹操出行目前的网约车已经都是新能源车辆了。

从这个层面出发,滴滴想在短期内,从根本上改变出行业务的收入模型,拓展业绩和收入空间,可行性很低。

或许是意识到了这一点,滴滴近几年一直扩充业务边界,那么效果究竟如何呢?

二、迁移盘:业务扩张有边界,没性感故事可讲

一直以来,在基本盘站稳脚跟的互联网企业,其后的发展基本都是在讲无限扩张的故事,早期的阿里、腾讯,后崛起的美团、字节跳动等莫不如此。

显然,滴滴业务扩张也依葫芦画瓢。

就表外表里对滴滴招股书以及相关资料的梳理来看,滴滴的业务延伸主要包括两个维度:

用户端的横向服务业务拓展;

司机端的上下游产业链服务延伸。

对互联网平台来说,横向服务业务中,广告业务是最易切入的领域。像阿里的客户管理服务(平台商家广告)收入占比总营收已达到50%以上,超过佣金收入成为收入大头。

不过,这种来自平台商户端的广告服务模式,对滴滴并不适用。原因在于:广告服务本身是买量经济,讲究“一分钱,一分货”的投资回报。

从这点出发,淘宝卖家如果货源不缺,同一时间段内,客户越多越好,不太存在天花板。

美团这类外卖平台,则取决于厨子的锅,能做几份菜。极端案例就是大学高校,同一时间段能出百份餐,存在一定物理天花板。但毕竟存在“厨师的杠杆效应”,所以有一定买量需求。

而到了滴滴这边,司机每天同一时间段,最多能拼车三人,超过这个数量,再多的乘客对司机来说都没有价值,因而基本没有买量需求。

与此同时,电商平台上展示的产品种类丰富,对用户来说,也是多多益善。餐饮外卖,也同样类似。

但对乘客来说,一个网约车平台的价值,仅限于叫到一辆车就够了,至于哪个司机接单、车的颜色以及车型等,于我何干。

因而电商和外卖,存在明显差异化需求,而出行领域是没有的。

这样的平台模型下,司机根本没有打广告的必要。

司机端的广告业务难以开展,滴滴将广告变现的锚点放在用户端——通过引入第三方广告,实现流量变现。

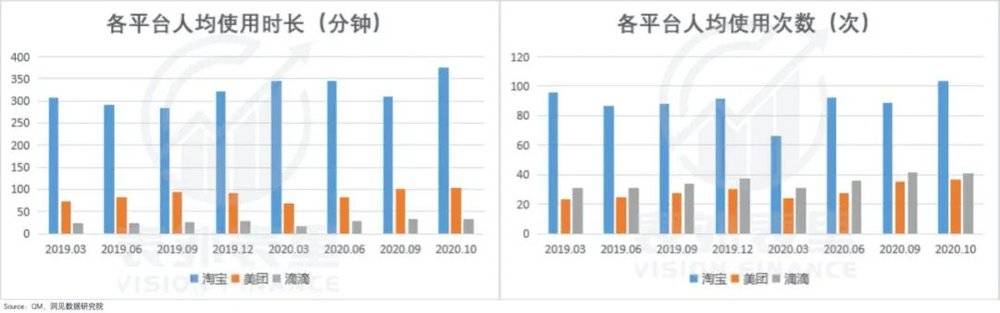

但就用户打开滴滴的频次和使用时长情况来看,平台的广告转化率可能不会很高。这或将限制滴滴在广告服务业务上的上升空间。

除了广告直接流量变现,互联网平台的横向延伸,往往从本地生活服务出发,通过开辟垂直业务,实现消费端的cross-sell或up-sell。滴滴也不例外——上线了外卖、金融和社区团购等。

滴滴的外卖业务,开始于2018年,但上线不到一年就黯然离场。事实上,在美团、饿了么双巨头拉锯的格局下,滴滴想撬动国内外卖市场,败局不难猜测。

国内碰壁之后,滴滴转而将重心投向了国际市场。

然而有已在外卖业务上站稳的Uber在前——据Uber财报:2021Q1,平台的外卖业务总预订额同比增加了166%,达到125亿美元,已成为Uber最亮眼的业务——滴滴的国际外卖业务是会像在国内那样“折戟”,还是真能打出一片天,在入场时机明显滞后的情况下,很难看到光明前景。

而坐拥4.8亿用户,启动6年的金融业务看起来也不太顺利。消费信贷产品“滴水贷”在贷余额仅在200亿元左右,远不及其他互联网巨头的放款规模。

当然,这不是滴滴一家的困境。事实上,在微信支付和支付宝对支付领域的垄断和压制下,各互联网平台的支付业务都难成气候。

在已成熟的本地服务赛道走不通,滴滴追逐新风口,推出橙心优选,入局社区团购领域。

但补贴打价格战的喧嚣褪去后,橙心优选已成为第二梯队(美团买菜和多多买菜占据第一梯队),自然没能成为滴滴新的增长点。

受制于平台模型、入局时机以及竞争等因素,滴滴在C端的横向业务扩张带来未来想象空间,显然是非常有限的。

那么,其在游产业链上的延展性如何呢?

滴滴在产业链上游的布局围绕为司机提供汽车服务,具体为:通过小桔车服,提供汽车租售业务、维修保养业务、加油充电业务。

但就市场供给来说,滴滴提供的服务既非填补空白市场,也没有在生产效率上和这些领域已有的服务拉开差距,司机缺乏“非其平台”不可的动力。

而在产业链下游的扩张,滴滴同样失了先机。

2020年6月,滴滴上线了城际货运业务,可该赛道里已经挤满了货拉拉、满帮等早期玩家,以及顺丰等更有物流优势的新玩家。这样的竞争环境,再加上重资产的投入,滴滴在这个赛道的增长前景也难言明朗。

因而,滴滴在用户端的业务扩张或短期内难以有成效,产业链扩张也失了先机。如此来看,似乎无论从哪个角度,滴滴目前都很难讲出一个好故事,这或许解释了滴滴迁移盘没有性感故事可讲的困境。

小结

在网络平台上吐槽一番后,网友“在一起别说永远”注销了滴滴账号。这显然是滴滴,在司机端并不具有支配能力的集中体现。

而无论是在主营的出行领域,还是拓展产业边界,寻找第二增长曲线的其他赛道,短期都难以讲出好故事。

这让滴滴看起来像一个四处寻找出口的笼中鸟,想突破现有的桎梏,可总是碰壁。结果到底是撞得头破血流,还是飞出籓篱,找到了另一片天,有待观望。

本文来自微信公众号:表外表里(ID:excel-ers),作者:陈子儒、周霄(高级研究员),编辑:付晓玲、胡嘉雯