本文来自微信公众号:表外表里(ID:excel-ers),文:周霄(高级研究员)、陈子儒,编辑:付晓玲,数据支持:洞见数据研究院,头图来源:IC photo

半个多月前,陈生突然收到美团外卖平台业务经理的电话,被告知将会调整配送抽佣。

据了解,美团新的配送计费方式,从原来的“一刀切”按单抽佣,细化为根据配送距离、订单价格、配送时段综合抽佣。差不多同期,饿了么也被曝进行了类似的佣金改革。

作为广东一家线下咖啡门店的老板,从去年疫情后,陈生的生意越来越依赖线上平台销售。“如果每天卖掉300杯咖啡,大概有150~200杯咖啡都是从美团外卖平台送出”。

事实上,在外卖平台上,像他这样侧重线上销售的餐饮卖家正越来越多。据美团2021Q1财报显示,活跃商户数量达710万。

在此前的按单抽佣模式下,外卖商家普遍承受着高于电商行业平均水平(5%左右)的佣金率。

也由此,“佣金率那么高,外卖平台一定很赚钱吧?”是普罗大众的一贯想法。

但事实真的是这样吗?

本文将从美团的收入和成本入手,对外卖平台的盈利逻辑和能力进行分析。

一、佣金赚的是辛苦钱,且增长空间有限

虽然都是消费平台,但美团和阿里、京东、拼多多等平台的运营模式有着本质的不同,前者是服务电商,后者是实物电商。

对实物电商淘宝、拼多多等平台的卖家来说,如果货源不缺,顾客当然是多多益善,平台价值在卖家眼里没有天花板。

但在外卖平台上,每个商家(餐馆)每天的接待能力与外卖提供能力有上限,这意味着平台价值存在天花板,持续增长的用户数量并不会对商家产生更大的吸引力。

而不同的产品属性,决定两种平台模型收入构成的不同。

如下图,阿里、拼多多等平台的收入来源,主要由客户管理收入和佣金收入(交易服务费)两部分构成,其占大头的客户管理费,基本来自广告营销收入。

美团与之相反,外卖业务主要收入来源为佣金,2021Q1佣金收入占比高达90%。

可以看到,实物电商压根不靠佣金赚钱,所以其佣金率高低对实际收入的影响有限,其业绩增长空间主要在客户管理费用,也就是广告服务收入上。

而美团实实在在是靠佣金增收,如果采用和实物电商一样“佛系”的佣金率,再多的钱也不够烧。

那么,美团为什么不和淘宝一样,靠“卖广告”赚钱呢?答案是:卖不了。

广告服务对商家来说是买量经济,特别是电商行业,讲求“一分钱一分货”的投资回报。

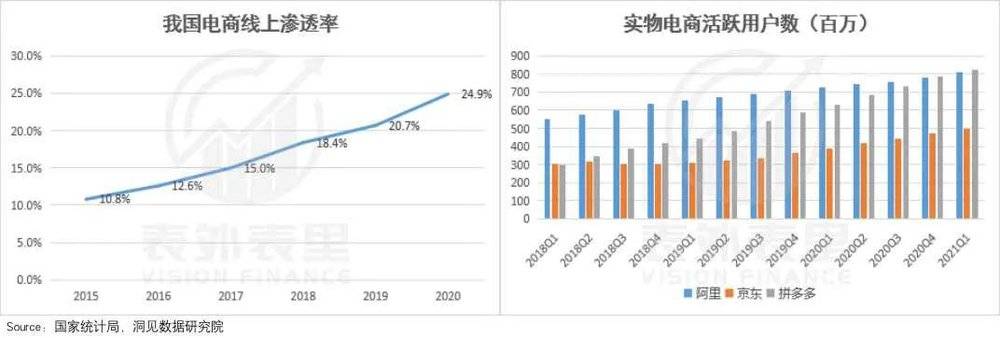

就实物电商而言,随着国内电商线上化率程度不断上升,很多中小商家抛弃实体经营模式,全面转战线上。

货源充足、多卖多得的业绩驱动下,为了在竞争中获得更多的流量倾斜,商家在平台上的广告推广花费往往上不封顶。

比如,“双11”的时候,淘宝的广告费往往是平时的10倍。也就是平时关键字竞价排名费用500的话,双11会涨到5000元。然而这样的高价下,商家也“趋之若鹜”,有中小商家当天能烧600万的广告费用,用来引流。

但更多的流量对餐饮外卖商家来说,并没有这样的吸引力,原因在于:

① 餐饮业买量意义不大,每个店铺覆盖半径有限,商家吸纳的最大流量范围只是附近几公里之内。

② 商家生产力有限,一天只能承受一定量的订单。

③ 消费者选择一家店的外卖,主要是看口碑、风味,而不是促销信息。

商家投放广告的动力不足,因此虽然美团外卖业务的广告收入逐年上涨,但拉动规模仍得靠佣金。

然而现实是广告才是创收利器,佣金收入赚不了钱。为什么这么说?接着看。

电商平台的广告收入取决于商家的销售费用——线下开店时,商家要做广告、做推广,挪到了线上,广告支出一样不能少。

目前对各大实物电商平台来说,服饰美妆都是或正倚重、或要争取的大品类。以其为例,来看看平台广告收入的增长空间。

如下图,2021Q1服饰行业的平均销售费用率在20%左右;而美妆行业的销售费用率普遍在40%左右(2020Q1-Q3)。

商家持续并提高销售费用投入占比,代表着平台广告收入的高上升空间,且这种效应在流量红利见顶,产品竞争激烈时,将更加彰显。

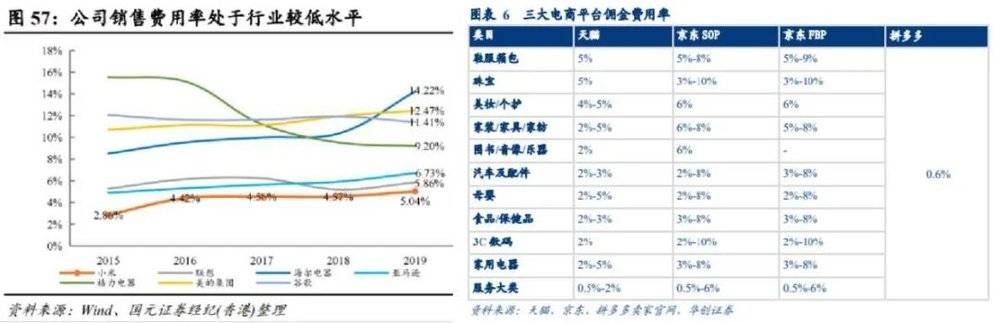

当然,并不是所有的产品品类,都能给平台贡献高的广告收入。比如3C电子品类的营销费用普遍不高:小米营销费用在5%左右;家用电器在10%左右。

不过,这些品类往往是平台为扩充SKU,丰富消费群体所用,并不在拉动增长,毕竟其相比其他品类,佣金收入也不高(事实上主营3C的京东一直被认为是在赚“辛苦钱”)。

电商平台(外卖电商和实物电商)的佣金抽成,实际上相当于商家在线下交的房租,是刚需。

某种程度上来说,商家选择线上开店或增加线上业务,一为获得更多用户;一为节省或转嫁部分租金成本。

不以佣金为主要收入来源的实物电商平台,佣金费率定的比较低,和商家的诉求基本一致。而以佣金为主要收入的外卖平台,为维持平台运营,本身的佣金费率其实对应的就是餐饮企业的房租占营收的比例。

一般来说,能够生存的餐饮企业,房租占比基本都在15%左右,如海底捞顶尖水平,大概在6~8个点;太二酸菜鱼在10个点出头;奈雪稍微差一点,甚至部分店铺达到20个点,但总体基本都在15个点左右。

前面已经分析过,餐饮行业并非“买量经济”的业务属性,因而房租成本的上限,自然也就是外卖平台佣金率的上限。

如下图,2020Q1美团的货币化率(变现率)为14.4%。这样的背景下,大幅提高变现率很难实现。

据职业餐饮网的报道:进入2019年,外卖平台抽成不断上涨,由于抽成高涨,许多外卖商家退出外卖平台。

另外,就客单价来看,美团外卖的客单价不到50元,远低于淘宝、京东的客单价。这也限制了美团佣金收入。

虽然餐饮外卖相对更高频的消费属性,可以弥补客单价低的问题,但这也使得外卖生意对商家和平台来说是一门“赚辛苦钱”的买卖。而且把成本算进来,可能还不见得能赚到钱。

二、骑手成本一直“水涨船高”

电商存在的意义,就是满足消费者“多快好省”的需求,而实物电商和服务电商分别承担着消费者不同方面的诉求。

凭借阿里的“多”,京东的“好”,拼多多的“省”,实物电商满足了消费者购物线上化的自由。而对及时性的要求,则在服务电商端得到了最大实现。

午休时间,拿起手机按动几秒钟,点个外卖,然后戴上了耳机进入放松时刻,自由穿梭在游戏、抖音、热搜。半个小时左右,伴随着一声“谢谢”,外卖就到手上了。这是服务电商端才能享受的高效便利。

然而追求极致“快”,背后需要庞大的骑手队伍做支持。

数据显示,随着业务规模的扩大,美团外卖的骑手规模也在不断扩充,延伸送达范围。

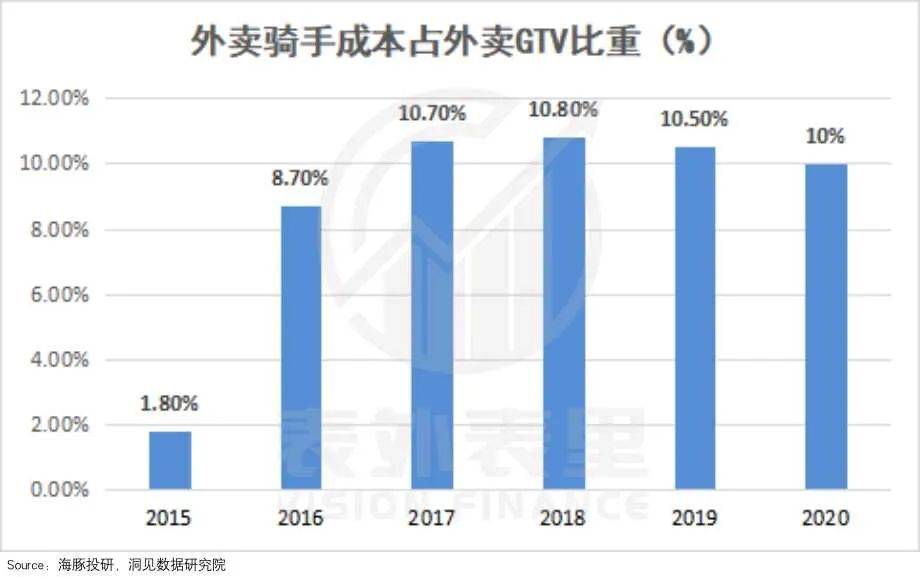

由此,平台不得不承担高昂的骑手成本。如下图,美团外卖骑手成本占总交易额的10%左右。

事实上,平台的佣金收入绝大部分都花在了这里,真正落到平台手上的收益并不多。根据其年报,2020年餐饮外卖佣金收入586亿元,骑手成本486亿元(占比83%)。

而且基于外卖行业劳动密集型的属性,这项成本很难降低,甚至随着时间的推移,可能还会越来越高。

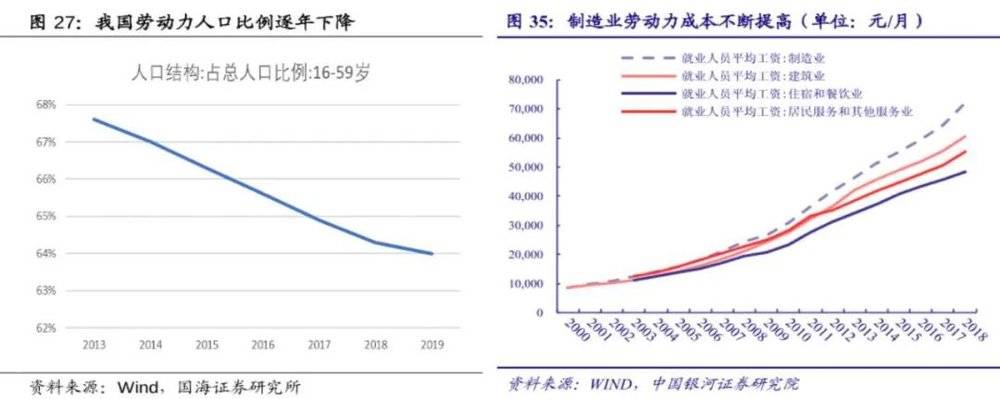

就我国人口结构来看,16-59岁的劳动人口占总人口比例正在逐年下降。这意味着劳动力价格将会越来越贵,对劳动力需求较高的行业,人工成本支出也将“水涨船高”。

这种趋势下,时间并不是外卖行业的朋友——一旦劳动力价格上升的速度超过平台的货币化率(变现率)增长速度,平台的规模效应将被稀释。

相比之下,实物电商除了自建物流的京东,不仅没有这部分人工成本的支出,甚至阿里入股四通一达,建设菜鸟驿站,还能从中赚一笔,也就没有类似的困扰。

目前“二胎、三胎政策”放开,在人口红利供给上释放了积极信号,但这都远远没到谈劳动力人口结构改善的程度。

这样的人口背景下,经营效率提升成为关键。外卖平台如美团、饿了么目前都在通过算法系统,优化配送线路,提高配送效率。此外,在硬件部分,无人配送也是外卖行业的重点探索方向,相关平台对此都有一些长期投入。

据美团2021Q1电话会议:开发工作涉及到无人配送车辆以及其他相关的支撑设施,这门技术非常重要,可以进一步优化配送效率。

这使得美团的研发费用率支出,也一直处于比较高的水平。如下图,电商平台的研发费用率支出里,阿里最高,其次是美团。

并且无人配送研发是一个漫长的过程,不仅无法在短期内辅助美团人工成本的降低,还需要持续的研发费用投入,从而叠高成本支出。

收入端靠佣金赚的是辛苦钱,且增长空间有限,成本端人力和研发费用的高支出,短期内也很难有改善,让美团的利润空间很薄。

那么,其盈利情况在电商行业究竟处于什么水平呢?

我们从经营利润与主要业务交易金额的对比上发现,2020年阿里的经营利润/GMV是2.4%,美团的该数据为0.57%。

也就是说每100元的交易金额中,阿里可以从中赚取两块四的经营利润,而美团只能赚5毛7,仅为阿里的1/5。刨除其他业务只看外卖,美团外卖的单均利润本季度才3毛8。(据调研信息,完全由美团完成配送的订单部分,至今都还没盈亏平衡)

此前王兴曾表示:外卖未来有可能实现每天一亿单,每单一块钱的目标。

然而以现下的利润水平,以及佣金率增长空间有限的情况看,这个“目标”不会很快实现。

小结

长期以来,外卖平台因较高的佣金率备受争议,市场一致以为这是一个有“大利可图”的赛道。但实际上,和实物电商相比,这是一个“吃力不讨好”的生意。

一方面,凭借高频消费,一单一单的搬砖,拉动业绩的有限增长;另一方面,人工成本、费用支出在持续走高,精打细算才能挤出微薄利润。

这种苦生意模式,注定了外卖业务,不太可能成为现金奶牛,相反其商业价值是通过高频交易,产生大量“线索流量”,进而实现“羊毛出在猪身上”的互联网平台经济。

本文来自微信公众号:表外表里(ID:excel-ers),文:周霄(高级研究员)、陈子儒,编辑:付晓玲,数据支持:洞见数据研究院