本文来自微信公众号:志象网(ID:passagegroup),译者:彭慧,头图来自:视觉中国

沙山路(Sand Hill Road),这条如雷贯耳的风投(VC)一条街,聚集了享誉全球的风投机构。不过,这些以硅谷为据点的风投公司,传统上都只青睐当地公司,即便同处美国的纽约,对这些西海岸的沙山路VC而言,也是另外一个星球。

但时代在悄然变化。在将近13000公里开外的新加坡,两位不愿具名的新加坡风险投资人介绍,硅谷的蓝筹股巨头Andreessen Horowitz(A16z)正在为其东南亚办事处积极招聘人员。

大名鼎鼎的A16z,由Marc Andreessen创建,管理的资产超过160亿美元,投资战绩覆盖了美国互联网科技的半壁江山,其中包括Facebook、Twitter、Pinterest、Airbnb、Foursquare、Lyft,以及已经退出的Skype、Instagram、Zynga、Groupon等。

而总部位于伦敦,专注后期风险投资的社会资本Hedosophia,也正在新加坡物色人才。它计划在今年年底前,将两名高管从英国调到新加坡,以便在东南亚建立自己的业务。

不过,早在这之前,Sea在纳斯达克敲钟,已成功将东南亚初创企业摆在全球版图,Grab正开展SPAC计划,而Gojek和Tokopedia合并后的实体GoTo,也瞄准了美股市场。

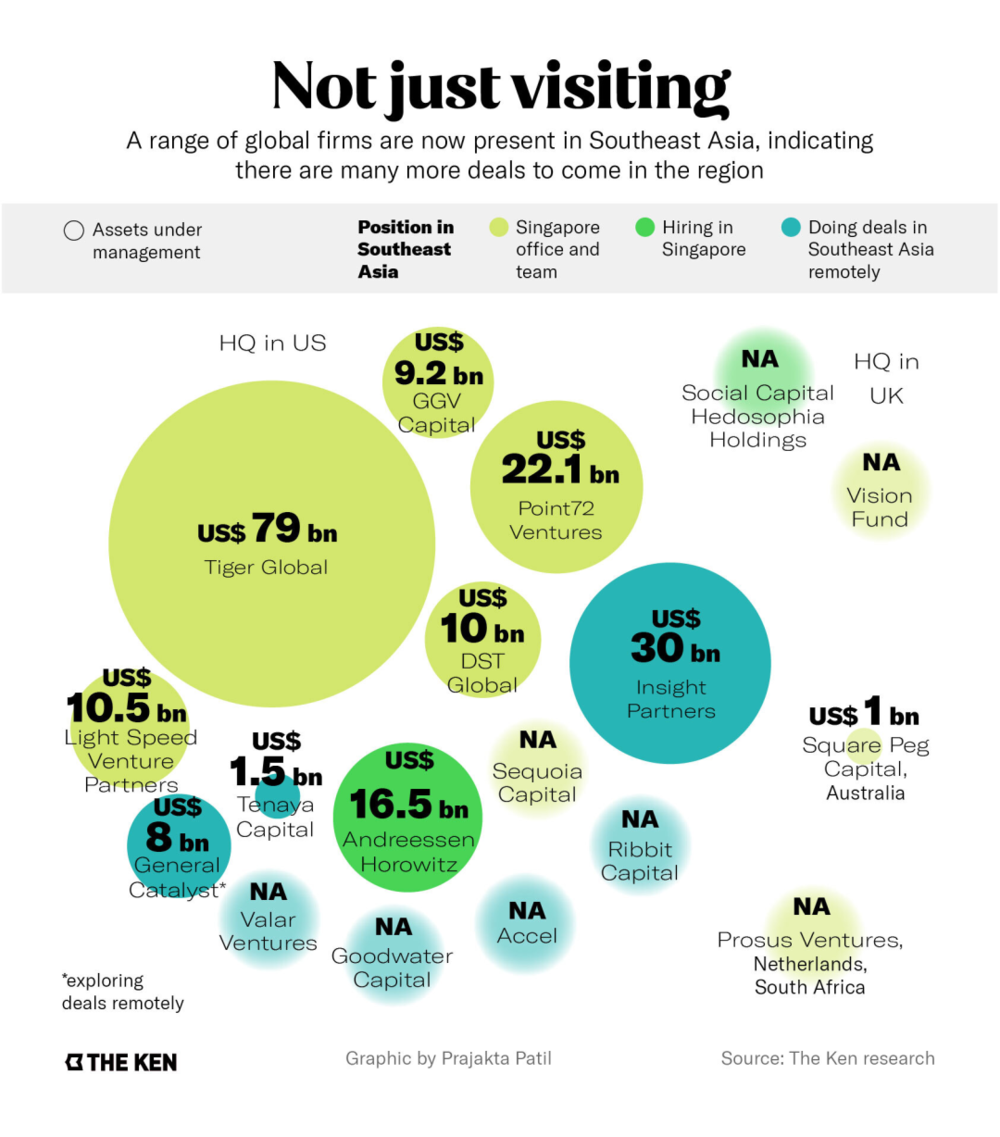

分别于2014年和2017年在东南亚建立本地团队的500 Startups和红杉资本,是该地区首批入局者。目前,光速创投(Light Speed Ventures)、Prosus、纪源资本(GGV)、阿克塞尔(Accel)和中国启明创投(Qiming)等全球性公司,均已在新加坡开设办事处和团队。

这些,都向世界传递出一个信号:新一轮的资本,正源源不断地涌入东南亚。

一、资金涌入

前述一位投资人介绍,Hedosophia已向一家初创公司发出了一份投资意向书,这可能成为其在东南亚的第一笔投资。媒体暂未得知该初创公司的身份。

“现如今,与我沟通过的每家美国基金都坚定地认为,东南亚是一个新兴的科技中心。但在2019年,他们却对此没有任何兴趣。”一家东南亚金融科技公司创始人玩笑着指出,其合作伙伴此前只当这个地区是度假胜地。出于当下进行中的一轮大额融资,这位创始人要求匿名,以避免公开报道对其新融资产生负面影响。

东南亚经济受到了新冠疫情的重创,目前还在继续蔓延,但其科技产业却在无意中受益于此。

具体来看,疫情期间,Sea的估值提升至1200亿美元,其纳斯达克股票在2020年飙升了近400%。同时,Grab宣布与美国公司Altimeter Capital合作的SPAC计划,估值达到400亿美元,另外印尼Gojek和Tokopedia合并为GoTo,也在紧张地筹谋上市。

“Sea的成功,将东南亚初创企业放在全球版图上。”总部位于印尼的BukuKas公司CEO兼联合创始人Krishnan Menon如是说。该公司为中小企业提供数字记账服务和财务服务。“就在一瞬间,西方投资人纷纷转向东南亚,并热衷于寻找下一个科技巨头。”

5月份,BukuKas宣布了5000万美元的B轮融资。为此,Menon与多达10家美国投资公司进行了交谈。不过,Menon为并未披露首席投资者的身份。

“在助力BukuKas完成E轮融资此类大型融资环节,只有全球风投公司可以,当地风险投资公司却爱莫能助。”跨境金融科技创业公司Thunes的首席执行官Peter De Caluwe介绍:“东南亚没有那么多投资者能够承担起超过1亿美元的融资额度。”自9月以来,总部位于新加坡的Thunes在两轮融资中筹集了1.2亿美元,其中包括2021年5月从美国的Insight Capital注入的6000万美元。

这种来自外部的火力,加速了东南亚本地风投的“内卷”。在遭到新冠肺炎疫情冲击之前,许多公司就已开始筹集成长期基金。但新入局的投资者也在追逐规模较小的交易,这给当地公司增加了新的压力。

“有趣的是,新加坡的基金过去都过于担心同行的动作。现在,竞争者不再是彼此,而是世界上最好的基金。这提高了我们所有人的门槛。”前述一位新加坡投资人指出。

二、喷薄的交易

交易正在不断涌现。

除了Insight的交易外,据Deal Street Asia报道,Peter Thiel设在纽约的基金Valar Ventures正在协商对BukuWarung投资,它是BukuKas的竞争对手。2020年9月,Valar领投了新加坡机器人顾问初创公司Syfe的1860万美元A轮融资,这成为其在东南亚的首笔交易。紧跟其后的是对BukuWarung的投资。

一位知情的投资者表示,总部位于加州,专注于美国、但在韩国进行了引人注目的投资之后,Goodwater Capital也打算投资BukuWarung。据说,Goodwater正在为完成另一项交易进行深入谈判,不过The Ken尚未得知这笔交易中涉及的创业公司身份。

迄今为止,Goodwater已经在东南亚达成了三笔交易,包括领投对越南金融科技公司momo的1亿美元融资,因此,在短时间内,连续两笔交易将,它迅速吸引市场的关注。据悉,该公司仅今年就计划进行至少6笔投资,包括一些低于100万美元的交易。

同时,软银愿景基金(Vision Fund)和老虎全球(Tiger Global )也在与东南亚标的深入谈判。去年募集了23亿美元的美国基金公司General Catalyst,也在积极主动地与东南亚的初创企业接触。

Goodwater联合创始人兼管理合伙人Eric Kim表示,该公司关注东南亚已经有一段时间了,目前正在探索“融入该生态系统并成为其一部分的最佳方式”。他拒绝提供具体的投资目标,也不愿评价目前的交易。

过去一年,全球性公司纷纷涌入东南亚,在新加坡设立分支机构,其中包括纪源资本(GGV)、Prosus、DST global、光速创投(Lightspeed)和启明创投等(Qiming)。但并非所有公司都愿意前往实地考察。

Kim介绍,其公司将采用它在韩国使用的远程战略。它早期投资了上市公司信息服务公司Kakao(目前估值为450亿美元)和电子商务公司Coupang(估值为660亿美元)。而估值26亿美元的韩国金融技术初创公司Toss,是其投资的另一家公司。

“在许多方面,疫情加速了事情的发展,因为你不需要通过商务旅行来会见创始人。”Kim补充说,除了远程通信之外,Goodwater也计划实地到访东南亚。

三、YC基因

通过Zoom这类电话会议平台完成交易。无论是对东南亚感兴趣的投资人,还是本地的创业者而言,都是福音。

随着疫情爆发,美国著名加速器Y Combinator (YC)从实体机构转向了远程机构。这使得该公司每批吸纳的初创企业超过了300家,其中越来越多的企业来自东南亚。

更多来自东南亚的企业,意味着更多投资者接触到该地区的初创企业。正如The Ken之前报道的那样,来自YC的认可使得很多公司在东南亚进行了首笔投资。

2015年孵化于Y Combinator的印尼公司Xendit,是Goodwater的第一笔投资。Kleiner Perkins也投资了这家初创公司,促成了其在东南亚的第一笔交易。

最近,另一家位于印度尼西亚的金融科技公司PayFazz,YC孵化后,获得美国对冲基Tiger Global和Facebook早期投资者DST Partners的投资。

今年4月,总部位于印尼的股票交易应用程序Ajaib(也是YC“毕业生”),成为美国Ribbit Capital在东南亚的首笔投资,Ribbit还曾投资过美国交易巨头Robinhood。

新加坡Monk's Hill Ventures的联合创始人和管理合伙人Kuo-Yi Lim说:“YC提高了东南亚的形象和知名度。不断涌现的东南亚优秀初创企业,让全球投资者对投入更多时间和资源有了信心。”

红杉印度的Surge项目是另一个早期加速器,也产生了类似效应。现在,它的“毕业生们”已经吸引了老虎全球和光速创投的投资。

但是,仅靠加速器项目就能完成交易吗?在Syfe、BukuWarung、Xendit、Thunes和PayFazz这些初创企业中,有一个一以贯之的主题正吸引着风险投资的目光:金融科技。

四、金融科技狂吸金

近年来,金融科技在东南亚增长迅猛。包括从点对点借贷到专注于教育和支付处理等利基市场的贷款,再到数字银行、投资应用程序和搭建现有银行数字化桥梁。金融服务还在物流等行业的公司的发展蓝图中。

该地区的三座“灯塔”——Sea、Grab 和 GoTo都深深致力于金融服务。例如,Grab的新兴金融科技业务是其成为上市公司的关键。

Cento Ventures创始人Dmitry Levit告诉The Ken,“东南亚初创企业商业模式,已经从当地所特有的基础模式,扩展到了金融科技等领域,这些领域为全球投资者所熟知。”

成功的先例,也给投资者带来极大的信心,他们期望投出投资东南亚的Stripe和价值130亿美元的Plaid,后者在东南亚激发了更多的效仿者。同样,美国的金融科技投资者在拉丁美洲赚得盆满钵满,这类企业在拉美已发展出相当大的规模。例如,巴西的Nubank已经筹集了超过10亿美元的资金,据称还计划在美国进行IPO。

金融科技在拉美的成功,成为东南亚的样本。“如果有人是圣保罗数字虚拟银行的投资者,他们会转向东南亚并说:‘我知道未来,它昨天就发生在我身上’。”Levit说。

实际上,A16z和Ribbit Capital也在拉丁美洲开展过金融科技交易。对于A16z来说,这是该公司在美国以外的唯一一个发展了重要业务的市场。在2019年的讲话中,A16z的普通合伙人Angel Strange指出,尽管亚洲在发展曲线上处于领先地位,但拉丁美洲靠近美国。不过,现在该公司似乎已经看到了足够多的商机,开始对东南亚产生兴趣。

跨国公司正通过大笔交易进入东南亚,但该地区的一些公司也在寻求早期融资。例如,正如The Ken之前所写的那样,红杉资本和光速资本已经联手为Ula和Vara等初创公司进行了种子交易。

Goodwater的投资人Kim介绍,其公司不仅在关注金融科技,还在关注更广泛的消费互联网机会。“我们在韩国的类似经验告诉我们如何投资。企业家的素质有所提高,我们开始看到从硅谷或美国大学返回的海归。这让人想起10年前的韩国……人们严重低估了东南亚的消费者。”

五、FOMO陷阱

东南亚以外地区的投资者对该地区的兴趣日益浓厚。

前述新加坡投资人介绍:“任何能让其他基金坐下来,并注意到它们竞争对手正在进入一个尚未开发市场的做法,对我们所有人都有好处。”然而,新来者和在位者之间是有区别的,那就是承诺。

Monk 's Hill的Lim指出,大多数进入该地区的全球投资者可能每年只完成几笔交易,而不是进行更持续的推动。 “投资者的兴趣明显增加,但我们尚未看到美国公司系统性地为东南亚筹集专款……”

专注于印尼业务的Intudo Ventures的创始合伙人Eddy Chan说,目前,这些国际公司都在寻求当地公司的帮助,帮助他们达成高质量的交易。Chan预计将在“未来几个月”宣布与跨国公司的一系列新交易,但他呼吁谨慎行事。

“全球公司可能会遇到一些陷阱,尤其是与当地文化和市场动态有关的陷阱。”Chan表示:“某些公司可能会利用非独立思考的FOMO类(Fear of missing out,害怕错失机遇)投资者,以更高的估值筹集资金。”

以虚高的估值进行交易,不仅对是投资者的资金是一种威胁,还会搭进初创企业自身的未来。因为这将使进一步筹集资金变得困难,除非削减估值并完成 “下行融资”(即投资人在该轮融资中购买公司股票的价格,低于对上一次融资投资人支付价格的情况,也就是说新一轮融资对公司的估值低于公司之前的估值)。而成长中的初创企业需要资金来继续成长。

这可能是许多全球基金缓慢进入东南亚的原因之一。但有迹象表明,情况正在发生变化,这对所有人来说都是一个挑战,无论是竞争对手还是初创公司创始人。

“随着大量资本在相对较短的时间内流入,观察创业公司是否有能力应对这股洪流,将是一件有趣的事情。”前述风投人士表示。

本文来自微信公众号:志象网(ID:passagegroup),译者:彭慧,本文编译自The Ken,原文标题:How SE Asia finally caught the eye of A16z and other western tech VCs,原文链接:https://the-ken.com/sea/story/how-se-asia-finally-caught-the-eye-of-a16z-and-other-western-tech-vcs/