本文来自微信公众号:爱思考的柚子(ID:gh_c899544adc0a),作者:彭程柚子投资合伙人,头图来自:视觉中国

锂电和燃料电池虽然是不同的技术路径,但两者都实现碳中和的主流能源方案,可以放在一起对比。终极能源是谁可以从两个角度去评估,一是能源利用效率,二是能源密度。前者决定了成本优势,后者决定了应用场景广泛性。

一、能源利用效率和能量密度的不同

1. 能源利用效率

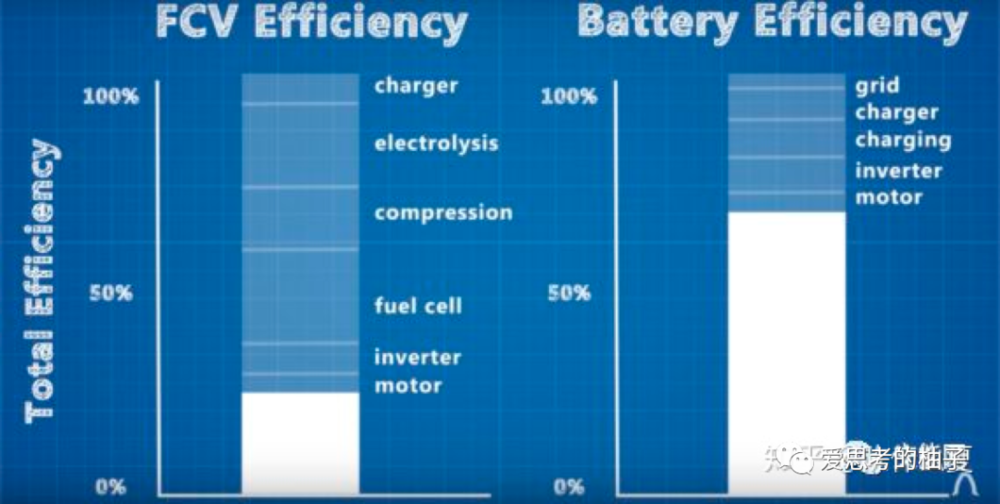

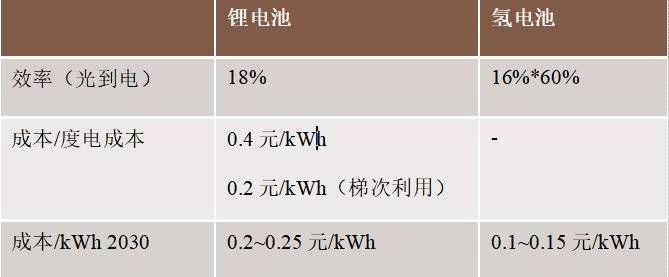

锂电池和燃料电池都是利用电,但锂电池是直接用电,而氢还需要通过电转化而来,因此氢作为二次能源,能量利用效率肯定是低的。如下图氢燃料电池系统(左)要远低于锂电池,这也是马斯克diss氢能的点。

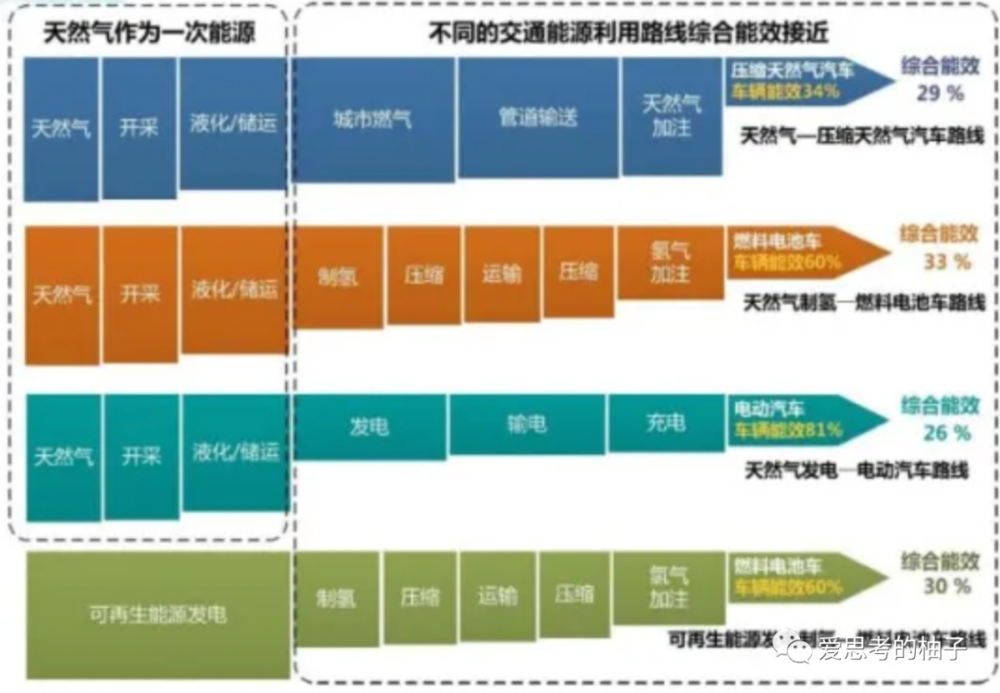

上述结论的前提是未来电力都是来自太阳能和风力等绿色电力,从新能源普及的角度看,则结论不完全一样。

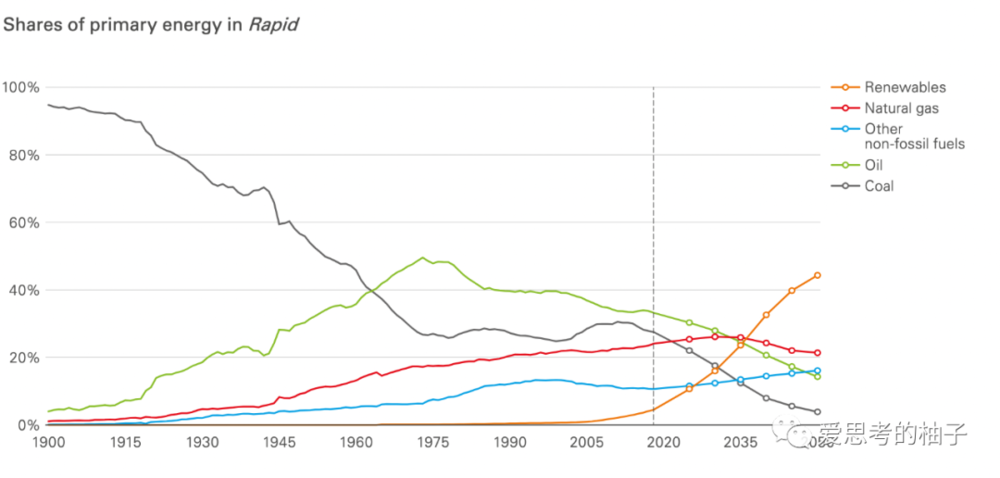

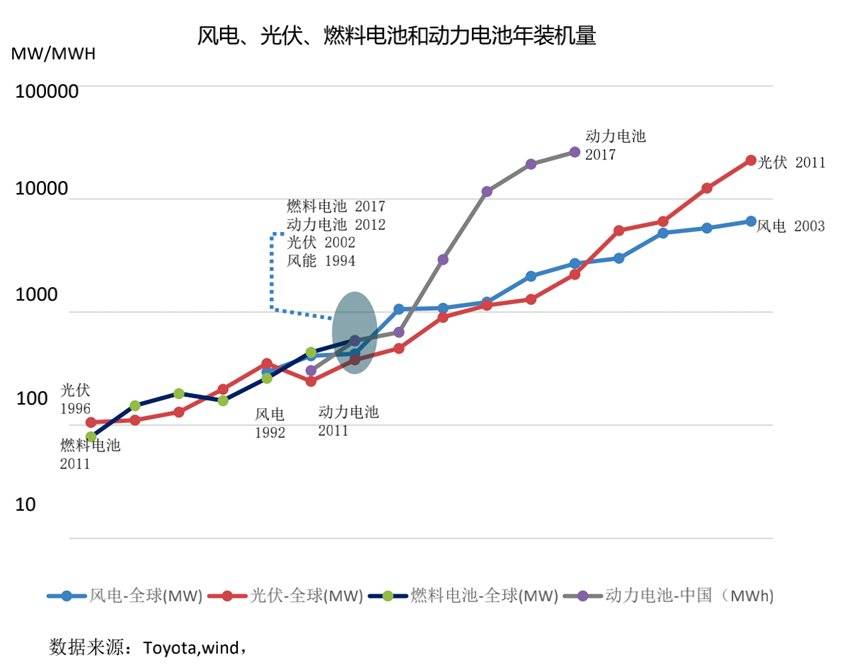

能源一直是多种并存的结构(如下图各种曲线)。

新能源的占比从1%到10%需要50年时间,绿色的石油用了45年,可再生能源13年只增长了5%。

如果仍以化石能源发电为主的情况下,燃料电车和电动车综合能效其实差不多,甚至燃料电池更高。

2. 能量密度

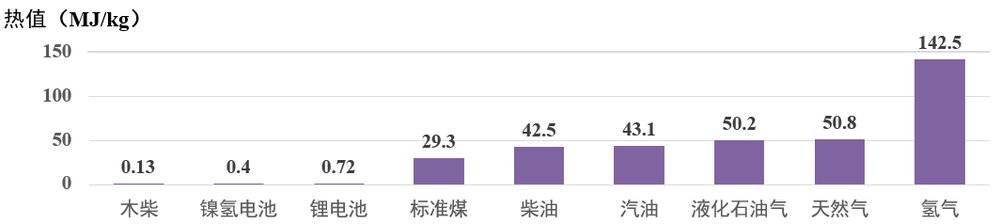

在能量密度上,锂电池和氢完全不是一个量级,差了100多倍,这是氢的优势。从能量保存时间段来看,电池的电量流失按照天计算,氢能源按照季度、月计算的。总体看氢能源的应用场景会比锂电池多很多。

从转换效率和能量密度比较后,两者的应用场景就比较清晰了。

| 锂电池 | 氢燃料电池 | |

| 车辆 | 乘用车 | 商用车 |

| 储能 | 应用侧家用、路灯 | 发电侧再生能源、废热 |

二、氢能源和锂电池行业的发展

1. 新能源的发展驱动力

氢能源发展阶段和锂电池非常像,2017年燃料电池与2012年锂电池,2002年的光伏,1994年的风能,在装机容量上是一样的。

但新能源的驱动力很大程度源于国家政策的推动,光伏是在欧洲政策推动下慢慢做起来,锂电池在中国和欧盟都是推动电动车带动的。欧盟电动车销量2020年是超过中国一点点的,占新车比例也达到10%。

虽然看起来燃料电池比锂电池等晚了5年,但实际上国内和国外政策力度都差很多,因此实际差距要远大于5年。针对氢能源的国家政策主要是十城千辆,主要原因是:

一是范围更小:第一期试点的城市准备要出来,基本上是北京、上海、广州+河南、河北。

二是补贴力度更弱:只有170亿,而电动车类累计的国家补贴已经达到1206亿(截止2020年5月),相差7倍。

三是时间更短:十城千辆的政策是4年,年均补贴42.5亿,电动车10年,年均120.6亿,相差2.8倍。

2. 两者发展基础的不同

氢能源和锂电池行业所需的技术和基础设施有很大不同。电池行业经历了最早的玩具里的镍氢电池,手机三元电池,从手机到公交车,从低能量密度到高能量密度的乘用车,技术发展与验证迭代是连续的。同时电动车不存在能源的问题,一开始就有很发达的电网,只要铺好充电桩就可以获得能源。

燃料电池在这两端其实都不占优势。既没有加氢的基础设施,也没有消费应用铺垫,直接是车规级。虽然巴拉德的燃料电池在叉车上已经完全可以商用,但市场过小。因此需要从能源基础设施和应用场景双管齐下。

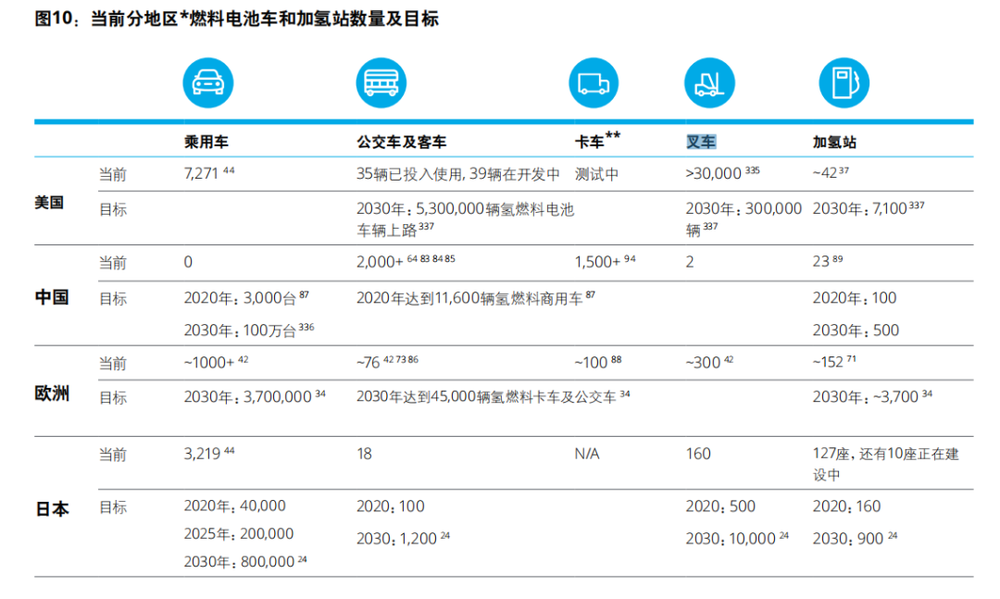

在应用上,国内是亿华通在公交车上做第一步尝试,有部分装在商用车。(以下数据备注:日本、美国及中国的数据截至2019年4月,欧洲数据中德国数据截至2019年7月)

能源上,氢气在整个工业体系里面很丰富,包括工业副产氢、煤制氢和天然气制氢,足够支持早期的氢能源供给。主要缺乏的是加注网络,这部分很可能会通过天然气的发展得到弥补。首先天然气在商用车上运营的成本要比柴油车低20%到30% ,现在大批量的商用车在改成天然气,需要修建天然气加气站。如果改成天然气站后,预留一些设备再改成加氢站会容易很多。

三、应用市场和车用市场

1. 应用市场对比:车用

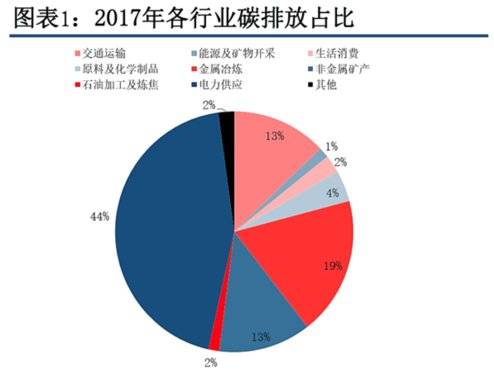

下面是整体的碳排放量,交通占百分之十几,电力供应占最多44%。

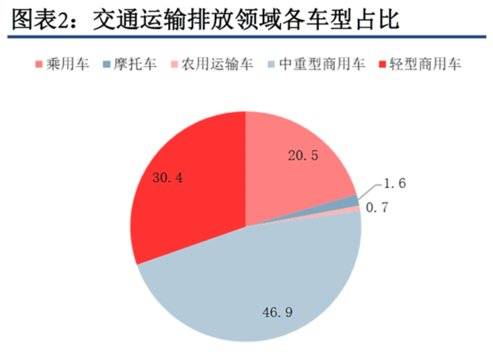

交通运输里乘用车其实只占了20%的排放量,最大的部分其实在商务车上占77%的排放。

为什么锂电池不适合用在商用车上?举一个实际的例子,model3电池重量差不多800公斤,低配版大约450多公里的续航,实际应该是400km左右。商用车以最近一个主机厂狂推的某款电动商用车为例,2.5t电池续航190km,以9.6m为例,19t总重量扣掉7t自重,还有12t载货重量,但是这个续航只有190km,如果想做到500km(基础门槛)的话,至少还需要3t电池,这也意味着少装3t货,成本上就完全算不过来。

现在大家提出解决方案,建沿途换电站,我们认为换电站基础设施跟加油站很像,要有企业巨头来做,还是有难度的。所以电池商用车基本没有实用性。

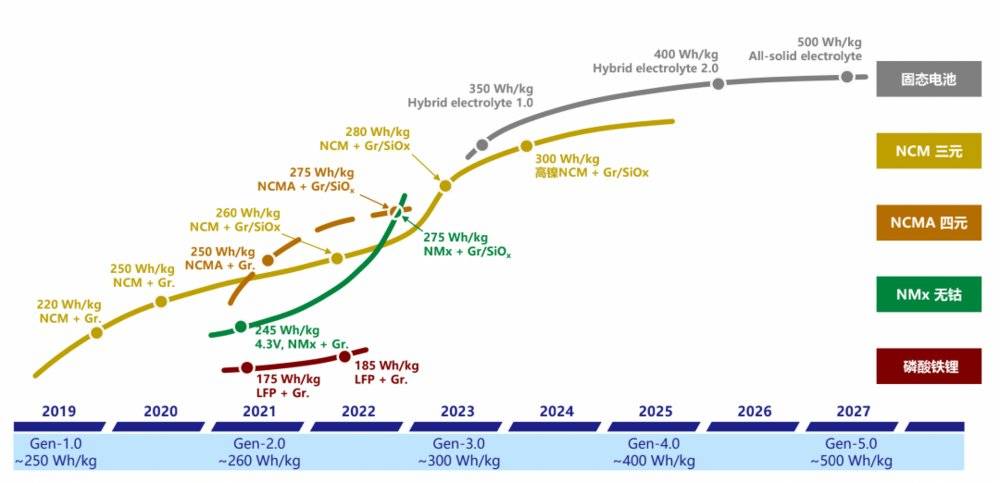

锂电池差不多220wh/kg左右的能量密度,只有做到半固态电池、固态电池才能做到500wh/kg,能量密度提高一倍之后,纯电重卡才有使用价值,在5年之内看不到可能性。

从能源成本(充电/氢气)来看,氢燃料车的百公里能源成本远大于电车。目前终端氢气价格大约是60元/kg,锂电池平均900元/kwh。据DOE,氢气下降到30元/kg时,锂电池下降到700元/kwh可实现与传统燃油车平价,很明显,锂电池只差20%,而氢则差50%。

2. 车用市场的发展路径不同

新能源技术对于所有汽车主机厂而言,这是锂电池和氢燃料两个技术路线都是很烧钱,没有人可以持续在两个方向投资。因此需要根据所在市场进行针对性研发。

欧洲的车企20年前就开始布局氢燃料电池,奔驰+福特+日产在加拿大合资公司开发燃料电池。德国车企一直是在用柴油路线走清洁能源去达标欧盟的标准,加氢站的缺乏,使得燃料电池应用一直不落地。

当排放门事件发生后,欧系主机厂有个技术的断档,开始迅速的转向电动车。大众最积极,因为大众在新能源和燃料电池上的积累都不够多。奔驰也放弃了在乘用车使用氢燃料电池的技术路线。但戴姆勒和沃尔沃又合资开发商用车的氢燃料电池。

美国则完全走的电动车路线,美国整体的能源网络非常市场化。政府只给了购车的补贴,并没有补贴修建加氢站,因此氢能源很难发展起来。

中国的电网、发电、石油等企业都是国企,加上足够大的国内市场,是可以支持锂电池+氢能源两个方向发展的。于是国内氢市场是在2018年李克强总理去日本考察之后才开始启动。

坚持氢路线的丰田和现代,所在的日本和韩国的市场很小,其实丰田和现代都可以看出把美国当成主要市场的主机厂。因此我们认为商用车将主要用得是氢能源。

四、应用市场对比:储能

从效率角度:

光伏发电后利用锂电池储能:光伏发电的效率基本上是20%,然后加上锂电池的损耗10%的的话,就是18%的效率。

光伏发电后(18%)-电解槽电解水制氢(80%)-氢储能-需要时再用氢燃料电池系统发电(60%),这个是氢储能的链条。算下来16%*60%≈9.6%的效率。

从成本角度:

现在锂电池的度电成本(每储存一度电的成本),用在光伏或者风能上,最好的能做到四毛左右,梯次利用即汽车上用的锂电池淘汰下来之后最大的两个用途,一个是变成外卖小哥三轮车上的电池,或做铁塔储能、或做路灯用。这种电池差不多也要200到300,基本上是两毛多/kwh的成本。

为什么未来的锂电池做下来还要两毛多的成本呢?锂电池在过去这些年其实降低了80%的成本,但是储能成本并不是线性下降,锂电池的规模越大,耗电量和成本都越高。氢电池相反,规模越大、单个罐子越大就上压缩机越经济。长期看燃料电池绝对是碾压锂电池的。

当然还有市场孵化的问题,美国由于电网市场化,电价大概是中国的8倍,所以美国消费者有动力进行波峰波谷的储能和调节。但中国不一样,零售端价格几毛,商业端一元多,所以中国的储能并不会发生个人端。中国储能其实更多会放到发电端,中国储能装备会更加大型化和集中化。观察韩国和日本走的技术路线,他们就在发电端,包括用热电站的废热等。

1. 两者的投资逻辑

锂电池产量很大,新车年销量2000万辆 ,产业链上每个公司的规模足够大,因此头部公司的规模大,技术强可以形成很强的马太效应。因此锂电池行业的发展规律很适合参考太阳能板。国内最大做单晶硅的隆基股份董事长说过两个观点:

要赌理论值转化效率最高的技术路线,所以他选单晶硅,单晶硅当年的转化效率其实远远不如多晶硅。

技术不领先不盲目扩产,因为所有都扩产+技术升级老产能很快被淘汰。

在技术路线上,锂电池未来技术的固态电池也有多个方向,短期的改进也有多个技术方向,如下图。

黄色的三元的技术路线是高镍,比如常见的ncm811,现在又开始做无钴,这两个技术线的瓶颈都在280之内,下一步突破一定在正极材料上做4元或者新三元。

红色的磷酸铁锂的理论值非常低,由于成本非常有优势,适合短距离的低端车型,等到三五年后高能量密度电池价格降下来之后,才会对磷酸铁锂有竞争压力。

在扩产上,电池行业会投大量固定资产,基本上国产设备投1GWH需要1.5亿元,进口就需要2~2.5亿元。现在看到每一家的计划至少都是在3年之内要投进150到200亿元进去。

大额固定资产的问题是到底这条生产线可以用多久?如以前的太阳能板都是标准设备,新一代设备出来后,老设备就被淘汰了。车规级锂电池也一样,如果不升级设备的话,成本没有任何优势,整个生产线会变成一个巨大的包袱,折旧本来预计十年,但可能就三年就废了。

特别是10年之内技术不断演变,售价不断下降的情况下,能自研设备的厂商才可以极大的延长设备的使用时间,改进工艺和材料后,可以再去技改生产线,宁德和比亚迪都跟上游设备厂有很大的深入合作去做技术改造。

包括像中航锂电、蜂巢(蜂巢是长城汽车下面的动力电池事业部独立出来的公司),都做了非常多的改造,这些公司还能玩下半场,有些上市公司这块投入的资源和技术储备不够,可能两三年之内就会被淘汰,所以锂电池要买龙头。

燃料电池和电池逻辑完全不一样,燃料电池更像燃气供暖行业,典型的公司比如新奥燃气。通过不断的做项目,累积现金流,再去投新项目,收购新的项目来滚动。毕竟整个卡车的保有量才3600万,而不是乘用车的2.4亿,单靠一个环节是很难养活公司的。

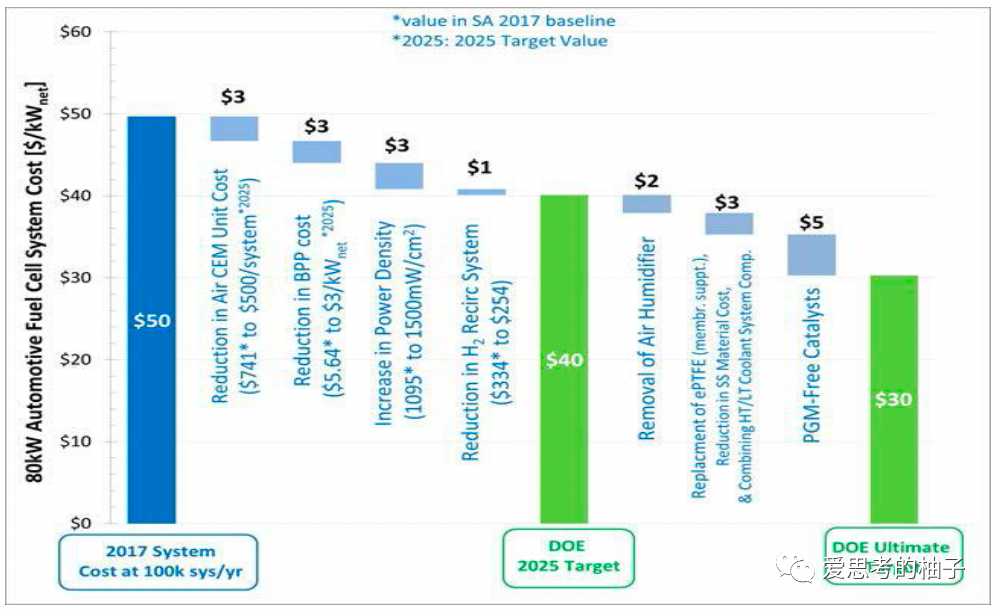

为什么要有这个模式?氢能源有一个死亡谷,在规模没有达到一定的数量之前,整个商业链条都会亏损且现金流一直是负的。这个过程会多痛苦?美国能源署DOE估算年产10万台时才能实现与电车平价,中国现在才1000多台/年。由于死亡谷要靠国家补贴,而国家补贴是针对性落地的,且加氢站不可能大规模修建也需要针对性修建。

因此我们判断:未来氢燃料电池公司要活下来,也必须是一个个地方拿项目,建加氢站+装车。而且如果运营的不出问题,一个公司拿了一个地方,其他家就不太可能拿到。这意味着未来4~10年的补贴都被占据了,因此氢燃料电池的发展模式很类似燃气供暖公司。

这里举个典型例子美国氢燃料电池重卡公司Nikola,它的模式就是客户买车后不用管加氢,公司与合作伙伴修好加氢站,同时与物流公司合作(车也可以租赁),在物流公司两端的仓库设好加氢站,保证每一条线路跑下来客户算账足够经济的。

这种全链条总包的角色相当于所有商业化的亏损Nikola来背负,这些烧的钱又是其通过资本市场融资来支撑的,因此其号称是卡车届的Tesla。这个模式也非常具有美国特色,其实与国内地方政府大金额投资车企很类似,如合肥投资蔚来。

现在看,国内基本没有公司能做到Nikola这样。燃料电池的推动主要是电堆厂,主机厂只是一个代工方,但是国内燃料电池厂除了技术外,其他能力都较弱。虽然Nikola做的事看似简单其实很难,需要会技术研发、整车集成、开发终端客户、修加氢站。

2. 两者上游设备的投资机会

锂电池上游材料的集中性比较高。设备厂分前中后三段,各占433的比例。

前段设备集中度非常高,比如涂布机基本上在前端占75%,国产化率非常高,核心的涂布用的头要做到0.3 的精度,基本上就LG能做到,部分核心零部件还是要进口,但是整体产业链已经国产化,可以较好的配合电池厂进行研发,这部分更新较慢基本要6年。

中段设备是组装机,这是现在电池生产效率的主要瓶颈,也是升级最快的部分,国内基本4年全换。之前组装技术分成圆柱形的卷绕和方形的叠片,下一代的热复合堆叠技术其实可以吊打这两种,不但增加电池的循环使用寿命和能量密度,效率更高所以还降低成本。但一直碍于LG的专利没法普及,好消息是专利2020年2月已经到期,比亚迪立马推出的刀片电池就是基于这种技术。

后段是化成分容。锂电池做出来后,里面的化学材料需要经过一次充放电才能使材料形成钝化,需要有充电放电的设备,这个设备也会检测电压一致性,用一致性高的电池装车。这个地方也有一些公司做,就不具体说了,我们认为中端会有比较好的自研和提升的空间,不会像其他两个环节会有一些卡脖子的核心路线。

氢燃料电池的设备可以看下哪些环节是降低成本的关键。按DOE的估算,要降低成本的几个着手点在于:空气压缩机,双极板、整个系统设计和集成、空气加湿器、低铂或无铂技术等。燃料电池每个环节比较分散,且国产化程度还很低,基本上都还在国外。

最后share一个有意思的信息:特斯拉挖的人主要是博世和SAFT,以前做燃料电池和氢氟酸电池。

本文来自微信公众号:爱思考的柚子(ID:gh_c899544adc0a),作者:彭程柚子投资合伙人