注:据美联社等美媒2021年4月14日报道,消息人士透露,美国史上最大庞氏骗局的主犯伯纳德·麦道夫死亡。因为从数万受害者手中骗下650亿美元,他于2009年认罪,刑期150年,至死还在狱中,但据信是在北卡罗来纳州巴特纳的联邦医疗中心自然死亡。庞氏骗局到底是什么?为什么那么多人会走进麦道夫的局中?让我们重新回到那个疯狂的年代。

本文首发于2019年4月14日,来自微信公众号:港股那点事(ID:hkstocks),作者:陈达,数据支持:勾股大数据,头图来自视觉中国

公元1919年很是刺激。这一年,以一战尾声为楔子,开场就是理想主义爆表的巴黎和会。之后一把火向东烧到了赵家楼,向北将白毛烧成了红毛,也烧出了人类前行的两个套路。这是黄金时代,也是黄巾时代。而乱世之中,醺然的美国人想到了要禁酒。

也是在这一年,钢铁大王安德鲁·卡内基作古。在死之前,这个位列人类史上前三甲的大富豪,把自己的所有资产捐得一干二净,给后人富豪们示范了裸捐的标准姿势。他留下一句遗言:

一个人如果死时仍是巨富,那么他就死得耻辱。(The man who dies thus rich dies disgraced.)

白手起家能做到如斯地步者,自古以来还有洛克菲勒与范德比尔特,他们各自在钢铁、石油和铁路的行当里做到了极致。虽然实业里也少不了尔虞我诈、盘剥压榨,但毕竟他们给世界带来了瞎眼可见的现代化。

也是在1919年,可口可乐公司上市,IPO股价四十美元。实业与资本,媾和得如此天衣无缝。当时可乐一股四十,一百年后这一股值四十万。一切看起来都是最美的姻缘。

当然这个时代不都是童话般的结局,江湖里更常见的是一个又一个潮尖大佬的幻灭,如同徐翔那件宿命般的白大褂——白手起家,做大,最后挂了。

比如查尔斯·庞兹(Charles Ponzi)。1919年,从意大利偷渡到美利坚的庞兹决定炒掉老板,自立门户。在那之前他一直是个小混混,打过杂侍过桌洗过碗,夜寐地板。许多年后老庞对《纽约时报》说:

我来到这个国家的时候,口袋里只有2.5美元,但我的脑袋里有一个100万美元的希冀。而这个希冀,从来未曾离我远去。

当时的100万美元,大约相当于如今的一个小目标。庞氏来对了地方——彼时全世界唯有美利坚最可能为他实现他的伟大希冀。钢铁、石油和铁路,为南北战争后的美国带来爆发式繁荣。到1890年,美国的工业产值已是明日黄花大英帝国两倍。

当然美国的繁荣是杠杆式繁荣。到1919年,美国的政府债务滚到270亿美元,债务/GDP比为30%,此后一骑绝尘。这两个数字在一百年后分别是22万亿与105%。

无论是增加税收还是削减开支会,都会让许多人喊疼。所以当借新偿旧的大雪球滚起来,就意味着我们不能让冬天过去,雪不能化。这也就造出一个类似庞氏的局。 所谓拖延问题到一定境界,其实就是解决问题。

胡佛曾反讽地说:年轻人有福了,他们将继承下政府的天量债务。在这个时代背景下年轻的庞兹来到了翻滚中的美利坚。而1919年作为庞氏骗局的元年,将载入史册。

1

但在破茧成蝶的1919之前,庞兹一直离2.5美元很近,离100万美元很远。

作为一个偷渡客,刚到美国之时庞兹无非就是辗转于各种食力营生、虚度光阴。1907年,庞兹搬到了文化交杂的蒙特利尔,精通英法意三语的他迅速在一家叫做 Zarossi的银行谋到一个做出纳的活。在这里,他也补了资本运作的启蒙课:

“Zarossi银行的存款利率是6%,比其他银行高一倍,结果生意好到飞起。”

年轻的庞兹做到业务经理。当脚跟踮到高处,他看到了一望无际的呆账死账坏账。6%的利息不是来自于放贷利差或者投资收益,而纯粹来自于新进的存款。这也是Zarossi的核心商业模式。此类骗局,用英文来说叫做 rob Peter to pay Paul;用中国话来讲,叫拆东墙、补西墙;后来借着庞兹的光,它被命名为庞氏骗局。

所以庞氏骗局的本质不在于承诺不可思议的高收益——Zarroissi 6%存款利息看起来非常环保无害——而在于所谓“收益”,完全来源于接盘侠的本金。此模式要玩得转的精髓,是极力避免意外的大额撤资。因此业务护城河,是找到靠谱的核心出资者。应用到P2P上,也一样。

Zarossi最后自然暴雷,老板卷款逃到墨西哥。直至今日犯事的美国人跑路,墨西哥仍然是第一选择。或许跑路的正确姿势就是向南,正如泰国越南老挝是我们跑路的第一选择。而Zarossi暴雷身后留下身无分文的老庞,走投无路的窘困终于倒逼出庞兹体内的罪犯基因,他盗用别人的支票给自己开了423.58美元。

结果被判入狱三年。

刑满后庞兹回到了美国,立志重新做人的他马不停蹄地卷入了一桩意大利人偷渡案之中。

结果又被判入狱两年。

除了习惯性犯罪,庞兹或许是个本性善良的人。有两件事为证:1. Zarossi暴雷老板独自跑路,庞兹自愿照顾被遗弃的老板家人,这叫托妻献子乃现交情;2. 他曾在某矿上当护工,一个不太相识的同事被烧伤,庞兹无偿捐了自己约一个笔记本屏幕大小的皮肤,给她做了手术。

五贤君里最后那个皇帝曾说:人生不是善与恶,只不过是容纳善与恶的地方。

2

50年之后的1969年,尼克松就任美国总统,阿波罗11号成功登月,阿姆斯特朗代表人类走了一个大步。而天下第一庞局美国政府债务,到1969年已经滚到3540亿美元,国债/GDP 比35%。

不过最后尼克松的政治遗产是一句“我不是骗子”的自辩,而阿波罗登月也被阴谋论者认为是一个惊天骗局。这一年猫王有首金曲冲上了Billboard榜首,叫《狐疑的心》(Suspicious Minds)。有这么两句词:

We can't build our dreams?

On suspicious minds.

这词让我想起许多“导师”都曾告诉过我们:要暴富,要圆梦,就不要疑神疑鬼。

也就是这一年,31岁的伯纳德·麦道夫(Bernard Madoff)创始的证券公司在粉单市场做市,他的公司依靠舔舐一些大公司看不上的OTC交易,以及兼为打理亲戚朋友的一些小账户,在华尔街站稳了脚跟。

彼时的华尔街还是“白鞋天下”—— “白鞋”(white shoe)当年乃常青藤毕业生的标配,后引申为精英主义,与“蓝血”同义。比如顶尖投行就可以被称为白鞋公司。但白鞋公司不理小白业务。于是那些未挂牌的低端的OTC股票,就会被一些出身相对贫贱的小公司瓜分掉。

平民出身的麦道夫从OTC里看出了巨大商机。为了与纽交所的做市商(称为专家specialist)分庭抗礼,他的公司作为先驱,应用了一套电子交易系统;麦道夫预见到电子化交易系统在OTC上的革命,这是他那个年代的人工智能梦想。

而这套系统后来野蛮生长,最后长成了纳斯达克。

除了电子化以外,老麦还摸索出一套诡诈的商业模式,此模式一直到我离开美国证券业时仍然盛行。这套玩法叫pay for order flow,意思是作为做市商,他会给将交易订单route到他手上成交的券商一笔回扣(一般是一股一两分钱),来吸引流量。他最后会向交易者收取一个极大的spread(价差),足以赚回回扣。而这种做法完全合法。

靠着电子交易+pay for order flow,麦道夫在华尔街如鱼得水。

所以麦道夫的前半段是一个典型成功的犹太人富一代,白手起家,做大做强。他喜欢鼓吹自己是纳斯达克的奠基人之一 ——麦道夫的公司一度是纳斯达克最大的做市商,他也曾经是纳斯达克的董事会主席——也不算是胡说八道。

一直到世纪大骗局被揭穿之前 ,他的人生看起来都无比光辉,他的神态看起来都无比安详。老麦颇为自得:毕竟我是纳斯达克,的爸爸呀。

3

时间重新回到1919年夏天,出狱多年的37岁庞兹决定开除自己的老板兼岳父,离开他打工的杂货铺。他在波士顿租了个小办公室,天天复盘各种商业模式,继续折腾他那个100万美元的大希冀。

我相信历史充满或然性。

我们的教科书宣扬决定论,比如历史老师曾教我们,第二次世界大战必然爆发,这是剑拔弩张的世界格局的必然结果。现代历史学家基本上能同意这种观点算是扯淡。之后冷战形势更剑拔弩张,但并无三战到来。如果你熟知古巴导弹危机始末,就会给或然性烧一柱高香。而如果希特勒当年艺考成功,大概率我们这个平行宇宙里就不会有二战。

而庞兹的历史或然性,发生在某天他收到一封来自西班牙的信,而信里有一张“国际邮政回信券” (international postal reply coupon)。这张券,你在西班牙花三毛钱购得,在美国可以换5美分的邮票,兑换率由国际条约锁死。但西班牙货币比塞塔和美元并不是6:1的汇率。所以你懂的,庞兹想到了套利。

理论上,你拿美元换比塞塔,然后跑去西班牙买回信券,再回到美国换成邮票,不算交通费,可赚10%。这就是庞兹突发奇想的发财点子。但如果你真的去执行这个点子那就二了,等你搞定了供应链和物流网,成本也吃掉了10%的利润。

但这仍然是一个方便兜售的点子——直白易懂,老少皆宜。庞兹得出结论,经济越差货币越贬值的国家,我去买回信券就能套到更高的利润,最高利润可达400%。字里行间充满了经济学逻辑与国贸概念。当然这些都是香草不是樱桃,整件事的重点是,庞兹承诺,如果投资者将钱投资于他的邮票套利交易,那么:

投资期限90天,能获得50%的收益。

后来庞兹进一步升级了他的承诺:

45天期限,50%收益。

邮票套利专家庞兹的下一步,自然是培训理财师,发展金字塔。他给面授机宜、亲自培训的销售10%提成,如此高的佣金自然又给销售们发展下线的空间,于是层层推进、微商裂变。到了酷暑散退、秋去冬来之际,投资者的现金流开始爱如潮水它将你我包围。

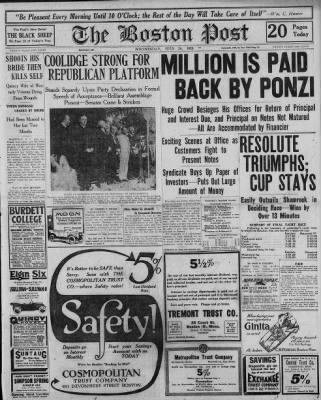

甚至《波士顿时报》都刊登报告,大肆宣扬庞氏大法。在庞氏吹文的下面,有一小块某银行的广告:本银行年息5%。讽刺的是多年以后,很多人认为是《波士顿邮报》最后拆穿了庞氏骗局,但其明明曾助纣为虐。

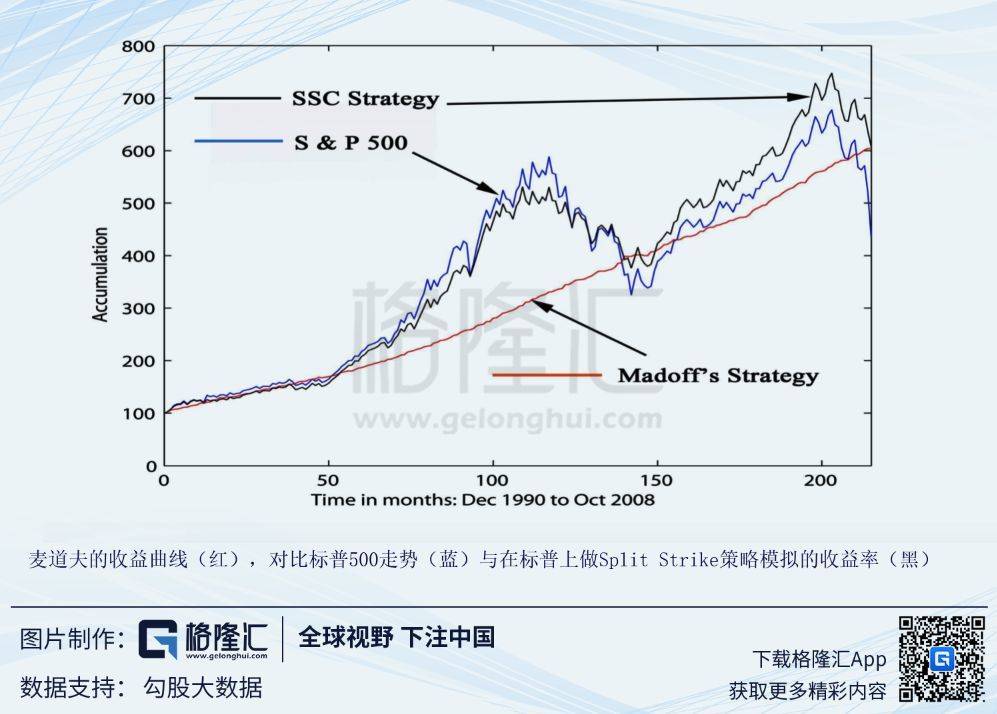

当然,真实世界的麦道夫很早就已经不操盘了,你要收益,他就去别人的本金里挖一块给你 。事实上,钱都是在摩根大通银行的储蓄账户里吹着你爷爷我正在意念盘战斗的牛逼。

总结一下,庞氏骗局的升级版麦氏骗局,有以下几个特点:

1. 投资策略与逻辑比可口可乐的秘方还隐秘,且不能问;你一问,他还要反问你:探我商业机密是何居心哇?

2. 回报率合意且合理,肥瘦相宜,少一分难割韭菜,多一分吓飞老鸟。

3. 多年保持此收益率,钢铁直男,标准差小到让人害怕,无视市场,拒绝回撤。

4. 精英俱乐部,VVVIP。你找我麦爷投资?不,你是找我麦爷投诚。

麦爷的光环是这场骗局能够最终名刻吉尼斯的最大原因。 因为,“他看起来就是那种能帮你赚大钱的人。”

5

但是查尔斯·庞兹的骗局,说到底还是比较弱智的,小瘪三出身的他也没有背景光环,所以很快招致狐疑的心。

比如,要满足所有投资人的钱进入邮票套利,你需要有一艘泰坦尼克号装满邮票回信券,往返于大西洋之间;再比如,市场上必须要有1.6亿张邮票回信券流通。但根据邮局的数据,整个市场上一共就只有27000张。事实上庞氏整个公司资产里所有的回信券,一共就值61美元。

《波士顿邮报》的调查如影随形,质疑文章如机关枪,舆情也最终招致了检察官的关注。老庞凭“钢铁般的神经”,决定摊开公司账簿配合调查,并停止接受新的资金。负面报道与庞兹即将关门的传闻,终于掀起挤兑狂潮,三天内200万美元被提走。

正在庞兹为挤兑疲于奔命之际,《邮报》挖出他当年盗开支票的瓜,并配图入监照;最后政府审计师也公布了结果:庞兹公司的账面赤字为700万美元。老庞终于被拘捕,其时面带微笑。

相比而言,麦道夫的骗局能在他有生之年被揭穿,其实并非必然 。如果你是世界第一规模对冲基金,而同时你又是一个庞氏骗局,其实你还蛮安全的。虽然最终你一定败露,但是否在你有生之年败露并不好说,因为资金量太大而投资者复投率太高,支付零星的收益和撤资绰绰有余。

拖延问题到一定境界,其实就是解决问题。

麦道夫的业绩,就像你看篮球赛发现有个哥们投三分球命中率 90%,你第一反应就应该是卧槽有诈。所以不是没有人调查过麦道夫,事实上从1992年起对麦道夫的基金以及其feeder fund(子基金)的调查就没断过,1999、2000、2004、2005、2006年年都有,但SEC不以为然。有SEC这个猪对手在,所以麦道夫还蛮稳的。

赫鲁晓夫曾说:柏林是西方的睾丸,每次我想让西方人惨叫,我就去捏柏林。同理如果你想要去挫伤SEC的自尊,那就去找它谈谈麦道夫,麦道夫就是SEC的蛋。

但麦爷最后还是在辞世之前玩脱了,因为百年不遇的2008年金融危机不期而至。流动性恐慌的时代人人自危,到了十二月,投资者要求抽资70亿美元,而此时麦道夫的银行账户里只剩不足三亿。

最后走投无路的老麦向两个儿子(后证实对骗局居然不知情)坦白,“整件事就是一场巨大的骗局”。两个孝顺而富有正义感的儿子转头立即报官,很快麦道夫被抓,其时神态安详。毕竟,他刚卸下了一个650亿美元的心理负担。

麦道夫自辩说:我一开始也是诚信投资,无奈业绩不佳,觉得不能对不起投资人啊,结果也没想到骗出了吉尼斯记录,我也是被迫无奈——这也是为啥资管业“去除刚兑”刻不容缓的原因。一来你刚兑,你就是cost of capital,那别的风险资产还玩不玩了;二来你刚兑,明明一开始你是良家,但是你总有刚不出的时候,此时就会逼良为娼。

当然这种级别的骗子,或多或少都有一些反社会人格,骗到最后自己也深信不疑,顾盼无辜。就像尼克松即使到最后彻底败露,还要补一句——“我不是一个骗子”。麦道夫在狱中拷问完自己的灵魂之后得到一个结论:嗯,其实我是个好人。

老司机你这是在开车呢还是在开玩笑呢。

6

正如凡人皆有一死,暴雷是庞骗的宿命。

最终点爆庞骗的也无非就是这么几个剧本: 1. 做局者跑路;2. 做局者资金断裂;3. 外部剧变导致做局者休克。虽然我能断言庞骗最后一定会爆,但并不能猜到何时会爆,尤其当受害小绵羊们还在不断复投。正如上文所言,如果没2008,麦道夫也未必挂。

所以有生之年我们能见证像麦道夫这种级别的庞骗爆掉,是一种吃瓜的幸运。

说到底,骗局舞台的中心一般都站着一个极度自恋狂,都是反社会的演员。如庞兹自己所言:我给这个世界看的这场好戏,至少值1500万。他说的没错。有时候一个骗子对整个社会的启蒙作用,比一堆思想家的影响都深远。

从1919年以来的一百年,宏大叙事层面发生了波澜壮阔的结构变革,但人心的自私与贪婪亘古不变,而可怕就可怕在 Money Maddness,一见发财机会,马上产生一种 “上班在这样的机会面前就不要谈了”的错觉。所以疯狂扎堆各种骗局与各种泡沫,最后暴雷了事。

至于如何识破我们身边的庞氏骗局——看收益率是高是低?看管理人是小瘪三还是大人物?在老庞与老麦的案例里,我们发现这些都不太靠谱。我个人认为以下两点值得关注:

1. 收益与波动之比很高,也就是夏普率过高,且无视市场。因为你夏普高,要么是高收益低波动,要么是低收益无波动,都是red flag;

2. 投资策略黑箱,投资标的不明。

1或2,可能是庞骗;而1且2,几乎必然是庞骗。

而对国人而言,虽然尚未出现麦道夫级别的骗局败露,但不可过于乐观 。

整个行业里有多少资产已经庞氏化?这个问题无人可答。而整个行业里又有多少人仍在死撑摇摇欲坠的大雪球,不能让冬天过去,雪不能化,因为一化就是雪崩。

而当我们隔洋远观美利坚庞氏骗局的百年历史——小号的庞骗昙花一现,中号的能撑数年,而最大号的目前看起来仍然稳如泰山。我们告诉自己:别慌。

毕竟,拖延问题到一定境界,其实就是解决问题啊。

本文来自微信公众号:港股那点事(ID:hkstocks),作者:陈达