本文来自微信公众号:商业地产头条(ID:Dtoutiao),作者:张雪梅,编辑:米娅、庆荣,设计:小松果,原文标题:《“抄底”香港欲开24家店,堂吉诃德为啥就是不敢来内地?| 日企进击中国》,题图来自视觉中国

日本零售“怪咖”堂吉诃德,正在逆势“抄底”香港。

继2月开出了中国香港第7家店后,堂吉诃德计划3月要在香港、澳门再各添一子。预计到2024年6月,其香港门店数将达24家,仅次于夏威夷的31家店。

与日资品牌频频撤退香港形成强烈反差,堂吉诃德冒险而进背后底气,既来自于其连续31年的业绩增长神话,亦来自于其4年亚洲出海征途的正面反馈。

官方数据显示,在日本经济长达30年的“零增长期”,堂吉诃德的销售额从1989年的12亿日元,到2020年6月增至16819亿日元,翻了1400倍,成为仅次于日本家居品牌NITORI的第二增长神话(连续33年增收增益)。

出海方面,疫情之下,堂吉诃德愈见凶猛。落地香港第7子外,不久前还开出了中国台湾首店,且将全球首家自有品牌专卖店布局在马来西亚。

可这个从“小偷市场”起家,以陈列凌乱、低价出圈的杂货大佬,不惧怕任何陈规俗套,却依旧不敢踏足全球零售玩家都垂涎的市场——中国内地。

逆势加码亚洲,香港计划开至24家店

堂吉诃德涉足日本之外的亚洲市场,始于四年前(2017年12月1日),首店落在新加坡乌节中央城。

2018年7月,新加坡2家门店的坪效分别位列堂吉诃德所有门店中的第11位(79.8万日元/平)和22位(61.1万日元/平)。同年,堂吉诃德控股的海外销售额几乎翻倍增长。

接收到这一良好讯号后,2019年2月1日起,堂吉诃德控股更名为泛太平洋国际控股(PPIH),开启集团化之路,同时推进国内多业态改革、加码亚洲市场。

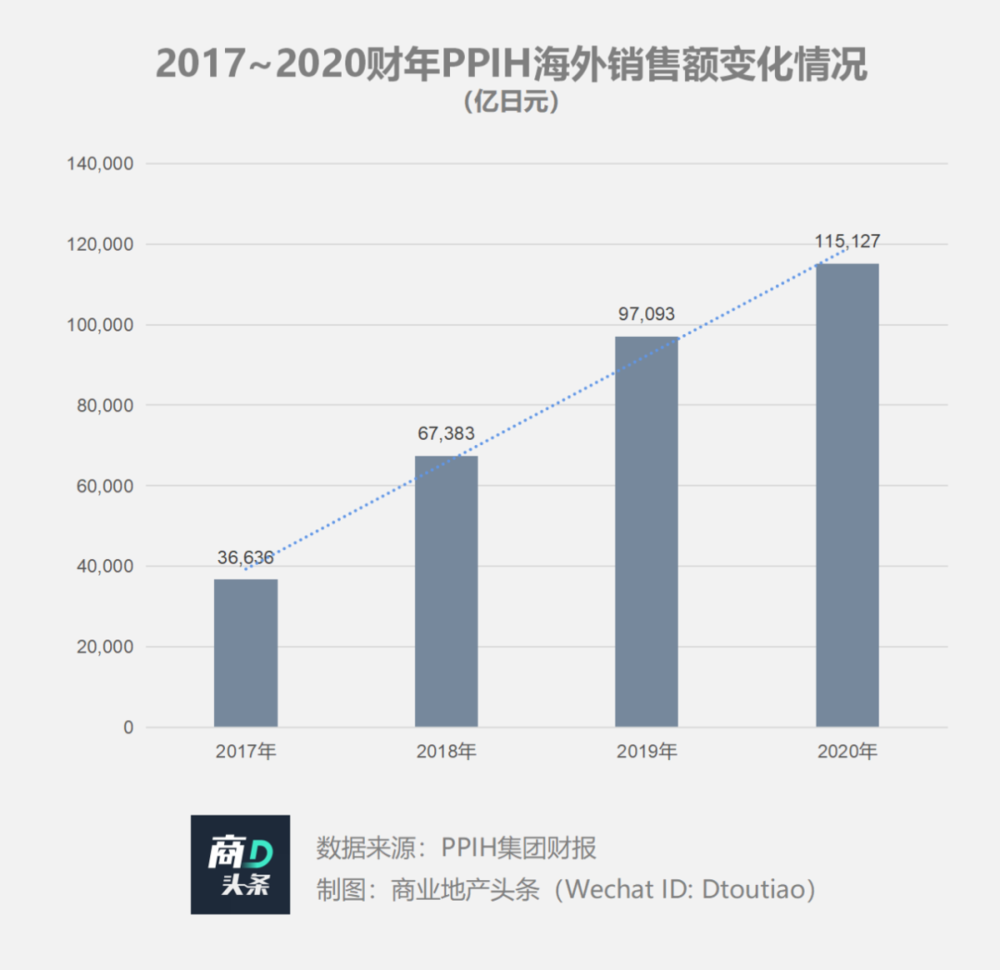

根据财报,PPIH海外销售额2017~2020财年稳步上升,占集团总销售额的比重也越来越大。2019财年,其海外销售额同比上升44.1%。

可见,堂吉诃德的模式在海外渐被接纳,销售额攀升的同时,其也加快了海外拓展的步伐。

截止2020年6月,其除日本以外的亚洲门店数量增至14家。

进入2021年,堂吉诃德亚洲进击步伐不止,1~2月连开三店:台湾首店、马来西亚首店、香港第7家店。

新增门店延续一贯选址策略,主要入驻城市繁华地带的商业设施,由此获取人流、交通,及与周边零售业态协同性等优势。

但却在门店选品、业态组合上做了不少创新——加大自有品牌、食品两大王牌业务占比。从PPIH财报可看出,二者向来是公司营收贡献主力军。

堂吉诃德马来西亚首店,为其全球首家自有品牌专卖店——情热价格专卖店,涵盖食品、生鲜、杂货等多种品类。考虑到马来西亚部分顾客穆斯林的属性,该店的肉类亦采购来自经过清真认证的屠宰场。

而在中国台湾、香港地区的新店中,堂吉诃德亦注重增设或扩大食品区域面积,选品兼顾“日本特色”、本土化。

堂吉诃德香港蓝湾广场店首设“情热食堂”特色食品区,售卖即煮日式炸豬扒丼、牛丼等日本经典食品。为了满足当地居民家庭烹饪和即食餐的需求,门店还开发了手卷寿司套餐等。

在与全家合作的台湾首店中,堂吉诃德售卖日本直送商品外,还有台湾限定的鲜鱼区,首度增加活贝等品类。此外,店内也同步贩卖熟食和新鲜寿司,满足当地消费者的即食餐点需求。

事实证明,“食品战略”成效不错,据PPIH集团财报,台湾首店开业10天销售额达2.5197亿日元(合约1510.10万元)。

香港将军澳门店的营业额2020年12月甚至高达5.9181亿日元(约合人民币3546.83万),其中金枪鱼、草莓和橘子是畅销单品。

业绩正向刺激下,堂吉诃德计划继续扩大亚洲业务版图——截止2024年6月,亚洲门店数将增至76家,超越美国(50家)。其中,香港将再开17家店至24家,门店数仅次于美国夏威夷(31家)。

经历过“至暗时刻”的中国香港零售市场,目前尚未彻底走出阴霾区,堂吉诃德为何执意重仓此地?背后的直观原因,有以下二点:

中国香港地缘优势吸引力不减,且内部竞争小

“香港是全球最大的日本食品进口地;亦是重要货品分销中心,我们认为这里是推动日本投资或合资新项目的理想城市。”

堂吉诃德香港运营主体——泛亚零售管理(香港)有限公司的总裁兼董事竹内此前对外如是回应称。

地缘、交通优势外,据PPIH最新财务业绩问答摘要,“香港内部竞争很小”是其另一吸睛点,“每家商店的平均月销售额保持在3~4亿日元之间(新加坡为2~2.5亿日元)”。

奢侈品、快时尚退租,“抄底”旺铺好时机

香港地区零售环境艰难,奢侈品、快时尚退租不断,给了堂吉诃德“抄底”旺铺好机会。

2020年1月,LV时代广场关店传言,引发多米诺骨牌效应,Prada、OMEGA、LONGINES、Valentino等奢侈品牌接连宣布关店或撤出香港。高端服装品牌J.Crew、快时尚品牌Esprit及Gap、Topshop等先后“效仿”。

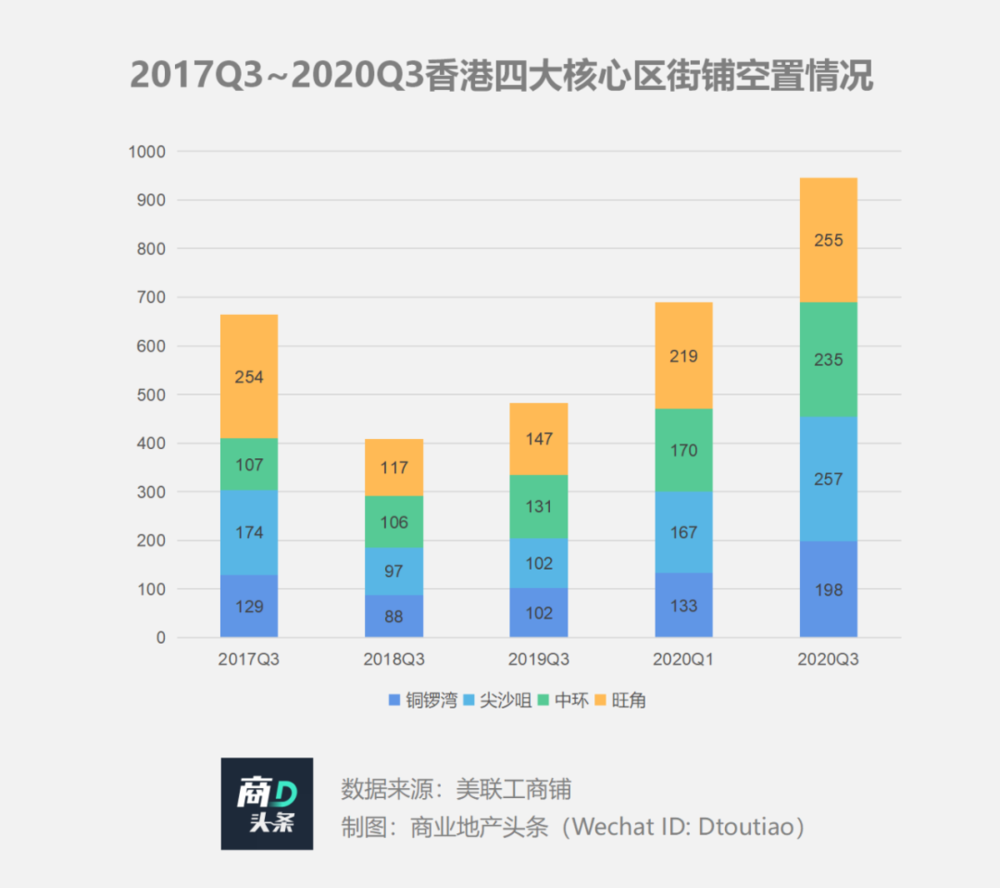

据美联工商铺统计,2020年第三季度中国香港四大核心区街铺空置率达到12.6%,创历史新高。而香港最大购物中心海港城2020年5月空铺一度超过52间,不得不降租以挽留商户。

此背景下,堂吉诃德加码中国香港,不仅能以“白菜价”盘下大量空铺,为未来发展铺好路,还可收割因疫情无法去日本打卡“神店”的香港本地客流。

据中国香港媒体报道,堂吉诃德好几家门店租金都比较低。

位于铜锣湾中心地带的堂吉诃德名珠城店,是一个四层大店,2020年7月开业。该店原为唱片连锁品牌HMV旗舰店,堂吉诃德接盘后月租仅100万港币左右,比前者便宜三成以上。

2020年10月开业的堂吉诃德中环100QRC店,月租仅为120万港币,较其前租户东方表行集团(220万港币)租金下跌逾四成。业主曾以200万放租,最终被堂吉诃德“砍价”拿下。

低点加仓,顺势收割,正是堂吉诃德创造32年增长神话的拿手好戏。当然,这种逆势抄底的背后支撑,少不了奏效的日本国内业务改革带来的资本实力。

联手全家国内改革奏效,“有钱”出海才任性

首次出海亚洲的2017年,堂吉诃德控股收购了全家母公司UNY FamilyMart Holdings旗下超市UNY 40%的股份。

次年10月,UNY-FamilyMart Holdings以2,119亿日元(18.9亿美元)入股堂吉诃德,控股总计20.17%的股份,成为后者大股东之一。

2019年1月,堂吉诃德控股支付25.6亿美元,收购UNY剩余60%股权,由此全资控股UNY及其子公司旗下所有门店。

在资本端达成战略联盟后,堂吉诃德着手改造UNY旗下门店,尝试打造多种新型店铺。

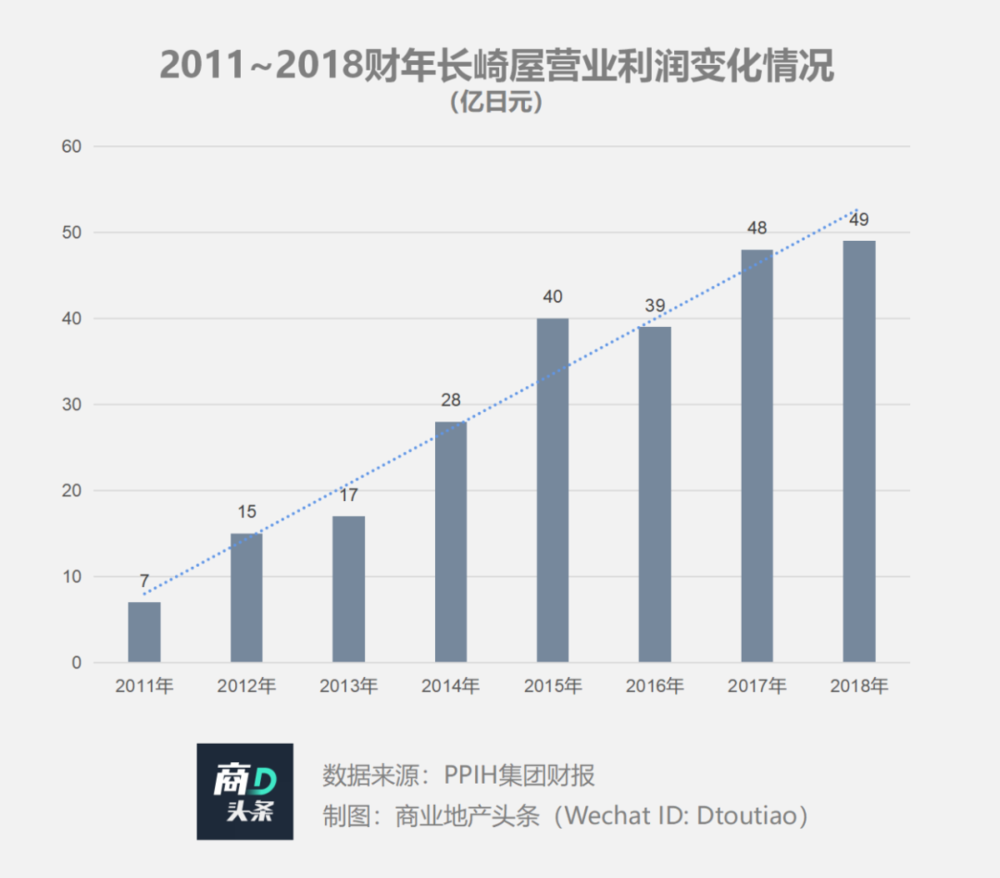

此套门店盘活之术,堂吉诃德2007年收购长崎屋时已有成功经验。彼时,长崎屋营业利润为-50亿日元。

自2008年起,堂吉诃德将长崎屋转换成“MEGA Don Quijote”业态的商超大店,扩大生鲜食品等品类,关闭无利可图的门店,并将压缩式摆放引入店中。截至2018年6月,长崎屋的营业利润达到49亿日元。

此番对全家便利店、UNY门店的改造实验,或多或少可看到当年长崎屋“变变变”的影子。

“堂吉诃德”式全家便利店

2018年6月,以东京都内3家门店作为试点,堂吉诃德与全家推联营便利店。试图通过门店实验,朝“日常生活商店”方向转变。

定价:保留堂吉诃德定价模式,以低价为卖点招揽顾客。

选品:门店4000~5000件商品中,超过一半由堂吉诃德供应,包括其自有品牌“情热价格”系列。

陈列:引进堂吉诃德特有的挤压式陈列方式,商品摆放高度接近天花板,但密度相较标准堂吉诃德门店有所放宽。

此外,联营便利店沿用堂吉诃德“店长负责制”,由门店根据当地的客户基础和竞争状况进行选品。

据日本《流通新闻》报道, 与实验之前相比,联营便利店日均销售额增长约30%,客户数量增长了约10%。其中,日用品销量增加超过3倍,糖果超过2倍。

但囿于一系列原因,目前堂吉诃德与全家便利店的联营实验,已于2020年2月结束。“而验证结果将用于两家公司往后商店开发和产品评估中,未来还将考虑合作,例如新的联合产品计划。”

UNY超市门店转型,销售额成倍增长

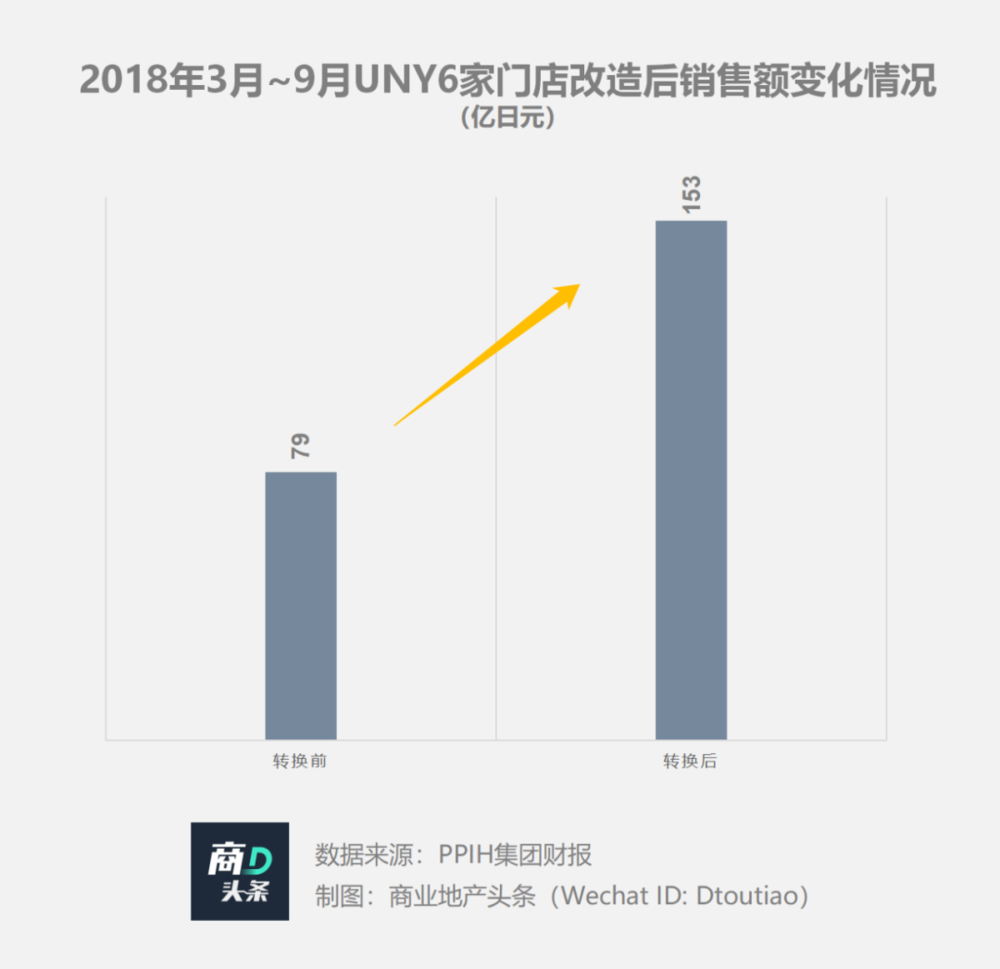

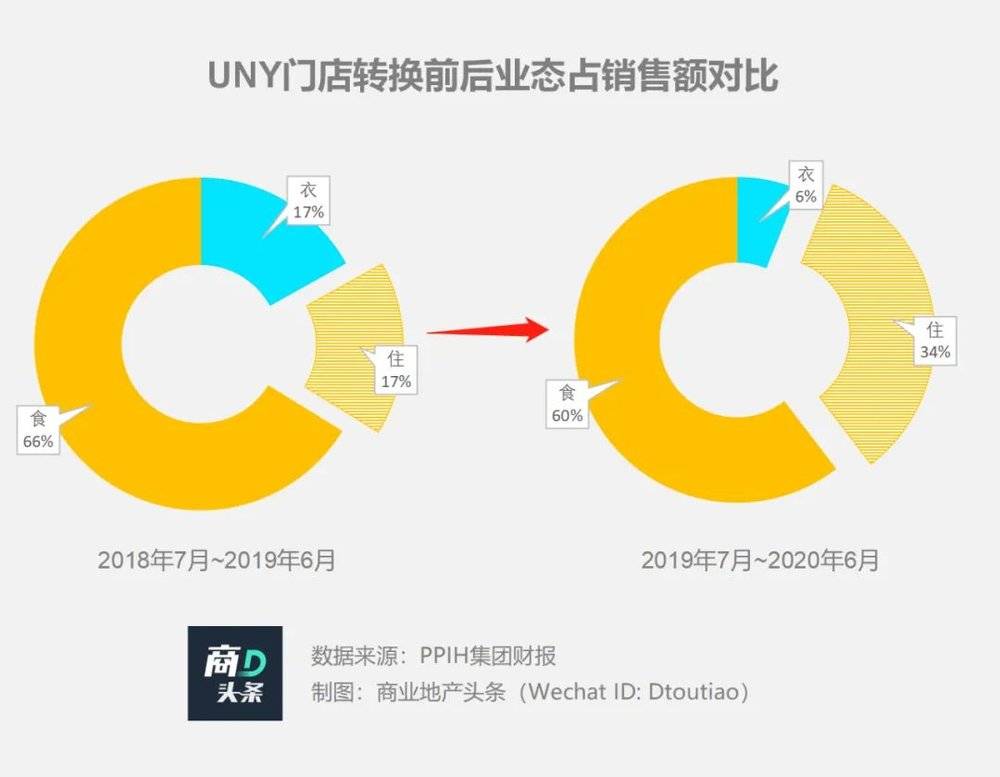

同在2018年,堂吉诃德将UNY旗下6家超市门店“APITA”、“PIAGO”改造成“MEGA 堂吉诃德UNY”业态,门店引入低价、压缩式摆放。

UNY出身全家系,擅长处理鲜食等食品品类,堂吉诃德则擅长杂货类。“MEGA 堂吉诃德UNY”门店中,食品和服饰销售占比下降,而日用品杂货占比增至16.7%,家电和化妆品占比也有所增加。

2018年3~9月,改造后的6家“MEGA 堂吉诃德UNY”销售额从79亿日元增长90%至153亿日元,单日客流量增长60%。

截止2020年6月,堂吉诃德共改造了41家UNY门店。2019年7月~2020年6月改造的25家门店,销售额同比增长140%,由332亿日元增至466亿日元。

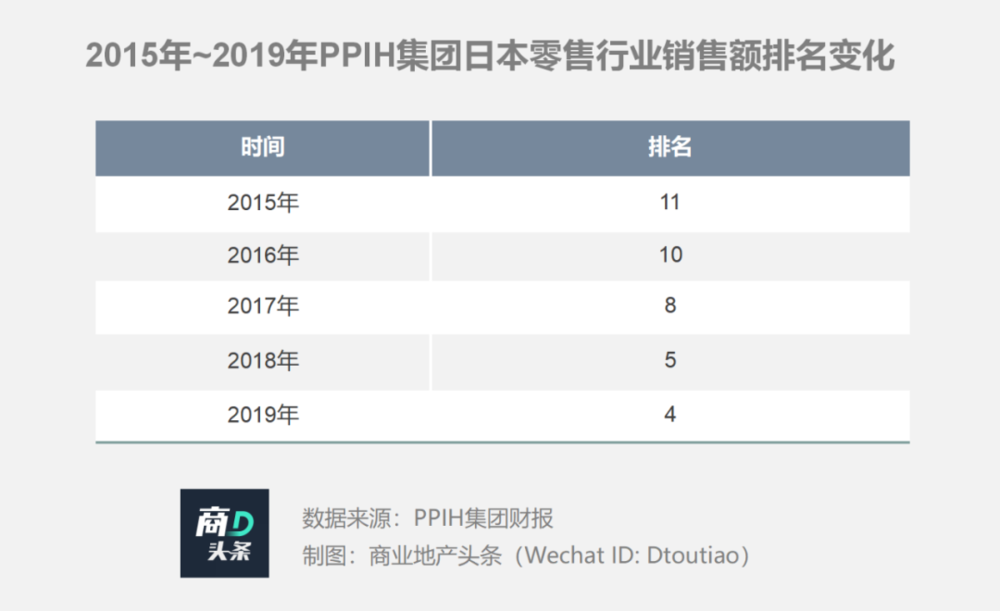

与全家的联手改造术,一定程度上推动了堂吉诃德国内销售额的大跨度增长。2018年6月~2020年6月,PPIH销售额从9415亿日元增长78.6%至1兆6819亿日元。2019年,PPIH集团成为仅次于永旺、seven&i、迅销之后的日本第四大零售集团。

日本地基稳稳妥妥,无疑是堂吉诃德“任性”出海的底气。可值得一提的是,在其最新的截止2024年的出海计划中,两个潜力颇大的海外市场——中国内地和韩国——并未出现。

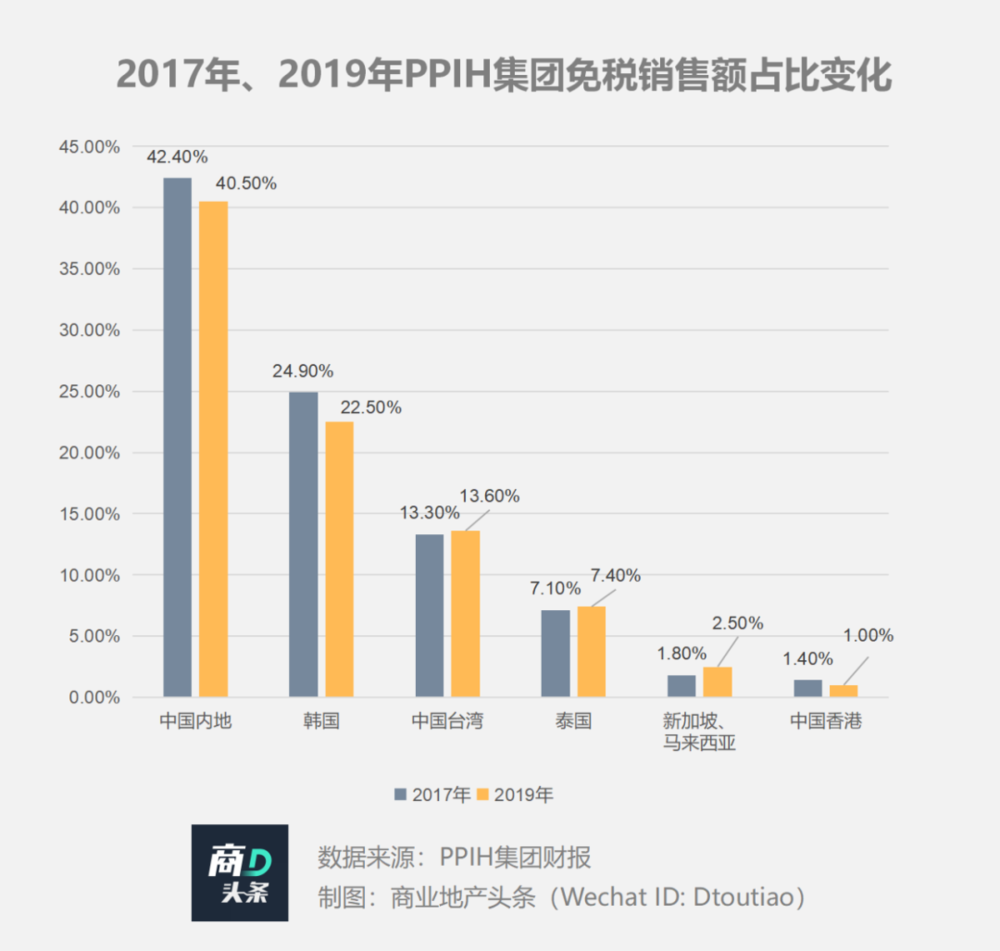

根据集团财报,免税业务是一大销售支柱。2017年财年(截止2017年6月)为例,PPIH集团免税销售额占总销售额的比例为6.2%,次年跃升至8.7%。

其中,42.4%来自中国内地,24.9%来自韩国,13.3%来自中国台湾,7.1%来自泰国,1.8%来自新加坡和马来西亚,1.4%来自中国香港。中国内地、韩国是访日游客的主要来源地。

重度依托免税渠道,而非杀入上述两地开店,堂吉诃德或考虑到以下几个难题:

供应链短板:因其选品独树一帜,需要一套独特的强供应链系统做支撑。但其在中国内地尚无供应链布局,要想搭建整套系统,尚需时日。

因中国内地供应链短板,而被诟病“性价比低”日本品牌案例不在少数。日杂天堂niko and...及日本药妆第一品牌Fancl,来到中国内地后,都给人“死贵”的印象。而MUJI自2014年起共降价11次也难挽人心。

渠道和运营难题:面对陌生的中国内地市场,渠道开拓和综合运营,也是一大难题。例如,NITORI在日本是“王者”(连续33年增长神话),在中国内地却只落得个“青铜”,被宜家碾压,存在感极弱。综合原因包括,门店选址欠佳、门店体验性差、营销曝光少等。

行业竞争激烈:The Green Party、九木杂物社、NOME、苏宁极物等本土新兴品牌,淘宝天猫等综合电商平台,都是消费者购买日杂家居的去处。日杂百货属性极强的堂吉诃德,想要从中抢食,难度不小。比如日本百元店王者大创,广州首店开张后,至今9年,在中国内地仍声量稀微。

依上述情境看,当下堂吉诃德不敢冒然闯进中国内地,有其选择的合理性。但随着香港棋局的逐步展开,堂吉诃德要想在亚洲市场实现业绩大跨步增长,必然需要敲开中国内地大门。

本文来自微信公众号:商业地产头条(ID:Dtoutiao),作者:张雪梅