本文来自微信公众号:商业地产头条(ID:Dtoutiao),作者:张雪梅、张文景,题图来自:视觉中国

曾经陪伴90后走过青春期的韩国美妆品牌伊蒂之屋,近日宣布关闭中国内地全部线下旗舰店。

舆论唏嘘中,伊蒂之屋行至今日窘境非无迹可寻。

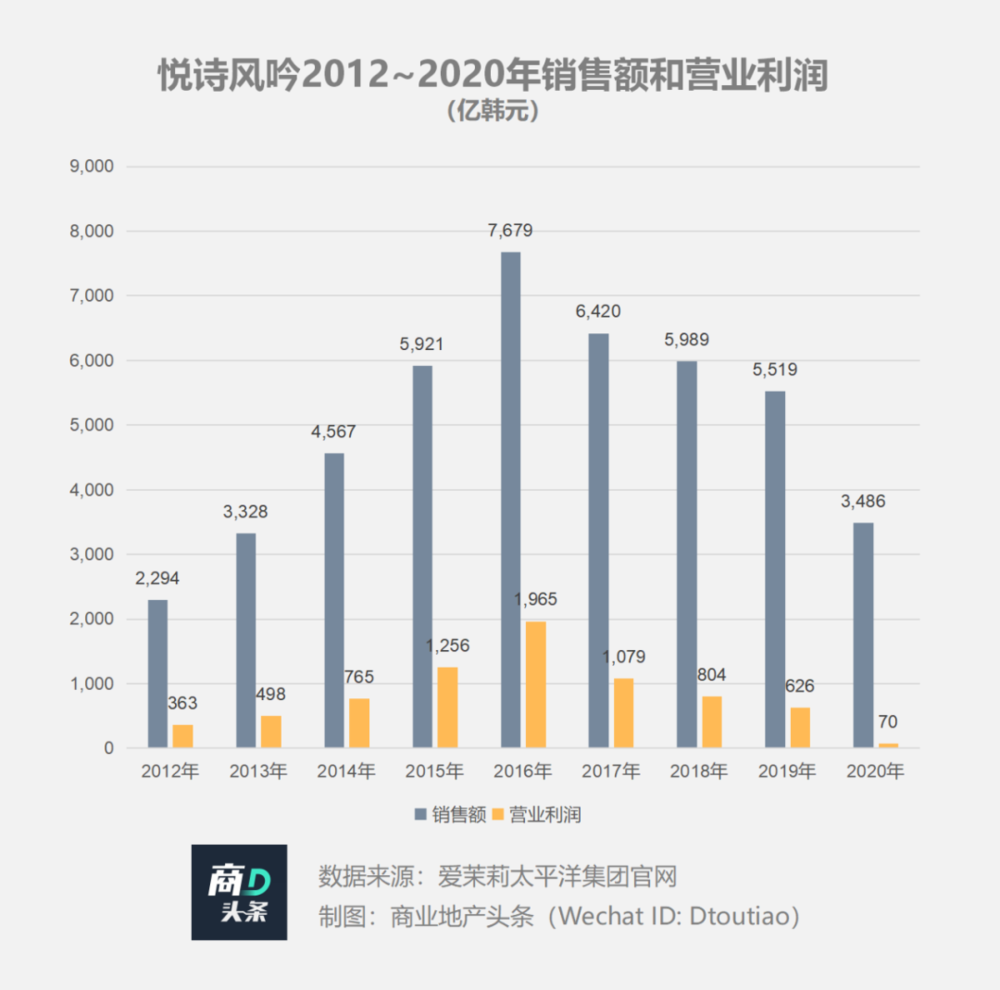

根据其母公司爱茉莉太平洋财报,伊蒂之屋的销售额和营业利润在2013年达到峰值后波浪式下降。而其中国内地的门店则从2019年起逐渐减少,至2020年7月或不足10家(据界面新闻消息)。

伊蒂之屋内地落幕,正是日韩、欧美大众美妆护肤品牌在中国失势的缩影。站在这一镜像反面的则是,日渐吃香的日韩美妆高端产品线,以及以完美日记为代表的中国本土新兴大众美妆品牌们。

一、伊蒂之屋败退,爱茉莉太平洋中国滑铁卢

韩妆在中国内地盛行,始于热播韩剧带来的“韩流狂潮”。

2013年,《继承者们》大爆,中国内地韩流骤起。这一年,韩妆品牌“爱丽小屋”以直营形式进入内地,更名“伊蒂之屋”。11月中国首店入驻上海吴江路四季坊。其韩系少女彩妆、包装甜美的特质,迅速形成消费口碑传播。

伊蒂之屋中国得势,销售和利润双双登顶,分别为3372亿韩元和261亿韩元。

此后三年,《来自星星的你》《太阳的后裔》等接连爆红,韩流越刮越猛。嗅到商机,伊蒂之屋广纳热剧男女主角为代言人,从早期的全智贤、宋慧乔、张根硕,到后期的李敏镐、朴信惠、郑秀晶、崔雪莉等。

拉来韩流圈半壁江山,伊蒂之屋在中国快速拓局,先渗透北上广深一线城市,再往下沉。

2014年8月,伊蒂之屋全球1号旗舰店落地上海南京东路,开业当天销售额近30万元,当月销售额近300万元。彼时任伊蒂之屋中国区总经理的高露颖表示:“同月,销售额过百万的门店达6家。”

次年,伊蒂之屋将触角伸向成都、南京和杭州等新一线城市。短短三年时间,先后在25个城市设立了品牌直营店,主要布局购物中心渠道,中国内地门店一度高达85家。

然而,华筵终散场。根据爱茉莉太平洋财报,伊蒂之屋的业绩在高歌猛进时期已有波动,进入2017年后急转直下,此后4年销售、利润持续下跌。

2019年,伊蒂之屋着手关闭重庆等新一线城市的门店,尝试优化资产,但颓势难挡。2020年疫情,成为压垮骆驼的最后一根稻草。

去年7月关闭广州首店——正佳广场店后,据界面彼时消息,伊蒂之屋中国内地线下门店或不足10家。至年底交出的的成绩单,其销售额仅剩1113亿韩元,不及顶峰时的1/3,利润连续三年为负,年均亏损超200亿韩元。

至此,伊蒂之屋已然成为爱茉莉太平洋最“拉胯”的品牌之一。不到10年,从极盛到衰落,伊蒂之屋中国内地之旅,隐患早已埋下。

二、伊蒂之屋、爱丽小屋,傻傻分不清楚

进入中国内地之前,伊蒂之屋名为“爱丽小屋”,靠一支眉笔火出圈,是中国粉丝代购的热门单品。

趁着火爆势头,中国化妆品代理商赴韩拿下其内地代理权,注册名“爱丽小屋”,在专营店渠道售卖。

来源/小红书

至2013年,爱丽小屋以直营单品牌店入华时,代理合约还未到期,被迫改名伊蒂之屋。因此,中国内地市场上,爱丽小屋是代理模式,伊蒂之屋才是官方直营。

混乱的“双线模式”,一方面让消费者对官方直营的伊蒂之屋缺乏信任感,另一方面在代理渠道失控后让伊蒂之屋陷入假货围城困境。博弈之间,营收和利润受损,中国市场节节败退。

三、难逃“萨德事件”影响,疫情最后一击

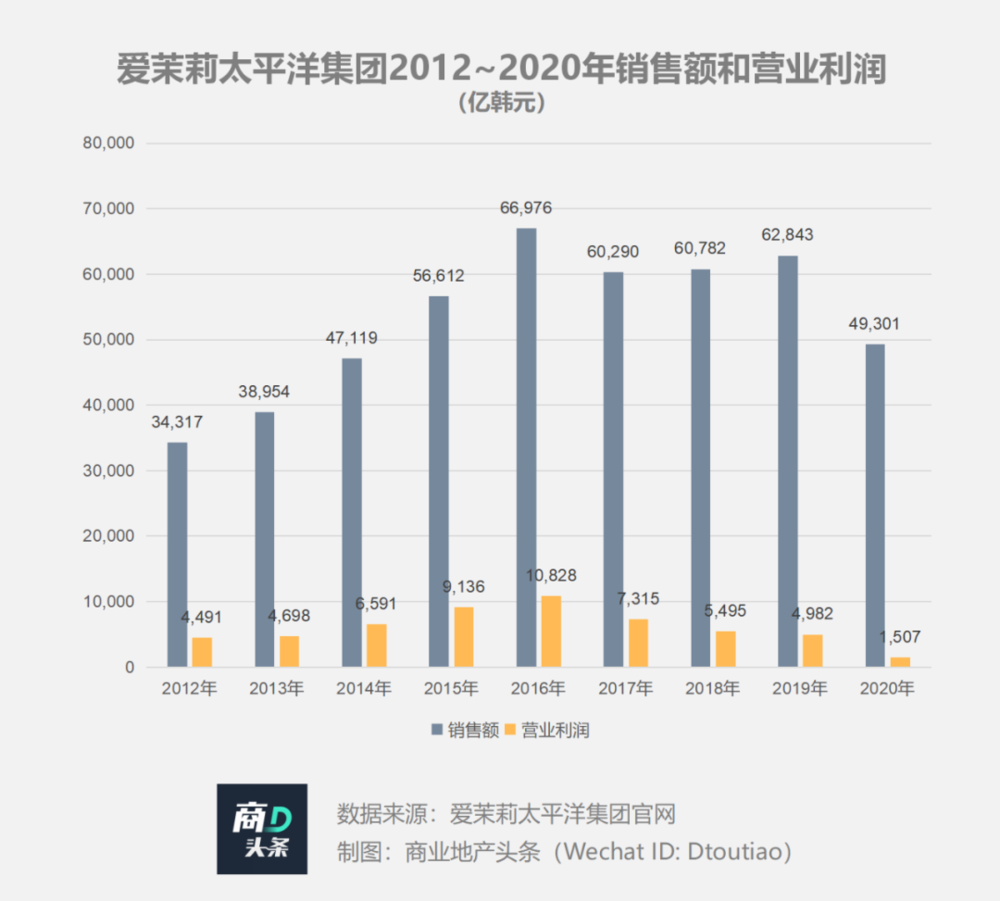

内耗之外,伊蒂之屋败退中国另一间接诱因是,母公司爱茉莉集团因“萨德”事件致经营滑坡。2017年起,该集团旗下主要化妆品子公司销售额及营业利润集体下滑。

以爱茉莉旗下大众护肤品牌悦诗风吟为例,2017年~2020年销售额和营业利润四连降,中国内地门店批量关闭——2019年关40家,2020年再关90家。目前,该品牌剩余门店多位于一线和新一线城市。

“萨德”阴影未散,2020年新冠疫情席卷全球。爱茉莉太平洋集团的销售额和营业利润分别为49301亿韩元(约合人民币283.79亿)、1507亿韩元(约合人民币8.67亿),同比锐减21.5%、69.8%;同期悦诗风吟对应数据为3486亿韩元(约合人民币20.07亿)和70亿韩元(约合人民币0.40亿),同比下降37%、89%。

母公司和姐妹品牌的失势,映衬着伊蒂之屋在中国内地的暗淡。现在,彻底闭关线下门店的它,以线上专营作为自己最后的倔强。

四、外资大众美妆中国退潮,高端线强势反扑

爱茉莉太平洋集团旗下伊蒂之屋和悦诗风吟的窘境,也是日韩、欧美大众美妆品牌们在中国的集体写照。

早在2006年,韩妆品牌菲诗小铺The Face Shop(以下简称菲诗小铺)和MISSHA谜尚就已入华。MISSHA谜尚是韩国第三大化妆品集团ABLE C&C株式会社旗下品牌,首创中国化妆品单品牌店的模式。

金秀贤和裴秀智代言的菲诗小铺,隶属于韩国第二大化妆品集团LG生活健康,亦以单品牌店形式拓店。凭借着既有品牌力和明星效应,截止2016年底,其在中国内地的店数超350家。

百花齐放的平价韩妆,在伊蒂之屋业绩大跳水的2017年,中国画风突变。当年,菲诗小铺开始关闭部分不盈利门店,并以“集合店”模式改造剩余门店,损失逾194亿韩元(约合人民币1.12亿)。

同年,在中国不顺的谜尚,销售额和营业利润分别为423亿韩元(约合2.43亿元)和3.73亿韩元(约合2140万元),同比下降18.1%和88.7%。

而LG生活健康则在2018年9月宣布菲诗小铺在华大撤退。10月21日,业界消息称,该品牌在中国内地约130个卖场被全部关闭。

为了自救,伊蒂之屋批量关店,悦诗风吟上线饿了么,菲诗小铺两次降价。但终未能阻挡韩妆凋零大势,自然乐园、思亲肤Skin Food、Too Cool For School等多个韩妆品牌退出中国内地线下渠道。

同样失势的是日本、欧美大众美妆品牌。2020年,资生堂旗下进入中国19年的大众护肤品牌泊美,宣布终止线下渠道销售。今年1月,资生堂出售旗下大众日化线,包括洗发水丝蓓绮、沐浴露可悠然等。

欧美平价彩妆露华浓,2013年曾因业绩惨淡退出中国,后在2019年以线上旗舰店的形式回归,2020年再度深陷破产危机。

日韩、欧美美妆及护肤品牌的大众产品线接连折翼,但高端线却仍然吃香。

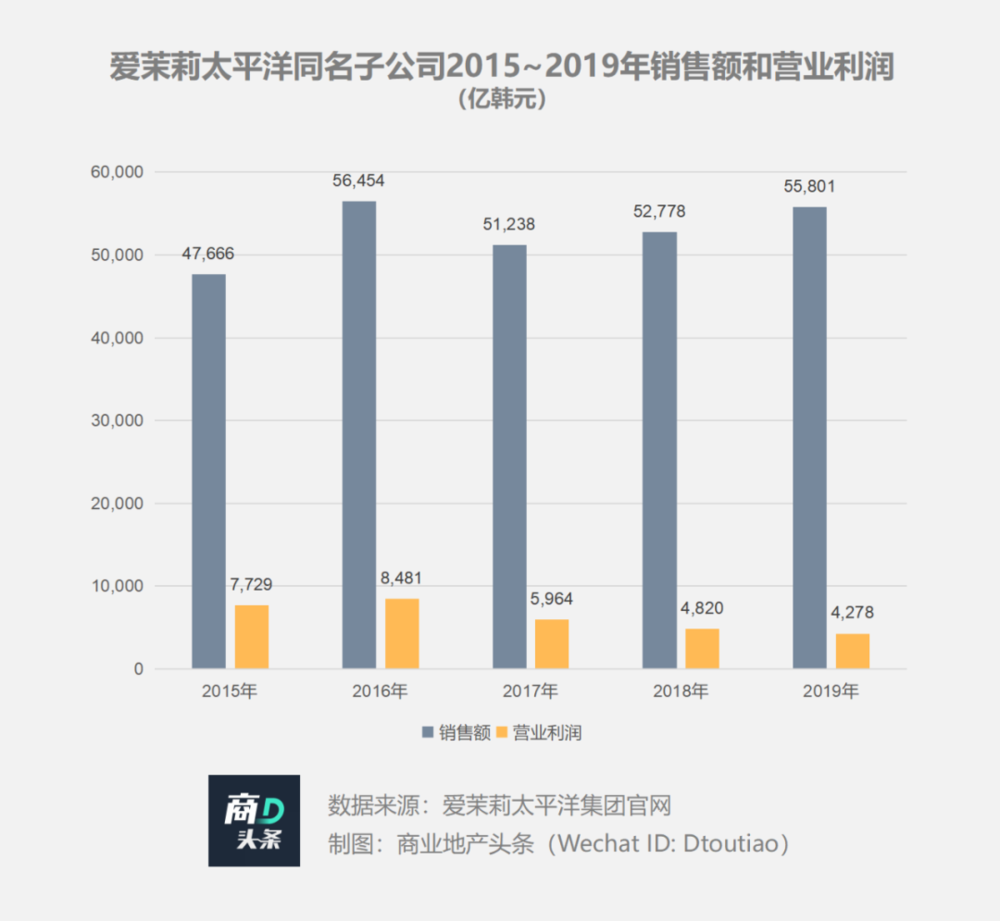

爱茉莉太平洋集团旗下管理高端产品线的同名子公司爱茉莉太平的业绩,在2017年短暂下滑后即回升,旗下雪花秀、Primera和AMOREPACIFIC等高端品牌中国步伐稳健,其中Primera中国首店去年落地上海。

此外,爱茉莉集团2020年Q3财报显示,其高端品牌矩阵在中国的线上销售额同比上年增长超80%。

而LG生活健康旗下的高端品牌,诸如后(Whoo)、苏秘37°( su:m37°)、欧蕙(O HUI),2018年在免税店渠道和中国内地市场增长显著,三大品牌销售额共2.6万亿韩元(约合币156.44亿元),同比增长6000亿韩元(约合36.10亿元)。

日本资生堂和宝丽奥蜜思(日本第四大化妆品集团)也纷纷在华加码高端产品线。

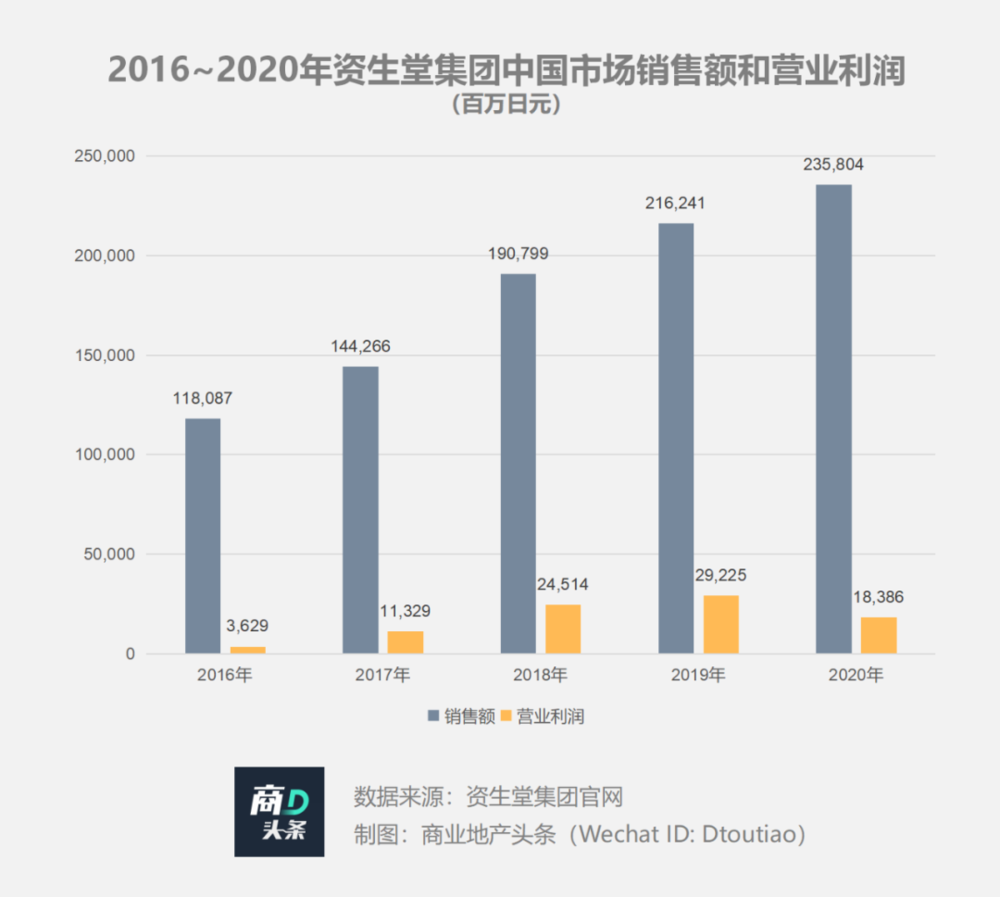

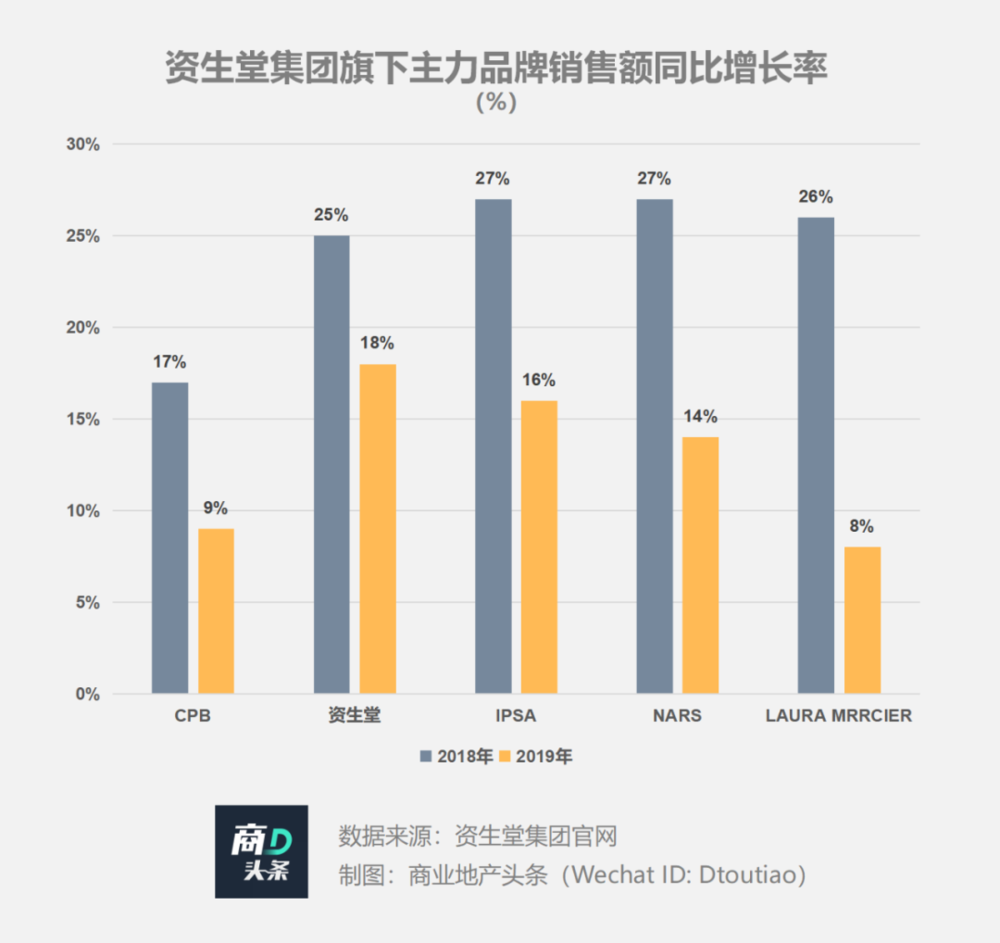

据2020年财报,销售额占比约25.6%的中国,是日本资生堂的唯一“增量”市场,同比增长9%,主要依靠旗下高端品牌CPB、SHISEIDO、IPSA中国大卖。

宝丽奥蜜思控股(POLA ORBIS HOLDINGS)则计划在中国增开高端护肤品牌POLA的免税柜台,预计2023年底增加至50家,是目前的1.7倍。

当然,疫情之下,欧美高端彩妆和护肤品牌也活得滋润。截止2020年3月,欧莱雅集团旗下已有9个品牌跻身“十亿俱乐部”,阿玛尼、兰蔻、圣罗兰、科颜氏等高端品牌均榜上有名。

国外平价美妆护肤品牌不受待见,高端线却很抢手。这背后有时代之变,亦叠加着中国美妆市场渠道、中国消费者理念之变等多重因素。

五、高端美妆中国吃香,背后到底什么变了

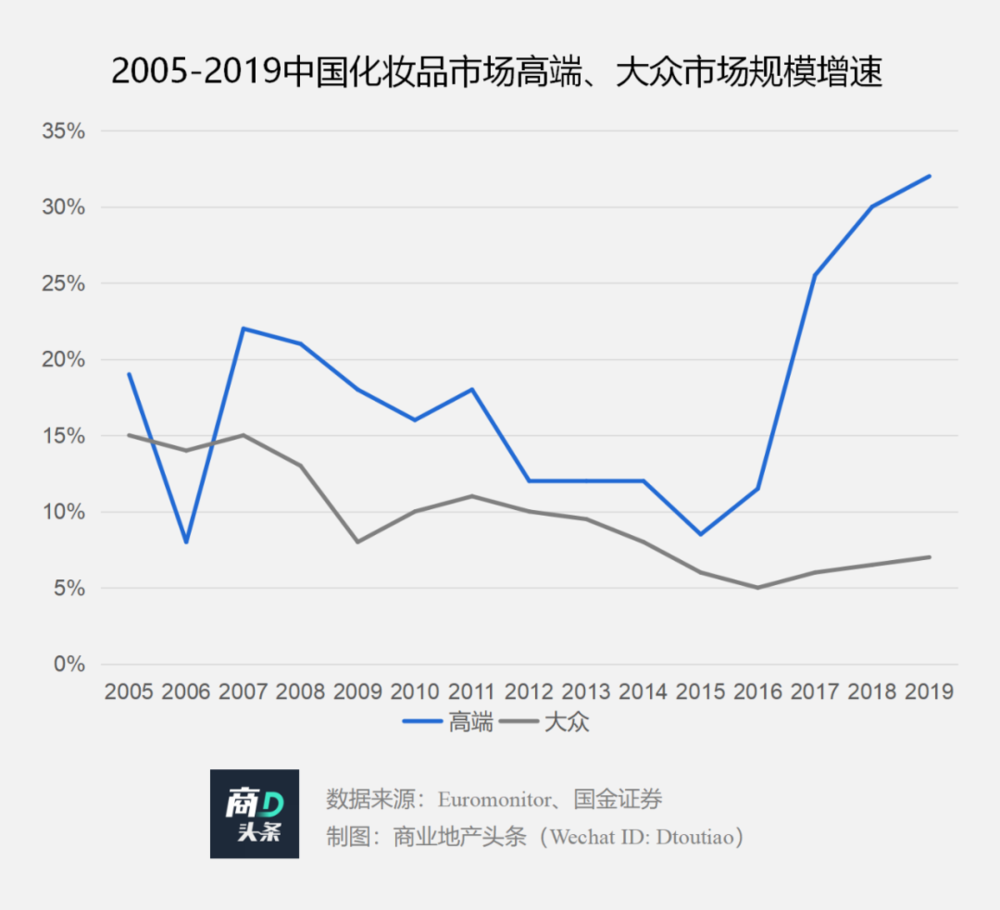

消费升级背景下,化妆品行业高端化趋势明显。据Euromonitor数据显示,高端产品占比由2006年的16.18%提升至2019年的35.40%。

从增速看,中国高端化妆品市场2006年~2016年规模年均复合增长14.81%,到了2017年~2019年跃升至28.25%。而大众化妆品市场近十年增速普遍在10%以下。

高端与大众美妆中国规模增速的反差,映射的另一趋势之变是:外资品牌大撤退的平价市场,正被越来越多本土新兴美妆品牌所占领,而前者则战略性转向高门槛的高端线。

化妆品大众市场,产品研发门槛相对较低,消费者价格敏感度高,成功关键在于营销和渠道。而这一点,正是国产品牌本土作战优势,再叠加对国内消费者深刻的洞察力,市占率逐渐超越外资大众品牌。

另一方面,随着社交媒体的兴起,化妆品流量入口逐步从电视、户外广告等转向微博、微信、小红书等。平台早期的流量成本、营销门槛相对较低,为新锐品牌的发展提供契机。如微信平台孵化了HFP、小红书孵化了完美日记,淘宝直播孵化了花西子。

但靠流量红利快速崛起的本土大众品牌,普遍缺少高端核心产品和技术的支持,它们望而却步的稀缺配方、高投入的研发门槛,正是日韩欧美老牌化妆品集团的优势。

在化妆品的高端市场,消费者价格敏感度较低,更关注产品功能性。此类高端品牌的成功因素排序中,产品研发核心技术、品牌溢价先发优势超过营销和渠道,且能抵御风险持续穿越周期。

而在这些国际大牌身上,本土新兴大众品牌们也终于明白,仅靠营销和渠道走不长远,强大的新品研发能力是根本,而未来可行的参考方向分两类:

学步欧美品牌,当企业初具规模后,通过外延式并购快速获得研发能力,形成多元化产品矩阵。

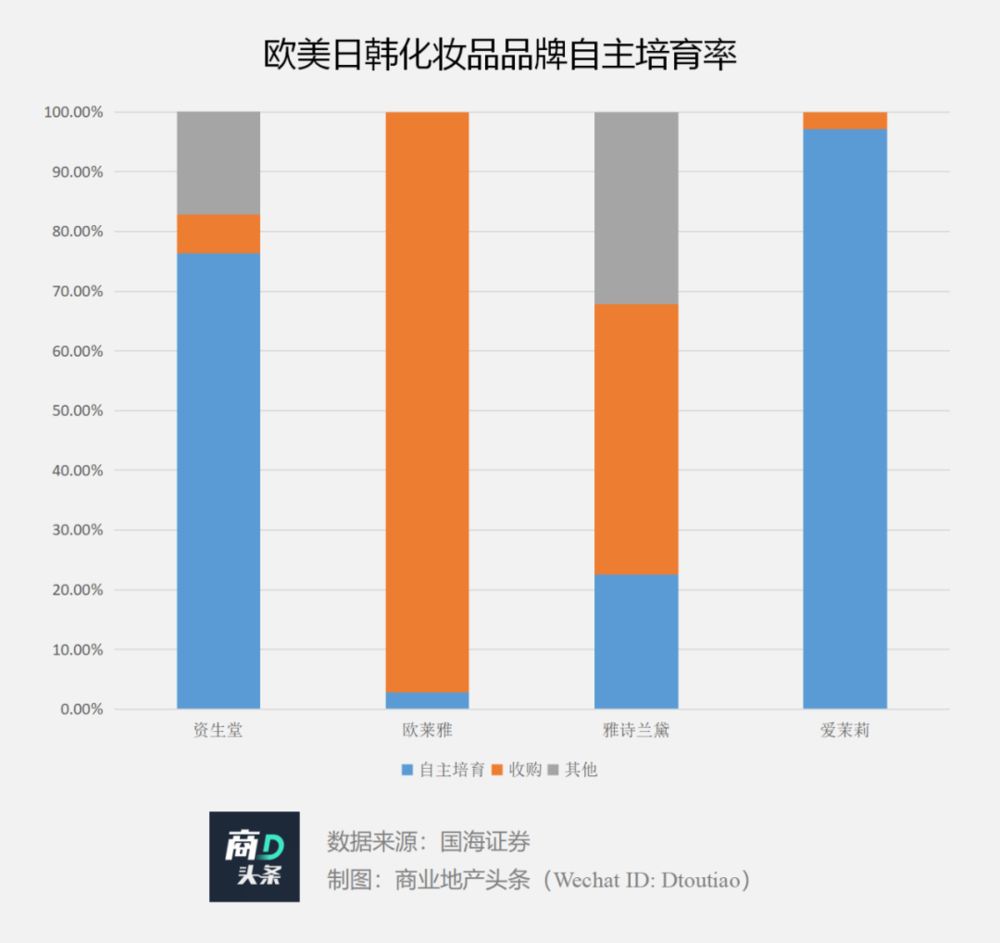

欧莱雅堪称典范,旗下现有品牌除巴黎欧莱雅外,均为收购品牌,品牌自主培育率不足3%。另一国际化妆品巨头雅诗兰黛也仅有7大高端品牌为自主培育品牌,旗下剩余24个品牌中有14个品牌通过收购获得,10个品牌通过代理获得,品牌自主培育率仅为 22.6%。

拜师日韩品牌,自主打造强研发、丰富品牌组合的全链条能力。

资生堂40多个品牌中,30+个为自主研发。爱茉莉旗下34个品牌中,仅1个香水品牌是通过并购后改进推出的,其余33个品牌均为自主培育,品牌自主培育率高达97.06%。

上述两条路径,无论中国本土新兴化妆品牌选择哪一条,都要扎实修炼三项内功:

基于消费者洞察的优势,提升明星产品研发能力;

持续提升品牌力,获得定价权,拔高利润率;

修炼组织管理能力,有效组合品牌和产品矩阵,最终决定品牌的兴衰。

回看过往近十年,外资化妆品中国之进退,背后是一次次的行业洗牌之浪潮。它们退出的大众之地,恰是本土品牌的崛起之地;而它们加码的高端之境,则成了完美日记们下一个进阶之场。

毕竟,新一代年轻消费者理性至上,不盲目崇拜大牌。“谁好用,就用谁”,成了一种时代选择的新准则,无关乎“你是谁”。

本文来自微信公众号:商业地产头条(ID:Dtoutiao),作者:张雪梅、张文景