本文来自微信公众号:表外表里(ID:excel~ers),作者:王睿、郭丹纯,编辑 :付晓玲,数据支持:洞见数据研究院,题图来自:视觉中国

2020年Q4,微博业绩出现质的变化:营收增速结束连续6个季度的负值,首次恢复正增长。

广告业务增长超预期,让市场眼前一亮,股价一改此前下跌趋势,高开上涨。

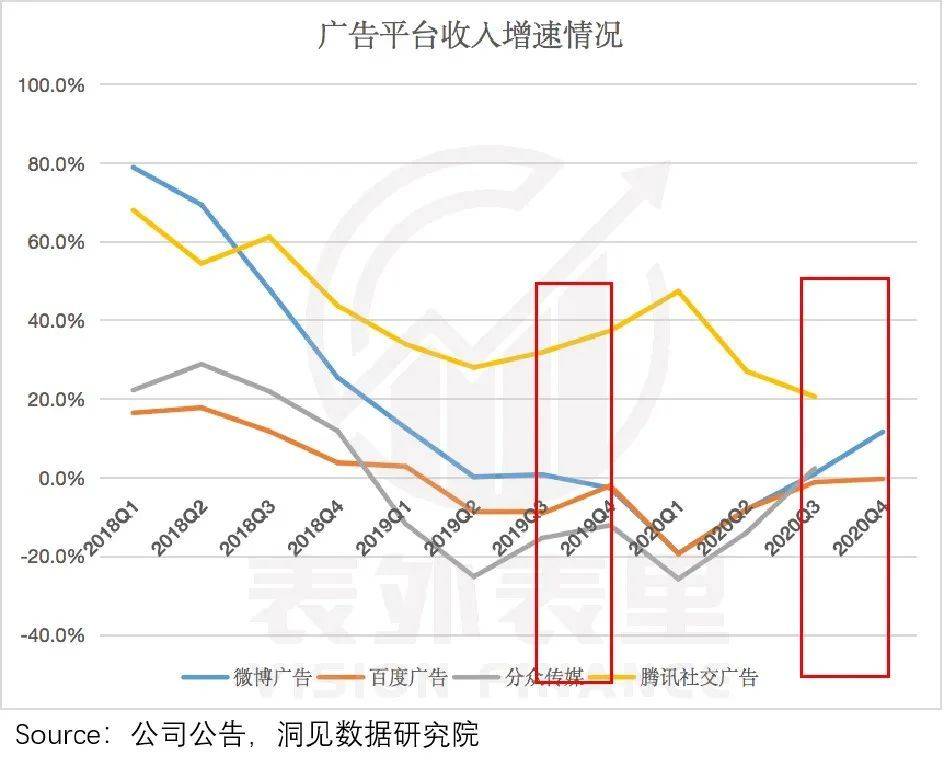

不过,关注广告行业近来的趋势会发现,微博营收此次重回正增长,沾了行业景气度恢复的光。

2020年三季度以来,随着宏观经济的恢复,广告行业需求释放,各企业的业绩集体改善,相继出现业绩反弹。

这一幕也曾在2019年下半年上演,但那时(如上图),在分众、腾讯、百度的广告收入增速整体拐头向上的背景下,微博2019Q4的营收增速反而出现下降。

同样的大锅饭机会,为什么2019年没吃上,2020年却吃上了?

我们与市场一样疑惑。

本文将通过解读最近一个季度的业务表现,分析微博营收增速拐头的核心逻辑。

KA客户结构优化,拉动业绩提升

微博目前最被人吐槽的地方,可能在于广告太多了。据表外表里亲测,打开微博刷15秒,至少要和3条广告相遇:一条开屏展示(品牌广告),两条信息流广告。

然而这些让用户深受干扰的广告,也是微博的核心收入来源。

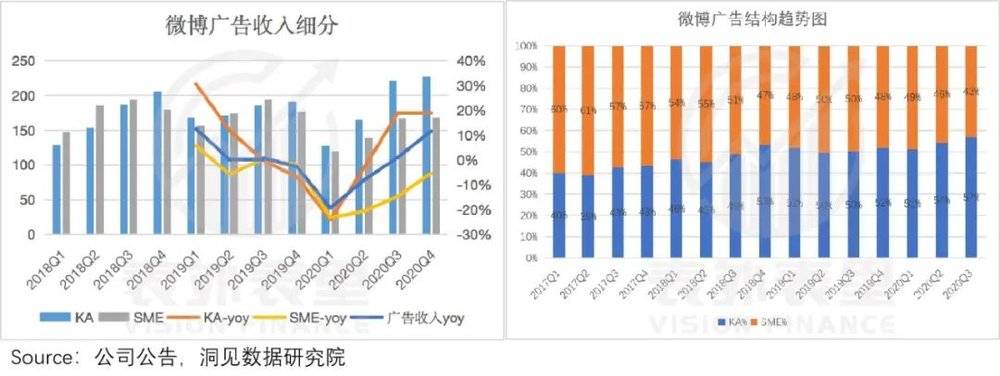

从广告收入细分来看,2020年Q4微博收入受KA大客户(品牌广告为主)收入的提拉效果明显。与此同时,微博也在有意提升KA客户的规模占比:2020年Q4占比将近六成。

不过,过度依赖大客户,对微博来说似乎不像是一个好选择。

2019年下半年,广告业普遍从上半年经济低迷的阴霾中走出,微博业绩却与行业景气度提升背道而驰,原因在于大客户收入增速2019年Q4出现负增长——因娱乐行业受监管而难以提振。

这里暴露的是微博大客户行业结构的弹性问题。

众所周知,近几年影视宣发预算已成为微博的重要收入来源。

据相关影视从事人员采访透露:微博营销在影视行业互联网宣传费用中占比极高,微博的话题次数、热搜次数可以说是必备的采购项目。

而界面新闻曾披露称:头部影视行业作品在微博上的投入至少200万,视频网站的微博投放预算则以千万元计。

周期短,回报高的娱乐宣发收入,固然能让微博很快赚得盆满钵满,但同时风险也很大。

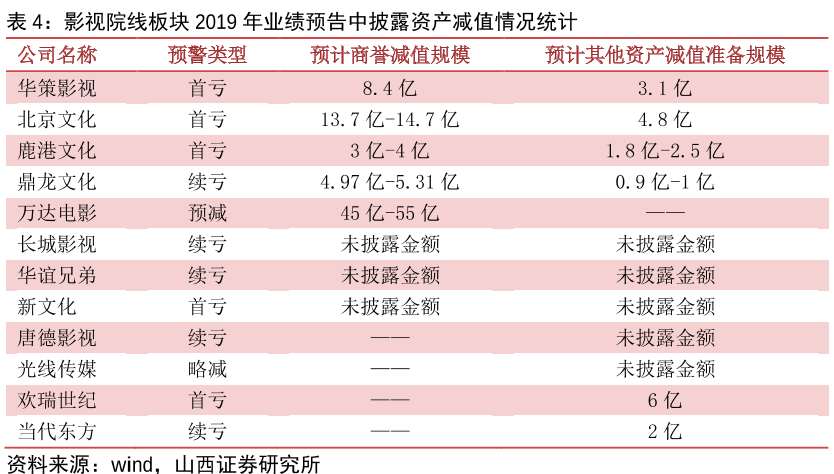

2018年范冰冰“阴阳合同”偷税事件,引发税务自查自纠和限薪令等监管风波,延续到2019年,全国共有 2996 家各类型影视公司吊销、注销,行业整体面临大清洗。

不可抗力之下,微博广告收入首当其冲受到影响。

根据微博2019年Q4电话会议:快消品和奢侈品牌类别的持续强劲增长,被娱乐行业的因监管下行而收入带来的压力所抵消。

当然,过度依赖大客户风险不是只有微博存在,而是广告行业的一个痼疾。

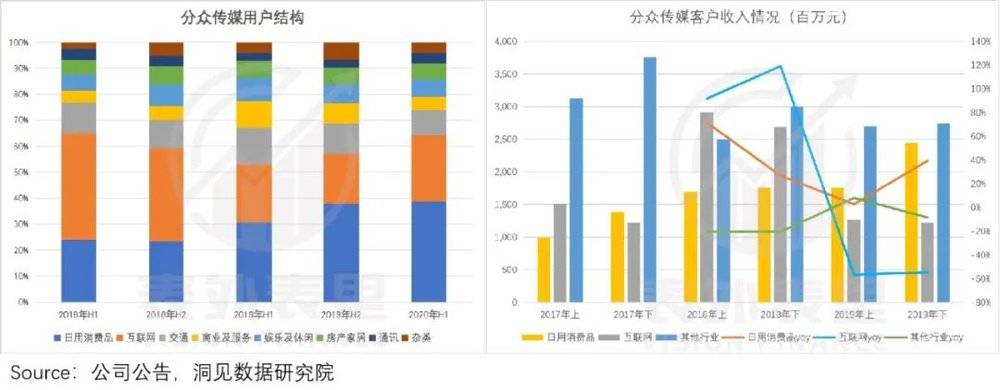

2018年,分众传媒的最大客户资源为互联网公司。

然而根据分众传媒财报:2019年经济波动和政策影响下,互联网行业大幅缩减广告支出,导致公司营业收入下滑。

之后,分众传媒优化客户结构,2019年H1~H2提升刚需特性的日用消费品客户占比,同时降低易受经济波动影响的互联网企业客户。

微博KA客户结构也有类似的操作。

根据2020年Q3电话会议:Q3快速消费品类别客户数量与交易额皆显著提升,当期大客户收入同比已实现12%的增长。

在KA大客户由于结构性收入弹性优化,收入增速提升明显的同时。微博的SME中小客户(信息流广告为主)的收入增速幅度虽在收窄,但仍为负值,拖累整体收入增长。

而中小客户收入的窘境主要来自两方面:1. 同样的客户行业结构问题,2. 行业竞争加剧。

微博信息流广告多是O2O等线下客户群体,婚纱摄影、植发、整牙,治痘,微博像互联网上的“电线杆”一样,贴了满满当当的广告。

电线杆上贴广告有个特点,一场清除整治“小广告”政策行动下来,广告消失的无影无踪。

同样的道理,微博的中小客户广告也容易受到宏观事件的影响。

据微博2018年Q4电话会议:在宏观不确定性的情况下,我们也从O2O客户那里获得了广告相对减少的机会,因为O2O客户在不确定下变动较大。

据2020年Q3财报:之前公司主要侧重于服务O2O、电子商务或金融行业,但受卫生事件的影响,来自O2O行业的广告收入出现严重下降。

对此,微博在2020年借助疫情对线上行业的催化,调整中小客户行业机构——提升游戏和在线教育广告的比重——但“任重道路”。

据2020年Q4电话会议:尚不确定游戏广告能否继续保持高增速,以及一些O2O行业客户在2021年仍可能面临行业的激烈竞争。

与微博的信息流广告业务不振相反,整个信息流广告市场却一片繁荣。

百度、今日头条等内容平台信息流业务的丰富,抖音、快手等短视频平台的崛起,让广告行业库存供给急剧增加,广告主有了更多的选择。

竞争压力剧增下,微博的信息流广告业务是有着和KA大客户(品牌广告)业务一样的弹性空间,还是可能会继续拖累整体业绩?

接下来一部分,我们将通过拆解信息流广告影响因子:收入=MAU*ARPU,进行具体分析。

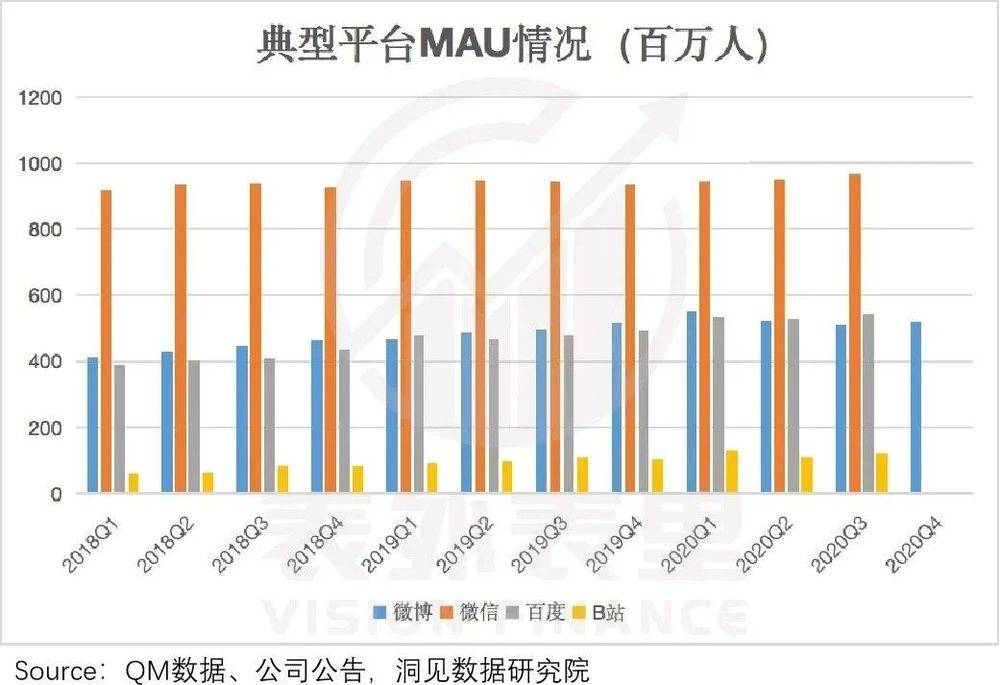

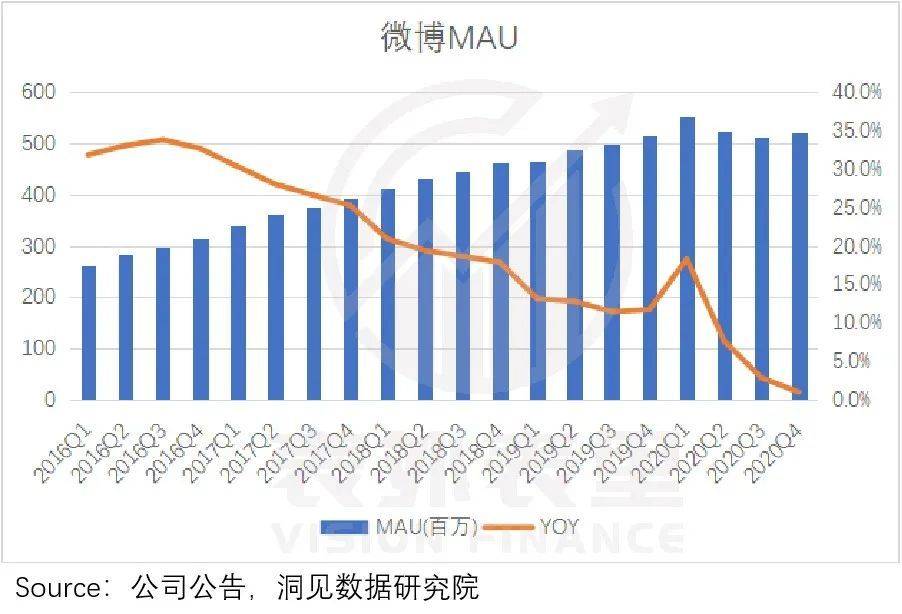

但我们注意到,其MAU增速在2017年Q4之后持续下降(2020年Q1受益疫情,有所反弹),至2020年Q4,MAU增速已不足1%。

用户规模增长几近停滞,信息流广告收入的弹性想靠此拉动显然不太现实。

微博将目光放在提升ARPU值(单用户创造收入)提升上。

据2020年Q4电话会议:“在用户方面,相比MAU,我们更关注的是用户在微博上消费内容的频次指标,在数据上,我们比较关注日活以及用户在微博上停留的时间以及消费的频次”。

提升ARPU有两种方法,一种是让用户看更多的广告,另一种是提升广告的价格。

如何让用户看到更多的广告?

现在打开任意的信息流类平台,只要你看的内容够多,涉猎面够广,你会和各种类型的广告不期而遇。

深谙这一点,各平台一边争夺用户留在自家平台的时长,让更多的内容被看到;一边在内容中加入更多广告。

但如果用户时长是一个增量市场,各平台打的再激烈,大家也都有得“吃”。

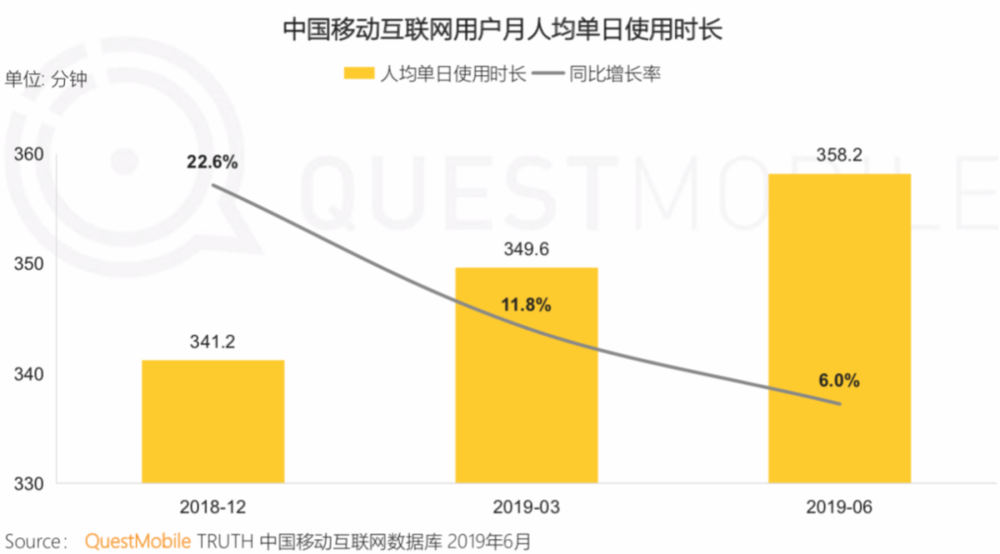

可事实上,中国移动互联网用户人均单日使用时长增速在快速放缓:从2018年12月的22.6%降至2019年6月的6%。

平均到每一天,玩手机的时间变得有限,用户只能在不同平台间做出取舍。

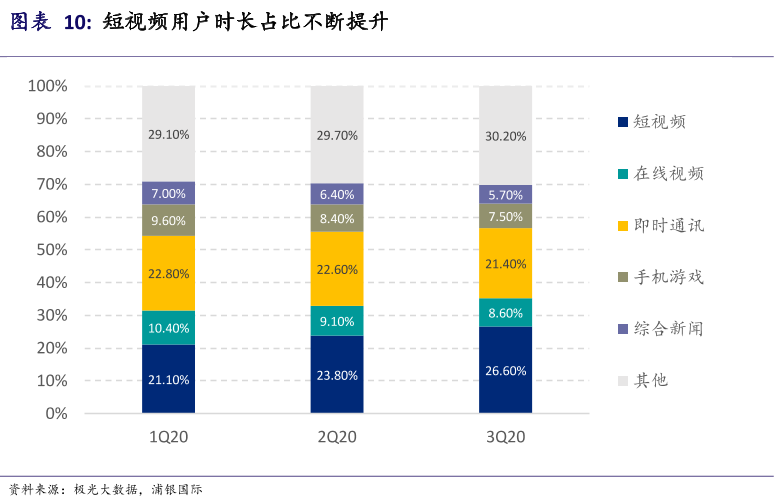

从趋势看,用户取舍的偏好更倾向于短视频内容。

2020Q1~Q3,短视频用户时长占比从21.1%提升26.6%,相比之下,即时通讯、手游、新闻等内容平台的用户时长都出现不同程度的下降。

微博的用户时长自然也受到了冲击。

如下图所示,2018年之后,和抖音短视频app用户使用时长的持续上升相反,微博的用户时长出现高点回落降低趋势。

意识到短视频赛道的威胁,微博试图通过视频号,重新赢回用户时长。

根据2020年Q4电话会议:通过视频号,让我们平台的头部用户增加视频的发布量,让用户在信息流可以消费到更多视频内容,提升通过视频留存他们的能力。

但内容建设向来是一个长期过程,且在百度、今日头条、微信等内容平台都推出短视频内容的背景下,微博视频号的前路发展莫测。

与此相比,在现有的内容中加入更多广告——即提高广告加载率,显得见效更快。

目前,微博已经在通过提高加载率,维持广告库存。最直接的表现是:如果以前用户看50条微博有6条广告,那么现在可能30条微博里,就有6条广告。

然而这种强广告曝光容易“物极必反”。

按照微博热点流中,30条微博大概有5~6条广告的频次,其加载率大概在20%~25%。这个比率数据,是DAU水平与其接近的抖音的一倍,快手的五倍以上。

另外,25%也被市场认为是社交媒体加载率的天花板。如果微博继续提高加载率,那么微博里面就变成“微广告”。

广告投放讲究平台、用户、广告主三方的平衡,一旦加载率超过平台上限,用户体验变差,已经有很多用户吐槽,现在看微博是在广告里找内容。

用户利益不好“动”,只能在广告本身找增长点——提价。

算法不精,提价底气不足

本部分开头提到过,微博信息流广告是按转发、点赞、关注、收藏等互动效果进行收费。

这种计价方式是典型的社交平台CPE计价模型,比仅按点击次数收费的CPC计价方式实现的难度更大。

毕竟要做到转发、点赞的程度,必然是用户对内容有所共鸣,可是谁会对一大堆广告产生共鸣呢?

因此,微博比起以点击模型为主的平台,在转化率上相对劣势。

根据2020年Q4电话会议:微博相比于这些平台(以点击模型收费平台)而言,虽然在首次点击率上是有一些弱势的,但是我们在后续转化值上还是占优势的。

但大多投微博信息流广告的中小广告主,预算有限,希望的是广告能见效快,转化好。

这个问题并非不能解决,将广告精准推送给有需要的用户就行——也就是用户画像能力要准确。

那么,微博的用户画像水平到底抗不抗打呢?

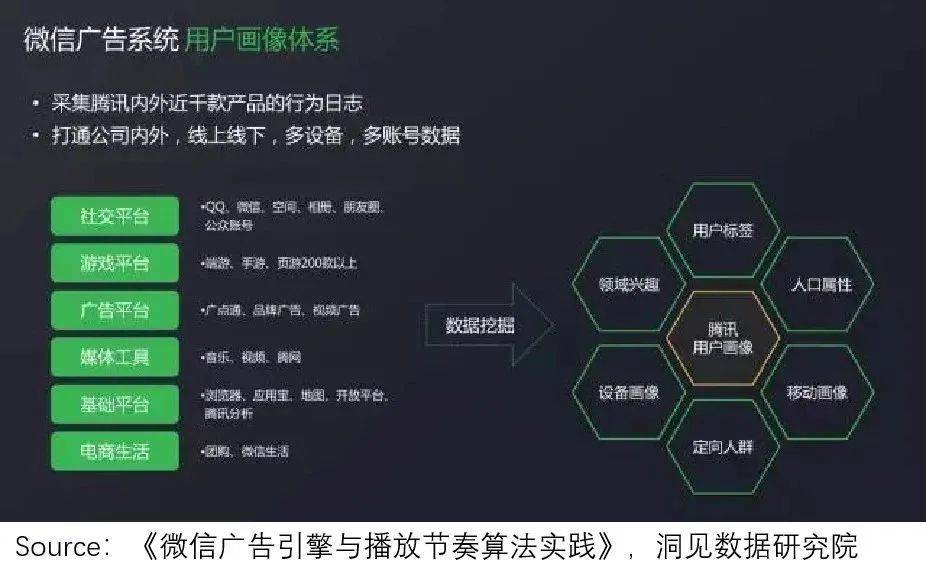

各平台要实现用户画像,背后都有一套算法机制在运作。算法技术要精准,一方面需要丰富的用户行为数据做分析,一方面需要研发投入支撑分析。

而这两方面似乎都是微博头疼的地方。

比起腾讯覆盖了社交平台、游戏平台、电商平台等丰富行为日志,以及百度搜索引擎带来的海量搜索数据。微博仅基于提取用户互动微博文本中的核心词,对用户进行标签分类,数据丰富度明显不足。

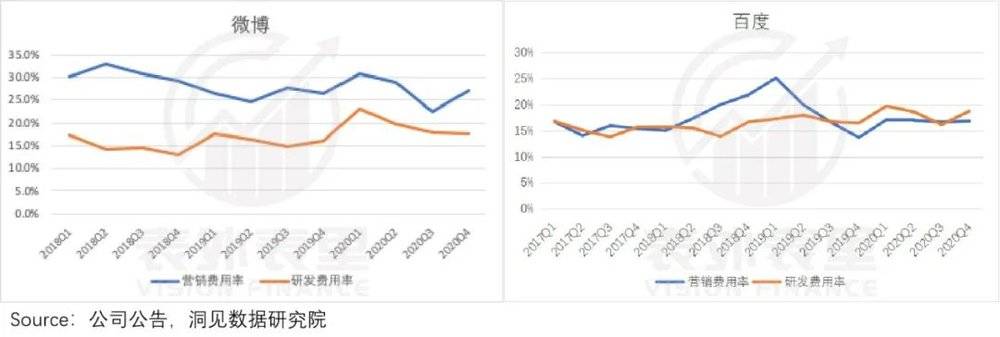

同时,相比研发,微博显然更擅长营销。如下图,微博长期以来的营销费用率,都远高于研发费用率。

也是以广告收入为主的百度,则是研发和营销并重。

或许是“20岁小伙屡被推荐植发广告”笑话闹多了,屡被诟病,微博似乎开始重视研发了。

据2020年Q4电话会议:为了提高我们一些关键部门的竞争力,比如广告部门,还有研发部门,我们增加了工作人员的数量,并且也提高了工作人员的薪资。

但对这种“重投入”的领域,想拉动微博的广告效果提升,仍然是需要一个长期的过程。

发展为大流量体的微博,MAU增长已然乏力,在ARPU值提升上的马力也差不多开到了最大。如若之后,在影响因子弹性上没有更大的突破,那么这一季度之后的增长是否能持续,恐怕要打上一个问号。

小结

2020年Q4,受益于KA客户行业结构调整的业绩拉升,微博的营收增速实现六个季度后的再次转正。

然而中小客户(信息流广告)可能拖累整体业绩的情况,在本季度似乎并没有得到实质改善。MAU增长乏力、加载率见顶矛盾,在这一季度表现更加突出;而上线短视频争夺用户时长、增加算法投入等意在增长的举措,却短期内很难有回报。

这让微博该季度之后的增长前景,显得不太明朗。

本文来自微信公众号:表外表里(ID:excel~ers),作者:王睿、郭丹纯,编辑 :付晓玲,数据支持:洞见数据研究院