本文来自微信公众号:表外表里(ID:excel-ers),原标题《京东正“破圈”》,作者:陈陪,周霄(高级研究员),编辑:付晓玲,题图来自:视觉中国

2020Q4,京东总营收达2243.28亿元,同比增长31.4%,较上季度的29.2%有所上升,规模化属性进一步凸显。

但我们注意到,京东本季度的毛利率却只有13.88%,为近十个季度的最低值。

收入增加,毛利却下降,难道是京东的盈利能力不行了吗?

市场敏锐地扑捉到了这一点,今天开盘后,京东股价(港股)下跌4.88%(截至中午收盘)。

一般来说,投资市场的反应,体现的是企业的预期价值空间。而京东2020Q4的价值逻辑是否出现了问题呢?接下来,我们从供给端和需求端进行详细分析。

供给端:延续品类调整,“砸钱”不止

众所周知,京东的基本盘是客单价较高的电子3C品类,其一直以来也是京东收入的大头。

但2020年以来,京东的收入结构却在发生着一些明显的变化。

就2020Q4的收入结构来说,日用百货产品对营收的贡献比,提升到34%;服务收入贡献也有一定的提高,达到14.3%,创历史新高。

与之相对的是,3C电子产品的收入比重降到了51.6%,是2018Q1以来12个季度的最低值。

收入数据的变动表明,京东的营收逻辑仍然延续从“赚辛苦钱”的3C品类,向溢价空间更高的日用百货以及收取“摊位费”的服务收入转移,和Q1、Q2的核心逻辑保持一致。

我们梳理财报发现,该季度数据变动的直接原因,在于下沉渠道京喜的持续发力(包括商超品类的扩充),以及高端奢侈品牌的规模化入驻。

数据显示,2020年,无论是单季度还是全年来说,京东投资现金流相比2019、2018年都有明显增长。

持续的现金投资,即用于对其他品类的扩充。

目前,京东在商超品类上的投资,已收获一定的增长。

据2020Q3电话会议:我们看到的是核心的大商超的品类,整个销售额的提升和市占率的提升是确实是在持续增长,另外由于整个大商超线上化率的,并不像电子产品一样高,意味着我们还有更大的空间。

收效明显的,还有社区团购业务。

从数据上看,2020年春节期间京东生鲜销售快速增长,速冻食品同比增速达到790%,增长最次的水果品类也达到300%。2020H1,京东到家的门店数达到745家。

而我们注意到,京东对下沉渠道的投资还在继续。

去年双十一之后,通过上线京东优选,收购生鲜平台美菜网,合资成立七鲜品牌,投资兴盛优选,与中国地利合作等,建立了相对稳健的生鲜供应链体系。

2020Q4,管理层在电话会议上,再次强调对新业务、新品类的再投资力度会加大:我们已经预留了足够的预算来启动和发展业务,因为我们需要在许多领域进行投资,我们将持续评估投资回报率,并根据市场情况进行调整。

除了通过具体业务投资,对生鲜和大商超品类的有意扩充,京东也在从组织结构调整上,对商超和团购市场进行深度整合。

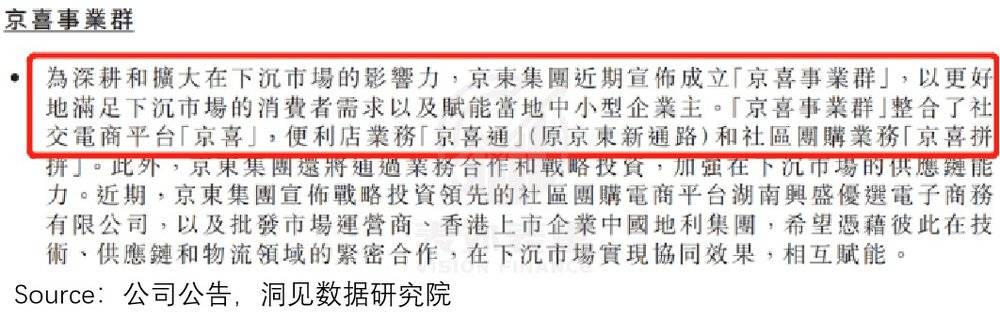

2020年底,京东对京喜事业部进行调整,将事业部升级为京喜事业群。

此后,原京东零售集团大商超全渠道事业群旗下的新通路事业部、社区团购业务部、 1号店业务以及原京东商城市场部,全部并进京喜事业群。这一点在2020Q4财报里也有说明。

在加注京喜,试图通过下沉市场的高频消费占领消费市场的同时,京东在高端市场也继续动作不断,目标是用更多奢侈品牌的入驻,拉高消费金额。

2020Q4数据显示,京东商城的奢侈品品牌又增加了8席。

供给端品类调整逻辑的延续,让京东的营收结构比,在本季度再次转变。而这样的变化,是否在需求端获得了相应的用户增长呢?

需求端:京喜拉新1亿,但客单价不高

就用户规模来说,京东目前在电商三巨头中,年度活跃用户数无疑是最少的,但这也意味着京东有着相对更大的用户增长空间。

如下图,2018Q4之后,在阿里、拼多多因用户基数庞大,年度活跃用户数增速放缓的情况下,京东自2019Q2开始,增速一直呈上升趋势,增长势头良好。

据2020Q4电话会议:2020年京东活跃用户购买超过4.7亿,过去一年增加1.1亿,全年80%新增用户来自下沉市场。

而京东在下沉市场拉新的利器便是“京喜”。

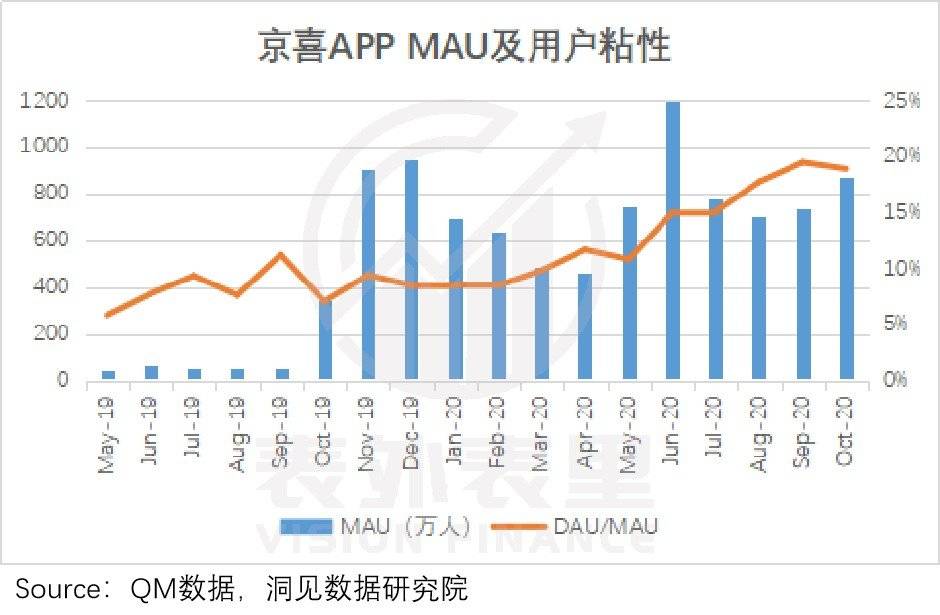

QM数据显示,截至2020年10月,京喜APP+小程序的去重总用户数突破1.5亿。其中96.1%的用户,来自微信小程序。

以京喜取代京东入驻微信购物一级入口,通过微信小程序引流,京喜凭借类似拼多多“社交裂变”的打法,实现有效引流的同时,京喜APP的用户粘性也在逐渐增长。

不过,虽然数据可喜,但京东在下沉市场的开拓并不是很轻松。

一方面,下沉市场是拼多多的发家基本盘,另一方面,阿里也想通过下沉市场,突破用户增长的天花板。在两大流量体的夹击下,京东抢占下沉市场,势必要付出“代价”。

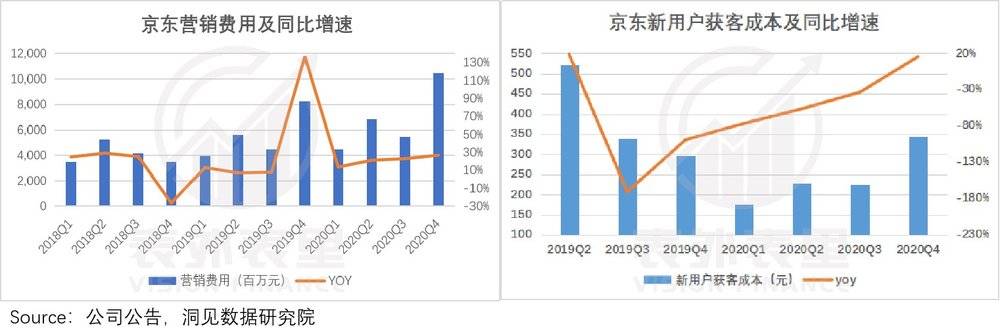

这一点反映在财报上,就是虽然京东的营销费用在不断增长,但获客的难度却逐渐在增加。

·2020Q2-Q4,营销费用增速连续上升,营销推广力度一直在加大。

·2020Q4,京东的获客成本同比增长15%,为2020年的首次增速正增长。

竞争的激烈化叠加下半年疫情红利的消散,导致获客没有以前那么容易。与此同时,下沉市场追求极致“性价比”的商品价格,也出现拖累京东客单价的迹象。

财报显示,京东2020年的客单价,同比2019年下降3.9%。

综合上述分析可以看到,供应端加大投入支持,布局品类调整,需求端下沉市场低价产品销量大幅增加,成本上升高于收入增长,最终导致京东的毛利率出现下滑。

就京东2020Q4的表现来说,财务数据的逊色,消解了平台在下沉市场用户增长的成绩。接下来,如何在增长的同时,实现盈利平衡,是京东再次说服市场的关键。

小结

本季度,京东供应端品类调整的大手笔投入,特别是下沉市场的一系列烧钱举措,虽然带来了不错的拉新效果,但成本支出的高企,以及低价品类收入占比的增加,使得京东的财务数据呈现收入增速强劲,毛利率下滑的状态。

这让市场因京东2020Q1、Q2业绩亮眼,建立起的市场信心有所降温。京东能否经受住了新的盈利考验,需要看目前的投入在下一阶段的回报情况。