从拥有提价权的白酒粮油,到拥有定价权的互联网巨头,再从下游的行业龙头们,一路买到上游的资源拥有者。

他们是如此相信通胀即将来袭,以至于PEG和DCF模型都失去了应有的意义,唯有定价权才是王道。

债券市场的投资者也是这么相信的,所以再把“水龙头”拧到再大也阻挡不了他们做空头的决心。

他们坚定的把十年期美债收益率一步步推升到1.3%,把TIPS代表的一年期盈亏平衡通胀率打到了3%。

他们还让国内的债市哀鸿遍野,就算过去两个月的CPI意外转负也不为所动。

现在,终于轮到了商品市场的投资者了。

他们打着“再通胀交易”的旗号,将原油以外的大宗商品价格一把干到了2017年那一轮经济周期的顶峰水平,哪怕除了中国之外,其他国家的制造业增速明明还是负的。

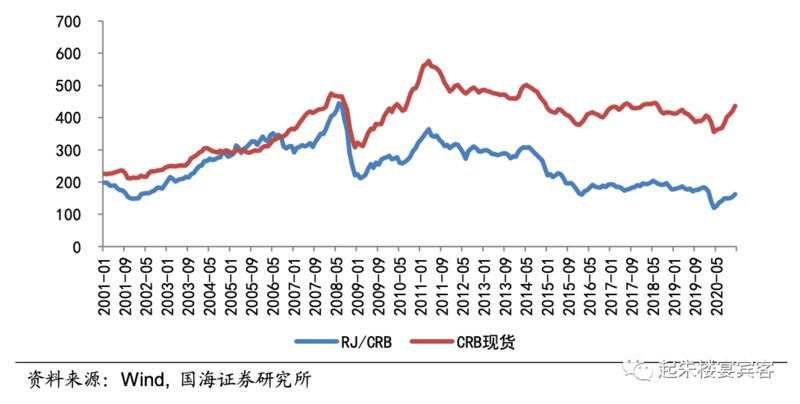

关于图片的一点解释:CRB现货不包括任何石油商品,一律采用几何平均以防止部分极端价格影响总体指数走势,而RJ/CRB 指数比较强调石油产品的重要性,给予其33%的固定比重。

他们又借着美国原油产量下降的由头开始拉升油价——WTI油价从去年十月开始已经上涨了70%——尽管特斯拉和隆基股份这两年的股价走势明明就让人觉得,几年后的能源市场可能根本没石油什么事儿了。

不过,在央行行长们眼中,看到的却是另外一个世界。

他们的前任曾经那么努力的控制通胀,而他们却在用加倍的努力推升通胀。

他们的前任曾经担心工资上涨会带来成本推动型的通胀,而他们现在却无比渴望工资上涨,为此甚至不惜将钱塞进每个人的口袋(特指国外)。

他们的前任曾经恐惧财政扩张会带来经济过热,而他们现在却在跪求财政扩张的援手,让经济和社会能平稳度过疫情的冲击。

打击通货膨胀定义了战后那一代的中央银行家,而鼓励通货膨胀则定义了当下的这一代。

似乎没有人是错的,但不可能所有人都是对的。

“通货膨胀永远是一种货币现象”。

诺贝尔经济学奖得主弗里德曼的这句名言曾经是每一个货币经济学老师一定会教的第一课。

事实上,这个观点看起来属于那种天经地义的正确。

理由很简单。所谓通货,其实就是指货币,通货膨胀和货币超发实际上是同义词。

换句话说,当货币发行的太多了,超过了经济增长的需要和货币背后的物质基础,货币的购买力就会下降,物价就会上涨,通货膨胀也会随之而来。

所以看到央妈放水就觉得通胀袭来,其实是错误的观念。就算全球央行过去一年发行的货币和过去数十年相当又怎样?如果真的是经济增长的需要,那就不会造成通货膨胀。

不过,央妈究竟该如何判断货币有没有发太多呢?

比起科学,其实这更像是一门艺术。因为就算央妈掌握的信息比你我多一个数量级,也绝没有多到全知全能的地步。

从短期来看,他们能做的也无非就是水多了加面,面多了加水。

疫情已经一周年了,现在我们可以盘点一下,摆在央妈面前的通胀作战地图上,究竟哪些因素是已知的,又有哪些是未知的?而它们的决策,又会如何受到这些因素的影响呢?

已知因素的第一项肯定是物价的水平,也就是CPI数据。

可惜目前全球央妈都差不多放弃了对当期CPI数据的关注,毕竟疫情对部分行业的深层次影响,让当下的CPI走势遭受了极大的扭曲。

比如欧美的CPI中,服务业和油价占到了大头。然而疫情让机票价格到酒店住宿,再到交通运输行业所需的燃油价格都受到了沉重的打击。

2020年12月,美国机票类CPI同比下降18.4%,创下1990年以来的最低值,燃油类CPI同比下降13.3%,创下2015年以来的最低值。

而在中国,除了服务业的价格也一直趴在地板上之外,国内CPI中的另一个“定海神针”猪肉价格刚刚翻过山头,也开始进入到下行周期。

因此,就算国内CPI从去年11月起遭遇了次贷危机以来的首次转负,下滑到-0.5%,央妈也并不为所动,没有因此就开始放松银根。

这也是央妈忽略当期CPI数据的最好佐证。

不过,未来CPI是否会重归央妈的视线?关键因素还是取决于油价。

且不论油价对于欧美的消费市场来说是最最核心的价格因素,就算在中国,也会通过工业生产层层传导到消费者身上。这个逻辑咱们后面再说。

曾经有人说,油价不动,通胀就不会动,那现在油价动了呢?

负油价导致的“原油宝”闹剧似乎还在眼前,转眼华尔街的大投行们已经喊出了油价破百的口号,那些个原油宝的“受害投资者”大概都很欲哭无泪——再坚持个把月,手上的废纸就成黄金了。

今年以来,美债收益率的上升和油价亦步亦趋,这也反映出市场正逐渐意识到,压制长期通胀预期的最后一块石头出现了松动。

除了CPI之外,通胀作战地图上的另外一个关键点是制造业,也就是工业增长的情况。

而在这一点上,中外之间目前出现了非常明显的分化。

从海外情况来看,美国去年底的工业产出同比增速还在-3.6%,发达国家整体的工业生产水平也并没有从衰退中走出来。

在疫苗得到大范围接种之前,指望海外的工业增长恢复正常是不现实的。

可中国已经出现了“甜蜜的烦恼”,那就是工业生产正在从复苏快速走向过热。

去年四季度以来,在出口强劲和内需回暖的共同作用下,中国的工业增加值单季增速创下了2017年以来的新高,而从今年一月份开始,代表工业品价格的PPI指数同比已经转正。

要知道,这还是在一月份油价相比疫情前依然低了20%的前提下。

由于石油化工产业链在PPI中的占比高达15%-20%,因此在二月份油价跳涨的当下,接下来的PPI走势几乎必然是一路向北的。

在这里补充一个背景知识。

和发达国家不同的是,我国目前还是一个典型的由工业带动服务业,生产带动消费的经济体。这就意味着,我国的经济景气度,实际上会从企业部门经由劳动力市场向居民部门传导。

所以,要看我国通胀的长期趋势,看代表工业品价格的PPI,要比看代表消费品价格的CPI有前瞻性的多。

那么,目前这个传导过程进展到什么地步了呢?这里可以关注CPI里的一个分项,那就是房租。

由于房租反映的是中低收入人群的消费能力,也是劳动力成本变化的关键影响因素,因此可以充当企业部门和居民部门之间的一个桥梁。

从去年十月份开始,我国CPI中的房租分项在环比上已经开始悄悄回升了,这就意味着,中国的通胀压力正慢慢从生产端向消费端扩散。

这也就解释了,为什么中国央妈去年底开始选择了收水而不是继续放水。

因为摆在它面前的作战地图,已经和摆在欧美国家同行面前的那张图有了很大的不同。

那么,在这张地图上还有什么是未知,或者说不确定性很高的因素吗?

首当其冲的当然是疫情。

事实上,直到上个月底,全球的防疫形势还异常严峻。无论是国内的散发式甚至部分省市的聚集型疫情,还是国外不断变异的毒株和见不到拐点的新增趋势,都让人们以为2021依然是会被疫情笼罩的一年。

不过就在一个月后,形势发生了逆转。不但国内的本土新增顺利清零,而且海外的新增病例也出现了断崖式的下滑。

而在疫苗方面,美国疫苗的接种随着政府的换届开始走向正轨,英国的接种人数甚至已经超过了四分之一。

疫情的曙光,似乎就在眼前了。

对于央妈来说,这当然是松一口气的理由,不过随之而来的问题是,接下来会怎样?“报复性的消费”是不是就在眼前了?

不要说不可能,毕竟去年国内暑期档到处人满为患的景象还历历在目,如果今年春暖花开时全球人民都开始行动——哪怕只是在本国内、本市内进行消费——那么对于目前使劲把CPI往下拽的交通和服务价格又意味着什么呢?

至少从目前各国的国债收益率变化来看,市场是认可疫苗接种越快的国家,越可能出现通胀的。

另一个未知因素是新一轮刺激政策的影响。

拜登提出的1.9万亿财政刺激政策已经蓄势待发,根据CNBC的报道,民主党控制的国会有意在3月14日上一轮补充失业金到期前推动新援助法案的落地。

虽然刺激政策的影响已经有去年的经验作参考,但不要忘了,去年刺激政策出台正值美国疫情爆发之时,极大的不确定性让服务业遭受了严重冲击。因此当时给个人发的钱很多被存了起来,居民的服务消费支出反而出现了下降。

然而今非昔比,此次1.9万亿美元的财政刺激下发到居民个人的口袋后,美国的服务业会出现什么速度的快速修复,而这对于核心通胀又会产生什么样的影响呢?

其实,对于央妈的作战地图来说,最核心的未知因素还不是这些,而是个人、企业乃至市场对于通胀的预期。

事实上,如果说“通胀是一种货币现象”这种说法有什么瑕疵的话,那就是没有讲出预期对于长期通胀走势的重要性。

诺贝尔经济学奖得主罗伯特·席勒教授在他的最新著作《叙事经济学》中反复强调了人作为一个个体,或者说人群作为一个整体,是如何被“叙事”所影响的。

他在书中举了“比特币的第一次价格飞涨”的例子。这件事发生在“占领华尔街”/“我们是那 99%”的抗议活动前后,包含着历史悠久的无政府主义情绪,甚至比特币创始人中本聪的神秘色彩,也是一个“寻求经济赋权的故事”。

而类似的影响在最近的“散户大战华尔街”事件中更是表现的淋漓尽致——当一只垃圾股的炒作被赋予了弱势群体对抗强权的“故事性”之后,所带来的人心浮动和资产价格的波动让人叹为观止。

为什么要说这些呢?因为通胀在很多情况下也有一种自我实现的意味——当大家都认为通胀会来时,无论是个人还是企业都会提前行动抢夺资源,从而抬升短期的需求。由于供给在短期无法快速改变,那么必然就会带来价格的上涨和通胀的产生。

事实上,在这一轮里,当资产大鳄们还沉浸在对疫情的担忧中时,普通百姓们已经感受到了通胀的扑面而来。

菜价在涨,肉价在涨,房价在涨,除了自己口袋的工资之外,大众已经普遍接受了这是个万物皆飞涨的时代。

大众每天都沉浸在自己账户里的钱会被“偷走”的焦虑之中,所以要屯茅台、买金条、抢房子,用一切可能的手段应对来通胀这个“小偷”,或者说,“强盗”。

而在国外,YOLO族(信奉You Live Only Once的人)的兴起也和这种心理不无关系——既然长期来看躲不开这个小偷,那就“赢了会所嫩模,输了下地干活”吧。

看起来,居民部门对通胀的预期已经十分高涨,资本市场投资者对通胀的预期也已经形成,剩下的,就看企业部门了。

对于企业来说,通胀预期更加关键,因为它内嵌在各种中长期的契约之中,比如和员工的劳动合同,比如供应链上下游的供销关系。这些契约力求构建一种长期的、稳定的、公平的互利关系,而对未来通胀水平的预期是双方能否在当前时点达成共识,并决定这份契约有效性的关键所在。

事实上,企业已经开始通过补库存和增加资本开支表达自己对通胀的观点。

从PPI目前的走势来看,企业的库存周期正在启动,而在海外,美国企业的固定资产投资已经突破前高,信息技术设备投资增速甚至创下了2000年以来的新高。

舞台已经设下,静待演员登场。

最后给个彩蛋吧。

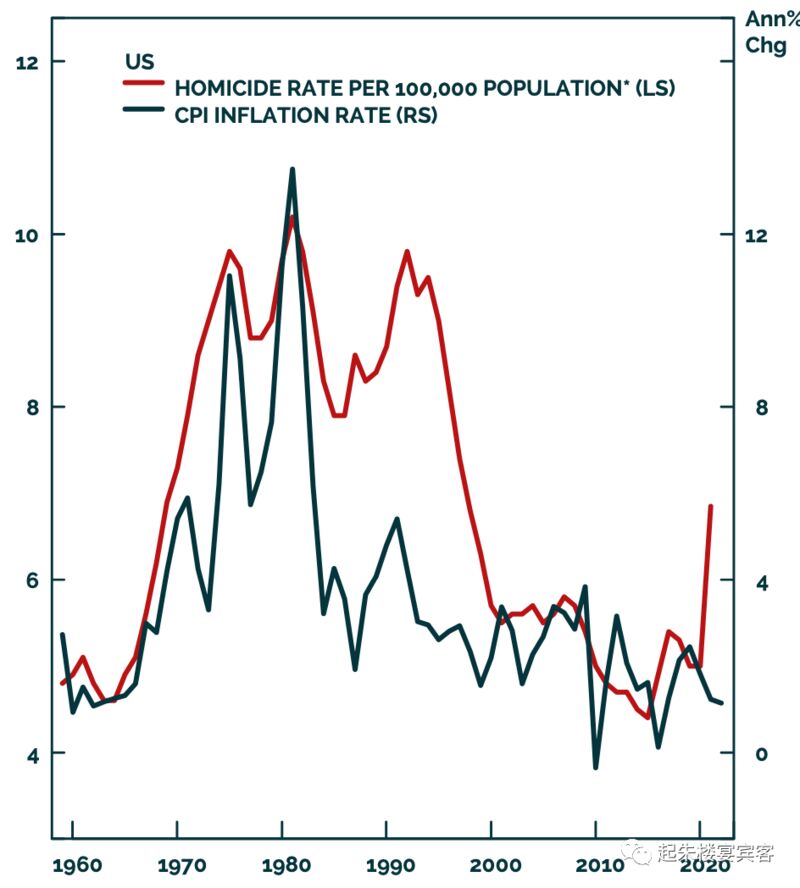

有研究报告分析了过去一百年间美国凶杀率和通胀水平之间的关系,发现两者之间呈现几乎完美的正相关。

这背后隐含的意思是,凶杀率越高意味着社会越不稳定,经济越动荡,而这种不确定性往往和物价飞涨、通胀飙升紧密相关。

2020年,美国的凶杀率飙升了37%。你猜,这会不会成为通胀的一万零一个理由呢?