上个月GameStop交易狂潮的导火线,来自颇受欢迎的Reddit投资社区的成员。他们表示,希望对华尔街精英进行反击,因为这些精英长期以来一直认为可以随意愚弄普通投资者。

但越来越多的证据让人怀疑,散户是这个事情主要受益者的说法是否站得住脚。

实际上,持有GameStop最多股份的大型共同基金的财富涨幅最大。业内专家表示,对冲基金,其中一些已经开始使用算法在社交媒体网站上追踪散户投资者,似乎在这只股票交易最不稳定的时期买卖了数百万股股票。

而且,至少在某些情况下,新手投资者输得精光。

Gamestop股票的涨跌,非但没有预示着新一波平民投资者的崛起,反而可能最终强化了专业投资者早已知晓的事实:华尔街很会赚钱,小投资者往往会输给富有的交易员和巨型机构。

一:大玩家

根据监管文件,全球四大资产管理公司共持有GameStop 39%的股份。这些股票的价值自今年年初以来累计上涨了约10亿美元。这些股票大多是多年来被动型指数基金持有的。

据《华尔街日报》上周报道,一家名为Senvest Management的对冲基金最近向客户吹嘘,它去年9月在GameStop上押注,赚了7亿多美元。

在1月底最疯狂的交易期间,该股的成交量如此之大,似乎表明,推动这一事件的不仅仅是小型散户投资者。一些对冲基金购买股票,是因为它们被迫“回补”空头头寸——这是押注某只股票将下跌、但是不幸上涨的投资者要承受的财务成本。

与此同时,乔治城大学政策研究员、克林顿经济顾问夏皮罗(Robert J. Shapiro)说,随着股价上涨,其他对冲基金经理,可能采取计算好的短期风险买入和卖出。

“数以亿计的股票正在以每股200到300美元的价格交易,”夏皮罗说。“Reddit上的散户不可能用这种方式参与这个游戏。”

二:追踪散户

谁从股票热潮中获利的问题,对监管机构来说很重要,他们正在调查市场是否被操纵以获利。美国证券交易委员会前高级法律顾问弗伦克尔说,个人投资者可以在社交媒体上自由分享他们对一只股票的看法,但一群投资者协同努力推高股价是违法的。

弗伦克尔称,获得金融业监管局许可提供投资建议的专业投资者,在如何讨论其股票仓位方面面临更严格的限制。法律专家认为,金融监管机构可能会梳理社交媒体上的帖子,以确定老练的投资者是否利用匿名在网上刺激股票需求。

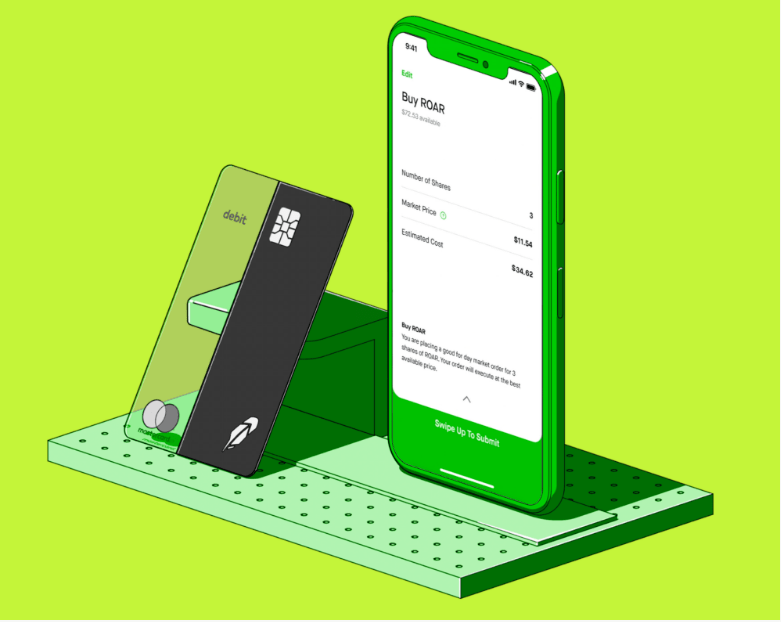

随着Robinhood等免佣金在线交易应用的兴起,散户投资者激增。毫无疑问,这些散户帮助推高了GameStop和其他股票,给Robinhood造成了暂时的流动性危机,该公司不得不筹集34亿美元,以弥补为所有客户买卖提供担保的成本。

但散户投资者的增加,也让一些华尔街公司更加关注那些他们过去常常嘲笑的“夫妻间”投资者。对冲基金已经开始构建算法,或聘请外部公司专门扫描Reddit和Twitter上的对话,以了解散户交易员的想法。过去两年中出现了几家这样的服务公司,如Swaggy Stocks、Robintrack和Quiver Quantitative。

“最具创新精神的投资公司都意识到,跟踪Reddit对投资组合管理很重要,”Thinknum Alternative Data的联合创始人ustin Zhen说。Thinknum Alternative Data是纽约的一家软件公司,拥有300多名客户,他们为从网络上各种来源搜集的数据付费。

三:暗中行动

除了管理着24亿美元资产的纽约对冲基金Senvest,华尔街公司对GameStop的任何收益都保持沉默。大多数投资者,除了公司高管和拥有至少5%股份的股东,都不需要披露他们的交易活动。

但业内专家表示,几乎可以肯定,推动股价飙升的是更大投资者的暗中行动。

旧金山投资基金QVR Advisors首席投资长本·埃弗特(Benn Eifert)表示,大型对冲基金可能早就知道GameStop的传言,因为它们正在积极监控社交媒体论坛上的对话。

埃夫特说,“你最好相信,这个领域的大型巨型公司,拥有实时告诉他们世界上正在发生的事情的技术。”

他拒绝就QVR是否在GameStop持有股份置评,也拒绝透露QVR公司使用何种技术监控社交媒体。

去年,多家知名对冲基金,都被发现窃取了一款名为 Robintrack 的流行应用程序的交易数据,该应用程序收集了 Robinhood 用户买卖哪些股票的信息。这个应用现在已经不存在了,开发者程序员凯西 · 普里莫齐克去年5月在推特上发布了他的发现,称他追踪了大量流量,发现这些服务器似乎属于大型对冲基金。

普里莫齐克在接受采访时说,“这基本上证明了一个事实,即这些数据对这些更大的参与者确实有价值。”

四:已经不是秘密

GameStop只有4700万股股票可供股票市场交易。然而,在股价从17美元飙升至483美元的短短三周时间里,投资者们买卖这些股票的次数达数亿次。在股票波动最剧烈的三个交易日中,GameStop的股票易手5.54亿次,超过了可售股票总数的11倍。

乔治城大学政策研究员夏皮罗表示,这种模式表明,除了散户投资者购买并持有股票外,还有其他原因。

“同样的股票每天被买卖五六次,” 夏皮罗表示,他认为这一模式表明,拥有大量资金的对冲基金参与押注高度波动的股票。“对冲基金从波动性和价格变化中赚钱。如果价格变化非常迅速,你就有很多赚钱的机会。”

如果说社交媒体抓取是华尔街的秘密武器,那么现在已经不是秘密了。

Quiver Quantitative是一家收集社交媒体、监管文件和游说记录等数据来源的公司。去年与孪生兄弟一起创办这个公司的克里斯托弗·卡达兹克表示,过去两周,对冲基金和其他机构投资者对该公司产品的兴趣大增。该公司还为普通投资者提供了一个数据仪表盘。

“很多人都想知道散户投资者在说些什么,”他说。“这是将在一段时间内影响市场的力量。”

监管机构正在调查的另一种可能性是,大型华尔街公司的员工是否曾积极利用Reddit论坛来为自己的投资组合谋利。2012年创办华尔街赌注的杰米·罗戈津斯基、说,尽管论坛上的人是匿名的,但长期以来,这个论坛的用户都掌握了复杂的交易概念,他们分享自己彭博终端的截图,讨论对单一股票的六位数下注。

“自从开办以来,它一直吸引着专业人士,”现年39岁、住在墨西哥城的罗戈津斯基说。“因为粗俗的语言,我们很容易忽略他们,或者认为他们不存在。”

罗戈辛斯基表示,一些论坛网民背景的复杂程度是显而易见的,在2019年底的一次事件中,他们发现罗宾汉应用程序的一个故障。reddit用户分享了一个“免费的骗钱代码”,他们说,这个代码可以让他们借无限多的钱来进行交易。

一位名为MoonYachts的用户声称,在罗宾汉修复漏洞之前,他仅用自己的4000美元就下了100万美元的赌注。

“很明显,这些人很清楚自己在做什么,”罗戈津斯基说,他说自己去年就不再主持那个论坛了。

五:没谁是好人

丹佛一家对冲基金的分析师乔伊·布鲁克哈特多年来一直把华尔街赌注论坛当作一种娱乐来关注。他说,该论坛上一个典型的帖子是“加油”,意思是号召其他用户推高股票价格。布鲁克哈特说,他认为这些帖子大多是由活跃的投资者分享的,但不一定是专业人士。

“他们在某种程度上意识到了一个可以操纵的网络的力量,”他说。“如果你想给某样东西打气,这事儿并不难。”

显然,是reddit用户推动了GameStop股价的最初飙升,导致其股价远高于任何理性投资者对一家濒临倒闭的实体零售连锁店的出价。论坛上的一位老将DeepF- ingValue从去年开始宣传GameStop,当时他花了5万美元购买了该公司的股票。

上个月,当账户价值飙升到4700万美元以上时,这名用户被发现是马萨诸塞州34岁的注册金融顾问基思·吉尔,他告诉记者,他并没有试图推高股价,而是一直打算长期持有他的股票。

多伦多一家金融软件公司的分析师安德鲁`洪8月份买入了GameStop的股票期权,他认为Reddit上的投资者,其实和他们声称鄙视的华尔街投资者有很多共同之处。

在交易结束的时候,他们都想赚钱。

“论坛上有一些非常聪明的人,但在大多数情况下,这一切只是穷的习惯性赌博成瘾者与富的习惯性赌博成瘾者之间的较量,”洪说。“没谁是好人。”