花旗在6月24日发布的研报中指出,预计从下半年起,中国新能源汽车价格战将趋于缓和,价格战也会集中在少数几个大厂商之间,而不是所有厂商。

花旗给出的价格战趋于缓和的七大原因:

1、鉴于材料成本已经大幅下降,未来的降价空间有限。

过去几年,中国新能源车市场的价格竞争十分激烈。花旗发现在2023年,新能源汽车企业还能够通过原材料成本下降(主要是电池成本下降)来消化价格战的影响,如今由于电池成本已经大幅下降,花旗预计利用压缩成本的优势来降价卖车的协同作用可能会结束。因此,只有那些拥有大规模量产实力的车企,才能继续在未来打价格战。

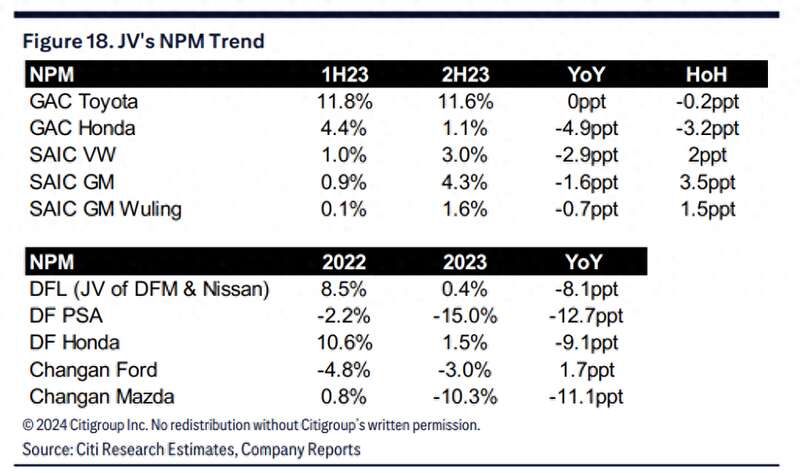

2、不少合资品牌(燃油车企业)目前利率微薄甚至为负,无法进一步降价。

从2023年开始,包括本田、日产、大众、通用、标致雪铁龙和马自达等合资车企的盈利普遍受到侵蚀,鉴于大多数合资品牌目前的净利润水平较低,甚至为负值,我们认为合资品牌无法进一步降价。相反,它们可能会采取防御性措施,放弃一部分在中国的新能源车市场份额,并通过在北美赚取高利润率来维持稳定的利润。

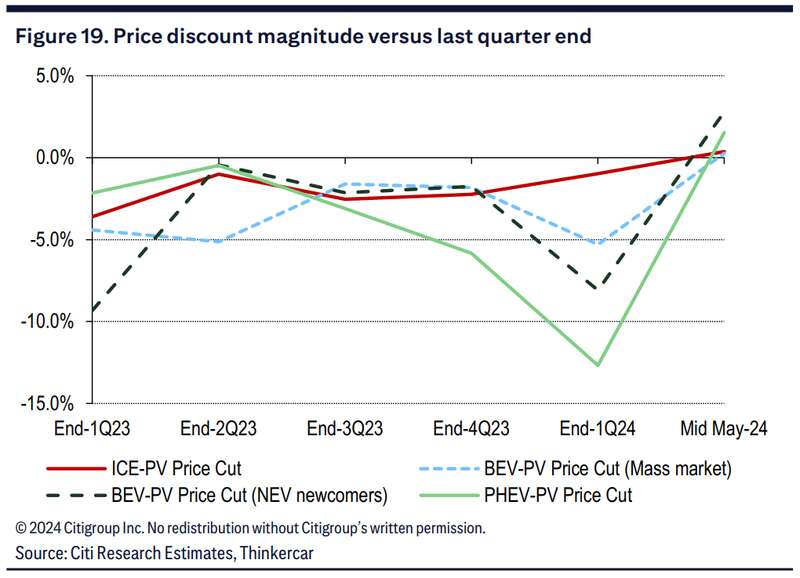

(3)合资车企并没有采取大幅度降价来加入今年的价格战,减缓了新能源车行业价格战的恶化程度。

根据我们的分析,纯电车和插混车品牌在今年第一季度采取了大规模降价措施, 但合资车企并没采取大规模降价措施,主要原因可能与我们上述第二点分析观点一致, 即合资车企普遍盈利状况不佳,导致他们降价空间有限。

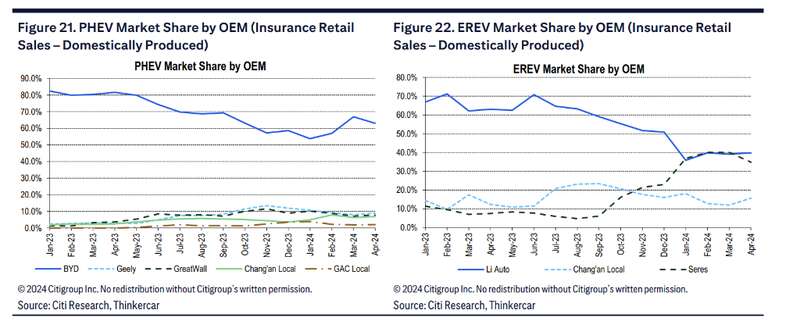

(4)新能源汽车的增长主要来自插混电车(PHEV)和增程式电车(EREV),只有少数收益企业才有底蕴在未来继续打价格战。

根据 Thinkercar 的数据, 2024年前4个月,新能源车销量(国产)同比增长42%至242万辆,其中插混电车和增程式电车(100 万辆)同比增长82%,高于纯电车(142 万辆)的22%。因此,我们预计短期内新能源车领域的增量将主要来自插混电车和增程式电车,而且这也集中在几大中国新能源车品牌中(不是合资品牌,也不是所有的中国品牌)。例如比亚迪、吉利、通用、长安、广汽这五家车企已经占了插混电车市场份额的90%左右,而理想、赛力斯及长安则占了增程式电车市场份额的90%以上。展望未来,我们预计,由于插混电车和增程式电车市场前景更好,未来中国新能源车销售渗透率的提高,将主要使相关企业在销量和利润率方面受益 。

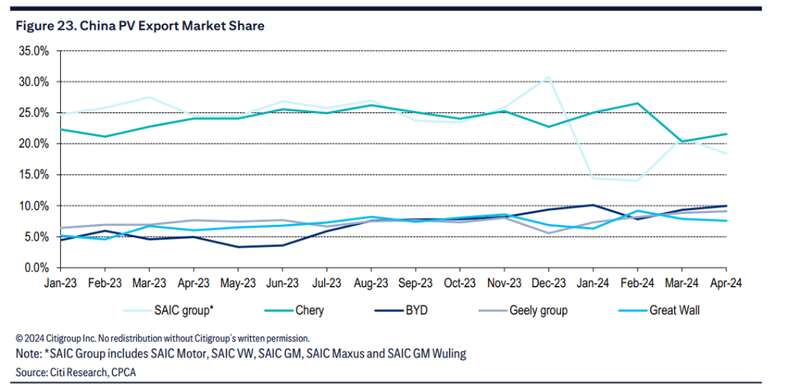

(5)新能源车出口增长的红利,仅惠及少数大型车企。

考虑到中国新能源车出口业务受物流因素影响,应收账款周期变得更长,以及小型车在海外市场更受欢迎,我们认为出口增长的红利,只惠及那些在小型车方面具有产品优势和财务能力大型车企。根据中国乘用车协会(CPCA)的数据,前七大车企占据了约80%的新能源车出口市场份额,分别是上汽集团、奇瑞、比亚迪、吉利、长城汽车、长安汽车和东风汽车。

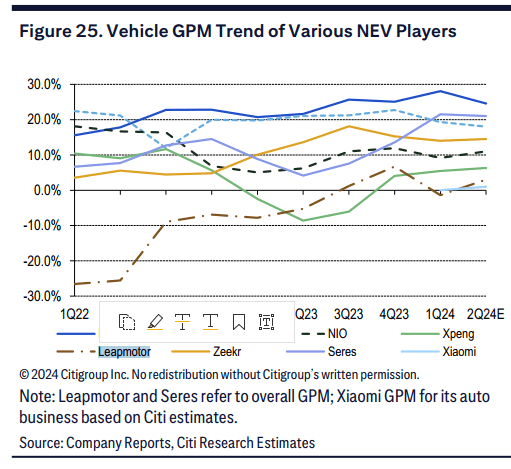

(6)车企毛利率变负,导致新入场者停产。

以历史上光伏产业的价格战作参照,当产品毛利率在一定时期内低于0时,厂商会停止生产来降低亏损,因为他们每多生产一个产品,在总收入层面就会出现更多亏损。

这一点也适用于新能源车行业。我们预计,当毛利率在一定时期内低于0%时,部分新入场的车企将停止生产。未来新能源车可能还会有更多轮降价,叠加市场增长放缓,这意味着一些新入场的新能源汽车新公司的毛利率可能会降至0%。

(7)中国乘用车协会还预计,随着降价车型数量的减少,价格战的趋势将有所缓和。

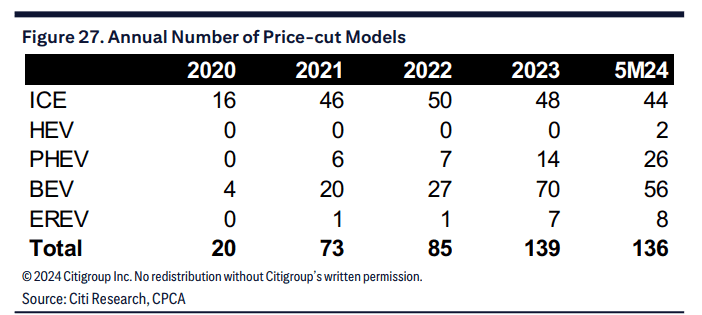

根据CPCA的数据,2024年前5个月,有136 款新能源车降价,接近2023年全年139款的水平,这也表明了2024年的价格战比去年激烈。但是与2023年的降价行动普遍均匀分布于全年不同,2024年2、3、4 月份的降价车型数量分别大幅增加至 29、49、54 辆,随后在5月骤降至10辆的低水平,这也意味价格战暂时告一段落。